В статье описывается история развития методов управления рисками, основные тенденции и направления.

Ключевые слова: управление рисками, распределение рисков, экономическая эффективность.

Финансово-хозяйственная деятельность любого коммерческого предприятия подвержена влиянию внешней среды. В активно развивающейся мировой экономике по мере роста производительности труда, ускорения процессов модернизации оборудования, совершенствования технологий, развития процессов интеграции и глобализации, происходит обострение целого ряда проблем, с которыми в процессе своей хозяйственной деятельности приходится сталкиваться коммерческому предприятию. В связи с увеличением количества игроков, определяющих формирование мировой экономической динамики, одним из основных характерных факторов современной мировой экономики является возрастание неопределенности процессов мирового развития. В связи с этим становится очевидным тот факт, что для обеспечения эффективного функционирования предприятия необходимо создание, использование и интеграция в структуру управления предприятием механизмов эффективной защиты от негативного воздействия неопределенностей, возникающих в ходе осуществления хозяйственной деятельности. Таким механизмом является управление рисками.

Термин управление рисками широко используется порядка 60 лет. Активное изучение методов управления рисками началось после второй мировой войны [1]. Основу теории управления рисками положили ученые, которые пытались разработать методы решения определенных типов проблем, связанных с возникающими рисками в промышленном и коммерческом мире. Основоположником риск менеджмента считается Уэйн Снайдер, который в 1956 г. впервые дал описание профессии «риск-менеджер» [2]. Первый учебник по управлению рисками был опубликован в 1963 году Робертом Ирвином Мэром и Бобом Аткинсоном Хеджесом под названием, «Управление рисками и коммерческое предприятие» [3]. В качестве основной цели управления рисками была поставлена цель максимизации эффективности работы предприятия. Основная предпосылка этого учебника заключалась в том, что управления рисками должно быть организовано всеобъемлющим образом, и не ограничиваться одним страхованием. При этом были разработаны основные принципы, и определены основные этапы управления рисками:

1. Определение риска.

2. Измерение риска.

3. Оценка различных методов обработки риска:

- принятие рисков,

- перенос риска,

- снижение риска.

4. Выбор метода уменьшения риска

5. Мониторинг результатов

Так же было выделено два вида рисков:

Чистые риски (pure risk) –относятся к ситуации, в которой существует возможности потери или избегания ее.

Спекулятивные риски (speculative risks) — относится к ситуации, в которой возможно получение прибыли или убытка [4].

Первоначально основное внимание в управлении рисками заключалось в том, что сейчас называют идентификацией опасности. При этом управление рисками заключалось в управлении чистыми рисками, что исключало управление спекулятивными рисками.

Разработка методов управления спекулятивными рисками началась гораздо позже, в качестве отдельной ветви работ по управлению рисками коммерческих предприятий, при этом была разработана отдельная терминология и методология [2]. Гарри Макс Марко́виц в 1952 и 1959 публикует две работы: «Выбор портфеля» [4] и «Выбор портфеля: эффективная диверсификация инвестиций» [5]. На основании данных работ, Уильямом Шарпом (1964), Джоном Литнером (1965) независимо друга от друга была построена модель оценки стоимости финансовых активов (Capital Asset Pricing Model _CAPM), которая стала количественной моделью для измерения риска. В 1970-х предприятия и финансовые учреждения активизировали управление рыночными и кредитными рисками. При этом было выявлено что, для повышения эффективности, чистые и спекулятивные риски должны управляться различными методами внутри компании. Началось активное использование производных финансовых инструментов в качестве инструментов для управления страховыми рисками. Финансовые учреждения разрабатывали внутренние модели управления рисками и формулы расчета капитала. В 1973 году «Журнал Политической Экономики» публикует статью «Оценка опционов и коммерческих облигаций» в которой была представлена Модель ценообразования опционов Блэка–Шоулза, выведенная Фишером Блэком и Майроном Шоулзом в статье «Оценка опционов и коммерческих облигаций» [6]. С этого момента начинается активное интенсивное развитие исследований по вопросам ценообразования деривативов.

Параллельно с развитием риск менеджмента на финансовом рынке вводились в действие новые статистические инструменты по управлению кредитным риском в банках и рейтинговых агентствах. Широкое распространение получил метод кредитного скорринга основанный на работе Давида Дюрана, опубликованной в 1941 году по заказу Национального бюро экономических исследований США [7]. В рамках этого направления риск менеджмента так же были разработаны методики линейного дискриминантного анализа (Saunders, 1977; Long, 1976; Lee,1985; Hand and Henley, 1997), логит и пробит модели, модели множественных регрессий, логистической регрессии (Myers and Forzy, 1963; Charterjee and Barcum, 1970; Beranek and Taylor, 1976;Long, 1976; Wiginton, 1980; Campbell and Dietrich, 1983; Gardner and Mills, 1989; Lawrence and Arshadi,1995; Yobas et al., 2000) [8]. В этот период времени возникло понимание того, что в связи ростом уровня неопределенности в принятии решений, связанных с ускоренной динамикой экономических и технических возможностей, необходимо повышение устойчивости банковских систем в крупнейших странах мира и мировой банковской системы в целом, что привело к созданию Базельского соглашения. Параллельно с созданием положения по управлению банковскими рисками крупные инвестиционные банки создали отделы по управлению рисками. JP Morgan разработали модели по управлению рисками RiskMetrics для управления рыночным риском и CreditMetrics для управления кредитным риском в 1994 и 1997 годах.

В новом тысячелетии, в связи с рядом корпоративных скандалов и банкротств, получивших широкую огласку и принесших значительные убытки инвесторам, персоналу компаний и другим заинтересованным сторонам, возникла потребность в создании концептуальной базы по управлению рисками, устанавливающей основные принципы и концепции, общую терминологию, четкие указания и рекомендации по всеобъемлющему управлению рисками. В связи с чем в 2009 году Международная Организация по Стандартизации выпускает стандарт ISO-31000, в котором дается определение термина, как влияние неопределенности на цели. В связи с этим был создан ряд международных стандартов по управлению рисками (AIRMIC, ALARM, IRM:2002, ISO/DIS 31000, PMI, AS/NZS 4360:2004, «Enterprise Risk Management — Integrated Framework» — COSO 2004 и др.), на государственном уровне был введен ряд документов по управлению рисками (в США — закон Сарбейнса-Оксли; в Российской Федерации — государственный стандарт по управлению рисками (ГОСТ Р 51897–2002)).

В международном стандарте ISO-31000 (2009г.) дается следующее определения термина риск. Риск — влияние неопределенности на цели. При этом влияние рассматривается как отклонение от ожидаемого — с позитивными или негативными последствиями [9].

Формализованное описание риска представляется в виде функции:

,

,

где  — функция описания риска;

— функция описания риска;

— вероятность неблагоприятного результата;

— вероятность неблагоприятного результата;

— количественная оценка возможных потерь [10].

— количественная оценка возможных потерь [10].

С целью измерения риска конкретной операции целесообразно оценивать параметр наиболее ожидаемого результата ( ) по формуле математического ожидания:

) по формуле математического ожидания:

где  — i-й возможный результат решения,

— i-й возможный результат решения,  — вероятность i-го результата,

— вероятность i-го результата,  — число возможных результатов [10].

— число возможных результатов [10].

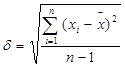

Количественная оценка риска той или иной альтернативы является отклонение прогнозируемых результатов события относительно математического ожидания. Вариация рассчитывается как среднее квадратичное отклонение от ожидаемого результата. Несмещенное среднеквадратичное отклонение рассчитывается по формуле:

Относительное линейное отклонение оценивается с помощью коэффициента вариации (γ):

Рискованность принятия решения имеет прямую зависимость с коэффициентом вариации.

В 2003 году Общества актуарных исследований в области страхования от случайных происшествий(CAS), определило концепцию управление рисками предприятия (ERM) как дисциплину с помощью, которой организация, относящаяся к любой отрасли, оценивает структуру управления, финансовую структуру и возможные риски на основании информации поступающей из всех возможных источников, для увеличения краткосрочной и долгосрочной ценности» [11]. В основе данной концепции лежит утверждение, что целью каждой организации является максимизация прибыли. Так же стоит учитывать, что все организации в процессе хозяйственной деятельности сталкиваются с неопределенностью, и задачей руководства является определить, объем неопределенности, который сможет принять на себя организация.

В данный момент большинство крупных компаний в Российской Федерации развивают методы и инструменты управления рисками. На современный российский рынок методы управления рисками пришли в качестве требований от иностранных компаний, являющихся инвесторами или партнерами при реализации различных проектов. Управление рисками получило широкое распространение в предприятиях нефтегазовой, транспортной, строительной и машиностроительной отраслей, финансовом и банковском секторах. Примерами таких Компаний могут служить Лукойл, РАО ЕЭС, Российские Железные Дороги, ГАЗПРОМ, РУСАЛ, Аэрофлот, Альфа-Банк, Русский Банк Развития, Внешторгбанк. В большинстве компаний введены внутренние стандарты организаций по управлению рисками.

При процессе планирования реагирования на риски используются следующие методы:

- уклонение от риска;

- передача риска;

- принятие риска;

- снижение риска [12].

При этом необходимо также учитывать и дополнительную информацию, поступающую в ходе выполнения работ. Для учета данной информации необходим мониторинг и управление рисками — это процесс идентификации, анализа и планирования, вновь возникших рисков, отслеживания идентифицированных рисков и тех, которые отнесены в список для постоянного наблюдения, а также проверки и исполнения операций реагирования на риски и оценки их эффективности [12]. На данном этапе используются следующие методы мониторинга рисков:

- пересмотр рисков;

- аудит рисков;

- анализ отклонений и трендов;

- анализ резервов;

- совещания по текущему состоянию [12].

Стандарты, используемые в компаниях формируются на основе свода знаний по управлению рисками, который представляет собой сумму профессиональных знаний. В любой компании занимающейся коммерческой деятельностью он должен постоянно обновляться и включать в себя как широко используемые и зарекомендовавшие себя традиционные методы, так и недавно появившиеся инновационные практики.

Литература:

1. G. Neil Crockford. The Bibliography and History of Risk Management: Some Preliminary Observations. The Geneva Papers on Risk and insurance, 1982, 169–179.

2. Georges Dionne. Risk management: History, definition and critique. 2013.

3. А. Е. Рубцов, Риски транспортного предприятия. Учебное пособие. Санкт-Петербургский государственный экономический университет. 2013.

4. Harry Markowitz. Portfolio Selection. The Journal of Finance, 1952.

5. Harry Markowitz. Portfolio selection efficient diversification of investments, John Wiley & Sons,inc., 1959.

6. Fischer Black, MyronScholes, The Pricing of Options and Corporate Liabilities, The Journal of Political Economy, 1973.

7. Durand, D. Risk Elements in Consumer Instalment Financing, National Bureau of Economic Research. 1941.

8. John Mylonakis, Evaluating the Likelihood of Using Linear Discriminant Analysis as A Commercial Bank Card Owners Credit Scoring Model, University of Piraeus, 2010.

9. Риск Менеджмент –Принципы и руководства, Международный Стандарт, ISO 31000, 2009.

10. Ременников В. Б. Управленческие решения, МИЭМП 2010.

11. Overview of Enterprise Risk Management, Casualy Actuarial Society Enterprice Risk Management Committee, 2003.

12. Project Management Institute, Руководство к своду знаний по управлению проектами (Руководство PMBOK) — Четвертое издание. 2008 г.