В настоящее время при разработке методов моделирования экономических объектов все больше внимания уделяется адекватности структуры моделей реальным процессам. При этом важнейшую группу моделей составляют предикативные модели, или модели предсказательного характера. Они используются для прогнозирования будущего финансового состояния предприятия. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогнозных финансовых отчетов, модели динамического и ситуационного анализа.

При этом одним из наиболее перспективных и иллюстративных методов комплексной оценки финансовой устойчивости предприятия, на наш взгляд, является рейтинговый подход, использование которого при построении прогнозных моделей в настоящее время практически не наблюдается.

Определение интегрированного рейтингового значения, основанного на учете ключевых характеристик деятельности, позволяет ранжировать экономические субъекты в определенной последовательности в соответствие с их рейтингом или отнести каждый из данных объектов к определенному классу финансовой устойчивости.

Отметим, что в процессе разработки рейтинговых (скоринговых) моделей возникает определенная сложность, связанная с установлением характеристик, которые следует включать в модель, а также с нахождением соответствующих им весовых коэффициентов. Кроме того, необходимо учитывать, что каждой сфере бизнеса присущи специфический операционный цикл, структура активов, уровень доходности и другие важнейшие параметры финансово-хозяйственной деятельности. В этой связи, по мнению С. Е. Лобыкиной, существующие значения основных коэффициентов, отражающих состояние финансово-хозяйственной деятельности хозяйствующих субъектов, на учете которых основаны практически все методики рейтинговой оценки, необходимо соотносить с неким средним нормативным показателем, отражающим нормальную финансовую ситуацию для конкретной сферы бизнеса.

При этом, по нашему мнению, целесообразно использование интегрального показателя финансовой устойчивости предприятия с учетом отраслевой специфики, рассчитываемый по формуле:

где Pi1 — значение i-го показателя для рассматриваемого предприятия, Pi0 — среднее значение i-го показателя для данной отрасли, n — количество учитываемых параметров.

Данный индикатор может использоваться для оценки финансовой устойчивости предприятия в соответствие со следующими параметрами интегрального показателя:

- выше 1,5 — абсолютно устойчивое (отличное) финансовое состояние (А++);

- 1,0–1,5 — относительно устойчивое (хорошее) финансовое состояние (А+);

- 0,5–1,0 — относительно неустойчивое (удовлетворительное) финансовое состояние (А-);

- ниже 0,5 — абсолютно неустойчивое (неудовлетворительное) финансовое состояние (А--).

Применение подобной методики позволяет учесть отраслевые особенности развития предприятий, что содействует решению задач аналитического обоснования прогнозирования финансового состояния хозяйствующих субъектов и выбору направлений повышения их финансовой устойчивости.

Данное положение мы проиллюстрируем на примере предприятий отрасли по производству безалкогольных напитков. По состоянию на 2012 год в РФ было зарегистрировано свыше тысячи компаний, занимающихся производством безалкогольных напитков. При этом 98 % предприятий сектора работают преимущественно на региональных рынках. Основная проблема, с которой сталкиваются практически все производители, — это организация сбыта готовой продукции и завоевание своей рыночной ниши в условиях жесткой конкуренции.

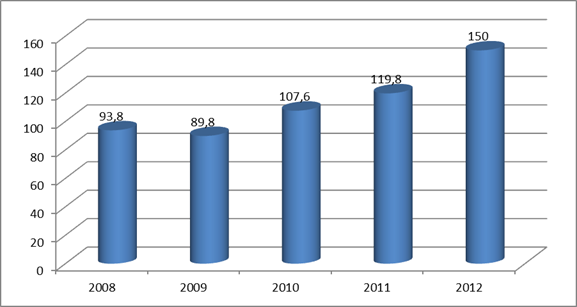

Касаясь анализа финансовой устойчивости предприятий, занимающихся производством прохладительных напитков, отметим положительную динамику выручки данных компаний в период после преодоления последствий финансового кризиса 2008 года, что иллюстрируют данные, приведенные на рисунке 1.

Рис. 1. Совокупный объем выручки предприятий, занимающихся производством безалкогольных напитков (млрд. руб.)

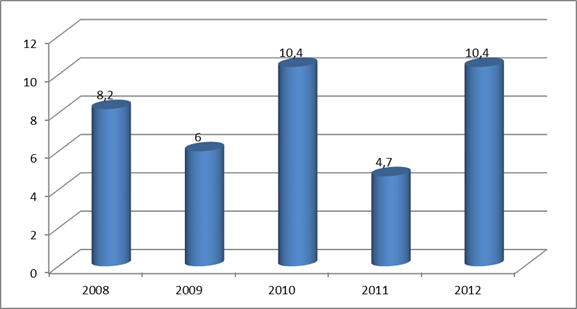

При этом, если рост объема выручки рассматриваемых предприятий за последний год составил 25,2 %, то увеличение их совокупной прибыли достигло величины в 127 % (рисунок 2).

Рис. 2. Совокупный объем прибыли предприятий, занимающихся производством безалкогольных напитков (млрд. руб.)

Однако, в отличие от стабильно положительного тренда величины выручки, динамика объема совокупной прибыли демонстрирует противоречивые тенденции. Весьма информативное впечатление о финансовой устойчивости предприятий рассматриваемой нами отрасли может дать ознакомление со среднеотраслевыми значениями важнейших параметров ликвидности, платежеспособности и рентабельности предприятий анализируемой нами отрасли (таблица 1).

Таблица 1

Ключевые среднеотраслевые параметры финансового состояния предприятий, занимающихся производством безалкогольных напитков

|

Наименование |

Cредняя величина по отрасли |

|

Ликвидность |

|

|

Коэффициент текущей ликвидности |

1,32 |

|

Коэффициент быстрой ликвидности |

1,20 |

|

Коэффициент абсолютной ликвидности |

0,39 |

|

Деловая активность |

|

|

Оборачиваемость дебиторской задолженности |

15,36 |

|

Оборачиваемость запасов |

9,46 |

|

Оборачиваемость кредиторской задолженности |

16,55 |

|

Оборачиваемость чистого рабочего капитала |

7,95 |

|

Оборачиваемость основных средств |

9,19 |

|

Оборачиваемость оборотных активов |

3,27 |

|

Оборачиваемость совокупных активов |

2,15 |

|

Платежеспособность |

|

|

Финансовый рычаг |

2,68 |

|

Коэффициент концентрации заемного капитала |

0,97 |

|

Покрытие внеоборотных активов собственным капиталом (по балансовой стоимости) |

0,79 |

|

Коэффициент обеспеченности собственными оборотными средствами |

-0,58 |

|

Коэффициент маневренности собственных оборотных средств |

-1,37 |

|

Рентабельность |

|

|

Рентабельность по валовой прибыли |

-0,06 |

|

Рентабельность по чистой прибыли |

0,19 |

|

Рентабельность затрат |

0,04 |

|

Валовая рентабельность коммерческих и управленческих расходов |

1,40 |

|

Доходность собственного капитала |

0,66 |

|

Доходность инвестированного капитала |

-0,07 |

|

Доходность активов |

-0,04 |

Кроме того, необходимым моментом является учет в процессе прогнозирования финансовой устойчивости ключевых параметров внешней среды, оказывающих влияние на деятельность предприятий конкретной отраслевой принадлежности. В этой связи отметим, что безалкогольные напитки — во многом сезонный продукт, потребление которого зависит от климата и погодных условий. В частности, в 2010 году аномальная жара обусловила рост розничных продаж данной продукции на 65 %. Кроме того, немаловажным фактором является уровень доходов населения, по мере роста которых увеличивается и потребление безалкогольных напитков. Для выявления зависимости указанных выше параметров внешней среды с уровнем потребления безалкогольных напитков в различных странах мира произведем их корреляционно-регрессионный анализ, для которого используем данные, приведенные в таблице 2.

Таблица 2

Ключевые параметры внешней среды, оказывающие влияние на развитие рынка безалкогольных напитков

|

Страна |

Потребление (л) |

Среднемесячная зарплата (долл.) |

Средняя температура |

|

Чехия |

196 |

1280 |

7,3 |

|

Польша |

182 |

1700 |

8 |

|

Эстония |

120 |

1270 |

4,8 |

|

Россия |

87 |

760 |

-5,5 |

|

США |

331 |

4100 |

13,4 |

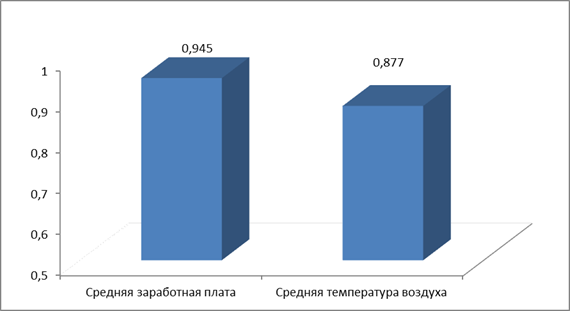

Результаты расчетов, показывающие сильную корреляцию между указанными параметрами внешней среды и уровнем потребления безалкогольных напитков, иллюстрирует рисунок 3.

Рис. 3. Уровень корреляции между параметрами внешней среды и уровнем потребления безалкогольных напитков

При этом в качестве объекта прогнозного анализа, по нашему мнению, целесообразно избрать несколько предприятий рассматриваемой нами отрасли, осуществляющих свою деятельность на национальном, региональном и местном уровнях. Такими компаниями нами были определены крупнейший производитель безалкогольных напитков в России ООО «Пепсико Холдингс», занимающее лидирующие позиции на данном рынке в Ростовской области ООО «Фирма «Аква-Дон», а также осуществляющее свою деятельность на локальном рынке г. Ростова-на-Дону ООО «Донской завод «Давон». В этой связи, представляется необходимым дать краткую характеристики указанных предприятий, а также исследовать степень их финансовой устойчивости.

PepsiCo — второй по величине в мире и крупнейший в России производитель продуктов питания и напитков с годовым объемом продаж более 65 млрд. долларов. Компания выпускает широкий ассортимент продукции, включая 22 торговые марки, ежегодные розничные продажи каждой из которых превышают один миллиард долларов.

Основные финансовые результаты деятельности ООО «Пепсико Холдингс» приведены в таблице 3.

Таблица 3

Основные финансовые результаты функционирования ООО «Пепсико Холдинг» в 2007–2011 гг.

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Изменение 2011 к 2007 (+/-) |

Темп прироста (%) |

|

Объем продаж |

30054710 |

36998397 |

37788209 |

44176791 |

53882821 |

23828111 |

79,3 |

|

Прибыль от продаж |

3253710 |

4201628 |

3711960 |

3985374 |

2858125 |

-395585 |

-12,2 |

|

Чистая прибыль |

1324916 |

343853 |

-1172456 |

-909313 |

-2477401 |

-3802337 |

-287,0 |

|

Рентабельность продаж, % |

10,8 |

11,4 |

9,8 |

9,0 |

5,3 |

-5,5 |

-50,8 |

|

Чистые активы |

4621637 |

6553199 |

5383293 |

8660200 |

7767364 |

3145727 |

68,1 |

|

Оборачиваемость чистых активов, % |

650,3 |

564,6 |

701,7 |

510,1 |

693,7 |

43,4 |

6,7 |

|

Рентабельность чистых активов, % |

70,4 |

64,1 |

68,9 |

46,0 |

36,8 |

-33,6 |

-47,7 |

|

Собственный капитал |

5068775 |

7037671 |

6160230 |

9609194 |

8598092 |

3529317 |

69,6 |

|

Рентабельность собственного капитала, % |

303,6 |

5,6 |

—17,5 |

—11,4 |

-35,8 |

-359,4 |

-118,4 |

|

Кредиты и займы |

5189222 |

25397446 |

24796180 |

27226180 |

25596180 |

20406658 |

393,2 |

|

Финансовый рычаг |

1,60 |

3,97 |

4,89 |

3,22 |

3,99 |

2,39 |

149,4 |

Анализируя вышеприведенные данные, можно отметить, что выручка от реализации компании за пять лет значительно увеличилась (на 23828111 руб., или 79,3 %). Валовая прибыль за тот же период возросла на 11945 877 руб. Прибыль от продаж, в отличие от валовой прибыли, снизилась на 395585 руб., что следует рассматривать как негативный момент.

Следует отметить высокий уровень коммерческих и управленческих расходов в структуре отчета о прибылях и убытках организации. На начало анализируемого периода их доля составляла 59,7 % от себестоимости реализованной продукции, а на конец периода — уже 78,0 %.

Показателем повышения эффективности деятельности предприятия можно назвать более высокий рост выручки по отношению к росту себестоимости, который составил 79,3 % по сравнению с 70,8 % у второго названного параметра.

Отрицательным моментом является наличие убытков по прочим доходам и расходам, сальдо по которым установилось на уровне -5547858 руб. К тому же наблюдается отрицательная тенденция — за период с 31.12.2007 г. по 31.12.2011 г. сальдо по прочим доходам и расходам снизилось на 295676 руб. Как следствие, чистая прибыль ООО «Пепсико Холдингс» за анализируемый период сократилась на 3802337 руб. (темп падения чистой прибыли составил 287 %).

Рассматривая динамику показателей финансово-хозяйственной деятельности ООО «Пепсико Холдингс», особое внимание следует обратить на рентабельность чистых активов и средневзвешенную стоимость капитала. Для успешного развития деятельности предприятия необходимо, чтобы рентабельность чистых активов была выше средневзвешенной стоимости капитала, тогда предприятие способно выплатить не только проценты по кредитам и объявленные дивиденды, но и реинвестировать часть чистой прибыли в производство.

Из данных, приведенных в таблице 1, видно что, на конец анализируемого периода рентабельность собственного капитала составила -35,8 %, что ниже показателя средневзвешенной стоимости капитала. Сложившаяся ситуация говорит о том, что предприятие способно выплатить только проценты по кредитам и объявленные дивиденды без реинвестирования чистой прибыли в производство.

В рамках исследования рассматриваемого нами вопроса необходимо рассмотреть динамику основных коэффициентов, характеризующих финансовую устойчивость ООО «Пепсико Холдингс» (таблица 4).

Таблица 4

Важнейшие коэффициенты, характеризующие финансовую устойчивость ООО «Пепсико Холдингс»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Коэффициент автономии |

0,39 |

0,20 |

0,17 |

0,24 |

0,20 |

|

Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

1,60 |

3,97 |

4,89 |

3,22 |

3,99 |

|

Коэффициент соотношения мобильных и иммобилизованных средств. |

0,83 |

0,30 |

0,29 |

0,36 |

0,40 |

|

Коэффициент отношения собственных и заемных средств |

0,63 |

0,25 |

0,20 |

0,31 |

0,25 |

|

Коэффициент маневренности |

-0,21 |

-0,62 |

-0,70 |

-0,57 |

-0,64 |

|

Коэффициент обеспеченности запасов и затрат собственными средствами |

2,00 |

2,42 |

1,29 |

1,77 |

0,94 |

|

Коэффициент имущества производственного назначения |

0,66 |

0,83 |

0,84 |

0,81 |

0,81 |

|

Коэффициент долгосрочно привлеченных заемных средств |

0,51 |

0,78 |

0,80 |

0,73 |

0,75 |

|

Коэффициент краткосрочной задолженности |

0,23 |

2,14 |

0,00 |

5,28 |

0,00 |

|

Коэффициент кредиторской задолженности |

35,82 |

8,67 |

17,29 |

11,08 |

24,26 |

Анализ финансовой устойчивости на основании финансовых коэффициентов, представленных в таблице 4, позволяет констатировать некоторое ухудшение ситуации в данной области.

Коэффициент автономии за анализируемый период снизился на 0,18 и составил 0.2, то есть он не достигает уровень нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью предприятия. Коэффициент отношения заемных и собственных средств за 2007–11 годы увеличился на 2,39 и достиг 3,99, что свидетельствует о повышении уровня зависимости предприятия от заемных средств. Коэффициент соотношения мобильных и иммобилизованных средств за анализируемый период снизился на 0,43 и на конец 2011 года составил 0.4. Снижение данного параметра также свидетельствует о негативных тенденциях в деятельности ООО «Пепсико Холдингс». Коэффициент маневренности предприятия также снизился на 0,43 до величины -0.64, что значительно ниже нормативного значения (0,5). Коэффициент обеспеченности запасов и затрат собственными средствами снизился на 1,06 и составил 0,94, что укладывается в рамки нормативного значения.

Таким образом, приведенные данные свидетельствуют о снижении абсолютных значений большинства коэффициентов, свидетельствующих о финансовой устойчивости предприятия. При этом многие из них не укладываются а рамки существующих нормативных значений.

В рамках анализируемой нами проблемы будет уместным рассмотреть вероятность наступления банкротства предприятия, или, другими словами, наступления состояния финансовой неустойчивости (таблица 5).

Таблица 5

Показатели вероятности банкротства ООО «Пепсико Холдингс»

|

Параметр |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Z-счет Альтмана |

36,10 |

1,57 |

1,39 |

1,48 |

1,36 |

|

вероятность банкротства ничтожна |

вероятность банкротства велика |

вероятность банкротства велика |

вероятность банкротства велика |

вероятность банкротства велика |

|

|

Z-счет Таффлера |

457,18 |

0,53 |

0,23 |

-0,05 |

0,28 |

|

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства средняя |

вероятность банкротства велика |

вероятность банкротства средняя |

|

|

Z-счет Лиса |

0,30 |

0,03 |

0,02 |

0,02 |

0,02 |

|

положение предприятия устойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

Как мы можем увидеть приведенных данных, за последние пять лет финансовая устойчивость предприятия значительно снизилась. Но, при этом, если Z-счет Альтмана свидетельствует о нарастании негативных тенденций в течение последнего года, то Z-счет Таффлера констатирует улучшение финансовой устойчивости ООО «Пепсико Холдингс».

Следующим объектом проводимого нами анализа выступает ООО «Фирма «Аква-Дон», являющаяся одним из лидеров по производству минеральной и питьевой воды в Южном Федеральном округе и удерживает 44 % регионального рынка. Обладая полностью автоматизированным производством компания использует самые новые мировые технологии, позволяющие ей добиваться высокого качества воды и успешно конкурировать на рынке. Основные финансовые результаты функционирования компании за последние пять лет приведены в таблице 6.

Таблица 6

Основные финансовые результаты функционирования ООО «Фирма «Аква-Дон» в 2007–2011 гг.

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Изменение 2011 к 2007 (+/-) |

Темп прироста (%) |

|

Объем продаж |

304454 |

331877 |

316375 |

348941 |

308419 |

3965 |

1,3 |

|

Прибыль от продаж |

51223 |

39100 |

19731 |

22441 |

16716 |

-34507 |

-67,4 |

|

Чистая прибыль |

25254 |

15994 |

895 |

1308 |

1605 |

-23649 |

-93,6 |

|

Рентабельность продаж, % |

16,8 |

11,8 |

6,2 |

6,4 |

5,4 |

-11,4 |

-67,8 |

|

Чистые активы |

105019 |

121012 |

121908 |

123215 |

124785 |

19766 |

18,8 |

|

Оборачиваемость чистых активов, % |

289,9 |

274,3 |

259,2 |

247,2 |

-42,7 |

-14,7 |

|

|

Рентабельность чистых активов, % |

48,8 |

32.3 |

16,2 |

18,2 |

13,4 |

-35,4 |

-72,5 |

|

Собственный капитал |

105019 |

121012 |

121907 |

123215 |

124820 |

19 801 |

18,9 |

|

Рентабельность собственного капитала, % |

23,7 |

13,9 |

0,7 |

1,1 |

1,4 |

-22,3 |

-94,2 |

|

Кредиты и займы |

40304 |

171070 |

148669 |

134349 |

167005 |

126701 |

314,4 |

|

Финансовый рычаг |

0,57 |

1,61 |

1,56 |

1,50 |

1,73 |

1,16 |

203,5 |

Таким образом, за пятилетний период выручка от реализации компании незначительно увеличилась (темп прироста составил 1,3 %). Валовая возросла на 21278 руб., что следует рассматривать как положительный момент. Прибыль от продаж, в отличие от валовой прибыли, снизилась на 34507 руб., или на 67,4 %. Следует отметить высокий уровень коммерческих и управленческих расходов. В 2007 году их доля составляла 45,9 % от себестоимости реализованной продукции, а в 2011 году — уже 86,7 %.

Показателем повышения эффективности деятельности предприятия можно назвать более высокий рост выручки по сравнению с ростом себестоимости продукции (1.3 % и -10,0 % соответственно). Отрицательным моментом является наличие убытков по прочим доходам и расходам. Сальдо по ним установилось на уровне -14 651 руб., однако за последние пять лет оно увеличилось на 14518 руб. Как видно из таблицы 3.1.4, чистая прибыль за анализируемый период сократилась на 23649 руб., то есть на 93,6 %.

По итогам 2011 года рентабельность собственного капитала составила 1.38 %, что выше показателя средневзвешенной стоимости капитала. Сложившаяся ситуация говорит о том, что предприятие способно выплатить не только проценты по кредитам и объявленные дивиденды, но и реинвестировать часть чистой прибыли в развитие производства.

В таблице 7 приведена динамика основных коэффициентов, характеризующих финансовую устойчивость организации.

Таблица 7

Важнейшие коэффициенты, характеризующие финансовую устойчивость ООО «Фирма «Аква-Дон»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Коэффициент автономии |

0,64 |

0,38 |

0,39 |

0,40 |

0,37 |

|

Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

0,57 |

1,61 |

1,56 |

1,50 |

1,73 |

|

Коэффициент соотношения мобильных и иммобилизованных средств. |

0,75 |

0,49 |

0,49 |

0,52 |

0,73 |

|

Коэффициент отношения собственных и заемных средств |

1,76 |

0,62 |

0,64 |

0,67 |

0,58 |

|

Коэффициент маневренности |

0,08 |

-0,33 |

-0,43 |

-0,32 |

-0,30 |

|

Коэффициент обеспеченности запасов и затрат собственными средствами |

3,85 |

2,78 |

-0,16 |

1,28 |

1,11 |

|

Коэффициент имущества производственного назначения |

0,65 |

0,75 |

0,78 |

0,77 |

0,70 |

|

Коэффициент долгосрочно привлеченных заемных средств |

0,28 |

0,57 |

0,40 |

0,50 |

0,49 |

|

Коэффициент краткосрочной задолженности |

0,00 |

6,58 |

36,81 |

5,46 |

21,74 |

|

Коэффициент кредиторской задолженности |

32,31 |

12,14 |

19,96 |

27,12 |

22,67 |

Анализ финансовой устойчивости на основании финансовых коэффициентов, представленных в таблице 7, позволяет сделать вывод о том, что за последние пять ситуация на предприятии незначительно ухудшилась.

Коэффициент автономии за анализируемый период снизился на 0,27 и составил 0,37, став ниже нормативного значения (0,5), при котором заемный капитал может быть компенсирован собственностью предприятия. Коэффициент отношения заемных и собственных средств (финансовый рычаг) увеличился на 1,16 и составил 1,73, что свидетельствует о возрастании зависимости предприятия от заемных средств. Коэффициент соотношения мобильных и иммобилизованных средств за последние пять лет снизился на 0,03, составив на конец 2011 года 0,73. Коэффициент маневренности также снизился (на 0,37), достигнув отрицательной величины в -0,3, что ниже нормативного значения (0,5). В свою очередь, коэффициент обеспеченности запасов и затрат собственными средствами за анализируемый период снизился на 2,74 и составил 1,11, что составляет величину, превышающее его нормативное значение (0,6–0,8).

Также рассмотрим вероятность наступления банкротства предприятия, или, другими словами, наступления состояния финансовой неустойчивости (таблица 8).

Таблица 8

Показатели вероятности банкротства ООО «Фирма «Аква-Дон»

|

Параметр |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Z-счет Альтмана |

4,06 |

2,20 |

1,71 |

2,07 |

1,71 |

|

вероятность банкротства ничтожна |

вероятность банкротства средняя |

вероятность банкротства велика |

вероятность банкротства средняя |

вероятность банкротства велика |

|

|

Z-счет Таффлера |

0,47 |

0,92 |

0,30 |

0,36 |

0,30 |

|

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства средняя |

|

|

Z-счет Лиса |

0,07 |

0,04 |

0,03 |

0,03 |

0,03 |

|

положение предприятия устойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

положение предприятия неустойчиво |

Таким образом, все использованные методики диагностики банкротства констатируют ухудшение финансовой устойчивости ООО «Фирма «Аква-Дон».

ООО «Донской завод «Давон», расположенный в г. Ростове-на-Дону, начал производство безалкогольных напитков в 2000 году, однако в течении нескольких лет завод простаивал. В 2007 году предприятие возобновило работу. В 2011 году компания увеличила объем выпуска продукции на 60 %, а в 2012 году — на 40 %. Компания сотрудничает с «Ашаном», «Лентой» и другими торговыми сетями, которые занимают примерно 60 % в структуре его товарооборота. Основные финансовые результаты функционирования компании за последние пять лет приведены в таблице 9.

Таблица 9

Основные финансовые результаты функционирования ООО «Донской завод «Давон» в 2007–2011 гг.

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Изменение 2011 к 2007 (+/-) |

Темп прироста (%) |

|

Объем продаж |

44 |

132 |

7807 |

11077 |

19275 |

19231 |

43806,8 |

|

Прибыль от продаж |

2 |

20 |

102 |

8 |

55 |

53 |

2650,0 |

|

Чистая прибыль |

-12 |

-14 |

66 |

-17 |

2 |

14 |

116,7 |

|

Рентабельность продаж, % |

4,6 |

15,2 |

1,3 |

0,1 |

0,3 |

-4,3 |

-93,5 |

|

Чистые активы |

-1084 |

-1401 |

-490 |

-860 |

-1176 |

-92 |

-8,5 |

|

Оборачиваемость чистых активов, % |

-4,1 |

-9,4 |

-1593,3 |

-1288,0 |

-1639,0 |

-1634,9 |

-40279,8 |

|

Рентабельность чистых активов, % |

-0,2 |

-1,4 |

-20,8 |

0,9 |

-4,7 |

-4,5 |

-2434,9 |

|

Собственный капитал |

-1084 |

-1401 |

-490 |

-860 |

-1176 |

-92 |

-8,5 |

|

Рентабельность собственного капитала, % |

1,1 |

1,1 |

-6,9 |

2,5 |

-0,2 |

-1,3 |

-116,0 |

|

Кредиты и займы |

828 |

828 |

64 |

423 |

1344 |

516 |

62,3 |

|

Финансовый рычаг |

-1,79 |

-1,18 |

-15,59 |

-9,18 |

-10,46 |

-8,67 |

-484,4 |

Выручка от реализации компании за последние пять лет значительно увеличилась (на 19231 руб., или 43706,8 %). Во многом это обусловлено тем, что в 2007 году завод только возобновлял свою деятельность после периода простоя. Валовая прибыль, в свою очередь, возросла на 3941 руб., что следует рассматривать как положительный момент.

Показателем повышения эффективности деятельности предприятия можно назвать более высокий рост выручки по отношению к росту себестоимости (43706,8 % и 36404,8 % соответственно). Отрицательным моментом является наличие убытков по прочим доходам и расходам. К тому же наблюдается отрицательная тенденция данного показателя.

Чистая прибыль за анализируемый период выросла на 14 тыс. руб. и составила 2 тыс. руб. На конец 2011 года рентабельность собственного капитала составила -0,17 %, что ниже показателя средневзвешенной стоимости капитала. Сложившаяся ситуация говорит о том, что предприятие способно выплатить только проценты по кредитам без реинвестирования чистой прибыли в производство.

Изменение параметров коэффициентов, характеризующих финансовую устойчивость организации, иллюстрирует таблица 10.

Таблица 10

Важнейшие коэффициенты, характеризующие финансовую устойчивость ООО «Донской завод «Давон»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Коэффициент автономии |

-1,27 |

-5,65 |

-0,07 |

-0,12 |

-0,11 |

|

Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

-1,79 |

-1,18 |

-15,59 |

-9,18 |

-10,46 |

|

Коэффициент соотношения мобильных и иммобилизованных средств. |

9,97 |

8,54 |

27,60 |

29,59 |

52,22 |

|

Коэффициент отношения собственных и заемных средств |

-0,56 |

-0,85 |

-0,06 |

-0,11 |

-0,10 |

|

Коэффициент маневренности |

1,07 |

1,02 |

1,51 |

1,27 |

1,18 |

|

Коэффициент обеспеченности запасов и затрат собственными средствами |

-1,76 |

-12,97 |

-0,16 |

-0,23 |

-0,22 |

|

Коэффициент имущества производственного назначения |

0,86 |

0,55 |

0,68 |

0,71 |

0,59 |

|

Коэффициент краткосрочной задолженности |

42,68 |

50,21 |

0,84 |

5,36 |

10,93 |

|

Коэффициент кредиторской задолженности |

57,32 |

49,79 |

99,16 |

94,64 |

89,07 |

Анализ приведенных выше коэффициентов, отражающих состояние финансовой устойчивости предприятия, свидетельствует о том, что степень данного состояния для ООО «Донской завод «Давон» можно охарактеризовать таким параметром как «стагнация».

Коэффициент автономии предприятия за последние пять лет увеличился на 1,16 и составил -0.11. Это ниже нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью предприятия. Коэффициент отношения заемных и собственных средств за анализируемый период снизился на 8,67 и достиг значения -10,46. В свою очередь, коэффициент соотношения мобильных и иммобилизованных средств увеличился на 42,24 и на 31 декабря 2011 года составил 52,22 Данную тенденцию, несомненно, можно охарактеризовать как положительную. Коэффициент маневренности за 2007–11 годы возрос на 0,11, составив 1,18. Наконец, коэффициент обеспеченности запасов и затрат собственными средствами увеличился на 1,54 и составил величину -0.22. Это ниже нормативного значения данного параметра и свидетельствует о том, что предприятие испытывает недостаток собственных средств для формирования запасов и затрат.

Как и в случаях с предыдущими рассмотренными нами компаниями, исследуем параметры, иллюстрирующие вероятность наступления банкротства ООО «Донской завод «Давон» (таблица 11).

Таблица 11

Показатели вероятности банкротства ООО «Донской завод «Давон»

|

Параметр |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Z-счет Альтмана |

-3,35 |

-14,05 |

0,90 |

1,20 |

1,43 |

|

вероятность банкротства велика |

вероятность банкротства велика |

вероятность банкротства велика |

вероятность банкротства велика |

вероятность банкротства велика |

|

|

Z-счет Таффлера |

0,46 |

1,29 |

1,03 |

0,54 |

0,59 |

|

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства мала |

вероятность банкротства мала |

|

|

Z-счет Лиса |

0,06 |

0,06 |

0,06 |

0,06 |

0,06 |

|

положение предприятия устойчиво |

положение предприятия устойчиво |

положение предприятия устойчиво |

положение предприятия устойчиво |

положение предприятия устойчиво |

Можно указать на противоречивые результаты, к которым приводит использование методик прогнозирования банкротства в отношении ООО «Донской завод «Давон». В то время, как значение Z-счета Альтмана констатирует высокую вероятность банкротства предприятие, Z-счет Таффлера свидетельствует о низкой вероятности данного состояния. При этом обе методики демонстрируют положительную динамику рейтингового числа. В свою очередь, Z-счет Лиса указывает на устойчивое положение предприятия и отсутствие тенденций его изменения в ту или иную сторону.

При этом, указывая на противоречивые результаты, полученные с использованием рассмотренных методов оценки финансовой устойчивости, отметим, что, по нашему мнению, это связано с тем, что влияние факторов внешней среды в качестве фактора, обуславливающего степень устойчивости, исследуется крайне редко. Кроме того, отсутствует оценка динамики изменения степени влияния различных рыночных факторов на финансовую устойчивость предприятия.

При этом важнейшей задачей прогнозного моделирования финансовой устойчивости является определение степени вероятности того, что находясь в текущий момент времени в рейтинговом состоянии А+, в следующий момент предприятие перейдет в рейтинговое состояние А++ (либо А-) или останется в состоянии А+.

Данная задача решается через описание деятельности предприятия как совокупности его возможных рейтинговых состояний, которые рассматриваются как происходящие вследствие управляющих воздействий, определяемых в соответствии с выбранным критерием оптимизации. [1] При этом возникает возможность прогнозировать вероятность перехода организации из одного рейтингового состояния в другие.

Таким образом, использование представленного подхода позволяет дать прогнозную оценку не только отдельных показателей, иллюстрирующих финансовую устойчивость экономического субъекта, но и комплексно охарактеризовать тенденции изменения класса данной устойчивости.

Одним из ключевых моментов в процессе рейтинговой оценки финансовой устойчивости экономических субъектов является определение набора показателей, наиболее адекватно отражающих динамику финансового состояния предприятия. В этой связи нам представляется целесообразным применить методологию корреляционно-регрессионного анализа для оценки степени воздействия основных параметров, описывающих различные аспекты финансовой устойчивости предприятия на конечный показатель его финансово-хозяйственной деятельности, которым выступает объем валовой прибыли.

В рамках описанного подхода последовательно рассмотрим степень корреляции между ключевыми параметрами финансовой устойчивости, рентабельности, ликвидности, деловой активности и вероятности банкротства с величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон».

Таблица 12

Оценка корреляционной зависимости между коэффициентами финансовой устойчивости и величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Показатель |

Величина корреляции |

||

|

«Пепсико Холдингс» |

«Аква-Дон» |

«Давон» |

|

|

Коэффициент автономии |

0,283 |

0,804 |

0,351 |

|

Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

0,232 |

0,813 |

0,824 |

|

Коэффициент соотношения мобильных и иммобилизованных средств. |

0,483 |

0,280 |

0,450 |

|

Коэффициент отношения собственных и заемных средств |

0,304 |

0,811 |

0,550 |

|

Коэффициент маневренности |

0,277 |

0,802 |

0,787 |

|

Коэффициент обеспеченности запасов и затрат собственными средствами |

0,687 |

0,929 |

0,303 |

|

Коэффициент имущества производственного назначения |

0,419 |

0,603 |

0,328 |

|

Коэффициент долгосрочно привлеченных заемных средств |

0,388 |

0,442 |

1,000 |

|

Коэффициент краткосрочной задолженности |

0,647 |

0,717 |

0,607 |

|

Коэффициент кредиторской задолженности |

0,800 |

0,230 |

0,607 |

Комментируя вышеприведенную таблицу, отметим, что наиболее устойчивое влияние на величину прибыли всех трех рассмотренных предприятий оказывает величина коэффициента краткосрочной задолженности (значение >0,6 у всех предприятий). Значительная связь с величиной прибыли у двух предприятий из трех прослеживается по таким параметрам как коэффициент отношения собственных и заемных средств, коэффициент маневренности, коэффициент обеспеченности запасов и затрат собственными средствами, коэффициент кредиторской задолженности и, наконец, коэффициент отношения собственных и заемных средств.

Таблица 13

Оценка корреляционной зависимости между коэффициентами ликвидности и величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Показатель |

Величина корреляции |

||

|

«Пепсико Холдингс» |

«Аква-Дон» |

«Давон» |

|

|

Коэффициент абсолютной ликвидности |

0,532 |

0,207 |

0,387 |

|

Коэффициент промежуточной (быстрой) ликвидности |

0,739 |

0,974 |

0,658 |

|

Коэффициент текущей ликвидности |

0,749 |

0,966 |

0,548 |

|

Коэффициент покрытия оборотных средств собственными источниками формирования |

0,744 |

0,852 |

0,353 |

В данной группе параметров высокая степень корреляции с величиной прибыли по всем рассматриваемым предприятия прослеживается для коэффициентов промежуточной и текущей ликвидности. У двух предприятий из трех наблюдается высокая (более 0,7) корреляция и по такому показателю как коэффициент покрытия.

Таблица 14

Оценка корреляционной зависимости между показателями рентабельности и величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Показатель |

Величина корреляции |

||

|

«Пепсико Холдингс» |

«Аква-Дон» |

«Давон» |

|

|

Общая рентабельность |

0,148 |

0,976 |

0,610 |

|

Рентабельность продаж |

0,694 |

0,995 |

0,320 |

|

Рентабельность собственного капитала |

0,660 |

0,988 |

0,773 |

|

Рентабельность акционерного капитала |

0,257 |

0,989 |

0,943 |

|

Рентабельность оборотных активов |

0,294 |

0,972 |

0,491 |

|

Общая рентабельность производственных фондов |

0,305 |

0,905 |

0,455 |

|

Рентабельность всех активов |

0,116 |

0,946 |

0,501 |

|

Рентабельность финансовых вложений |

0,228 |

0,350 |

1,000 |

|

Рентабельность основной деятельности |

0,060 |

0,803 |

0,906 |

|

Рентабельность производства |

0,060 |

0,788 |

0,937 |

Лишь в отношении зависимости рентабельности собственного капитала и объема полученной прибыли тесная корреляция прослеживается для всех трех организаций. Еще по восьми (из десяти рассмотренных) параметров заметная корреляция наблюдается для двух предприятий из трех.

Таблица 15

Оценка корреляционной зависимости между показателями деловой активности и величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Показатель |

Величина корреляции |

||

|

«Пепсико Холдингс» |

«Аква-Дон» |

«Давон» |

|

|

Отдача активов |

0,256 |

0,983 |

0,729 |

|

Отдача основных средств (фондоотдача) |

0,186 |

0,893 |

0,611 |

|

Оборачиваемость оборотных активов |

0,345 |

0,945 |

0,730 |

|

Коэффициент оборачиваемости запасов и затрат |

0,172 |

0,973 |

0,279 |

|

Коэффициент оборачиваемости текущих активов |

0,345 |

0,945 |

0,730 |

|

Коэффициент оборачиваемости дебиторской задолженности |

0,266 |

0,880 |

0,722 |

|

Коэффициент оборачиваемости кредиторской задолженности |

0,721 |

0,851 |

0,684 |

По итогам анализа зависимости показателей деловой активности и величины валовой проблемы тесная корреляция по всем рассматриваемым предприятиям наблюдается в отношении такого параметра как коэффициент оборачиваемости кредиторской задолженности. По пяти (из семи проанализированных) показателям корреляционная зависимость наблюдается по двум предприятиям.

Таблица 16

Оценка корреляционной зависимости между показателями вероятности банкротства и величиной валовой прибыли ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Показатель |

Величина корреляции |

||

|

«Пепсико Холдингс» |

«Аква-Дон» |

«Давон» |

|

|

Z-счет Альтмана |

0,352 |

0,900 |

0,375 |

|

Z-счет Таффлера |

0,356 |

0,576 |

0,373 |

|

Z-счет Лиса |

0,007 |

0,926 |

1,000 |

В отношении корреляционной зависимости между показателями вероятности банкротства и величиной валовой прибыли отметим, что она отмечается лишь для ООО «Фирма «Аква-Дон», а для двух других предприятий не прослеживается ни по одному из параметров.

Таким образом, устойчивая зависимость с величиной валовой прибыли по всем трем рассмотренным нами предприятиям по результатам корреляционно-регрессионного анализа прослеживается в отношении шести параметров, к которым относятся:

- коэффициент краткосрочной задолженности;

- коэффициент промежуточной ликвидности;

- коэффициент текущей ликвидности;

- рентабельность собственного капитала;

- коэффициент оборачиваемости кредиторской задолженности.

Необходимо отметить, что в современных условиях на финансовую устойчивость предприятия все в большей степени оказывают существенное влияние как внутренние факторы нефинансового характера, так и тенденции развития внешней среды. В этой связи в начале 1990-х годов американские экономисты Р. Каплан и Д. Нортон разработали инновационный подход к стратегическому управлению компанией, основанный на использовании т. н. «сбалансированной системы показателей» (ССП или BSC). [3]

С их точки зрения, традиционные финансовые учетные показатели дают неполную и неточную оценку состояния экономического субъекта, которая мешала делать адекватные выводы о перспективах его развития. В предложенной ими методологии указанные авторы дали четкое описание того, что и как нужно измерять, чтобы сбалансировать финансовую деятельность предприятия с целью достижения устойчивости его положения.

Название системы отражает целевое равновесие, которое должно быть достигнуто между финансовыми и нефинансовыми показателями, стратегическим и оперативным уровнем управления (долгосрочными и краткосрочными целями), прошлыми и будущими результатами, а также внутренними и внешними факторами деятельности. [5] При этом совокупность показателей организуется в стройную систему по причинно-следственному принципу таким образом, чтобы достижение необходимых величин индикаторов достижения целей нефинансовых перспектив в итоге обеспечило достижение финансовых ориентиров.

Основные критерии сбалансированности показателей, используемых в процессе прогнозирования финансовой устойчивости предприятия, приведены в таблице 17.

Таблица 17

Критерии сбалансированности показателей, используемых в процессе прогнозирования финансовой устойчивости предприятия [4]

|

Признак |

Балансируемые факторы |

Критерий |

|

Показатели |

Финансовые. Нефинансовые |

Сбалансированными считаются показатели, охватывающие весь спектр финансовой и нефинансовой сфер деятельности предприятия |

|

Временной фактор |

Краткосрочный период. Долгосрочный Период |

Учет временных аспектов деятельности, применение концепции временной стоимости денежных потоков |

|

Ориентация на пользователей |

Внешняя информация. Внутренняя информация |

При оценке должна учитываться информация, необходимая для принятия решений, как внутренними пользователями, так и внешними контрагентами предприятия |

|

Полнота охвата показателей |

Статика. Динамика |

Сбалансированными считаются показатели, позволяющие при принятии решений учесть не только их статическое значение, но и тенденции изменений, происходящих в динамике |

|

Виды деятельности хозяйствующего субъекта |

Основная (операционная). Инвестиционная. Финансовая |

Сбалансированность показателей заключается в учете влияния каждого вида деятельности на прибыль, а также в выявлении ресурса, требуемого для обеспечения каждого вида деятельности |

При том, что сбалансированная система показателей выходит за рамки финансовых параметров деятельности компании, они сохраняют в ее структуре свое ключевое значение. При этом они дополнены опережающими индикаторами (leading indicator), которые отражают воздействие внешних факторов на результаты финансовой деятельности. Таким образом, ССП наглядно иллюстрирует как различные аспекты финансовой деятельности предприятия, так и влияние на них условий внешней среды. [2]

По нашему мнению, можно целиком и полностью согласиться с утверждением О. В. Федорищевой относительно того, что система сбалансированных показателей может быть с успехом использована для того, чтобы определить зависимость факторов (показателей) внутренней среды от факторов (показателей) внешней среды для разработки моделей мониторинга кризисного состояния предприятия. [6] Такая целевая установка базируется на том, что сбалансированная система показателей, по мнению ее создателей, представляет собой взаимозависимость причинно-следственных связей с критериями оценки результатов и факторов их достижения. [3]

В этой связи, нам представляется, что модель для расчета динамической финансовой устойчивости предприятия на основе системы сбалансированных показателей должна включать следующие параметры:

- качественные параметры, отражающие финансовую устойчивость предприятия, в отношении которых нами выявлена устойчивая зависимость с конечными результатами деятельности организации (коэффициент краткосрочной задолженности, коэффициент промежуточной ликвидности, коэффициент текущей ликвидности, рентабельность собственного капитала, коэффициент оборачиваемости кредиторской задолженности);

- показатель величины нематериальных активов предприятия, в определенной степени отражающий уровень интеллектуального капитала данной компании;

- параметры, отражающие влияние внешней среды на деятельность предприятий отрасли, к которым нами отнесены показатель объема производства безалкогольной продукции в стране как ключевой индикатор развития отрасли, а также два параметра, тесная связь которых с развитием рынка безалкогольной продукции была выявлена нами в процессе исследования, — уровень среднедушевой оплаты труда и среднегодовая температура воздуха по стране.

При этом отнесение предприятия к определенному классу перспективной финансовой устойчивости основывается на анализе динамики данных показателей для конкретного предприятия (первые шесть показателей) и отрасли в целом (три других параметра).

Базой для определения перспективного рейтинга финансовой устойчивости является использование описанного нами интегрального показателя, который показатель определяется на первом этапе по совокупности пяти выделенных нами финансовых параметров, отражающих финансовую устойчивость предприятия (коэффициент краткосрочной задолженности, коэффициент промежуточной ликвидности, коэффициент текущей ликвидности, рентабельность собственного капитала, оборачиваемость кредиторской задолженности).

Проиллюстрируем первый этап разработки динамической модели финансовой устойчивости предприятия на основе перспективной рейтинговой оценки на примере трех рассматриваемых нами предприятий (таблицы 18–20).

Таблица 18

Определение интегрального показателя финансовой устойчивости для ООО «Пепсико Холдингс»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Pi1 |

Pi0 |

Pi1/Pi0 |

|

Коэффициент краткосрочной задолженности |

0,02 |

0,02 |

0,00 |

0,05 |

0,00 |

0,12 |

0,02 |

0,17 |

|

Коэффициент промежуточной ликвидности |

1,52 |

1,96 |

1,13 |

1,49 |

0,96 |

1,24 |

1,20 |

0,97 |

|

Коэффициент текущей ликвидности |

2,04 |

2,64 |

1,58 |

2,12 |

1,46 |

1,75 |

1,32 |

0,75 |

|

Рентабельность собственного капитала |

3,04 |

0,06 |

-0,18 |

-0,11 |

-0,27 |

1,38 |

0,66 |

0,48 |

|

Коэффициент оборачиваемости кредиторской задолженности |

10,37 |

13,91 |

9,90 |

10,23 |

9,18 |

9,78 |

17,99 |

1,84 |

|

Интегральный показатель |

0,84 |

Таблица 19

Определение интегрального показателя финансовой устойчивости для ООО «Фирма «Аква-Дон»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Pi1 |

Pi0 |

Pi1/Pi0 |

|

Коэффициент краткосрочной задолженности |

0,00 |

0,07 |

0,37 |

0,05 |

0,22 |

0.14 |

0,52 |

0,27 |

|

Коэффициент промежуточной ликвидности |

2,97 |

2,17 |

0,64 |

1,16 |

1,05 |

1,60 |

1,20 |

1,33 |

|

Коэффициент текущей ликвидности |

3,68 |

2,83 |

0,95 |

1,74 |

1,50 |

2,14 |

1,32 |

1,62 |

|

Рентабельность собственного капитала |

0,24 |

0,14 |

0,00 |

0,01 |

0,01 |

0,08 |

0,66 |

0,12 |

|

Коэффициент оборачиваемости кредиторской задолженности |

15,82 |

15,48 |

10,26 |

7,93 |

6,23 |

11,14 |

17,99 |

0,62 |

|

Интегральный показатель |

0,79 |

Таблица 20

Определение интегрального показателя финансовой устойчивости для ООО «Донской завод «Давон»

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

Pi1 |

Pi0 |

Pi1/Pi0 |

|

Коэффициент краткосрочной задолженности |

0,43 |

0,50 |

0,01 |

0,05 |

0,11 |

0,22 |

0,52 |

0,42 |

|

Коэффициент промежуточной ликвидности |

0,06 |

0,07 |

0,30 |

0,25 |

0,37 |

0,21 |

1,20 |

0,18 |

|

Коэффициент текущей ликвидности |

0,40 |

0,13 |

0,90 |

0,86 |

0,89 |

0,64 |

1,32 |

0,48 |

|

Рентабельность собственного капитала |

0,01 |

–0,01 |

-0,07 |

-0,02 |

0,00 |

–0,02 |

0,66 |

–0,03 |

|

Коэффициент оборачиваемости кредиторской задолженности |

0,04 |

0,14 |

1,86 |

1,47 |

2,09 |

1,12 |

17,99 |

0,06 |

|

Интегральный показатель |

0,22 |

Вторым этапом разработки динамической модели финансовой устойчивости предприятия является определение динамических коэффициентов, отражающих тренд движения показателей и позволяющих предсказать их дальнейшую динамику.

В соответствие с предлагаемой методологией, в случае постоянного роста определенного показателя на протяжении двух периодов интегральный показатель финансовой устойчивости увеличивается на 0,1, при постоянной динамике роста на протяжении трех периодов — на 0,2, соответственно, в случае роста на протяжении трех периодов — на 0,3.

При отрицательной динамике определенных показателей соответствующие временному отрезку коэффициенты вычитаются из значения интегрального показателя финансовой устойчивости.

В рассматриваемом нами случае мы наблюдаем единственный подобный случай: показатель рентабельности собственного капитала ООО «Донской завод «Давон» растет на протяжении двух последних период, что обуславливает увеличение показателя перспективной финансовой устойчивости предприятия на 0,1.

Методология определения динамических коэффициентов предлагается и для учета влияния на перспективную финансовую устойчивость предприятий динамики показателя величины нематериальных активов, а также факторов внешней среды (таблицы 21 и 22). При этом динамика факторов внешней среды учитывается для всех рассматриваемых предприятий в одинаковой степени.

Таблица 21

Динамика стоимости нематериальных активов ООО «Пепсико Холдингс», ООО «Фирма «Аква-Дон» и ООО «Донской завод «Давон»

|

Предприятие |

2007 |

2008 |

2009 |

2010 |

2011 |

|

«Пепсико Холдингс» |

0,00 |

0,00 |

9 408,00 |

57 535,00 |

39 416,00 |

|

«Фирма «Аква-Дон» |

66,00 |

296,00 |

258,00 |

331,00 |

369,00 |

|

«Донской завод «Давон» |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

Как мы можем увидеть, положительная динамика стоимости нематериальных активов на протяжении двух последних периодов наблюдается у ООО «Фирма «Аква-Дон», что обуславливает увеличение показателя перспективной финансовой устойчивости на 0,1.

Таблица 22

Динамика показателей внешней среды деятельности предприятий по производству безалкогольных напитков

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Объем выпуска безалкогольных напитков (млн. дал) |

861 |

984 |

947 |

987 |

956 |

|

Среднемесячный уровень доходов, долл. |

511 |

506 |

559 |

622 |

645 |

|

Средняя температура воз духа, 0С |

–3,5 |

–3,7 |

–5,0 |

–4,9 |

–3,9 |

Таким образом, данные таблицы иллюстрируют положительную динамику среднемесячного уровня доходов на протяжении трех периодов и средней температуры воздуха на протяжении двух периодов. В этой связи, интегральный показатель перспективной финансовой устойчивости для всех рассматриваемых нами предприятий увеличивается на 0,3.

Итоговые значения интегрального показателя перспективной финансовой устойчивости выглядят следующим образом:

ООО «Пепсико Холдингс» — 0,84 + 0,3 = 1,14;

ООО «Фирма «Аква-Дон» — 0,79 + 0,1 + 0,3 = 1,19;

ООО «Донской завод «Давон» — 0,22 + 0,1 + 0,3 = 0,62.

Соотнеся полученные результаты с предложенной нами градацией шкалы рейтинговой оценки для интегрального показателя перспективной финансовой устойчивости мы можем констатировать, что ООО «Пепсико Холдингс» и ООО «Фирма «Аква-Дон» имеют рейтинг А++, свидетельствующий об относительно устойчивом (хорошем) в перспективе финансовом состоянии данных компаний, а ООО «Донской завод «Давон» -рейтинг А-, позволяющий констатировать относительно неустойчивое (удовлетворительное) финансовое состояние данной компании.

Таким образом, использование предложенного методического подхода позволяет спрогнозировать степень финансовой устойчивости предприятия, опираясь не только на данные его финансовой отчетности, но и учитывая тенденции внешней среды, оказывающие непосредственное воздействие на перспективы развития хозяйствующих субъектов конкретной отраслевой направленности.

Литература:

1. Быков, Д. Ю. Об одном подходе к моделированию динамики финансовой устойчивости организации / Д. Ю. Быков // Известия ВУЗов. Серия «Экономика, финансы и управление производством». — 2011. — № 4. — С. 3–9.

2. Кандалинцев, В. Г. Инновационный бизнес: применение сбалансированной системы показателей / В. Г. Кандалинцев. — М.: Дело АНХ, 2010. — 168 с.

3. Каплан, Р. Сбалансированная система показателей / Р. Каплан, Д. Нортон. — М.: Олимп-Бизнес, 2006. — 320 с.

4. Коровина, В. А. Оценка эффективности деятельности предприятия с использованием системы сбалансированных показателей / В. А. Коровина // Вестник ЮУрГУ. Серия «Экономика и менеджмент». — 2008. — № 8. — С. 40–43.

5. Никонова, И. Я. Реализация стратегии, методы и инструменты / И. А. Никонова, Р. Я. Шамгунов // Банковское дело в Москве. — 2005. — № 8. — С. 7–11.

6. Федорищева, О. В. Система сбалансированных показателей предприятия: вопросы развития инструментов превентивного антикризисного менеджмента /О. В. Федорищева // Вестник Оренбургского государственного университета. — 2011. — № 13. — С. 462–466.