Ключевые слова: анализ, подход, построение, система, индикаторы, оценка, финансовое состояние, нефтегазовый комплекс, корпорация, нефтегазовая корпорация, система индикативных значений, оценка финансовых показателей.

Keywords: analysis, approach, construction, system, indicators, assessment, financial condition, oil and gas complex, company, oil and gas company, system of indicators, assessment of financial condition.

Предмет, цель работы. Оценка финансовых показателей является ключевым аспектом для определения прибыльности деятельности корпорации и принятия оперативных мер по нейтрализации отрицательной динамики финансовых показателей в случае ее выявления.

Целью данной работы признаётся исследование подходов к построению системы индикативных значений оценивания финансовых показателей нефтегазовых корпораций.

Метод. Моделирование подходов оценивания финансовых показателей осуществляется с учетом влияния аналитических и прогностических факторов. Для проведения численного моделирования был разработан метод, который позволяет производить не только моделирование и расчет параметров финансовых показателей нефтегазовой корпорации с последующей графической визуализацией, однако и сравнивать их с реальными данными оценивания финансовых показателей по данным бухгалтерской отчетности.

Результаты работы. Результатом исследования признаётся разработанная система индикативных значений оценивания финансовых показателей нефтегазовой корпорации. Практическая значимость исследования заключается в применении разработанной методологии в финансовом анализе на примере ПАО Газпром.

Область применения результатов. Результаты данного исследования могут быть применены для оценивания финансовых показателей нефтегазовых корпораций перед реализацией инвестиционных проектов, а также перед принятием решения об инвестировании в ценные бумаги данных корпораций нефтегазовой отрасли.

Новизна. В работе предложена новая методология и новые индикаторы по всестороннему и объективному оцениванию финансовых показателей нефтегазовых корпораций.

Выводы. Индикаторы оценивания финансовых показателей играют ключевую роль в получении объективной и достоверной информации о текущем положении корпорации нефтегазового сектора, что особенно актуально в условиях экономической нестабильности и роста санкционного давления.

Введение

Индикатором успешной деятельности организации всегда признаются финансовые результаты и повышение их прибыльности, именно потому данная тема актуальна в любое время как для внешних, так и для внутренних пользователей бухгалтерской (финансовой) отчетности. [1]. В современных условиях, как отмечает Ендовицкий Д. А. основой для эффективной работы организации и его жизнедеятельности признаётся прибыль [2]. В свою очередь, Яковлева Н. А. подчеркивает, что прибыль характеризуется как превышение доходов над расходами, убыток же возникает в случае, когда расходы организации превышают расходы [6]. Согласно же исследованию Frederickson G. N., полученный финансовый результат за отчетный год приводит к увеличению либо уменьшению капитала организации [8].

Все вышеперечисленные факторы подтверждают актуальность данной темы в настоящее время.

Для достижения целей финансового анализа инициатором прежде всего необходимо решить те аналитические задачи, которые соответствуют целям его инициации.

Задачи финансового анализа, согласно Graham R. L., Hell P ., включают: [10]

— определение структуры, динамики индикативных значений прибыли;

— расчет индикативных значений рентабельности организации;

— проведение факторного анализа;

— оценку перспективных направлений роста прибыльности корпорации.

Ключевым нормативно-правовым актом, регламентирующим процесс отражения фактов финансово-хозяйственной деятельности организации как базы последующего анализа финансовых показателей признаётся Федеральный закон О бухгалтерском учете от 06.12.2011 г. № 402-ФЗ

Итогом анализа для внешних пользователей может быть принятие решения об инвестировании в субъект хозяйствования, продаже его ценных бумаг, а также финансировании, либо кредитовании, либо прогнозах и планах по его дальнейшему развитию.

Методика

Оценка финансовых показателей нефтегазовой корпорации на основе индикативных значений предоставляет возможность принимать решения о продаже либо покупке капитала корпорации, а также эффективнее использовать имеющиеся ресурсы. Единого метода по определению финансовых показателей нефтегазовой корпорации на основе индикативных значений в мире нет, способ расчёта выбирают исходя из поставленной цели. Каждый метод обладает своими преимуществами и недостатками. Отсутствие единого подхода к оцениванию стоимости капитала корпорации обусловлено разным толкованием сущности капитала корпорации, сложной природой нематериальных активов, поскольку в разных странах применяются различные методы оценивания активов. Существуют различные методики и отдельные методы для расчета индикативных значений финансовых показателей корпорации [5].

Выделяют следующие методы:

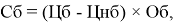

1) Метод дополнительного дохода часто применяется для проведения оценивания стоимости капитала корпорации. Для расчёта используется следующая формула:

|

|

(1) |

где Сб — стоимостная оценка капиталов;

Цб — стоимость товарной номенклатуры корпорации;

Цнб — стоимостные характеристики аналога;

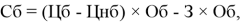

Если учесть расходы, связанные с поддержанием и продвижением на рынке капитала корпорации, то приведенная формула примет такой вид:

|

|

(2) |

2) Сбережения роялти. При применении данного метода выполняется несколько этапов: во-первых, прогнозирование объёма продаж, во-вторых, определение подходящей ставки роялти и её умножение на полученный результат предшествующего шага, в-третьих, из полученного результата необходимо вычесть платежи по налогу, в-четвёртых, находится срок полезного применения, постоянный темп роста и ставка дисконтирования, последним, завершающим шагом признаётся приведение будущих потоков роялти к стоимости в текущий момент времени.

3) Индикаторы спроса. В расчёте используется анализ факторов, которые влияют на восприятие продукции покупателями.

4) Каждый метод имеет свои достоинства и недостатки, основные из которых: сложно найти аналогичный товар; при расчёте происходит игнорирование инфляционного давления и региональных, сезонных различий в ценах на товары; в-третьих, довольно трудно выделить денежный поток именно от самого капитала корпорации. Далее будут приведены наиболее часто встречающиеся модели. [3]

5) Interfinance Model. Консалтинговая корпорация Interfinance разработала 2 модели: первая, самая популярная, связана с применением мультипликаторов, вторая — основана на методе DCF (анализ индикативных значений спроса). Оценка, проводимая этой корпорацией признана наиболее адекватной во всех развитых странах

Рассмотрим популярную модель с применением брэнд-мультипликатора. Она включает в себя 4 этапа:

- Финансовый прогноз;

- Оценка роли капитала корпорации;

- Оценка силы капитала корпорации;

- Расчет стоимости капитала корпорации.

Финансовый прогноз:

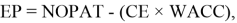

|

|

(3) |

При помощи данной формулы реализуется Оценка роли капитала корпорации. На этом этапе проводится оценка доли капитала корпорации в денежном потоке корпорации.

Кроме того, выполняется оценивание силы капитала корпорации. Анализ проводится по 7 параметрам, после чего находится индекс силы капитала корпорации (от 0 до 100 баллов). Чем выше баллы, тем ниже риски и ставка дисконтирования. Каждому параметру присваивается максимальный балл:

- Лидерство — 25 баллов;

- География — 25 баллов;

- Стабильность — 15 баллов;

- Рынок — 10 баллов;

- Тренд — 10 баллов;

После проведения анализа строится график зависимости брэнд-мультипликатора от индекса силы капитала корпорации и определяется мультипликатор.

Расчёт стоимости капитала корпорации. Расчёт производится по следующей формуле:

|

|

(4) |

Несмотря на то, что она признана во всём мире, эта модель имеет несколько недостатков:

- Необходимы модификации модели и учёт особенностей брэндов разных масштабов — всемирные, локальные и т. д. (нужно скорректировать веса параметров);

- Присутствует субъективизм в части присвоения баллов параметрам капитала корпорации

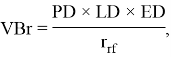

6) Hyrose Model. В основе метода лежит доходный подход и выделение индикативных значений стоимости капитала корпорации. Рассчитывается по следующей формуле:

|

|

(5) |

где: VBr (Finance Value) — индикатор стоимости капиталов корпорации;

PD (Prestige Driver) — показатель индикатора, характеризующего финансовую прибыльность;

LD (Loyalty Driver) — параметр индикатора, характеризующего лояльность;

ED (Expansion Driver) — показатель индикатора, характеризующего расширение корпорации;

r rf — индикатор безрисковой ставки.

Жуковой Н. Ю. совместно с Матасовым Г. М. была предложена модель, основанная на доработке модели Hyrose, представленную следующей формулой:

|

|

(6) |

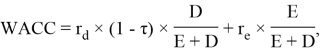

где: WACC — показатель средневзвешенной цены по оборотному капиталу;

rd — величина цены по заёмному капиталу;

re — индикатор цены по собственному капиталу;

τ — характеристика ставки по налогу на прибыльность.

- Отказ от применения корпорации-бенчмарк наихудшей в отрасли. Один из минусов данной модели — стоимость капитала корпорации должна оценивать будущее, а по этой модели она отражает прошлые и текущие результаты, из-за этого появляются различия в стоимости капитала корпорации из года в год.

Подводя итоги, следует отметить, что отсутствие единого подхода к оцениванию стоимости капитала корпорации как системы индикативных значений оценивания финансовых показателей нефтегазовых корпораций связано с его уникальностью, разными целями проведения оценивания, а также для кого проводится оценка — для покупателя либо для продавца капитала корпорации.

Анализ рассмотренных индикаторов оценивания финансового положения корпорации нефтегазовой отрасли показал, что выбранная для анализа модель позволяет полноценно оценить существующее положение на высококонкурентном рынке и оценить влияние всех рисковых факторов, которые могут оказать влияние на деятельность корпорации в ближайшем будущем.

Все предложенные методики анализа предполагают ретроспективный анализ того или иного финансового показателя, что не позволяет прогнозировать его изменения в среднесрочной перспективе.

В связи с этим, рекомендуется разработать и внедрить в нефтегазовые компании перспективную модель оценки влияния рисков на финансовые показатели корпорации.

Для выполнения оценки финансового состояния целесообразно использовать аналитические и качественные методологии моделирования.

При обнаружении признаков распространения негативного влияния рисков на финансовый показатель, для н составляется математическое описание влияния негативных факторов.

Давление может сказываться на сжимаемой жидкости в трех состояниях:

— Состояние «0»: воздействие негативных факторов не проявляется;

— Состояние «1»: воздействие негативных факторов начинает изменять анализируемую систему.

— Состояние «2»: воздействие негативных факторов повлекло начало распространения проблемной ситуации — финансовые убытки.

— Состояние «3»: воздействие негативных факторов привело к негативному изменению финансового состояния корпорации.

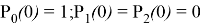

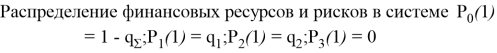

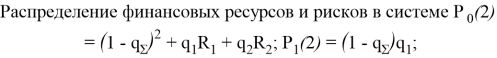

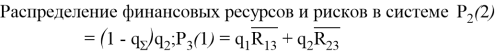

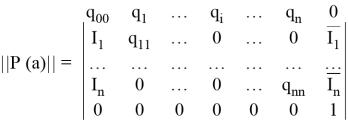

Тогда с учетом состояний:

Исхода из имеющихся ограничений, мы получаем математическую модель прогнозирования изменения финансовых индикаторов под влиянием рисков.

Отсюда решением системы будет следующий алгоритм оценки влияния рисков на финансовый индикатор:

Данная модель позволит спрогнозировать изменение того или иного финансового индикатора нефтегазовой корпорации под влиянием рисков и оперативно принять меры по нивелированию негативных последствий.

В модель «финансовой прочности» входят:

— индикатор риск-аппетита

— индикатор финансовой устойчивости

— индикатор «надежность-риск»

— индикатор прогнозной ликвидности

— индикатор прогнозной прибыли

— индикатор прогнозного изменения капитала

Данные индикаторы представлены в таблице 1.

Таблица 1

Разработанные индикаторы оценки финансового состояния

|

Индикатор |

Обозначение |

Описание индикатора |

Отличие от действующих показателей |

|

Индикатор риск-аппетита |

|

Прогнозное значение изменения отношения корпорации к риску под влиянием показателей финансовой состоятельности и текущей экономической ситуации |

Учитывают влияние факторов экономики, финансов, менеджмента при оценке и прогнозировании, а не только данные бухгалтерской (финансовой) отчетности. Предполагают прогноз изменения показателя на ближайшие 3–5 лет, а не только получение текущего значения показателя по данным отчетности за предшествующий период |

|

Индикатор финансовой устойчивости |

|

Прогнозное значение изменения финансовой устойчивости под влиянием изменения рисков от реализации инвестиционных проектов | |

|

Индикатор «надежность-риск» |

|

Оценка реализации инвестиционных проектов по шкале «надежность-риск» с учетом эффективности факторов управления и финансовой политики | |

|

Индикатор прогнозной ликвидности |

|

Прогнозное значение изменения ликвидности под влиянием изменения рисков от реализации инвестиционных проектов | |

|

Индикатор прогнозной прибыли |

|

Прогнозное значение изменения прибыльности под влиянием изменения рисков от реализации инвестиционных проектов | |

|

Индикатор прогнозного изменения капитала |

|

Прогнозное значение изменения собственного капитала под влиянием изменения рисков от реализации инвестиционных проектов |

Таким образом, по результатам моделирования, придуман новый индикатор «финансовой прочности», позволяющий в перспективе оценить, насколько внешние риски скажутся на финансовом состоянии компании. Новый показатель лучше существующих показателей рентабельности, деловой активности и т. д. тем, что данные показатели основаны на ретроспективном анализе отчетности, а вновь разработанный предполагает моделирование изменения финансового положения в перспективе и позволит оперативно принять меры по нивелированию негативных финансовых последствий.

Результаты

В рамках данного исследования был проведен анализ консолидированной финансовой отчётности ПАО Газпром и дочерних предприятий за пять лет, с 2018 по 2022 года, с применением системы индикативных значений оценивания финансовых показателей. [4] В дальнейшем будет проведено сравнение финансовый индикаторов ПАО «Газпром» по вновь разработанной модели с показателями ближайшего конкурента — ПАО «Роснефть»

Первый способ для расчёта индикативных значений финансовых показателей — модель Hyrose. Ранее уже было сказано, в расчёте по данной модели используется четыре индикатора: индикатор финансовой прибыльности, индикатор лояльности, индикатор расширения и безрисковой ставки дисконтирования. Для выполнения расчёта необходимо найти каждый индикатор отдельно.

Данные для выполнения расчётов приведены в таблице 2.

Таблица 2

Данные для оценивания финансовых показателей по модели Hyrose

|

Индикатор |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Продажи (Sales), млн.руб |

435692,00 |

442911,00 |

446238,00 |

470605,00 |

494926,00 |

|

Расходы (Costs), млн.руб |

175732,00 |

169402,00 |

162812,00 |

172929,00 |

128285,00 |

|

Индикатор S/C |

2,48 |

2,61 |

2,74 |

2,72 |

3,86 |

|

Индикатор A, млн.руб |

1048,00 |

9185,00 |

9286,00 |

1093,00 |

10652,00 |

|

Индикатор ОЕ, млн.руб |

176780,00 |

180333,00 |

172098,00 |

174022,00 |

138937,00 |

|

Индикатор А/OE |

0,01 |

0,05 |

0,05 |

0,01 |

0,08 |

|

Индикатор (S/C-S/C) A/OE |

0,01 |

0,06 |

0,07 |

0,01 |

0,17 |

Индикатор финансовой прибыльности демонстрирует силу брэнда, которая проявляется в ценовом преимуществе корпорации над конкурентами.

Отношение расходов на рекламную кампанию и операционных издержек ПАО Газпром и дочерних предприятий приведено в таблице 3.

Таблица 3

Отношение расходов к операционным издержкам

|

2018 |

2019 |

2020 |

2021 |

2022 | |

|

Индикатор А/OE |

0,01 |

0,05 |

0,05 |

0,01 |

0,08 |

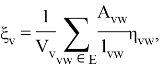

После подстановки полученных данных, получаем индикатор финансовой прибыльности, который равен 8 070 899 464 рублей.

Далее рассчитывается показатель индикатора лояльности, оценивающего показатели стабильности реализации корпорации на протяжении анализируемого периода.

Таблица 4

Данные для расчёта индикатора лояльности

|

Математическое ожидание издержек реализации, млн.руб |

161 832 |

|

Среднеквадратическое отклонение издержек, млн.руб |

19 365 |

|

LD |

0,88 |

Индикатор лояльности равен 0,88.

В таблице 4 представлена информация о выручке, полученной на отечественном рынке и за границей, а также о выручке от неосновного вида деятельности.

Таблица 5

Данные для расчёта индикатора расширения

|

Выручка, млн. руб |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Россия, |

392 764 |

405 365 |

435 671 |

459 415 |

481 536 |

|

Прочие |

42 928 |

37 546 |

10 567 |

11 190 |

13 390 |

|

От неосновного вида деятельности |

0 |

0 |

1249 |

1475 |

635 |

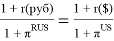

На следующем этапе рассчитан показатель среднегеометрического индикатора, характеризующего темпы инфляционного давления за аналогичные периоды, в США — 1,92 п.п., в РФ — 3,29 п.п.

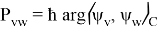

|

|

(7) |

где: π RUS –темп инфляционного давления в РФ;

π US –темп инфляционного давления в США.

После подстановки данных в формулу 7 получаем ставку доходности в рублях — 4,49 п.п.

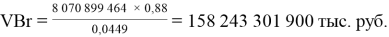

Далее вычисляем стоимость брэнда по формуле 6.

Стоимостной показатель активов корпорации Газпром по модели Hyrose составляет 158 243 301 900 тыс. рублей, финансовое состояние стабильное.

Поскольку в модели Hyrose присутствуют определённые недостатки, для того чтобы их исключить, Жуковой Н. Ю. и Матасовым Г. М. модель Hyrose была модифицирована. Для расчёта стоимости капитала вторым способом была выбрана именно модифицированная модель Hyrose.

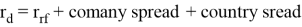

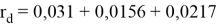

Цена заёмного капитала будет рассчитана на основе метода кумулятивного построения по следующей формуле:

|

|

(9) |

где: country spread — премия за страновой рисковый фактор [12].

Безрисковая ставка, как было обозначено в модели Hyrose, в долларах США составляет 3,1 п.п.

В качестве премии за рисковый фактор корпорации и премии за страновой рисковый фактор будут применены данные с сайта Aswath Damodaran, company spread — 1,56 п.п., country spread — 2,17 п.п.

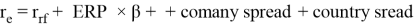

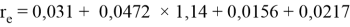

В результате подстановки полученных значений в формулу 10, цена заёмного капитала получилась 0,0683, что составляет 6,83 п.п. Цена собственного капитала также требует ввода дополнительной формулы по модели CAPM:

|

|

(11) |

где: ERP — премия за риск;

β — коэффициент бета.

В качестве премии за рисковый фактор и показателя бета также будут применены данные с сайта Aswath Damodaran. ERP составляет 4,72 п.п. В качестве показателя бета примем бызрычаговую бета — 1,14 (по отрасли Oil/Gas).

После подстановки заданных значений в формулу 12, цена собственного капитала получилась 0,116, что составляет 11,6 п.п.

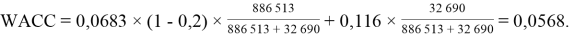

Далее выполним расчёт WACC по формуле 9.

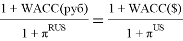

Расчёт WACC был произведён в долларах США, следовательно, необходимо перевести в рубли. Для этого потребуется введение формулы 18:

где: π RUS –темп инфляционного давления в РФ;

π US –темп инфляционного давления в США.

После перерасчёта, WACC получился равен 0,071, что равняется 7,1 п.п.

Индикатор финансовой прибыльности по модифицированный модели рассчитывается по формуле 14. Данные для его расчёта сформированы и приведены в таблице 6.

Таблица 6

Данные для расчёта модифицированного индикатора финансовой прибыльности

|

Индикатор |

2016 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Индикатор EAT, млн.руб |

47 404 |

48 450 |

56 590 |

7 832 |

55 099 |

62 073 |

|

Активы (Assets), млн.руб |

653 378 |

544 470 |

551 070 |

915 993 |

823 910 |

919 203 |

|

Индикатор ROA |

6,20 п.п |

6,60 п.п |

6,10 п.п |

6,60 п.п |

6,60 п.п |

7 п.п |

|

Индикатор EATn, млн.руб |

40 509 |

35 935 |

33 615 |

60 456 |

54 378 |

64 344 |

|

Индикатор S/C |

2,6116 |

2,4793 |

2,6146 |

2,7408 |

2,7214 |

3,8580 |

|

Индикатор A, млн.руб |

9 543 |

1 048 |

9 185 |

9 286 |

1 093 |

10 652 |

|

Индикатор ОЕ, млн.руб |

175 318 |

186 212 |

180 333 |

172 098 |

183 859 |

196 015 |

|

Индикатор А/OE |

0,0544 |

0,0056 |

0,0509 |

0,0540 |

0,0059 |

0,0543 |

После подстановки данных в формулу 14, получаем индикатор финансовой прибыльности, равный 24 206 263 000 тыс. рублей.

Таблица 7

Данные о рентабельности активов

|

2016 |

2018 |

2019 |

2020 |

2021 |

2022 | |

|

Индикатор ROA ПАО Газпром |

7,26 п.п |

8,90 п.п |

10,27 п.п |

11,86 п.п |

16,69 п.п |

16,75 п.п |

|

Индикатор ROA средне отраслевой |

6,2 п.п |

6,6 п.п |

6,1 п.п |

6,6 п.п |

6,6 п.п |

7 п.п |

Как видно из таблицы 6, среднеотраслевая рентабельность активов корпорации за 2022 года намного превышает рентабельность активов по отрасли,. После подстановки данных в формулу 14 индикатор финансовой прибыльности равен 1 818 703 839 тыс. рублей. Темп роста. За него примем прогнозный долгосрочный темп роста ВВП РФ. Исходя из нижеуказанного, примем за темп роста 3,1 п.п.

Таблица 8

Стоимость капитала ПАО Газпром при изменении различных индикативных значений, млн руб.

|

Фактор |

-30 п.п |

-20 п.п |

-10 п.п |

0 п.п |

10 п.п |

20 п.п |

30 п.п |

|

Выручка |

66 392 |

97 009 |

127 626 |

158 243 |

188 860 |

219 478 |

250 095 |

|

Себестоимость |

202 622 |

187 829 |

173 036 |

158 243 |

143 450 |

128 658 |

113 865 |

|

Операционные расходы |

226 062 |

197 804 |

175 826 |

158 243 |

143 858 |

131 869 |

121 726 |

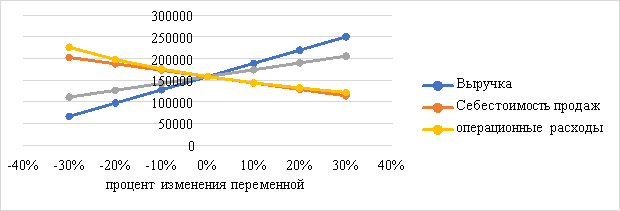

Стоимость капитала по модифицированной модели Hyrose составляет 41 251 840 484 тыс. рублей. Индикаторы финансовых показателей корпорации также стабильны. Графическая интерпретация проведенного анализа отражается рисунком 1.

Рис. 1. Анализ чувствительности ПАО Газпром к изменению переменных

Для оценивания влияния факторов на финансовое состояние был проведён анализ чувствительности стоимости капитала ПАО Газпром к изменению отдельных составляющих модели. Для проведения данного анализа были выбраны индикаторы модели, при помощи которой удалось получить наиболее близкий к результату рейтингового агентства Brand Finance — модель Hyrose.

Проведем сравнение финансового состояния ПАО «Газпром» и ПАО «Роснефть» по новым разработанным показателям.

Таблица 9

Оценка финансового состояния ПАО «Газпром» и ПАО «Роснефть» по новым разработанным показателям

|

Индикатор |

Обозначение |

Оценка ПАО «Газпром» |

Оценка ПАО «Роснефть» |

Пояснение |

|

Индикатор риск-аппетита |

|

0,85 |

0,7 |

Учитывается влияние реализации проектов в КНР, чья экономика испытывает структурные проблемы |

|

Индикатор финансовой устойчивости |

|

0,70 |

0,65 |

Учитывается падение прибыли из-за роста санкционного давления |

|

Индикатор «надежность-риск» |

|

0,80 |

0,75 |

Учитывается как санкционное давление, так и уровень государственной поддержки корпорации |

|

Индикатор прогнозной ликвидности |

|

0,70 |

0,70 |

Учитывается как санкционное давление, так и уровень государственной поддержки корпорации |

|

Индикатор прогнозной прибыли |

|

0,60 |

0,60 |

Учитываются перспективы переориентации на внутренние рынки |

|

Индикатор прогнозного изменения капитала |

|

0,55 |

0,65 |

Учитывается как санкционное давление, так и уровень государственной поддержки корпорации |

|

Итог |

4,2 |

4,05 |

Анализ показал высокие показатели финансовой устойчивости ПАО «Газпром» в сравнении с ПАО «Роснефть», что обусловлено эффективностью управления, а также диверсификацией источников дохода и успешной переориентацией на рынки Азии в условиях санкционного давления.

Таким образом, вновь разработанная прогнозная модель смогла оценить влияние рисков, которые с большой долей вероятности скажутся на изменении финансового состояния анализируемых корпораций.

Обсуждение

Согласно анализу чувствительности, наибольшее положительное влияние (рост данного показателя приводит к росту стоимости капитала) оказывает выручка, рост которой на 10 п.п. приводит к изменению стоимости капитала почти на 20 п.п., наибольшее отрицательное влияние (рост данного показателя приводит к уменьшению стоимости капитала) — себестоимость продаж. Меньше на финансовые индикаторы влияют операционные расходы.

Анализ позволил выявить негативную тенденцию роста себестоимости, что в перспективе может негативным образом сказаться на финансовых результатах исследуемой корпорации.

Все это делает актуальным разработку оперативных мер по реагированию и нивелированию роста издержек на финансовые показатели нефтегазовой корпорации.

В целом, предложенная методика проведения финансового анализа корпорации нефтегазового сектора при помощи выбора индикативных значений показала свою прибыльность. Данная методика позволяет наиболее объективно и всесторонне оценить, как изменяются финансовые показатели в динамике и какие факторы оказывают при этом на них влияние.

Вместе с тем, предложенные индикаторы оценивания финансовых показателей не лишены некоторых недостатков, поскольку для их применения требуется проведение сложных и многоступенчатых расчетных операций, что делает необходимым обладание соответствующими практическими навыками в финансовом анализе.

Заключение

Таким образом, вновь разработанные индикаторы оценки финансового состояния позволяют решить проблемы применявшихся ранее индикаторов, повысить точность оценки и сформировать точный прогноз изменения финансового состояния в перспективе 3–5 лет.

Итог анализа финансовых результатов ПАО Газпром — всегда пути повышения прибыльности деятельности, которых возможно достичь за счет выявленных факторов, которые оказывают наибольшее негативное влияние.

Проведенный финансовый анализ корпорации позволил выявить тенденцию роста показателей прибыльности за анализируемый период, что свидетельствует об прибыльности выстроенной системы реализации энергоресурсов.

Вместе с тем, рост санкционного давления на фоне СВО, сокращение спроса на газ со стороны основных зарубежных потребителей указывает на возросшие риски ухудшения финансовых показателей в долгосрочной перспективе.

В ходе исследования индикативных значений Газпрома анализ выявил проблему роста себестоимости продаж, что делает актуальным необходимость внедрения мероприятий по сокращению издержек.

Литература:

- Анализ хозяйственной деятельности / под ред. Т. П. Анисимовец, Л. И. Кравченко. — Минск: Альфа, 2020. — С.115

- Артеменко В. Г. Финансовый анализ / В. Г. Артеменко. — М.: Дело-сервис, 2022. — С.445

- Астахов В. П. Бухгалтерский финансовый учет. — М.: Экономика и управление, 2021. — С.211

- Бочаров В. В. Финансовый анализ / В. В. Бочаров. — СПб.: Питер, 2022. — С.240

- Дедюхина Н. В. Факторный анализ рентабельности в системе управленческого учета как инструмент повышения эффективности инвестиционных процессов / Н. В. Дедюхина // Вектор науки Тольяттинского государственного университета. — 2022 — № 4 (18). — С. 220–225.

- Заббарова О. А. Составление бухгалтерской (финансовой) отчетности организации. — М.: Кнорус, 2023. — 256 с.

- Зайцев Н. Л. Экономика организаций / Н. Л. Зайцев. — М.: Экзамен, 2022. — С.610

- Иневатова О. А., Шилова В. Р. Затраты на производство: сущность понятия и его отличительные особенности // Молодой ученый. — 2023. — № 30. — С.34–36

- Каратуев А. Г. Финансовый менеджмент / А. Г. Каратуев. — М.: Финансы и статистика, 2022. — С.12

- Маркарьян Э. А. Финансовый анализ. — М.: Приор, 2021. — 456 с.

- Мироседи С. А. Основы управленческого учета: учебное пособие / Сборник Учебные пособия. — М.: Юнити-дана, 2022. — С.117

- Мироседи С. А., Алпатова М. В. Методы оценки эффективности деятельности предприятия малого бизнеса // Вопросы экономических наук. — 2023. — № 2 (47). — С.55–56.

- Мироседи С. А., Казаков А. В. Организация производственного процесса как фактор роста эффективности производства // Проблемы экономики. — 2023. — № 2. — С.120–112.

- Олейник Г. С., Наумова Т. С. Оптимизация финансовых потоков внешнеторговой корпорации // Теория и практика общественного развития. — 2022. — № 10. — С.63–68

- Остапенко В. В. Анализ финансовых показателей предприятия // Финансы. — 2018. — № 2. — С.35–38.

- Павлов Л. Н. Финансы предприятий / Л. Н. Павлов. — М.: Финансы, ЮНИТИ, 2021. — С.39

- Патров В. А. Составление годовой бухгалтерской отчетности. // Бухгалтерский учет. — 2022. — № 2. — С.9–22.

- Подлесных В. И. Менеджмент: учебное пособие для вузов / В. И. Подлесных, Ю. В. Кузнецов. — М.: Юнити-дана, 2022. — С.421

- Рожкова Л. К. Значение финансовой отчетности в условиях рынка, ее задачи // Молодой ученый. — 2023. — № 4. — С. 489–492.

- Савицкая Г. В. Анализ хозяйственной деятельности: учебник. — 4-е изд., испр. — Минск: РИПО, 2022. — 374 с.