Учитывая, что большинство компаний периодически сталкиваются с большим количеством вызовов, таких как санкции, или высокая конкуренция, вызванная существованием бизнеса в условиях рыночных отношений, то компании пытаются всеми способами повысить свою эффективность, управление оборотными активами один из таких способов. В данной статье представлена характеристика процесса управления оборотными активами, а также на примере ООО «Телец — Агро» рассчитаны показатели, характеризующие то, насколько данная организация эффективна в управлении запасами, дебиторской задолженностью и т. д.

Ключевые слова: оборотный капитал, дебиторская задолженность, запасы, оборотные средства, собственные оборотные средства.

В современных условиях важным фактором эффективной деятельности предприятия является механизм управления оборотными активами, поскольку от их достаточности и скорости обращения зависит бесперебойность производственного цикла, т. е. деньги, вложенные в производство одной партии, должны вернуться обратно в производство следующей и т. д. Чем эффективнее налажен механизм управления оборотным капиталом, тем более равномерно налажен производственный цикл и более стабильна и автономна компания. Управление оборотным капиталом важный процесс в деятельности любой организации.

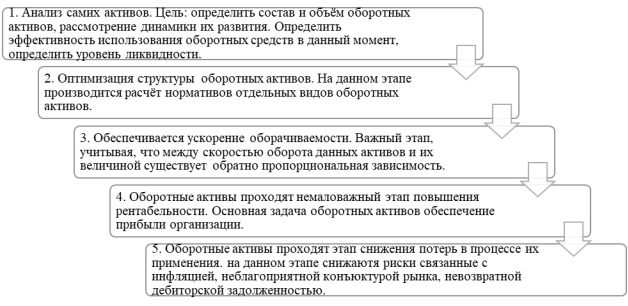

Климентова Э. А. в статье Управление оборотным капиталом» говорит, что: «процесс, управление оборотными активами состоит из нескольких этапов». Характеристика представленных Климентовой Э. А. этапов представлена на рисунке 1.

Рис. 1. Этапы процесса управления оборотными активами

На первом этапе важно понимать удельный вес каждой из категорий, т. к. это определяет общее состояние системы. Т. е. если много запасов, но нет денежных средств для расчётов, то это может повлиять на возможность осуществлять производственный цикл, также в случае роста дебиторской задолженности, особенно проблемной, когда деньги до организации доходят очень долго. Также необходимо добавить, что анализ на четвёртом этапе того насколько предприятие рентабельно, также относится к эффективности управления оборотным капиталом. Т. к. прибыль формируется в результате обслуживания оборотными активами всей производственной деятельности хозяйствующего субъекта [2].

Из материалов статьи «Управление оборотным капиталом» под авторством Будник О. В. Следует, что существует три основных вида политик управления оборотным капиталом. Данные виды представлены на рисунке 2.

![Основные виды стратегий управления оборотным капиталом [1]](https://articles-static-cdn.moluch.org/articles/j/111168/images/111168.002.png)

Рис. 2. Основные виды стратегий управления оборотным капиталом [1]

В качестве общей цели, присутствующей в любой стратегии управления оборотным капиталом, можно представить цель, которая звучит, как: поддержание объёма и структуры оборотного капитала таким образом, чтобы это обеспечивало компании наилучшей рентабельности текущих активов при приемлемой ликвидности.

Далее представлен анализ структуры, объёма и динамики оборотных активов в ООО «Телец — Агро» за период с 2019 по 2022 гг., а также рассчитаны коэффициенты рентабельности, оборачиваемости и выборочные коэффициенты финансовой устойчивости, имеющие отношение к оборотным активам.

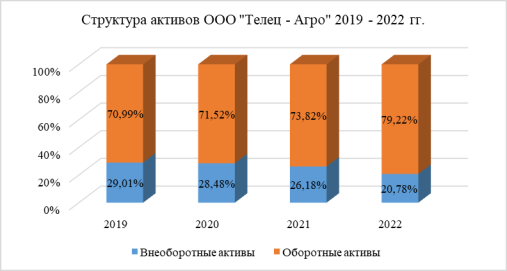

Вертикальный анализ активов ООО «Телец — Агро» за период 2019–2022 год, учитывая, что итоговый показатель активов растёт, показал тенденцию наращивания оборотных активов, при одновременном уменьшении внеоборотных. Как изменялся весь оборотных активов в структуре баланса представлен на рисунке 3.

Рис. 3. Структура активов ООО «Телец — Агро» 2019–2022 гг.

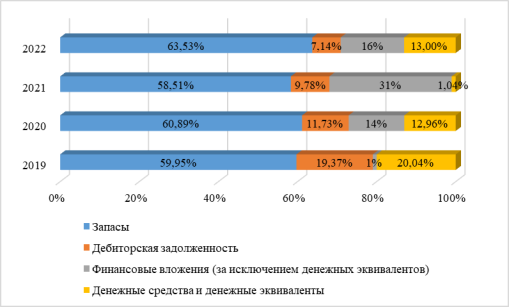

Основу внеоборотных активов с 2019 по 2022 года составляет статья «Основные средства», она имеет весь 99,99 %. Оборотные активы исследуемой организации представлены несколькими статьями: запасы, дебиторская задолженность, финансовые вложения (за исключением денежных эквивалентов), денежные средства. Структура внеоборотных активов с 2019 по 2022 год представлена на рисунке 4.

Рис. 4. Структура внеоборотных активов ООО «Телец — Агро» 2019–2022 гг.

Вертикальный анализ показал, что наибольший вес в оборотных активах имеют запасы, они формируют от 59,95 до 63,53 % всех оборотных активов, рост их веса обусловлен их ежегодным увеличением, но стоит отметить, что в 2021 году вес относительно 2020 года снизился, но это обусловлено не их снижением, а увеличением финансовых вложений, что повлияло на распределение долей в общей массе оборотных активов. Также стоит отметить, ежегодное уменьшение веса дебиторской задолженности, на конец 2022 года она составляет всего 7,14 %. Финансовые вложения и денежные средства между собой имеют обратные тенденции, т. е. если компания увеличила финансовые вложения, то имеет меньше денежных средств, и наоборот.

Проведённый горизонтальный анализ оборотных активов выявлены следующие тенденции:

На конец 2020 года оборотные активы выросли на 1,2 % или на 4,2 млн. рублей, составив 346,5 млн. рублей. Далее в 2021 году данный раздел вырос на 10,1 %, в денежном выражении рост составил 35,0 млн. рублей до 381,5 млн. рублей. Наибольший вклад в рост данного раздела внёс рост по статье финансовые вложения, данная статья увеличилась в 2021 году на 134 % или на 67 млн. составив 117 млн. рублей. Также продолжают тенденцию роста запасы, увеличившись на 5,8 % относительно 2020 года.

В 2022 году оборотные активы также увеличились, рост составил 12,3 %, оборотные активы выросли на 46,9 млн. рублей, составили 428,4 млн. рублей. В данном разделе также продолжили расти запасы (рост 21,9 % относительно 2021 года составив 272152 тыс. рублей, рост на 48916 тыс. рублей). Дебиторская задолженность за исследуемый период имеет тенденцию к снижению, что говорит о эффективном механизме сбора и управления дебиторской задолженности. Снижение дебиторской задолженности характеризует управление оборотными активами, как эффективное.

В 2022 году несмотря на снижение финансовых вложений на 40,2 % до 70 млн. рублей, итоговый показатель по разделу всё равно имеет тенденцию роста, которая обусловлена ростом статьи денежные средства и их эквиваленты на 1299,5 % до 55 674 тыс. рублей с 3 978 тыс. рублей.

Показатели рентабельности ООО «Телец — Агро» за 2019–2022гг. представлены в таблице 1.

Таблица 1

Показатели рентабельности ООО «Телец — Агро» за 2019–2022гг.

|

Показатели рентабельности |

Значения показателя, % | |||

|

2019 |

2020 |

2021 |

2022 | |

|

Рентабельность продаж ROS |

-0,79 % |

1,93 % |

4,37 % |

13,13 % |

|

Рентабельность активов ROA |

2,21 % |

0,87 % |

2,77 % |

13,98 % |

|

Рентабельность собственного капитала ROE |

2,88 % |

1,15 % |

3,60 % |

17,76 % |

Показатели рентабельности продаж, активов и собственного капитала в 2021 и 2022 годах подтверждают, что ежегодно ООО «Телец — Агро» улучшает эффективность своей работы, что безусловно связано с множеством факторов, в том числе может быть связано с эффективным механизмом управления оборотным капиталом, т. к. выше было сказано, что прибыль — это итог от всей производственной деятельности, а производственную деятельность, особенно в исследуемой организации, после выводов полученных после вертикального анализа в основном обеспечивают оборотные активы.

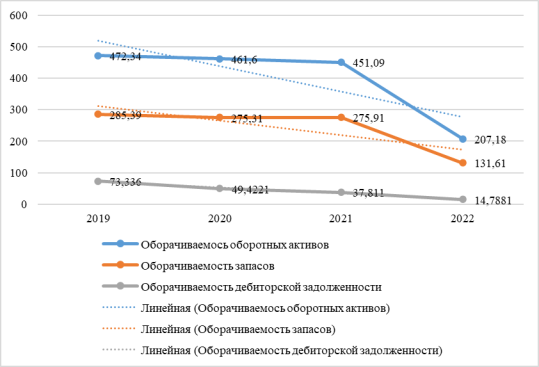

Для оценки эффективности использования оборотных активов используют ряд коэффициентов, оценивающих оборачиваемость разных компонентов оборотных активов в днях [3]. На рисунке 5 представлена динамика, как с 2019 по 2022 год изменяются показатели оборачиваемости оборотных средств, оборачиваемости запасов и дебиторской задолженности, как ключевых компонентов оборотных активов. Также на рисунке представлены линии тренда, которые показывают тренд за весь период. Т. е. несмотря на небольшой рост показателя оборачиваемости запасов в 2021 году, итоговый тренд на снижение.

Рис. 5. Показатели оборачиваемости, дней

Снижение времени оборачиваемости запасов может свидетельствовать о том, что повышаются производственные мощности и они оперативно перерабатывают запасы в готовую продукции. Данная тенденция также может быть связана с оптимизацией внутрипроизводственного перемещения товаров и т. д.

Далее в таблице 2 представленные показатели, связанные с оборотными активами, которые характеризуют финансовую устойчивость организации.

Таблица 2

Показатели финансовой устойчивости ООО «Телец — Агро» за 2019–2022 гг.

|

2019 |

2020 |

2021 |

2022 | |

|

Коэффициент автономии |

0,77 |

0,771 |

0,75 |

0,79 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,67 |

0,68 |

0,66 |

0,73 |

|

Коэффициент мобильности оборотных средств |

0,147 |

0,195 |

0,234 |

0,232 |

|

Коэффициент обеспеченности запасов |

1,12 |

1,12 |

1,13 |

1,15 |

Коэффициент автономии за 2019–2022 гг. всегда на уровне не ниже 0,75. Данный показатель подтверждает высокую финансовую устойчивость организации. Коэффициент обеспеченности собственными оборотными средствами в 2022 году составил 0,73, показатель от 0,1 и выше считается нормальным, т. е. текущий показатель можно интерпретировать, как то, что ООО «Телец — Агро» имеет достаточно собственных средств для финансирования текущей деятельности, а также при необходимости может сам профинансировать свою деятельность. Коэффициент мобильности оборотных средств в норме должен быть от 0,1, т. е. исследуемая организация исходя из полученных результатов не имеет риска возникновения кассового разрыва, но стоит отметить, что данный показатель в норме также имеет и верхнее пороговое значение в 0,17. Учитывая, что данный показатель в 2020–2022 году превышал данное значение, это свидетельствует о том, что ликвидные активы используются неэффективно, но это не является проблемой, т. к. главное, что у организации в принципе достаточный уровень ликвидных активов. Также рассчитав коэффициент обеспеченности запасов, можно сделать вывод, что полученный результат подтверждает высокую финансовую устойчивость и то, что все материальные запасы производятся или закупаются с помощью собственного капитала.

Подводя итоги проделанной работы, по характерным тенденциям в уровне запасов, дебиторской задолженности, денежных средств и т. д. Можно предположить, что в исследуемой организации используют умеренный вид стратегии управления оборотным капиталом. Т. е. в зависимости от имеющихся рисков, формируется соответственный уровень запасов, и нормируется допустимый уровень дебиторской задолженности. В совокупности с показателями рентабельности и тем, что в исследуемом периоде также наблюдается увеличение прибыли, представленные тенденции характеризуют управление оборотным капиталом, как эффективное.

Литература:

- Будник, О. В. Управление оборотным капиталом / О. В. Будник // Право, экономика и управление: состояние, проблемы и перспективы: сборник материалов Всероссийской научно-практической конференции с международным участием, Чебоксары, 11 февраля 2022 года. — Чебоксары: Общество с ограниченной ответственностью «Издательский дом «Среда», 2022. — С. 125–129. — DOI 10.31483/r-101142. — EDN EPTOCN.

- Климентова, Э. А. Управление оборотными активами предприятия / Э. А. Климентова, Е. Н. Шанина // Современные тенденции и перспективы развития агропромышленного и транспортного комплексов России: Сборник статей по материалам международной научной конференции, Новосибирск, 21 июня 2021 года. — Новосибирск: Издательский центр Новосибирского государственного аграрного университета «Золотой колос», 2021. — С. 248–251. — EDN SGNDYB.

- Паймулина, К. А. Анализ оборачиваемости оборотных средств предприятия и разработка мероприятий по оптимизации материальных запасов / К. А. Паймулина, В. Е. Павлович // Экономика и бизнес: теория и практика. — 2020. — № 4–2(62). — С. 175–180. — DOI 10.24411/2411–0450–2020–10321. — EDN HQKFMM.

- Государственный информационный ресурс бухгалтерской (финансовой) отчётности / ООО «Телец — Агро» [Электронный ресурс]. — Режим доступа: https://bo.nalog.ru/organizations-card/7418453#financialResult