Налоги являются основным источником доходов правительства для финансирования различных государственных услуг и проектов. Поэтому налоговые органы должны научиться корректировать свои возможности, чтобы успевать за быстрыми изменениями в сфере цифровой экономики.

Ключевые слова: цифровая экономика, налоги, налогообложение, рост, доход.

Цифровая экономика имеет ряд последствий, о которых должны знать налоговые органы. Широко распространено мнение, что он менее регулируется и облагается налогом, чем другие секторы экономики. Это только усугубляется некоторыми скандалами, такими как Панамские документы, и расследованием некоторых цифровых компаний Европейским Союзом. Можно видеть, что среда, которая позволяет компаниям, работающим в цифровой экономике, уклоняться от уплаты минимальных налогов, искажает конкуренцию и создает неравные условия для игры, в которых такие компании имеют несправедливое преимущество. Кроме того, государство рискует своими налоговыми поступлениями, особенно если “богатая налогами” деятельность, действующая в традиционной экономике, сдерживается новой цифровой деятельностью. С другой стороны, цифровая экономика может взаимодействовать с неформальной экономикой и действовать как инструмент для формализации определенных видов деятельности, создавая новые источники налоговых поступлений.

Первый важный вопрос, касающийся налогообложения цифровой экономики, связан с мобильной и нематериальной природой цифровых товаров и услуг. За последнее столетие традиционная экономика и связанная с ней существующая налоговая политика были основаны на четких юрисдикционных барьерах. Это напрямую связано с предположением о том, что физические местоположения, в которых производятся товары и услуги, могут означать физическое присутствие, и они могут быть использованы для определения того, где должен быть уплачен налог. В цифровой экономике тот же мыслительный процесс неприменим. Почти вся коммерция по цепочке поставок осуществляется практически без значительного физического присутствия в одной или любой другой юрисдикции, хотя у компании все еще могут быть физические магазины, фабрики или склады. Сама природа цифровой экономики означает, что для получения дохода больше не требуется постоянное место жительства в пределах национальной границы, особенно для новых бизнес-моделей, основанных на подписке, доступе или рекламе, а также новых технологиях.

Вторая проблема связана с трудностями, с которыми сталкиваются налоговые органы при сборе налога на добавленную стоимость (НДС) при трансграничной торговле услугами и нематериальными активами. Эта проблема связана с проблемами, связанными с анонимностью и сложностью идентификации компаний в цифровой экономике, отсутствием бумажного следа, определением суммы налога и возросшей способностью скрывать доходы и активы в оффшорах, используя налоговые убежища.

Другая проблема связана с внутренним правоприменением в одноранговой экономике. Возникают вопросы о характере налоговых последствий, например, считаются ли работники онлайн-такси, автомобильных перевозок или мобильного приложения для доставки еды, в котором водители пользуются собственными автомобилями, наемными работниками или самозанятыми независимыми подрядчиками. Неясно, как налоговые чиновники должны относиться к этим работникам. Другие актуальные проблемы включают зависимость цифровой экономики от данных, сетевые эффекты, распространение многосторонних бизнес-моделей, тенденцию к монополии или олигополии и волатильность.

Существуют также проблемы с логистикой, поскольку цифровая экономика увеличила трансграничные перемещения людей, товаров и услуг, а также число экономических агентов, работающих в системе. Такое увеличение численности создает большую нагрузку для налоговых администраторов и вызывает вопросы об их способности эффективно применять налоговое законодательство.

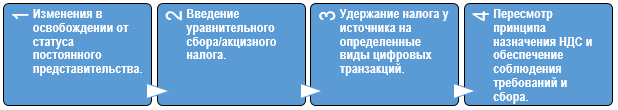

Варианты налоговой политики, рассмотренные Целевой группой по цифровой экономике . Несколько вариантов налоговой политики были разработаны и проанализированы Целевой группой по цифровой экономике (ЦГЦЭ), которая отслеживает изменения в цифровой экономике и оценивает влияние мер РБСП (Размывание базы и смещение прибыли — план, опубликованный ОЭСР ). К ним относятся (рис.1):

Рисунок 1. Варианты налоговой политики

ЦГЦЭ создает платформу, на которой страны по всему миру могут обмениваться опытом в решении налоговых проблем. Поскольку в нем используется подход, основанный на консенсусе, достижение политических соглашений является сложной задачей. Это подчеркивается предложением о новой взаимосвязи, ориентированной на то, как определить “значительное присутствие в экономике” компании, работающей в цифровой экономике. Хотя все согласны с тем, что идентификация организации с цифровым присутствием необходима для того, чтобы надлежащим образом облагать ее налогом, пока нет единого мнения о том, как идентифицировать цифровое присутствие, что все еще является предметом многочисленных дискуссий.

Ведется дискуссия об использовании факторов, основанных на предложении, для определения “значительного присутствия в экономике”, которое может быть идентифицировано как представляющее собой преднамеренное намерение проникнуть в конкретную юрисдикцию и обеспечить устойчивое присутствие. Примерами могут служить локальное доменное имя веб-сайта, факторы, указывающие на локализацию платформы, такие как язык платформы, и доступность местных способов оплаты. В качестве альтернативы можно было бы использовать факторы, основанные на спросе или пользователях. Одним из примеров этого является понятие ежемесячных активных пользователей или значительной пользовательской базы, которое показывает способность организации получать значительную прибыль, например, от людей, которые платят за товары или услуги с платформы, а также от людей, которые вовлекаются в работу и используют платформу.

Эти факторы направлены на то, чтобы отразить цифровое присутствие организации в данной стране. Однако все эти факторы в совокупности по-прежнему считаются недостаточно надежными, чтобы провести различие между намеренным или непреднамеренным устойчивым взаимодействием с рынком юрисдикции, и, следовательно, их недостаточно для обеспечения налогооблагаемости. Таким образом, пока нет единого мнения о том, как определить “значительное присутствие в экономике” компании, работающей в цифровой экономике.

Вывод . Цифровая экономика выводит нас на новую территорию, является ли справедливое налогообложение фикцией или реальностью? Хотя преодоление многочисленных проблем будет трудной задачей для политиков, справедливое налогообложение цифровой экономики — это реальность. Хорошей новостью является то, что инновационная работа уже ведется, и существует множество возможностей для сотрудничества по всему миру, включая инклюзивную структуру РБСП. Привлечь серьезное политическое внимание и поддержку к международным налоговым вопросам сложно из-за их сугубо технического характера; однако РБСП изменила это. Поскольку в цифровой экономике доминируют лишь несколько крупных игроков, упрощение соблюдения требований для этих крупных игроков, например, с помощью рекомендаций РБСП, потенциально может захватить 60–70 % рынка. Поскольку многие малые и средние предприятия (МСП) используют эти крупные платформы для работы, соблюдение требований крупными игроками окажет негативное влияние на соблюдение требований МСП.

Взаимодействие с бизнес-сектором чрезвычайно важно, поэтому важно предоставить этим крупным игрокам достаточное время для адаптации своих систем для обеспечения соблюдения налогового законодательства. Хотя 100 %-ное соблюдение маловероятно, упрощая соблюдение, разработчики политики могут, по крайней мере, гарантировать, что крупные игроки, доминирующие в цифровой экономике, будут в состоянии соблюдать требования. Каждая страна должна проявить инициативу по взаимодействию с деловым сектором и поощрению соблюдения требований крупными игроками, действующими в их юрисдикции. Речь идет о повышении осведомленности, а также о понимании того, что когда вы пытаетесь изменить основы налоговой системы, которая существовала и развивалась веками, любые изменения потребуют значительного времени.

Литература:

- Аслам А. Налогообложение и одноранговая экономика, 2017;

- Хаджиева Э. Налоговые проблемы в цифровой экономике, 2016;

- Харпаз Дж. Цифровая экономика поднимает серьезные вопросы к глобальной налоговой политике, 2014.