В статье рассмотрены существующие методы оценки инвестиционного потенциала лизинга в строительной сфере. Центральное место в статье занимает анализ и выбор наиболее рационального метода для определения уровня инвестиционного потенциала лизинга в строительной сфере.

Ключевые слова: инвестиционный потенциал лизинга, лизинговая компания, лизинговое соглашение, платеж, лизинговое имущество, строительная организация.

The article discusses the existing methods of assessing the investment potential of leasing in the construction sector. The central place in the article is occupied by the analysis and selection of the most rational method for determining the level of investment potential of leasing in the construction sector.

Keywords: investment potential of leasing, leasing company, leasing agreement, payment, leasing property, construction organization.

Рассмотрим существующие методы оценки инвестиционного потенциала лизинга в строительной сфере. При этом под достаточностью лизинговых платежей принимается такая их величина, которая необходима для развития отдельных составляющих инвестиционного потенциала лизинга в строительной сфере.

Методика оценки уровня инвестиционного потенциала, применяемая участниками лизинга на рынке США.

Данная методика подразумевает сравнение стоимости приобретения имущества при банковском кредитовании и на условиях лизингового соглашения; сопоставление ожидаемой прибыли при эксплуатации на условиях лизинга и покупки объекта лизинга; расчет вариантов ставок финансирования сделки.

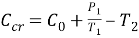

Для сравнения стоимости приобретения имущества на условиях лизинга и кредита используют следующие формулы:

где С cr — стоимость закупки на условиях кредита;

С 0 — стоимость имущества;

P 1 — ежегодные платежи по лизинговому соглашению;

T 1 — подоходный налог

T 2 — налоговый кредит на ускоренную амортизацию.

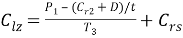

где С lz — стоимость по лизингу;

P 1 — ежегодные платежи по лизинговому соглашению;

С r 2 — налоговый кредит на инвестиции;

D — скидки лизингополучателя;

t — срок действия лизингового соглашения;

T 3 — подоходный налог

С rs — остаточная стоимость объекта лизинга.

Сравнение поступлений выручки от эксплуатации на условиях лизинга и у собственника данного имущества выполняется с помощью расчета ожидаемой нормы прибыли. При этом вводятся следующие поправки:

1) рассчитываются вложения капитала для закупки имущества;

2) стоимость лизинговых платежей уменьшают на стоимость выплаты процентов по займу на покупку имущества;

3) выручка от эксплуатации имущества при закупке и при его лизинге считается одинаковой.

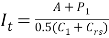

Для оценки инвестиционного потенциала лизинга в строительстве также производится расчет ставки финансового лизинга по следующей формуле:

где Р 1 — ежегодные платежи по лизинговому соглашению;

А — ежегодная амортизация оборудования без учета платежей за услуги лизингодателя нефинансового характера;

С 1 — первоначальная стоимость имущества.

Для того, чтобы данный метод был наиболее рациональным для определения уровня инвестиционного потенциала лизинга в строительной сфере, необходимо более подробно рассматривать конкретные условия сравнения лизинга и кредита.

Методика проведения расчетов общей суммы лизинговых платежей и графика их выплат.

При определении инвестиционного потенциала лизинга согласно данной методики, необходимо рассчитать остаточную стоимость имущества по окончании срока лизинга для оперативного лизинга и сумму досрочного закрытия сделки для финансового лизинга.

Инвестиционный потенциал лизинга определяется следующими составляющими:

1) сумма всех выплаченных лизинговых платежей;

2) остаточная стоимость имущества на момент окончания срока лизинга;

3) неустойка, равная произведению процента удорожания по лизингу на среднегодовую стоимость объекта лизинга с момента прекращения действия лизингового соглашения до его полной амортизации.

Из преимуществ данной методики выделяют возможность ее применения на любом этапе лизингового соглашения.

Применение данной методики в последнее время сильно сократилось, так как она не учитывает интересы строительной организации. Она включает лишь затраты лизинговой компании на организацию и проведение сделки, игнорируя также и способ определения вознаграждения лизинговой компании.

Однако для государственных строительных организаций и лизинговых компаний данная методика определения уровня инвестиционного потенциала лизинга будет рациональна, так как первостепенной будет социальная эффективность реализации инвестиционно-строительного проекта, а не коммерческая.

Методика расчета достаточности лизинговых платежей, приведенная в книге Прилуцкого.

Для оценки уровня инвестиционного потенциала лизинга в строительной сфере, предлагается рассчитывать общую сумму лизинговых платежей по следующей формуле:

S=A+B+Q+R+D(4)

Где S — общая сумма лизинговых платежей за весь период лизинга;

А — сумма, возмещающая стоимость лизингового имущества за период лизинга;

В — комиссионное вознаграждение лизингодателю;

Q — плата лизингодателю за кредитные ресурсы, используемые для приобретения лизингового имущества;

R — сумма, выплачиваемая лизингодателю за страхование имущества;

D — иные затраты лизингодателя, предусмотренные договором.

В последующих расчетах сумма страхования и иные затраты лизингодателя не будут учитываться.

Сумма, возмещающая стоимость лизингового имущества, равна сумме амортизационных отчислений за период лизинга.

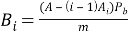

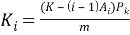

Комиссионное вознаграждение лизингодателю в i-ом периоде определяется по формуле:

где i = 1,…., N

P b — годовая процентная ставка комиссионного вознаграждения.

Плата лизингодателю за кредитные ресурсы, использованные для приобретения лизингового имущества в i-ом периоде, определяется по формуле:

где i = 1,…., N

К — величина кредитных ресурсов;

K i — плата за кредитные ресурсы в i-ом периоде;

Р к — годовая процентная ставка по кредитам. Значения в скобках представляют неоплаченную стоимость кредита.

Величина лизингового платежа при расчете уровня инвестиционного потенциала лизинга в строительстве в i-ом периоде рассчитывается по формулам:

C i = A i + B i + K i , i = 1,…., N (7)

или

Ci = Ai +

Общая сумма лизинговых платежей вычисляется как сумма платежей всех периодов. Остаточная стоимость лизингового имущества определяется как разность балансовой и неоплаченной стоимостей имущества.

Считается, что общая сумма достаточных лизинговых платежей при определении уровня инвестиционного потенциала лизинга в строительстве дает возможность оценить, сколько стоит лизинговый проект. Варьированием переменных значений обеспечивается получение оптимального расчета общей суммы лизинговых платежей.

Несколько слов о рациональности выбора данного метода при оценке уровня инвестиционного потенциала лизинга в строительстве. Если говорить о стоимости лизингового проекта, то с экономической точки зрения, эта стоимость должна быть сопоставлена со стоимостью альтернативных вариантов финансирования этого же проекта.

Такая задача в методике Прилуцкого не ставится и не рассматривается. Поэтому приведенная методика имеет те же недостатки, что и другие методики, ограничивающиеся определением величины и достаточности лизинговых платежей через калькуляцию затрат лизингодателя по организации и проведению лизинга. Поэтому данная методика должна приниматься с ограничениями, так как она неприемлема в условиях регулирования уровня стоимости капиталовложений через лизинг.

Метод расчета достаточности платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя.

Данный метод оценки уровня инвестиционного потенциала лизинга в строительстве построен на определении размера лизинговых платежей на основе формулы аннуитетов, выражающей взаимосвязанное действие на величину всех условий лизингового соглашения.

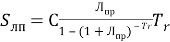

Формула расчета лизинговых платежей в соответствии с этой методикой оценки инвестиционного потенциала лизинга в строительстве имеет следующий первоначальный вид:

где S лп — сумма лизинговых платежей;

Т — срок договора;

Л пр — ставка лизингового процента в расчете на продолжительность периода платежей;

r — периодичность лизинговых платежей (количество в год);

С — стоимость лизингового имущества.

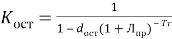

Для определения суммы лизинговых платежей, скорректированной на величину предполагаемой остаточной стоимости, применяется формула дисконтированного множителя:

где d ocт — доля остаточной стоимости;

К ост — корректировка на остаточную стоимость.

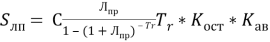

Если в лизинговом соглашении есть авансовый платеж, учитываемый в начале процентного периода, то он так же учитывается в расчете суммы платежа:

где К ав — корректировка на авансовый платеж.

В окончательном виде сумма лизингового платежа, необходимая для оценки уровня инвестиционного потенциала лизинга в строительстве, будет равна:

Лизингодатель, для обеспечения безубыточности своей деятельности, при определении суммы лизинговых платежей, формирует перечень инвестиционных и текущих расходов. Полная стоимость лизингового имущества рассчитывается с учетом всех инвестиционных затрат и НДС. Под текущими расходами понимаются расходы лизингодателя в течение срока договора лизинга, связанные с выполнением этого договора.

Из сформированного перечня расходов инвестиционный потенциал лизинга позволяют оценить следующие:

1) стоимость предмета лизинга;

2) расходы по таможенным процедурам предмета лизинга;

3) комиссионное вознаграждение торгового агента;

4) расходы, связанные с транспортировкой предмета лизинга;

5) расходы по хранению предмета лизинга до момента их ввода в эксплуатацию;

6) расходы по установке и монтажу;

7) расходы по обучению персонала;

8) прочие расходы.

Основным соотношением метода безубыточности является следующее равенство

Ч д = П ч + А + В(13)

где Ч д — чистый доход — ключевой показатель, положительное значение которого обеспечивает безубыточность деятельности лизингодателя;

П ч — чистая прибыль лизингодателя;

A — амортизационные отчисления;

В — выплаты по кредиту.

Расчеты могут выполняться как на весь срок лизинга, так и на отдельные временные интервалы.

Рациональным, данный метод оценки уровня инвестиционного потенциала лизинга в строительстве, назвать не получится, так как эффективность для лизингополучателя никак не учитывается.

Метод ПДС (потока денежных средств).

Данная методика основывается на потоках денежных средств лизинговой компании. Для определения достаточности лизинговых платежей, следует проводить дополнительные расчеты, в которых будут учтены расходы лизинговой компании за определенный период лизингового соглашения

Метод потока денежных средств очень похож на методику достаточности лизинговых платежей по Прилуцкому, однако его особенностью является тот факт, что плата за кредитные ресурсы на приобретение имущества начисляется на остаток ссудной задолженности, а не на среднюю ее часть за период кредитования.

При расчетах уровня инвестиционного потенциала лизинга методом ПДС подразумевается, что стоимость объекта лизинга равна сумме кредитного финансирования. В качестве основы для лизинговых платежей выступают выплаты по банковскому кредиту.

Согласно данного метода, необходимо построить график погашения кредита, с равными выплатами, включающими как погашение основного долга, так и процентов на остаток.

Формула для расчета такого графика выглядит следующим образом:

где r — ставка кредита в долях единицы на период времени (одинаковая для всех периодов);

п — количество выплат.

Начальную сумму кредитного финансирования следует умножить на полученный коэффициент. Таким образом будут определены величины будущих платежей по кредиту. К данным величинам прибавляют вознаграждение лизингодателя и налог на имущество.

Получается такая же калькуляция затрат лизингодателя, как и в методе по Прилуцкому, но с нетрадиционным для России графиком погашения банковского кредита.

Для строительных организаций, имеющих устойчивое финансовое положение, применение метода оценки инвестиционного потенциала лизинга ПДС не будет эффективным, так как им просто не требуется арендное финансирование, дороже чем инвестиционный кредит. В случае малых строительных организаций, метод будет рационален, так как им следует рассчитывать на более дорогое, арендное финансирование.

Метод анализа альтернативных инвестиционных возможностей лизинга.

Данный метод является наиболее рациональным, и подразумевает рассмотрение возможности заключения лизингового договора как альтернативу для банковского кредитования.

При организации лизинговой сделки, как правило, лизинговая компания не всегда располагает полной суммой для приобретения объекта лизинга, что вынуждает привлечь в лизинговую сделку еще одного участника — кредитора. Таким образом, в механизм банковского кредитования включают промежуточное звено в виде лизинговой компании, которая в свою очередь является гарантом эффективного использования заемных средств для кредитора, и предоставляет лизингополучателю непосредственно средства производства по заявленным требованиям.

Исходя из вышесказанного, необходимо рассматривать и анализировать преимущества и недостатки включения лизинговой компании в сделку, при том как с точки зрения интересов кредитора, так и потребителя объекта лизинга.

Для того, чтобы оценить уровень инвестиционного потенциала лизинга в строительстве необходимо рассмотреть элементы затрат, связанные с возвратом предоставленных инвестиций. Возникновение лизинговой компании в схеме банковского кредитования, для строительной организации означает вычленение их из состава затрат и замену на лизинговые платежи.

Далее, в рамках рассматриваемого метода, необходимо проанализировать, какие отношения выстроились между строительной организацией и лизинговой компанией. Применение лизингового механизма будет целесообразно при следующих возможных вариантах взаимоотношений:

- «Вариант отношений равного партнерства», лизинговая компания при таких отношениях сама предлагает свои услуги строительной организации, исходя из экономической целесообразности вознаграждения и наличия собственных средств. Строительная компания, в свою очередь, либо принимает предложение, либо отклоняет, в зависимости от целесообразности такой сделки, относительно реальной возможности организации самостоятельно привлечь заемные средства.

- «Вариант родственных отношений», такие отношения лизинговой компании и строительной организации предполагают единые экономические интересы. То есть они объединяют свои силы, в целях минимизации затрат, связанных с приобретением необходимого имущества. При этом, учитывая, что ставка по кредиту как для строительной организации, так и для лизинговой компании будут одинаковы, экономическая целесообразность будет рассматриваться исходя из уровня совокупных затрат строительной организации и лизинговой компании.

Далее необходимо выделить преимущества и недостатки лизинга, и определить условия для лизинговой сделки, при которых преимущества будут перевешивать недостатки, например, с помощью пересчета размера лизинговых платежей или срока лизингового договора.

Данная методика объединяет в себе анализ эффективности лизинга и размер достаточности лизинговых платежей. Так же в ней применяется затратный подход к анализу лизинга. Таким образом, она позволяет сделать видимый шаг вперед при расчете уровня инвестиционного потенциала лизинга в строительной сфере.

Литература:

- Самочкин, В. Н. Гибкое развитие предприятия: анализ и планирование // М.: Дело, 1999. — С. 333.

- Самсонова, Т. Т. Особенности аудита лизинговых операций у лизингополучателя // Многоуровневое общественное воспроизводство: вопросы теории и практики. 2019. № 8 (24). С. 171–177.

- EsserJ. Schuldrecht. — Karlsruhe. 1971.

- Giovanoli М. Le crddit-bail (leasing) en Europe: developpement et nature juridique. — P., 1980, p. 366–368.