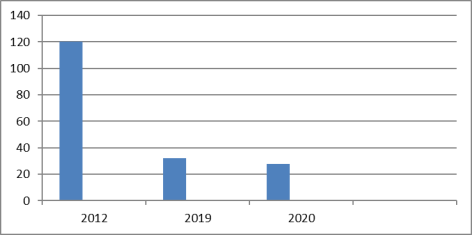

Налог является неотъемлемой частью каждого государства, налоговое законодательство регулярно подвергается изменениям, именно поэтому данная тема всегда остается актуальной для изучения. Регулярно всемирный банк публикует рейтинг легкости ведения бизнеса или DOING BUISINESS. По данным статистика в 2020 Россия заняла 28 строку, хотя в 2019 была на 31 месте, а в 2012 году занимала 120, что говорит и крупномасштабной проделанной работе, рисунок 1.

Рис. 1. Динамика позиции Российской Федерации в рейтинге DOING BUISINESS

Российская Федерация входит в список стран с пометкой very easy, что говорит о возможности легко вести бизнес на территории страны. Всемирный банк в каждой стране выбирает 1–2 крупнейших города и на их основе составляется данный рейтинг. [1] В России такими городами являются: Москва, Санкт-Петербург. Рейтинг составляется на основе 10 компонентов, например, как быстро в данной стране можно начать свое дело или легко ли подключиться к энергоснабжению, возникают ли сложности в получении кредита как заемного источника капитала и так далее. Один из важных критериев рейтинга — легкость уплаты налогов. Считается налоговое бремя, сколько налоги забирают от прибыли так и техническая простота уплаты налогов государству. В России налоговое бремя по отношению к прибыли предприятия 46,2 % (без учета НДС). Всемирный банк подсчитал взносы в три обязательных фонда: обязательного медицинского страхования, социального страхования и пенсионный фонд, налог на имущество, земельный налог, налог на прибыль и транспортный налог. Для сравнения во Франции предприятия отдают 61 % от прибыли государству в виде налогов и сборов, в Китае налоговое бремя также велико и составляет 59 %, а средняя величина по миру составляет 40,4 % (среднемировой уровень налоговой нагрузки), что на 5,8 % ниже, чем в России. Странами, чей показатель сопоставим с Россией являются: Германия, Австралия, Япония, Чехия.

Отдельно стоит отметить Соединенные Штаты Америки, где налоговое бремя составляет 36,6 %, с одной стороны такой низкий показатель является большим преимуществом для юридических лиц, но в то же время негативно сказывается на бюджете страны, так как государство получает крайне мало с предприятий и компаний, что приводит к дефициту бюджета, который составляет около одного триллиона долларов, а общий долг 23 триллиона. Еще одна группа стран — государства с низким налоговым бременем, некоторые из них известны как места для уклонения от налогов, к таким странам относятся Ирландия — 26,1 %; Люксембург — 23,4 %, Кипр — 22,4 %, именно в этих странах часто крупные компании скрывают истинные доходы.

Анализируя же Россию, нельзя не отметить регулярное создание территорий опережающего развития, особые экономические зоны, индустриальные парки, в них на определенный промежуток времени устанавливается льготный режим налогообложения. Примером таких преференций может быть: особая экономическая зона Липецк — налог на имущество и транспортный налог 0 первые десять лет, а первые пять лет не уплачивается налог на землю, также значительное послабление по налогу на прибыль, первые пять лет 2 %, затем растет, но при этом 15 лет остается пониженным, также снижена ставка взносов в социальные фонды (для резидентов 14 %), отменены таможенные пошлины. В республике Крым и городе Севастополь тоже действует льготное налогообложение в рамках свободной экономической зоны, около 2000 резидентов пользуются этими послаблениями.

Отдельно стоит рассмотреть такой особый налог как НДС, Всемирный банк его не учитывает, но игнорировать его не стоит. В России он составляет 20 % и льготная — 10 % на отельные категории товаров, а на экспорт НДС фактически равен 0 %, так как возвращается государством. [2] Для более полной картины необходимо сравнить данный налог с другими странами мира. Стоит отметить, что на сегодняшний день налог на добавленную стоимость уплачивается в 160 странах мира. Такая же ставка как в России выплачивается в Австрии, Болгарии, Франции, Бразилии, Великобритании и других странах. Самый высокий НДС в Венгрии и составляет 27 %. Во всех указанных странах есть товары с пониженным налогом на добавленную стоимость, но для изучения были рассмотрены исключительно стандартные ставки.

Следующей группой стран после Венгрии являются страны, где данный налог составляет 25 %, к ним относятся: Хорватия, Дания, Швеция, Норвегия. В Финляндии, Греции и Испании налог на добавленную стоимость равен 24 %, а в Ирландии, Польше и Португалии ровняется 23 %. Самый низкий НДС составляет 5 % и зафиксирован в таких странах как: Саудовская Аравия, ОАЭ и Нигерии.

Исходя из вышеприведенного анализа можно сделать вывод, что простота ведения бизнеса за 10 лет в России значительно выросла, что не обошлось без внедрения различных технологий цифровизации, это касается и создание самого бизнеса и его сотрудничества с государством, во многом такому значительному прыжку с 120 на 27 место способствует именно упрощение многих процессов посредствам применения цифровых технологий, например, приложение Госуслуги. Касательно налогового бремени стоит обратить внимание, что Российская Федерация занимает приближенные к усредненным ставкам на общей мировой арене, а в сравнении с некоторыми Европейскими странами, значительно выигрывает.

Стоит также отметить, что ежегодно DOING BUISINESS публикует отчетность, в которой формируются выводы по различным аспектам ведения бизнеса в разных странах. По итогам 2020 года были изложены следующие результаты:

– 115 экономик стран упростили ведение бизнеса за последние года (2018–2020 гг.);

– начиная с 2018 года по 2020 было проведено 294 реформы в сфере бизнеса, пятая часть всех реформ приходится на такие страны как Саудовская Аравия, Китай, Индия, Того, Нигерия, эти страны стали лидерами по итогам 2020 года в темпах упрощения ведения бизнеса;

– самыми отстающими странами в данном исследовании являются страны Африки, что вполне очевидно, так как развитие экономики на территории Африки идет кране замедленными темпами;

– за 2020 год также отмечается активное взаимодействие развитых и развивающихся экономик мира, что безусловно, благоприятно отражается на всей мировой экономики, а также ускоряет темпы развивающихся стран (важно отметить, что С 2003/04 года 178 стран осуществили 722 реформы, отраженные в наборе показателей «Начать бизнес», либо снизив, либо устранив барьеры для входа);

– аналитиками было выявлена закономерность, что чем выше страна стоит в рейтинге легкости ведения бизнеса, тем меньше в ней преступлений коррупционной направленности и, очевидно, лучше экономическое положение, так как именно бизнес является фундаментом преуспевающей экономически;

– двадцать шесть экономик стали менее благоприятными для бизнеса, это обосновывается тем, что были внесены изменения в законодательство данных стран (по статистике, внесли более 30 изменений), которые неблагоприятно отразились на качестве регулирования бизнеса и эффективности его ведения.

Также важными для изучения являются выводы в налоговой части ведения бизнеса, по результатам исследований и анализа было на 2020 год было выявлено:

– В 2020 году компонент налога на прибыль TTCR снизился более чем в 50 странах и увеличился в более 30, однако стоит заметить, что компонент налога на рабочую силу TTCR увеличился в 46 странах и снизился в 20;

– к 2019 году было проведено более 30 реформ, которые направлены на снижение налогов для бизнеса и простоту их уплаты в бюджет;

– сократилось среднее время на открытие бизнеса, а также уплаты всех налогов благодаря активному внедрению автоматизации всех бизнес-процессов;

– Турция освободила капитальные закупки от налога на добавленную стоимость; за последние несколько лет значительно изменился порядок администрирования налогов, так как ежегодно множество компаний переходят на налоговое программное обеспечение, а налоговые службы создают онлайн-порталы, все это в свою очередь способствует упрощенному отслеживанию бизнеса, своевременному обнаружению ошибок и нарушений, сокращению налоговых проверок, (что в свою очередь сокращает затраты) и соблюдение налогового законодательства.

Литература:

- Официальный сайт. https://archive.doingbusiness.org/en/doingbusiness

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 02.10.2021) (с изм. и доп., вступ. в силу с 02.10.2021) / Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения: 6.08.2022).