Общие положения о налоговом контроле содержит статья (далее ст.) 82 НК РФ. Выполнение контролирующих функций возложено на должностных лиц — сотрудников налоговых органов. [2, 191]

Форма проведения налоговых проверок — это способ осуществления налоговых проверок. Формой, в общепризнанном понимании, является способ существования содержания неотделимый от него и служащий его выражением. [9]

Также под формой налогового контроля понимается регламентированный законодательством способ организации, осуществлении и формального закрепления результатов мероприятий налогового контроля, представляющий собой единую совокупность действий уполномоченных органов по выполнению конкретной задачи. [8, 27]

Способы проведения налоговых проверок могут быть следующими:

– камеральные проверки проводятся инспекторами на территории ИНФС по налоговой отчетности или документам, полученным от налогоплательщика. Срок проведения — не более 3-х месяцев. Проверяется только тот налог, или сбор, по которому получена отчетность.

– выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. Срок проведения — не более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях — до шести месяцев.

Налоговая проверка — это контроль за соблюдением законодательства по налогам. В рамках проверки, налоговые органы руководствуются ст. 31 и 32 НК РФ. На основе указанных статей, ИФНС вправе получать от налогоплательщиков документы, подтверждающие начисление и уплату налогов. [2, 84]

Налоговая проверка — это основная форма налогового контроля, представляющая собой комплекс процессуальных действий уполномоченных органов по контролю за соблюдением законодательства о налогах и сборах, и осуществляемая посредством сопоставления отчетных данных налогоплательщиков с фактическим состоянием его финансово-хозяйственной деятельности [10, с. 206].

Порядок проведения камеральной налоговой проверки регламентирован ст. 88 НК РФ и другими нормативно-правовыми актами, и определениями верховного суда. [2, 217]

Камеральные налоговые проверки проводятся в отношении налогоплательщика каждый налоговый период, следовательно, в финансово хозяйственной деятельности организации камеральная налоговая проверка является наиболее часто встречающейся формой налогового контроля.

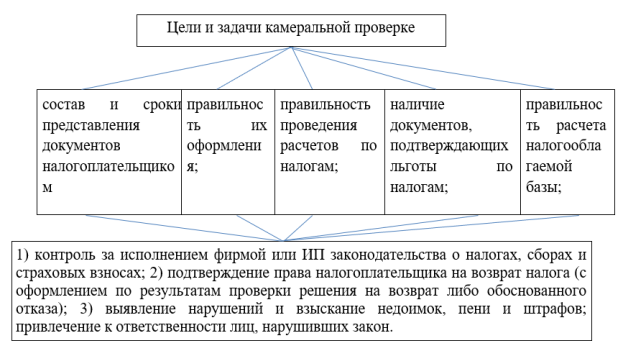

В свою очередь, камеральная налоговая проверка по НДС преследует следующие цели:

– контроль за исполнением Налогоплательщиками законодательства о налогах, сборах и страховых взносах;

– подтверждение права налогоплательщика на возмещение по налогу на добавленную стоимость из бюджета, заявленной льготы, убытка, привлечение к ответственности лиц, нарушивших закон. [3]

При проведении камеральной проверки необходимо контролировать соблюдение налогоплательщиком следующих условий:

– состав и сроки представления документов налогоплательщиком;

– правильность их оформления;

– правильность проведения расчетов по налогам;

– наличие документов, подтверждающих льготы по налогам;

– правильность расчета налогооблагаемой базы;

Цели и задачи камеральной проверки представлены на рисунке 1. [3]

Рис. 1. Цели и задачи камеральной проверки

Налоговые органы, в ходе камеральной проверки, должны проверить достоверность поступивших документов и сведений, указанных в декларации. Налоговые органы сопоставляют представленные документы с выписками банков, документами, представленными контрагентами, показаниями свидетелей.

Проведение камеральных налоговых проверок — это служебные обязанности инспекторов ИФНС. Основными обязанностями сотрудников ФНС являются контроль поступающих документов, проведение налоговых проверок и иные полномочия. Сотрудники налоговой службы вправе требовать от налогоплательщиков и контрагентов документы. Должностные лица инспекции при налоговой проверке сопоставляют данные, из полученных деклараций с информацией из представленных налогоплательщиком документов, федеральных источников информации, сети интернет. Для осуществления такого контроля все организации, ИП и физические лица должны состоять на учете в ИФНС по месту их нахождения (ст. 83 НК РФ). [14]

Камеральная проверка проводится сразу после поступления отчетных документов в ИФНС. Сотрудники ИФНС проводят камеральную проверку по месту расположения налогового органа. Анализу подвергают документы, полученные от налогоплательщиков согласно ст. 93 и 93.1 НК РФ. Обнаруженные несоответствия и ошибки в декларациях и представленных документах, а также неподтверждение обоснования применения налоговых льгот по налогам служат основанием для привлечения налогоплательщиков к ответственности за совершение налогового правонарушения [2, 234].

При проведении камеральной налоговой проверки налоговые инспекторы применяют методы налогового контроля.

Методы налогового контроля — это приемы и способы, применяемые для проверки законности финансово хозяйственных операций, корректности отражения в документах и налоговых регистрах сведений, представленных в налоговый орган, для определения полноты начисления и уплаты в бюджет сумм налогов, взносов и сборов, и не содержат ли действия налогоплательщика признаков правонарушений.

Очевидно, методы налогового контроля направлены на достижения целей налогового контроля, из таблицы 1, можно наблюдать, какие способы налогового контроля используют налоговые органы.

Таблица 1

Способы налогового контроля, применяемые налоговыми органами [6]

|

Метод контроля |

Задачи контроля | |

|

Основные методы контроля |

Документальные |

– истребование и выемка документов и учетных регистров, – проверка правильности составления и достоверности отчетности, – проверка на соответствие нормам права, – арифметическая проверка, – проверка обоснованности проведенных операций; |

|

Фактические |

– инвентаризация имущества, – экспертиза, – проверка фактического объема оплаченных работ, – анализ качества сырья и материалов, – контрольная закупка и т. д. | |

|

Дополнительные методы налогового контроля |

Расчетно-аналитические |

– экономический анализ данных, – технические расчеты, – логическая оценка, – контроль ценообразования и т. п. |

|

Информативные |

– запрос и получение объяснений налогоплательщиков, – истребование письменных справок, – разъяснение действующих норм законодательства. | |

Наиболее распространенные методы, применяемые для проведения контрольных мероприятий:

- Получение объяснений — может осуществляться по любым вопросам касательно налоговой отчетности, документов и т. п. Формами налогового контроля являются как получение устных, так и письменных объяснений налогоплательщика.

- Истребование документов на основании 93 НК РФ — проводится в отношении документов налогового и бухгалтерского учета, которые в течение 10 дней должен предоставить налогоплательщик по требованию ИФНС. [2, 234]

- Поручение об истребовании документов у контрагентов, на основании 93.1 НК РФ. Проводится в отношении документов налогового и бухгалтерского учета, которые в течение 5 дней должен предоставить контрагент налогоплательщик по поручению ИФНС. [2, 234]

- Осмотр территории, помещений, документов и предметов, имеющих отношение к получению налогоплательщиком дохода — проводится во время проверки, в присутствии понятых и оформляется протоколом (ст. 92 НК РФ). [2, 233]

- Допрос свидетеля, статья 90 НК РФ. В качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. Показания свидетеля заносятся в протокол. Не могут допрашиваться в качестве свидетеля: лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля; лица, которые получили информацию, необходимую для проведения налогового контроля, в связи с исполнением ими своих профессиональных обязанностей, и подобные сведения относятся к профессиональной тайне этих лиц, в частности адвокат, аудитор. [2, 232]

- Запросы в банк о предоставлении выписок по счетам налогоплательщика, на основании ст. 86 НК РФ. [2, 213]

Все перечисленные формы, виды и методы налогового контроля способствуют достижению его главных задач: соблюдения налогоплательщиком налогового законодательства, обеспечение полного и своевременного поступления налогов, сборов и страховых взносов в бюджеты, выявление налоговых правонарушений и их пресечение, содействие правильному ведению налогового и бухгалтерского учета. [5]

Методы налогового контроля направлены на выявление ошибок или несоответствий. О выявленных ошибках или несоответствии полученных сведений в адрес налогоплательщика направляется требование о предоставлении пояснений или документов. Срок для представления документов или исправление обнаруженных ошибок — 5 дней (ст. 88 НК РФ). [2, 217]

С 2016 г. в налоговых органах внедрена программа АСК-НДС 2.

АСК-НДС 2 использует систему управления рисками (далее СУР). СУР подразделяет налогоплательщиков на три категории:

а) низкий налоговый риск (доля вычетов по НДС составляет менее 92 %, Налогоплательщик ранее не привлекался к налоговой ответственности, налогоплательщик не взаимодействуют с потенциальными фирмами — однодневками, на балансе организации отражены средства и ресурсы для ведения деятельности);

б) высокий налоговый риск (отсутствует уплата НДС в бюджет, доля налогового вычета составляет 100 % от исчисленного налога, в составе контрагентов имеются потенциальные однодневки, не сопоставлены счет — фактуры, в бухгалтерском балансе не отражены ресурсы для реальной деятельности);

в) средний налоговый риск (Организации, которые не относятся к высокому или низкому уровню риска).

В настоящий момент методы камеральной налоговой проверки коррелируются с уровнем риска, присвоенным АСК-НДС 2. Чем выше налоговый риск, тем больше проводят мероприятий налогового контроля в отношении налогоплательщика. Об окончании проведения камеральной налоговой проверки, в случаях отсутствия нарушений, налогоплательщику не сообщается. Однако, в случаях выявления нарушений, окончание камеральной налоговой проверки регламентируется ст. 100 НК РФ, проверяющим составляется акт налоговой проверки (ст. 100 НК РФ). [2, 243]

Акт вручается налогоплательщику в течение 5 рабочих дней нарочно или по телекоммуникационным каналам связи. Если Акт вручить не удается, Акт проверки направляется налогоплательщику почтой, заказным письмом. Акт считается врученным на 6 день. Налогоплательщик, с момента вручения акта, имеет право подать возражения на акт и материалы налоговой проверки.

По окончанию срока подачи возражений на акт и материалы налоговой проверки, руководитель (заместитель руководителя), извещает о времени и месте рассмотрения материалов налоговой проверки Налогоплательщика в течение 10 дней. Явка налогоплательщика не обязательна.

По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение:

1) о привлечении к ответственности за совершение налогового правонарушения.

2) об отказе в привлечении к ответственности за совершение налогового правонарушения.

Решения вручается налогоплательщику в течение 5 рабочих дней. [15]

Таким образом, камеральная налоговая проверка — является одной из форм налогового контроля. Камеральная налоговая проверка направлена на осуществления контроля за исполнением Налогоплательщиками законодательства о налогах, сборах и страховых взносах. Камеральные налоговые проверки проводят налоговые инспекторы по месту нахождения налогового органа. Инспекторы, при осуществлении камеральной проверки, используют методы налогового контроля в зависимости от СУР, предусмотренные Налоговым законодательством.

При выявлении налогового правонарушения, камеральная налоговая проверка заканчивается составлением инспектором Акта налоговой проверки. Акт вручается налогоплательщику. Также налогоплательщику дается месяц на подачу возражений с момента вручения Акта. По окончании месяца Акт проверки и материалы проверки рассматриваются Руководителем (Заместителем руководителя). По результатам рассмотрения Акта налоговой проверки выносится одно из решений; о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения.

Рассмотрев основные формы и методы налоговых проверок, необходимо перейти к рассмотрению специфики проведения камеральных налоговых проверок по НДС в России, так как НДС является бюджет образующим налогом в бюджетной системе РФ.

Литература:

1. Арбитражный процессуальный кодекс Российской Федерации: текст с изменениями и дополнениями на 21 января 2018 года. — Москва: Эксмо, 2018. — 192 с. — (Законы и кодексы).

2. Налоговый кодекс Российской Федерации. Части первая и вторая H23 текст с последними изменениями и дополнениями на 21 января 2018 года. — Москва: Эксмо, 2018. с. — 1120с. — (Законы и кодексы).

3. Брызгалин, А. В. Налоговые проверки: виды, процедуры, ограничения /А. В. Брызгалин. -М.: Эксмо, 2012. — С. 52.

4. Гудза Т. Г. Возможность применения зарубежного опыта проведения камеральных налоговых проверок по НДС в российской практике // Научное сообщество студентов XXI столетия. Экономические науки: сб. Ст. По мат. XLVI междунар. Студ. Науч.-практ. Конф. № 9(46)

5. Добрынина К. С. Совершенствование механизмов оценки эффективности деятельности отдела камеральных проверок в налоговой службе [Текст] // Экономика, управление, финансы: материалы VIII Междунар. Науч. Конф. (г. Краснодар, февраль 2018 г.). — Краснодар: Новация, 2018. — С. 137–139.

6. Задёра О. А. Совершенствование методики оценки результативности налогового контроля // Успехи современного естествознания. — 2014. — № 11. — С. 60–63.

7. Кашин, В. А. Совершенствование налогового контроля: опыт развитых стран [Текст] / В. А. Кашин, Н. В. Пономарева // Финансы. — 2015. — № 11. — С. 15–18.

8. Кузьменко В. В. Организация и методика проведения налоговых проверок: Учебное пособие / В. В. Кузьменко, Н. С. Бескоровайная, А. А. Рубежной; Под ред. В. В. Кузьменко — М.: Вузовский учебник: НИЦ ИНФРА-М, 2015. — С. 186.

9. Ожегов С. И., Шведова Н. Ю. Толковый словарь русского языка — М.: Оникс-ЛИТ, 2018 г. — 1376 с.

10. Пономаренко А. С. Проблемы применения налоговой терминологии / А. С. Пономаренко / Деловое право. — 2014. — № 4. — С. 32–41