Ключевые слова : государственный долг, ZIRP, нулевая процентная ставка, процентная ставка ФРС, долговая нагрузка, центральный банк

Одним из базовых финансовых инструментов любой страны является государственный долг. Он играет ведущую роль в работе финансовых рынков, а также активно используется центральными банками как в денежно-кредитной политике, так и в банковском и финансовом регулировании.

Условно государственный долг по его роли можно назвать безрисковым ликвидным активом. Стоит отметить, что при расчете ставок по более рисковым активам учитывается надбавка за риск к стоимости государственного долга. И в отличие от краткосрочных процентных ставок, которые регулируются центральными банками, долгосрочные ставки в экономике зависят от инфляционных ожиданий и ожиданий относительно устойчивости государственных финансов [4].

Одним из ключевых слов в описании государственного долга является «безрисковый», которое выражает отношение финансовой системы к нему. Так государственный долг может выполнять все свои функции только тогда, когда государственный бюджет является сбалансированный как в среднесрочной, так и в долгосрочной перспективе [4].

Хотелось бы отметить, что традиционная денежно-кредитная политика по большей мере направлена на регулирование краткосрочной рыночной процентной ставки на конкретном уровне при помощи операций на открытом механизмом обязательного резервирования и другими инструментами [3].

С 2008 года инструменты традиционного денежно-кредитного регулирования во многих странах были дополнены нетрадиционными, так как использование одних лишь традиционных инструментов не было достаточно для обеспечения эффективной трансмиссии монетарной политики на денежный и реальный сектор [3].

Анализируя результаты и эффективность использования нетрадиционных методов монетарного регулирования, ученые и банковские практики не приходят к единому мнению о целесообразности и полезности их применения, поскольку применение одних и тех же мер по-разному воздействует на состояние экономики в разных странах, зачастую не приводя к ожидаемым результатам, и даже принося негативные последствия.

Одним из нетрадиционных инструментов денежно-кредитного регулирования является применение нулевых процентных ставок. Политика нулевой процентной ставки (ZIRP) обозначает установлением центральным банком целевой краткосрочной процентной ставки на уровне или близком к 0 %. Цель состоит в том, чтобы стимулировать экономическую активность путем поощрения дешевых заимствований и расширения доступа фирм и частных лиц к дешевым кредитам [5].

К основным преимуществам нулевых процентных ставок можно отнести понижение стоимости капитала и повышение роли рефинансирования, а к недостаткам обесценение валюты и поощрение чрезмерного заимствования.

Из-за низких процентных ставок стоимость заемного капитала небольшая, что сопровождается быстрым ростом уровня задолженности компаний и домохозяйств. Во время действия режима нулевых процентных ставок повышается объем кредитования заемщиков, не проявляющих добросовестность на протяжении всего периода возврата долга. Также кредиторы в целях увеличения прибыли смягчают условия представления займов. В то же время правительства из-за отсутствия сдерживающего условия в виде высокой стоимости обслуживания государственного долга не испытывают ограничений в увеличении бюджетных дефицитов.

Однако, негативным моментом является то, что, когда наступит следующая рецессия с процентными ставками в депрессии, центральным банкам не будет хватать мощных инструментов для стимулирования роста, в то время как многие правительства, вероятно, будут иметь высокий уровень долга.

Для кредиторов (инвесторов) политика низких ставок ухудшает качество активов и сужает возможности получения процентных доходов. Низкие ставки — благоприятная среда для сохранения неэффективного бизнеса: дешевое финансирование делает рентабельным практически любой проект, даже тот, который оказался бы нежизнеспособным в нормальных экономических условиях. Таким образом, естественного отбора конкурентных участников рынка не происходит, качество заемщиков ухудшается, при этом широко распространенная практика реструктуризации кредитов приводит к недооценке риска и сокрытию истинных масштабов проблем в банковском секторе [2].

ZIRP также может привести к финансовым потрясениям на рынках в периоды экономической стабильности. Когда процентные ставки низкие, инвесторы ищут инструменты с более высокой доходностью, которые обычно связаны с более рискованными активами. Даже при некотором успехе в краткосрочной перспективе долгосрочное использование очень низких процентных ставок может привести к неблагоприятным последствиям, включая ловушку ликвидности [5].

То есть обращение к политике низких ставок создает предпосылки для дальнейшего накопления рисков как на стороне заемщиков — долговая нагрузка, так и на стороне кредиторов — низкая прибыльность и капитализация, недооценка риска.

Установление нулевой процентной ставки ведет к дальнейшей невозможности ее снижения, а значит будет отсутствовать возможность увеличения денежного предложения и стимулирования заимствований с помощью такого инструмента, как процентная ставка. Данная ситуация может вести к образованию ловушки ликвидности. По мнению П. Кругмана, ликвидная ловушка может быть определена как ситуация, в которой обычная монетарная политика становится бессильной, потому что номинальные процентные ставки находятся на нуле или близки к нулю: введение денежной базы в экономику не имеет никакого эффекта, потому что база и облигации рассматриваются частным сектором как совершенные субституты. Но, тем не менее, денежная политика может быть эффективной, если центральному банку удастся решить проблему доверия, то есть убедить рынки (частных агентов) в высоком будущем уровне цен [1].

Таким образом, при долгосрочном периоде применения режима нулевых процентных ставок неуклонно растет долговая нагрузка, в том числе и долговая нагрузка правительств стран, выражающаяся росте объемов государственного долга.

В случае, если государственный долг увеличивается временно для стимулирования роста экономики, чтобы добиться долгосрочного процветания страны — это одна ситуация, так как в будущем сформируется ситуация, которая позволит развивать экономику нынешнему и будущем поколениям. Но, если государственный долг наращивается для финансирования общественного потребления, например, на социальные нужды, медицинские нужны, образование, оборону и транспорт, то его использование теряет большой потенциал, а также не образуются источники для покрытия государственного долга в будущем.

Финансовый кризис 2008 года вызвал глубокое финансовое напряжение в США, что побудило Федеральную резервную систему предпринять агрессивные действия по стабилизации экономики. Стремясь предотвратить экономический коллапс, Федеральная резервная система провела ряд нетрадиционных мер политики, включая нулевые процентные ставки для снижения краткосрочных и долгосрочных процентных ставок. Ожидалось, что последующий рост инвестиций окажет положительное влияние на безработицу и потребление [5].

В 2009 году США достигли самой низкой экономической точки после финансового кризиса: инфляция составила -2,1 %, безработица — 10,2 %, рост ВВП резко упал до -2,54 %. Процентные ставки за этот период упали почти до нуля. К январю 2014 года, после примерно пяти лет ZIRP и количественного смягчения, инфляция, безработица и рост ВВП достигли 1,6 %, 6,6 %, и 3,2 %, соответственно. Однако, растет величина государственного долга США, которая стремительно увеличивается под действием низких процентных ставок ФРС.

![Динамика процентной ставки ФРС [6]](https://articles-static-cdn.moluch.org/articles/j/93221/images/93221.001.png)

Рис. 1. Динамика процентной ставки ФРС [6]

Так по графику можем отметить, что в США с 2009 года по 2016 действовала политика нулевых процентных ставок, кроме того процентная ставка ФРС до 2020 года выросла до 2,5 % максимально, то есть в целом с 2009 года поддерживается политика нулевых и низких процентных ставок.

Во время глобального экономического кризиса 2020 года процентные ставки снова приблизились к нулевой границе, поскольку инвесторы бежали в безопасное место, причем даже долгосрочные казначейские облигации США сроком 10 и 30 лет упали ниже 1 % до рекордно низкой доходности.

Однако, государственный долг США растет все более быстрыми темпами, поэтому в какой-то момент страна может оказаться не в состоянии расплатиться с кредиторами, полагают эксперты Mises Institute.

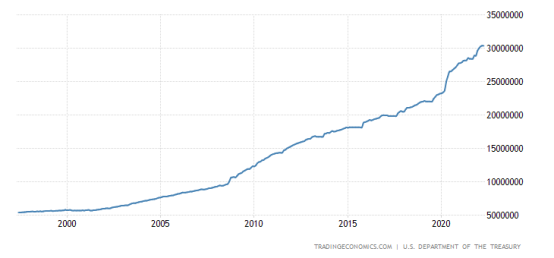

Рис. 2. Динамика государственного долга США, млн $

Так по графику можно отметить, что ежегодно в США происходит увеличение государственного долга, при чем темпы роста государственного долга выросли. Так, если государственный долг США за период с 2000 по 2007 год госдолг США вырос на 59 %, то в последующие 8 лет госдолг вырос на 86,53 %. В целом же за период действия низких процентных ставок, то есть с 2008 по 2021 год, государственный долг увеличился почти в 3 раза (на 195,25 %).

Рост государственного долга ведет к снижению доходов бюджет, так как огромная часть собранных налогов уходит на расплату с кредиторами, и росту его расходов. Таким образом можно говорить, что темпы роста американского госдолга увеличиваются. Если экстраполировать эту ситуацию в будущее, то выяснится, что к 2028 году госдолг США может составить не 34 трлн долл., как того ожидает Управление Конгресса США по бюджету, а все 51,4 трлн долл.

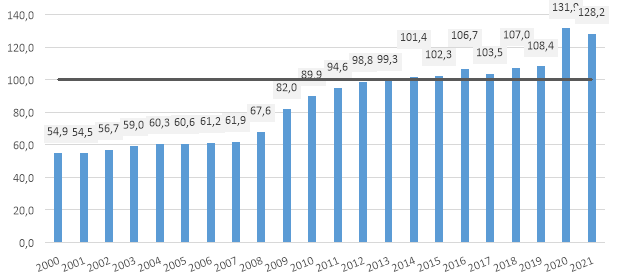

Рис. 3. Динамика соотношения государственного долга США к ВВП, %

Помимо абсолютного роста государственного долга США, увеличивается и его соотношение к ВВП страны. Так по графику можем отметить, что в период с 2000 по 2007 год соотношение госдолга к ВВП было менее 62 %, а уже с 2008 года соотношение пошло стремительно вверх, то есть ежегодно рос государственный долг по отношению к ВВП. И уже в 2014 году произошло превышение государственного долга над ВВП, что говорит о замедлении развития экономики страны и ускоренным ростом государственного долга.

В своей работе господа Рейнхарт и Рогофф писали о том, что увеличение госдолга провоцирует замедление темпов роста ВВП страны. Таким образом, к 2028 году соотношение госдолга США к ВВП вполне может вырасти до 170 %, то есть госдолг будет расти опережающими темпами относительно экономики страны.

Опасна такая ситуация тем, что рост государственного долга США сопровождается увеличением расходов на социальные программы, которые важны по своей природе, но все же во многом тормозят развитие производства.

Таким образом, политика нулевой процентной ставки — это метод стимулирования роста при сохранении процентных ставок вблизи нуля. В соответствии с этой политикой управляющий центральный банк больше не может снижать процентные ставки, что делает традиционную денежно-кредитную политику неэффективной. Из-за продолжительного применения режима нулевых процентных ставок растет государственный долг страны, который дестабилизирует ее положение. Поэтому важно находить баланс в применении режима нулевых процентных ставок, при котором будет достигнут наиболее эффективный результат, а также не будет возникать значительного роста государственного долга.

Литература:

- Кулигин В. Д. Ловушка ликвидности // Вестник ГУУ. 2013. № 3. URL: https://cyberleninka.ru/article/n/lovushka-likvidnosti

- Возвращение в эпоху низких ставок: пять тезисов о последствиях / Е. Данилова, М. Тиунова, И. Шевчук // Сайт Econs.online — URL: https://econs.online/articles/finansovaya-stabilnost/vozvrashchenie-v-epokhu-nizkikh-stavok-pyat-tezisov/ (дата обращения 30.05.2022)

- Кроливецкая Л. П., Золотарева, О. А. О нетрадиционной денежно-кредитной политике / Л. П. Кроливецкая, О. А. Золотарева // Журнал правовых и экономических исследований, 2015. — № 1. — С.141–145

- Сайт Центрального Банка РФ — URL: https://cbr.ru/ (дата обращения: 30.05.2022)

- Сайт Финансовая энциклопедия — URL: https://nesrakonk.ru/ (дата обращения: 30.05.2022)

- Сайт TRADING ECONOMICS — URL: https://ru.tradingeconomics.com/united-states/interest-rate