В статье исследованы теоретические вопросы управления кредитным риском коммерческих банков в условиях развития инновационной экономики. Также рассмотрены некоторые вопросы кредитных и банковских рисков, сформулированы научные заключения, предложения и рекомендации автора по управлению кредитным риском коммерческих банков в условиях развития цифровой экономики.

Ключевые слова: коммерческие банки, кредитный риск, инфляция, банковские риски, банковские инновации, инновационная экономика, цифровые технологии, банковские услуги, управление кредитным риском.

The article examines theoretical issues of credit risk management in commercial banks in the context of the development of an innovative economy. Also, some issues of credit and banking risks are considered, scientific conclusions, proposals and recommendations of the author on managing the credit risk of commercial banks in the context of the development of the digital economy are formulated.

Key words: commercial banks, credit risk, inflation, banking risks, banking innovation, innovative economy, digital technologies, banking services, credit risk management.

Введение

Сегодня в мировой экономике происходит углубление глобализации, усиливаются различные риски экономического, финансового, банковского и политического характера. Современная банковская деятельность немыслима без риска. Риск представляет элемент неопределённости, который может отразиться на деятельности того или иного хозяйствующего субъекта или на проведении какой-либо экономической операции. Вот и банк не может работать без риска, как и не может быть полностью преодолен ни один из видов риска.

Во избежание банкротства и ликвидации, для достижения и сохранения устойчивого положения на рынке банковских услуг коммерческим банкам необходимо искать и применять эффективные инновационные методы и инструменты управления этими рисками.

Все активные операции коммерческих банков непосредственно связаны с рисками. Поэтому банки заранее принимают соответствующие меры по минимизации рисков. Кредитный риск непосредственно связан с активными операциями коммерческих банков. Банки стремятся получить наибольшую прибыль. Но это стремление ограничивается возможностью понести убытки. Чем выше ожидаемая прибыль, тем выше риск.

Конкретные риски, с которыми чаще всего сталкиваются коммерческие банки, будут определять результаты их деятельности. Следовательно, пока существуют коммерческие банки и банковские операции, всегда будут актуальными и значимыми управление различными банковскими рисками и проблемы, связанные с ними.

Пандемия COVID-19 серьезно испытала на прочность экономику и финансово-банковскую систему всех стран. Глобализация мировой экономики кардинальным образом изменила процессы развития финансового рынка и банковской системы. При этом все страны активно начали использовать новые технологии и инновации во всех отраслях экономики.

Управление кредитными рисками в условиях пандемии требует от коммерческих банков внедрения инновационных технологий в банковскую деятельность. В частности, в Стратегии действий по пяти приоритетным направлениям развития Республики Узбекистан в 2017–2021 годах, особое значение отводится углублению реформирования и обеспечению устойчивости банковской системы, уровню капитализации и депозитной базы банков, укреплению их финансовой устойчивости и надежности [1].

Обзор литературы по теме.

Банковские риски как объект исследования известны не только современному обществу. Их значение в регулировании банковской деятельности исследователи отмечали еще в XVIII и XIX вв. В условиях пандемии внимание к банковским рискам увеличивается. Коммерческие банки все чаще занимают агрессивную позицию по отношению друг к другу, проводят все более рискованные операции и сделки.

Необходимо отметить, что теоретические, методологические и практические вопросы управления кредитным риском коммерческих банков и банковских инноваций были исследованы в научных трудах зарубежных ученых экономистов, как Э.Гилла, Т.Коха, Э.Рида, X.Грюнинга, П.Роуза, Э.Доллана, Л.Роджера, А.Симановского, О.Лаврушина, В.Усоскина, Г.Панова, Ж.Синки, Р.Коттера, У.Сото, С.Моисеева, Е.Жукова, Г.Белоглазовой, Н.Валенцевой, А.Гавриленко, В.Колесникова, Г.Коробова, А.Литвиновой, О. Овчинниковой и других.

Также научные подходы управления кредитным риском коммерческих банков и банковских инноваций нашли практическое воплощение и в работах местных ученых экономистов и специалистов такие как: Ш.Абдуллаева, Т.Каралиев, Ф.Муллажанов, Т.Бобакулов, А.Омонов, З.Холмахмадов, Р.Таджиев, Р.Шомуродов, Н.Каримов, И.Таймухамедов, З.Маматов, О. Рашидов, Л.Харченко и других.

Так, по мнению зарубежных ученых экономистов И. В. Бернара и Ж. К. Колли, кредитный риск как разновидность банковского риска — это непредвиденные обстоятельства, способные возникнуть до конца погашения ссуды. По заключению зарубежного экономиста Онгу, кредитный риск — это риск подверженности потерям, если контрагент по сделке не исполняет своих обязательств в должный срок. Довольно часто сущность риска сводится к неопределенности, которая проявляется в той или иной сделке.

Зарубежный ученый экономист О. И. Лаврушин понимает банковскую инновацию «как совокупность принципиально новых банковских продуктов и услуг — это синтетическое понятие о цели и результате деятельности банка в сфере новых технологий, направленных на получение дополнительных доходов в процессе создания благоприятных условий формирования и размещения ресурсного потенциала при помощи внедрения нововведений, содействующих клиентам в получении прибыли» [2].

Как подчеркивал Президент Республики Узбекистан Ш. М. Мирзиёев «серьёзные проблемы возникают в финансово-банковской системе в связи с ростом неплатёжеспособности заёмщиков, их несостоятельностью обслуживать и рассчитываться по кредитам, растут объёмы безнадежной задолженности вследствие выделения кредитов на ремонт жилищного фонда и строительство жилья без полного изучения источников возврата средств и их достаточности. Это в свою очередь приводит к потере прибыли банками, что негативно отражается на устойчивости финансовой системы государства в целом» [3].

По мнению А. И. Полищука банковская инновация как «совокупность новых банковских продуктов и услуг, — это результат, направленный на получение дополнительных доходов деятельности банка, в процессе создания благоприятных условий формирования и размещения ресурсного потенциала при помощи новаций, помогающий клиентам в росте прибыли. Новый банковский продукт — комбинированная форма банковского обслуживания, созданная на базе маркетинговых исследований потребностей финансового рынка. Новым банковским продуктом может быть и кредитно — финансовый инструмент» [4].

Зарубежный ученый-экономист Балабанов И. Т. трактует термин банковская инновация как «конечный результат инновационной деятельности банка, разработанный в форме нового банковского продукта или операции, а инновационная деятельность — это «системный процесс создания и реализации инноваций» [5].

По мнению зарубежного ученого экономиста Семикова П. В. «Банковская инновация — это новация в форме нового банковского продукта или операции, являющаяся результатом инновационной деятельности банка» [6].

В современной экономике проблема анализа финансового состояния организаций и оценка их кредитоспособности играет исключительно важную роль, поскольку, на основе результатов анализа решается вопрос о предоставлении соответствующего кредита банком [7].

Исходя из вышеизложенных определений можно сделать вывод о том, что банковские инновации — это доведенные до клиентов и принятые ими новые или кардинально видоизмененные услуги или продукты, внедренные в банковский процесс современные технологии, в том числе и инфокоммуникационные, позволяющие изучить экономический или социальный эффект.

Анализ и результаты.

Глобальное развитие современных экономических отношений требует от коммерческих банков совершенствования рыночных методов укрепления финансовой устойчивости. Известно, что банки кредитуют реальный сектор экономики, предприятия сервиса, сферы услуг, малый бизнес и частное предпринимательство, а также население, с использованием рыночных механизмов и технологий ведения банковского бизнеса, отвечающих требованиям современной международной банковской практики.

В условиях развития рыночных отношений и банковской конкуренции основным показателем снижения рисков, увеличения прибыли, а также развития банковской деятельности являются банковские услуги и продукты. Так, макроэкономический анализ разграничивает, прежде всего, такие понятия, как товары и услуги, в отличие от принятого в банковской практике разграничения банковских продуктов и услуг.

Услуги отличаются от товаров тем, что они реализуются в процессе их предоставления, а товары сначала выпускаются, а затем реализуются. Банковский продукт, хоть и имеет товарную форму, по сути, представляет собой услугу, так как реализуется только в процессе его предоставления.

Поэтому споры по поводу их разграничения носят, отчасти схоластический характер. Другое понятие — “банковская операция” — все больше вытесняется понятием “банковская технология”. Остановимся подробнее на дискуссии по данному вопросу. Банковская услуга может трактоваться как единичное действие и как пакет услуг, совокупность отношений банка, направленных на удовлетворение потребностей клиента в банковских продуктах.

На наш взгляд, банковский продукт как комплекс услуг банка по активным и пассивным операциям, отождествляет понятие услуги и продукта. Это верно, так как продукт представляет собой совокупность основных и дополнительных услуг, предоставляемых клиенту, которые могут быть традиционными и инновационными. Создание продукта всегда носит инновационный характер, даже если оно представляет собой комбинацию уже существующих услуг. Тем самым, банковский продукт представляет собой инновационный пакет банковских услуг.

Из опыта развитых стран известно, что банковским риском считается возможность возникновения у кредитно-финансовой организации материальных потерь. Причинами этого может служить неожиданное изменение рыночной стоимости различных финансовых инструментов. Кроме того, убытки могут возникнуть вследствие перемен на валютном рынке.

Существует следующая классификация: по времени риски бывают текущие, перспективные и ретроспективные; по уровню степени возможности появления убытков может быть как низкой либо умеренной, так и полной; по главным факторам возникновения. Такие обстоятельства бывают вызваны экономическими либо политическими причинами. К первому варианту относятся различные изменения неблагоприятного характера в экономической области самого кредитно-финансового учреждения. Также подобное может возникать в экономике страны. Риски политического характера обусловлены переменами в плане политической обстановки.

На наш взгляд, основные банковские риски можно разделить следующим образом: риск ликвидности, риск изменения кредитных ставок, кредитный риск. Стоимость активов, а также пассивов банковских учреждений должна соответствовать текущему рыночному показателю. Если этого не происходит, то кредитно-финансовая организация может испытывать серьезные затруднения с погашением своих обязательств, вследствие чего возникает риск ликвидности. Непредвиденные перемены в сегменте кредитных ставок способны серьезно повлиять на структуру активов и пассивов банковского учреждения. Кредитный риск требует постоянного баланса между качеством выдаваемых ссуд и фактором ликвидности, достаточности капитала. Необходимо, чтобы банк был способен свободно поглощать убытки и обладать достаточными финансовыми возможностями в период негативных ситуаций.

В условиях пандемии COVID-19 для снижения различных рисков в международной банковской практике развивается система инновационных цифровых технологий. Поэтому управление и снижение кредитных рисков для коммерческих банков имеет важный практический характер.

В связи с этим, в экономической литературе и аналитических материалах, касающихся банковских операций, возрастает внимание к кредитным рискам, их классификации, методам управления и анализу. Всё больше появляется статей в специализированной периодической печати, посвященных отдельным проблемам управления рисками, минимизации возможных потерь в ходе деятельности коммерческого банка.

В управлении коммерческими банками существенную роль играет организованная система риск-менеджмента, базирующаяся на научно обоснованных методических рекомендациях и мировом опыте прогнозирования рисков, среди которых наиболее значимыми признаются кредитные риски. В условиях внедрения инноваций банковского бизнеса, усиления конкурентной борьбы, роста неопределенности и риска на первый план выдвигаются задачи повышения экономической безопасности банков.

Важнейшим элементом банковской системы являются коммерческие банки. При этом ведущей формой кредитных отношений в рыночной экономике является банковский кредит, который в качестве экономической категории выступает одним из способов движения ссудного капитала.

Кредитные операции — самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли коммерческих банков, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка.

В то же время кредитные операции связаны с кредитными рисками, которым подвергаются коммерческие банки. Поэтому особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы любого коммерческого банка.

Проблемы невозвратных кредитов обусловлены многими причинами, поскольку ни юридическое, ни физическое лицо не застраховано от появления ситуаций, которые могут сделать заемщика неплатежеспособным. В этой связи возникает необходимость в развитии инструментов прогнозирования кредитных и банковских рисков.

Система прогнозирования кредитных рисков — это научно-методический комплекс мероприятий по управлению банковскими учреждениями в краткосрочной и среднесрочной перспективе, направленных на выявление и оценку риска, использование специфических приемов и методов с целью создания условий для долгосрочного устойчивого функционирования банков, удовлетворения требований клиентов и партнеров банка и обеспечения его прибыльной деятельности. Кроме того, система управления риском должна включать постоянный мониторинг рисковых ситуаций, их хеджирование, порядок взаимодействия менеджеров, которые обеспечивают контроль за принятыми кредитными рисками.

В деятельности коммерческих банков избежать рисков невозможно, поскольку риски зависят от объективных условий, что вызывает недостаточную обоснованность прогнозных решений в банковской деятельности. Достижение целевых результатов финансовой деятельности возможно лишь в том случае, если риск учтен на этапе принятия управленческих решений и адаптирован к изменению условий внешней среды.

При определении сущности экономической категории риска исследователи отмечают, что он связан с конфликтностью, результативностью и неопределенностью. Конфликтность возникает из субъективно-объективной природы риска, наличия определенных противоречий между объективно существующими рисковыми ситуациями.

Неопределенность связана с невозможностью оценки вероятности наступления определенных событий и масштабов их проявления. Необходимость принятия экономических решений в условиях неопределенности приводит к возникновению риска. Отличие риска от неопределенности заключается в том, что риск предполагает возможность оценки вероятности наступления событий и последствий их реализации. Результативность риска проявляется в вероятности отклонения от ожидаемых показателей деятельности экономических агентов.

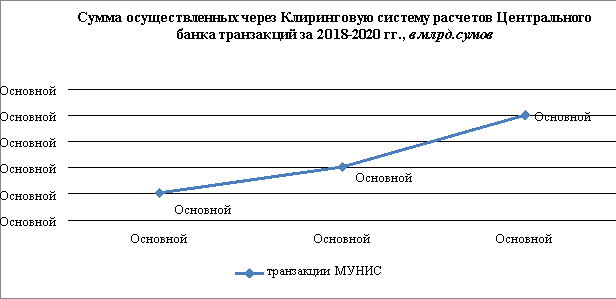

Необходимо отметить, что если через Клиринговую систему расчетов Центрального банка в течение 2018 года были осуществлены платежи на сумму 5 205,7 млрд. сум, то сумма платежей в 2019 году увеличилась на 95 % и составила 10 155 млрд. сум. В свою очередь, в 2020 году сумма транзакций, осуществленных через данную систему, в сравнении с предыдущим периодом 2019 года, выросла почти в 2 раза и составила 20 030,4 млрд. сум (рисунок 1).

Рис. 1.

Источник: Рисунок составлен автором на основе данных сайта http://www.cbu.uz

Исходя из анализа тенденций в сфере управления кредитным риском коммерческих банков в условиях развития цифровых технологий, можно сделать следующие выводы по управлению и снижению банковских рисков, а также развитию банковских цифровых технологий в условиях COVID-19.

- В развитых странах накоплен огромный практический опыт по прогнозированию, моделированию, управлению и снижению различных экономических, финансовых, банковских и политических рисков. Иузучение и применение зарубежного опыта по управлению кредитным риском способствует укреплению банковской деятельности в стране.

- Одним из основных банковских рисков является кредитный риск. Это риск возникновения у банка убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед банком в соответствии с условиями договора.

- В настоящее время инновация не просто одно из явлений, определяющих экономический рост, развитие и структурные сдвиги. Инновации стали характерной особенностью и сутью современного развития во всех сферах экономики, в том числе и в банковском деле.

- Для снижения банковских рисков стремительно развивается переход к цифровым технологиям не только транзакционных операций, но и банковских продуктов.

- В целях минимизации кредитного риска, коммерческим банкам необходимо разработать грамотную политику управления риском, позволяющую уменьшить или избежать потери. Основными методами регулирования кредитного риска являются диверсификация, концентрация, лимитирование и резервирование.

- В целях повышения эффективности управления кредитными рисками необходимо правильно интерпретировать отчеты об оценки стоимости залога, использовать современные методы управления кредитными рисками, рекомендованные Базельским комитетом по банковскому надзору, проводить оценку кредитного риска с учетом макроэкономических факторов.

- Мировая и отечественная банковская практика позволила выделить критерии оценки кредитного риска и кредитоспособности клиента: характер клиента, способность заимствования средств, способность зарабатывания средств для погашения долга, капитал, обеспечение кредита, условия, в которых совершается кредитная операция.

- В целях управления банковскими рисками в условиях пандемии COVID-19 очень важно найти способ удержания имеющихся клиентов и привлечения новых. В условиях жесткой конкуренции это сделать вдвойне сложней, так как важную роль играет процесс внедрения банковских инноваций.

Литература:

- Указ Президента Республики Узбекистан № УП- 4947 от 7 февраля 2017 года «Стратегия действий по пяти приоритетным направлениям Республики Узбекистан в 2017–2021 годах».

- О. И. Лаврушин, Н. И. Валенцева [и др.]; Банковское дело: под ред. О. И. Лаврушина. — 12-е изд., стер. — М.: КНОРУС, 2016. — 752 с.

- Ш. М. Мирзиёев. Видеоселекторное совещании, посвященное вопросам реформирования банковской системы и укрепления финансовой устойчивости банков, повышения роли коммерческих банков в развитии регионов и предпринимательства. 22 ноябрь 2018 год.

- Полищук А. И. Банковские инновации. Банковский менеджмент/ М: Кнорус, 2009. — с.300.

- Банки и банковское дело / Под ред. д.э.н., проф. И. Т. Балабанова. ― СПб: Питер, 2001. — с.172.

- Семикова П. Банковские инновации и новый банковский продукт // Банковские технологии. — 2009. — № 11. -с.12.

- Yuriy Zaychenko, Ovi Nafas Aghaei Agh Ghamish — “Financial analysis and creditability estimation of borrowers — corporations under uncertainty” // International Journal “Information Theories and Applications”, Vol. 21, Number 3, 2014, pages 241–253.