В статье автор приводит результаты социологического исследования особенностей потребительского поведения студентов московских вузов на рынке банковских услуг.

Ключевые слова: потребительское поведение, банковские услуги, рынок услуг, потребительское поведение студентов.

В современной жизни практически каждый человек знаком с работой банков, и в определенной степени пользуется услугами в банковской сфере. Список банковских продуктов на сегодняшний день выглядит достаточно внушительно, и, принимая во внимание внутреннюю конкуренцию банков, их стремление заполучить как можно большее количество потенциальных клиентов, можно констатировать постоянный рост предложений в сфере банковских услуг.

Банки формируют определенную культуру потребительского поведения в целом и на финансовом рынке. Считаем, что проблемы, связанные с потребительским поведением в сфере банковских услуг, представляются наиболее актуальными прежде всего в студенческой, молодежной среде. В силу социальных и психологических особенностей, студенты, как наиболее перспективная часть молодежи, чаще подвержены влиянию нововведений, более отзывчиво реагируют на инновационные предложения. Для молодых людей характерна большая решительность, сравнительно высокая финансовая грамотность, готовность пойти на некоторый риск в финансовой сфере.

Принимая во внимание вышесказанное, считаем, что студенты представляют собой весьма перспективный сегмент для исследования. Повышение финансово-экономической подготовленности студентов, различные мероприятия, проводимые банком, по продвижению привлекательных для этой группы населения продуктов, например, студенческие проекты лояльности, — все это является основными средствами привлечения в дальнейшем потенциальных клиентов, которых в дальнейшем могут заинтересовать и другие продукты банка.

Потребительское поведение выступает одним из главных факторов экономического развития, выступает индикатором, отражающим уровень и качество жизни населения.

Существует множество определений потребления, и это разнообразие связано с различием научно-исследовательских подходов, а также тем, в какое время и в рамках какой дисциплины оно было сформулировано.

Таблица 1

Определения потребительского поведения и их ключевые характеристики

|

Область применения |

Определение |

Ключевые характеристики |

|

Экономика |

«Потребительское поведение — это действие, имеющее непосредственное отношение к получению, потреблению и распоряжению продуктами и услугами, включая процессы принятия решений, которые предшествуют и следуют за ними» [7]. |

|

|

Психология |

«Поведение потребителей — это социальная активность, непосредственно вовлеченная в обретение, использование и избавление от продуктов, услуг, идей (включая процессы решений, предшествующие этой активности и следующие за ней)» [4]. |

|

|

Маркетинг |

«Потребительское поведение — это обобщающее понятие для факторов и процессов, определяющих экономические действия потребителя в контексте приобретения и потребления рассматриваемого продукта» [5]. |

|

|

Социология |

«Потребительское поведение — это социальный процесс, движимый активностью функционирующих в нем социальных субъектов (потребителей), интересами, поведением и взаимодействием социальных групп и слоев и зависящий от конкретных исторических и социальных условий» [1]. |

|

Рассмотрение потребительского поведения с различных точек зрения, позволит дать наиболее полный анализ интересующему нас явлению. На базе теоретического анализа основное определение данной работы можно сформулировать следующим образом: потребительское поведение на рынке банковских услуг — совокупность действий, связанных с выбором банка, использованием банковской услуги или продукта, сформированных под влиянием экономических и социально-психологических факторов.

Для подробного изучения темы автором было проведен онлайн опроса в ноябре 2020 — январе 2021 гг. В исследовании приняли участие 534 студента различных московских вузов. Полученные данные были проанализированы при помощи Microsoft Excel и IBM SPSS Statistics.

Для участия в нашем опросе допускались только респонденты, которые в настоящий момент являются студентами московских высших учебных заведений, а также имеют опыт взаимодействия с банком в течение последних трех месяцев. Анализируемый период продолжительностью в один квартал был выбран, исходя из необходимости собрать наиболее актуальную информацию, а также принимая во внимание тот факт, что одними из аспектов анализа будут использование сайта и мобильного приложения банка, а данные системы довольно часть подвергаются обновлениям. Под взаимодействием в данном случае подразумеваются любые действия: снятие наличных в банкомате, посещение сайта, использование мобильного приложения, звонок в call-центр, посещение отделения и т. д.

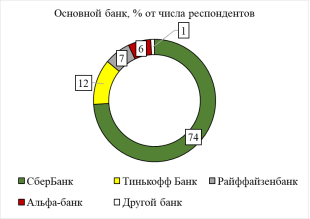

Для начала студентам необходимо было указать все банки, с которыми они взаимодействовали за последние три месяца. Лидерами по количеству клиентов на этом этапе стали: СберБанк, Тинькофф Банк, Райффайзенбанк, Альфа-Банк и Газпромбанк. Важно отметить, что большинство респондентов (75 %) ответили, что они пользовались услугами двух и более банков за указанный период. Однако для более подробной оценки индивидуального опыта студентов нам было необходимо определить основной банк каждого из опрошенных. Для этого студентам необходимо было выбрать один банк, услугами которого они пользовались чаще всего за последние три месяца. Результаты представлены на рисунке 1. Отметим, что среди тех, кто выбрал своим основным банком Райффайзенбанк, более 85 % студентов в настоящий момент уже трудоустроены. Также интересно то, что многие опрошенные студенты (89 %), являются участниками программы лояльности их основного банка.

Рис. 1. Распределение основных банков студентов московских вузов, %

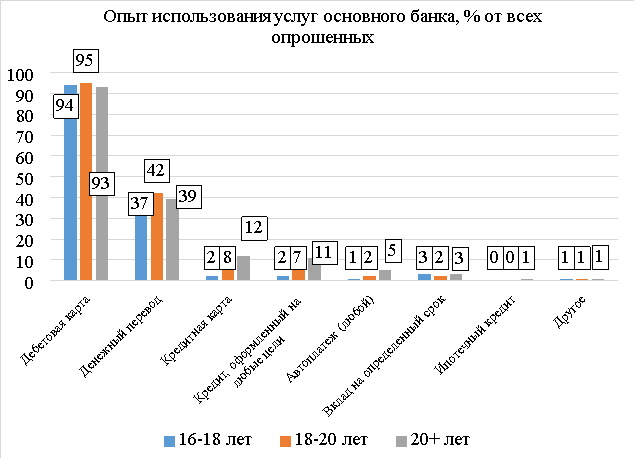

Далее студентам было необходимо выбрать все услуги, которыми они пользовались в их основном банке за последние три месяца. Абсолютное большинство (более 90 %) респондентов отметило, что они являются владельцами дебетовых карт, в том числе зарплатных карт, своего основного банка. 39 % пользуются денежными переводами. Также лидерами среди услуг стали кредитная карта и кредит (8 % и 7 % соответственно). Более подробные результаты представлены на графике ниже.

Рис. 2. Опыт использования банковских услуг в зависимости от возраста респондентов, %

Необходимо отметить, что использование услуг достаточно схоже среди всех возрастных групп. Но все же есть некоторые статистически значимые различия: услугами, связанными с займом денежных средств (кредитная карта, потребительский кредит) студенты старше 20 лет пользуются приблизительно на 10 % чаще, чем студенты в возрасте до 18 лет.

Среди вариантов, которые были перечислены в варианте «другое», чаще всего упоминались мобильный банк, инвестиции (особо актуально для Тинькофф банка), подписка на единую систему сервисов (СберПрайм) и денежные переводы.

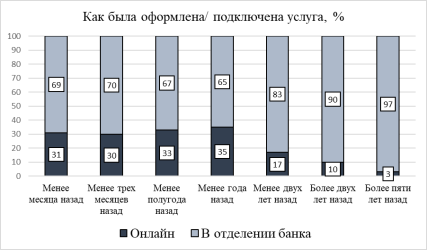

В связи с тенденцией к переходу в режим онлайн обслуживания клиентов, которая особо усилилась из-за пандемии коронавируса в 2020 году, нам было интересно узнать, как именно была оформлена услуга. Распределение данных в зависимости от периода оформления услуги приведено в таблице ниже. Отметим, что данный вопрос не задавался респондентам, чьим основным банком является Тинькофф, поскольку банк не имеет физических отделений и филиалов.

Рис. 3. Способ оформления услуги в зависимости от срока оформления, %

Как видно на графике, в последний год замечен наибольший рост числа клиентов, которые оформили услуги онлайн через мобильное приложение или с помощью сайта банка, а не в физическом отделении. Это может быть связано как с быстроразвивающимся сервисом, так и с оформлением услуг в период самоизоляции. Однако даже в нынешних условиях достаточно большое число респондентов (не менее 65 %) все равно предпочитают оформлять услуги в отделении банка.

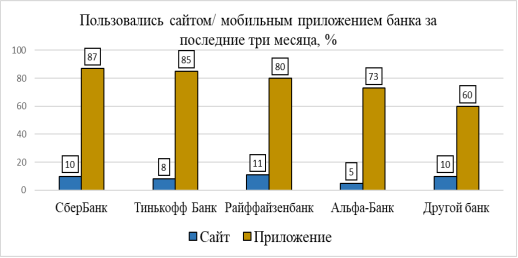

Не менее важно понять, как именно происходит взаимодействие клиентов с банком онлайн. Для того, чтобы детально изучить данный вопрос, мы попросили респондентов указать, пользовались ли они сайтом банка и мобильным приложением за последние три месяца. Результаты представлены на рисунке № 4.

Рис. 4. — Опыт онлайн-взаимодействия с банком за последние три месяца, %

Как видно на графике, абсолютное большинство студентов пользуются мобильным приложением вне зависимости от того, какой именно банк является для них основным. Вебсайтом банка пользуется в среднем каждый десятый респондент. Предположительно, это можно объяснить активным развитием мобильного интернета и тенденцией к снижению использования десктопных устройств.

Несомненно, использование мобильного приложения и вебсайта банка предоставляет клиентам массу возможностей воспользоваться услугами банка быстро и без обращения в физическое отделение организации. Ввиду того, что мобильное приложение в разы популярнее, чем вебсайт, дальнейший анализ мы сосредоточим на услугах, которыми студенты пользуются с помощью мобильного приложения. Согласно результатам опроса, среди всех услуг лидирует перевод денежных средств пользователям такого же или другого банка, этот вариант выбрали более 90 % респондентов. Чуть менее часто респонденты отмечали, что пользовались приложением для проверки баланса и истории платежей по карты — этот вариант выбрали 85 % опрошенных. На третьем месте по популярности услуг находится оплата услуг ЖКХ, оплата интернета и сотовой связи (60 %).

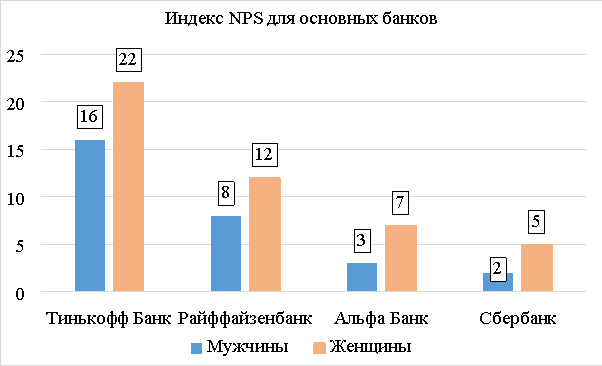

Важно понимать, что положительный опыт взаимодействия напрямую влияет на лояльность клиентов, что является одной из важных характеристик потребительского поведения. Одним из общепринятых методов измерения клиентской лояльности является методика расчета показателя NPS (Net Promoter Score), который рассчитывается как разница между процентным соотношением «промоутеров» и «критиков». Респондентам задается вопрос о готовности рекомендовать свой основной банк друзьям и знакомым, при этом необходимо выбрать ответ по шкале от 0 до 10, основываясь на всем индивидуальном опыте взаимодействия с банком. «Промоутерами» являются клиенты, которые оценки готовность дальнейшей рекомендации банка на 9 и 10 баллов, «критиками» признаются клиенты, выбравшие оценку от 0 до 6 баллов. Остальные клиенты считаются «нейтралами». Эксперты отмечают, что клиентская база и уровень удовлетворенности растут именно за счет увеличения доли промоутеров. Результаты расчета показателя NPS в зависимости от пола респондента показаны на графике ниже.

Рис. 5. Индекс NPS для основных банков в зависимости от пола респондента

Исходя из представленных данных, мы можем сделать вывод о том, что клиенты Тинькофф Банка являются наиболее лояльными. Также заметно, что девушки являются более лояльной группой, чем юноши. В целом средний NPS по всем банкам составляет приблизительно 11 пунктов, что считается достаточно низким результатом.

Стоит отметить, что полученные результаты коррелируют с результатами Национального Агентства Финансовых Исследований (НАФИ) [3]. По данным исследования, проведенного в 2020 году, Тинькофф Банк занимает первое место среди остальных банков по лояльности клиентов (NPS = 17,9), Райффайзенбанк и СберБанк также входят в Топ-5 банков по уровню лояльности клиентов, результаты NPS — 10,2 и 2,6 соответственно. Исследователи отмечают, что «уровень лояльности к основному банку отличается у клиентов из различных социально-демографических групп. Так, индекс NPS существенно выше у женщин, чем у мужчин, а у молодежи от 18 до 24 лет — самое высокое значение индекса. Падение Индекса NPS еще недавно происходило за счет перехода клиентов из «нейтралов» в «критиков», а в 2020 году особенно заметно сокращение доли «промоутеров» — то есть снижается не только доля клиентов, дающих «нейтральные» оценки своему банку, но и те, кто ранее готов был рекомендовать свой банк другим. Наиболее высокий уровень лояльности — среди вкладчиков и держателей дебетовых карт» [3]. Особенно низкий уровень — у пользователей целевых потребительских кредитов и ипотечных клиентов.

В рамках нашего опроса наиболее частыми замечаниями к процессу взаимодействия с банком являются следующие:

- некомпетентность сотрудников;

- низкая скорость обслуживания;

- долгое рассмотрение запросов;

- мошенничество;

- ценовые показатели (процент по вкладу/ кредиту и т. д.);

- неудобное расположение банков.

Итак, проведенное исследование позволило нам выявить следующие особенности потребительского поведения студентов московских вузов на рынке банковских услуг:

- ТОП-4 банков, которыми пользуются студенты чаще всего — Сбербанк, Тинькофф Банк, Райффайзенбанк, Альфа-Банк. При этом Райффайзенбанк особо актуален для работающих студентов. ТОП-4 услуг, которыми студенты пользуются чаще всего — дебетовая (в том числе зарплатная) карта, денежный перевод, потребительский кредит и кредитная карта.

- Несмотря на растущую долю услуг, оформленных онлайн, большинство студентов по-прежнему предпочитают совершать процесс оформления в физических отделениях банка.

- Девушки, обучающиеся в высших учебных заведениях, являются самой лояльной группой среди всего населения, однако индекс NPS по даже их группе остается достаточно низким.

Литература:

- Дементьева И. Н. Теоретико-методологические подходы к изучению потребительского поведения // Проблемы развития территории. 2018. № 1 (93).

- Котлер Ф. Маркетинг. Менеджмент: экспресс–курс / Ф. Котлер, К. Л. Келлер. — Санкт–Петербург [и др.]: Питер: Мир книг, 2012. — 479 с.

- Лояльность россиян к банкам падает четвертый год подряд. — URL: https://nafi.ru/analytics/loyalnost-rossiyan-k-bankam-padaet-chetvertyy-god-podryad/ (дата обращения: 15.12.2020)

- Посыпанова О. С. Экономическая психология: психологические аспекты потребительского поведения. Монография. — Калуга: изд-во КГУ им К. Э. Циолковского, 2012.

- Потребительское поведение. — URL: https:// http://marketopedia.ru (дата обращения 20.12.2020).

- Рамазанов И. Д. Биполярная модель поведения потребителя и метод определения степени полярности поведения покупателя // Маркетинг в России и за рубежом. 2013. № 1.

- Энджел Дж. Ф., Блэкуэлл, Р.Д., Миниард, П. У. Поведение потребителей. — СПб.: Питер Ком., 2011.