Статья посвящена актуальной теме, связанной с изменениями, внесенными в структуру Базель III, которые оказывают влияние на российский банковский сектор, особенно по вопросам, касающимся ликвидности в управлении коммерческим банком. На примере ПАО «Сбербанк» показано как риск ликвидности существенно влияет на положение, как самих банков, так и всей финансовой системы. Представлены методы, позволяющие определить уровень риска ликвидности и способы минимизировать этот риск. Аргументирована целесообразность отделения функции банковского надзора от деятельности Центрального Банка Российской Федерации.

Ключевые слова: банковский сектор, ликвидность, нормативы ликвидности, банковский надзор, Базель III.

The article is devoted to a topical topic related to changes made to the structure of Basel III that affect the Russian banking sector, especially on issues related to liquidity in the management of a commercial Bank. The example of Sberbank shows how liquidity risk significantly affects the position of both banks and the entire financial system. Methods are presented to determine the level of liquidity risk and ways to minimize this risk. The reasonability of separating the banking supervision function from the Central Bank of the Russian Federation is argued.

Keywords: banking sector, liquidity, liquidity standards, banking supervision, Basel III.

Банковский надзор является неотъемлемой составляющей банковского регулирования, которую большинство ученых рассматривает как контроль деятельности банков на всех этапах их жизненного цикла с целью предупреждения, минимизации и предотвращения негативных последствий их функционирования.

Банковский надзор, являясь видом ведомственного контроля, системой мониторинга и активных упорядоченных действий, осуществляется центральным банком и другими уполномоченными надзорными органами, в целях обеспечения соблюдения коммерческими банками банковского законодательства.

Банки, как финансовые посредники, несут ответственность за обеспечение постоянных денежных потоков между участниками рынка. Даже незначительные задержки в исполнении платежей клиентов значительно снижают их доверие как к финансовой организации, а постоянное ухудшение финансовой ликвидности банков может привести к приостановке их операций и, как следствие, даже к банкротству.

Банки обязаны поддерживать ликвидность, адаптированную к размеру и типу деятельности, таким образом, чтобы обязательства выполнялись в соответствии с датами их платежей. С этой целью они применяют правила управления ликвидностью с учетом влияния рыночных условий.

Концепция финансовой ликвидности банка по своей базовой структуре не отличается от концепции финансовой ликвидности любого хозяйствующего субъекта. В целом, термин ликвидность имеет несколько значений, и в деловой практике этот термин используется для обозначения банковских активов. Под ликвидностью активов банка понимается ликвидность его активов, то есть легкость, с которой можно обменять активы в наличные [1, c. 13].

Ликвидность банка — это способность быстро погашать обязательства, поддержание которых является обязанностью банка и является условием его работы и надежности. Оценка финансовой ликвидности, а также управление этой категорией в банке являются одними из основных функций управленческого персонала и в более сложных областях финансового управления в банке, находясь рядом с прибыльностью, являясь основным аспектом оценки финансового состояния банка.

Существенный вклад в развитие практики управления банковской ликвидностью в России призвано внести присоединение России к Базельскому соглашению об основных принципах банковского надзора (Базель I–III), которое началось в связи с вступлением России в ВТО. Коммерческие банки развитых стран уже перешли, а российским банкам только предстоит полностью перейти к использованию Базель III [3]. Обязательное использование в России Базельских соглашений заставит покинуть рынок неликвидных банков, а оставшимся необходимо будет поддерживать достаточный объем высоколиквидных ресурсов и выживать при возникновении нестабильности.

Для контроля состояния ликвидности банка установлены три норматива ликвидности: мгновенной, текущей и долгосрочной. Они определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов, а также других факторов: структура и качество ресурсной базы, менеджмент, качество активов.

В таблице 1 представлены нормативы ликвидности ПАО «Сбербанк» за 2017–2019 гг.

Таблица 1

Значение нормативов ликвидности ПАО «Сбербанк» в 2017–2019 гг., %

|

Показатели |

Нормативное значение |

на 31.12.2017 |

на 31.12.2018 |

на 31.12.2019 |

Изменения |

|

Н2 — норматив мгновенной ликвидности |

min 15 % |

161,89 |

186,49 |

162,59 |

0,70 |

|

Н3 — норматив текущей ликвидности |

min 50 % |

264,89 |

232,77 |

229,99 |

-34,90 |

|

Н4 — норматив долгосрочной ликвидности |

max 120 % |

57,52 |

63,99 |

57,14 |

-0,38 |

Составлено по данным [2]

Из показателей таблицы 1 можно сделать вывод, что нормативы ликвидности на протяжении анализируемого периода являются довольно высокими, что говорит о наименьших потерях.

Политика в области управления активами и пассивами ПАО «Сбербанк» направлена на обеспечение максимальной сохранности активов и капитала банка на основе минимизации подверженности риску ликвидности, который может привести к потерям.

В зависимости от типа ликвидности банка предлагается рассматривать два типа риска для банка. Риск текущей ликвидности (или, вкратце, риск ликвидности) — это риск неспособности банка выполнить все обязательства в течение требуемого периода. С другой стороны, риск финансирования означает неопределенность в получении средств для продолжения или открытия бизнеса в соответствии с установленной стратегией (например, предоставление ссуд определенного типа).

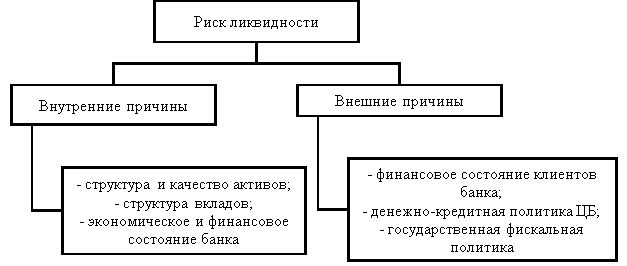

Если банки не выполняют свои обязательства в согласованные сроки и в установленные сроки, возникает явление, известное как рыночный риск ликвидности. Риск ликвидности определяется внутренними и внешними факторами (рис. 1).

Рис. 1. Факторы, определяющие риск ликвидности банка

Составлено автором по [4, c. 12]

Поддержание финансовой ликвидности для банков очень важно, потому что ее несбалансированность вызывает снижение доверия потенциальных инвесторов и клиентов. Каждый банк, чтобы защитить себя от последствий нехватки ликвидности, должен предотвращать причины, ведущие к нарушению его финансовой ликвидности, путем определения ситуации с ликвидностью с использованием финансового анализа и должен принимать меры для минимизации риска ликвидности [3].

Поддержание финансовой ликвидности банков чрезвычайно важно, поскольку эти организации являются общественными трастовыми организациями и посредниками в исполнении денежных потоков на рынке. Поэтому необходимы действия по управлению риском ликвидности, например:

1) разработка сценариев действий в случае кризиса ликвидности;

2) предоставление резервных источников финансирования;

3) определение правил продажи активов и формирование структуры баланса;

4) определение ситуации с ликвидностью банка с особым упором на возможные симптомы кризиса ликвидности или создание подразделения в организационной структуре банка, занимающегося управлением риском ликвидности и указывающего его компетенцию для принятия мер в кризисных ситуациях, чтобы не допустить возможной потери.

Выводы. Банковский надзор направлен на контроль деятельность коммерческих банков, основной задачей которого является обеспечение стабильности и безопасности банковского сектора, а также создание и контроль пруденциальных стандартов в отношении банков.

Банки, как учреждения общественного доверия, должны иметь финансовую ликвидность, которая рассматривается, как способность финансировать свои активы и своевременно выполнять финансовые обязательства без необходимости создания убытков на этом счете.

Для контроля ликвидности Центральным банком России установлены нормативные показатели ликвидности, которые измеряют покрытие определенных категорий обязательств (балансовых и внебалансовых) с отдельными статьями активов с разбивкой по срокам погашения и покрытие неликвидных активов собственным капиталом за вычетом величины требований к капиталу для выбранных категорий риска.

Управление банковской ликвидностью занимает особое место среди существующих проблем в деятельности современных коммерческих банков. Проблему призван решить переход к использованию Базель III, предусматривающий пошаговое реформирование и унификацию элементов систем по управлению рисками ликвидности банков на основе рекомендаций международных стандартов, а также с учетом национальной специфики.

Литература:

- Ахмерова Г. Р., Пащенко С. Н. Понятие ликвидности коммерческого банка и факторы, ее определяющие // Международная научно-практическая конференция. 2018. № 6.

- Информация об обязательных нормативах и о других показателях деятельности кредитной организации. Форма 135 // Справочник кредитных организаций. ПАО «Сбербанк». URL: http://www.cbr.ru/banking_sector/credit/coinfo/f135/?regnum=1481&dt=2017–12–01

- Морозова Г. В. Управление ликвидностью коммерческого банка // Вектор науки. 2019. URL: http://www.vectoreconomy.ru/images/publications /2019/5/financeandcredit/Morozova_Yushkin_Denisova.pdf

- Pietrzyk G. Płynność banku komercyjnego // Gazeta Bankowa. 2017. 8–14 stycznia. URL: http://bazekon.icm.edu.pl/bazekon/element/bwmeta1.element.ekon-element-000120694019