Кредитование малого бизнеса — перспективное, но наиболее сложное направление в кредитовании бизнеса [7]. Учитывая высокую доходность кредитования малого бизнеса, банки заинтересованы в развитии этого направления и активно развиваются в секторе малого предпринимательства.

Ключевые слова: малый бизнес, кредит, кредитование малого бизнеса, кредитный элемент.

Кредитные операции в отношении малого бизнеса выступают одним из главных источников статьи дохода в деятельности коммерческих банков Российской. Именно данная статья дохода формирует основную долю чистой прибыли, которая перенаправляется в резервный фонд для выплаты дивидендов акционерам Банка. В то же время кредиты, предоставленные банками, это основной источник для восполнения средств на текущую деятельность МСБ.

Малый бизнес — это предпринимательская деятельность, осуществляемая субъектами рыночной экономики при определенных установленных законами, государственными органами или другими представительными организациями критериях, конституционирующих сущность этого понятия.

Кредитные операции, играя важную роль в развитии и банков и других организаций, определяют эффективность функционирования экономики страны в целом. Следовательно, в макроэкономическом масштабе значение кредитных операций состоит в том, что посредством их банки превращают временно свободные денежные средства в действующие, стимулируя процесс производства, обращения и потребления.

Анализ научных работ, посвященных вопросу кредитных операций, в отношении малого бизнеса выявил дискуссионность мнений различных ученых (таблица 1).

Таблица 1

Понятие определения «банковское кредитование малого бизнеса» с позиции некоторых авторов

|

Автор |

Определение |

|

О. И. Лаврушин |

«...одна или несколько операций банка, удовлетворяющих определенные потребности юридического лица, и проведение банковских операций по поручению юридического лица в пользу последнего за определенную плату» |

|

Б. Х. Алиев |

«...формализованные условия взаимоотношений между банком и клиентом, которые представляют собой договоры, контракты, сделки» |

|

Ю. С. Масленченков |

«...конкретный способ, которым банк намерен оказывать свои услуги (регламент взаимодействия его служащих с юридического лицами в процессе их обслуживания, документально оформленная, упорядоченная совокупность правил выполнения операций, комплекс организационных, финансовых и юридических процедур, объединенных единой технологией обслуживания юридического лица)» |

|

Шигапов М. Ю. |

«...итог производственной деятельности сотрудников банка как процесса удовлетворения потребностей его клиентов-малого и среднего бизнеса, результат обслуживания клиентов-малого и среднего бизнеса (выполнения банковских операций)» |

Исходя из вышеизложенных определений, авторы Передера Ж. С., Гриценко Т. С., Теряева А. С. в своей работе: «Система кредитования малого и среднего бизнеса в России: понятие, инструменты, участники и их роли» предлагают следующее определение понятию банковского кредитования: «Банковское кредитование малого бизнеса представляет собой относительно замкнутый (пакетный) цикл последовательных бизнес-транзакций (операций), сущность которых состоит в предложении клиенту заранее определенной (структурированной) группы услуг, что во времени сводится к последовательности: «производство-продажа-потребление» [12].

При этом банковское кредитование малого бизнеса осуществляется в отношении хозяйствующих субъектов: сельскохозяйственных и промышленных предприятий и компаний, так как эти компании для банков являются не только клиентами, но и равноправными партнерами.

В связи с этим банки с субъектами малого бизнеса ведут индивидуальные работу и заключают крупные сделки с применением передовых банковских технологий.

В целом банковское кредитование малого бизнеса — это льготное взаимодействие между коммерческими банками и заемщиками по поводу предоставления кредитов с учетом отраслевого профилирования, моделирования рисков, финансовой оценки заемщиков. Необходимо отметить, что кредитование малого бизнеса клиентов как вид банковского кредита отличается от других видов банковского кредитования.

Основываясь на результатах контент-анализа, под системой банковского кредитования малого бизнеса следует понимать совокупность взаимодействующих друг с другом с помощью специальных инструментов субъектов, целью которых является организация эффективного процесса кредитования малого бизнеса с учетом особенностей его функционирования. В связи с этим, институты, оказывающие финансирование и кредитование субъектов малого бизнеса, могут рассматриваться как система только в том случае, если между ними будут выстроены устойчивые связи взаимодействия.

Внедряя банковское кредитование малого бизнеса, коммерческие банки выполняют следующие основные функции организации корпоративных клиентов:

– макроэкономическая функция — то есть банки выполняет основные банковские задачи аккумуляции денежных средств для кредитования в развитие экономики страны;

– микроэкономическая функция — на основе выдачи корпоративных кредитов банки получают основные доходы, которые способствует повышению доходности и надежности коммерческих банков.

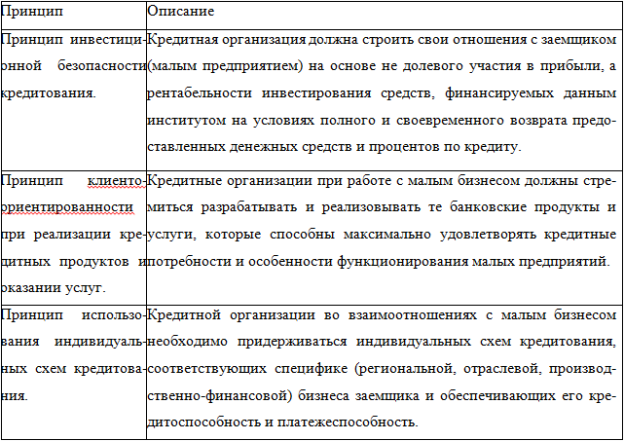

Со стороны кредитных организаций при разработке программ кредитования предприятий малого бизнеса целесообразно учитывать следующие специфические принципы [13] (табл.2):

Таблица 2

Принципы программ кредитования МБ

Кредиты для бизнеса можно разделить на (рисунок 1) [4]:

Рис. 1. Виды кредитов

Кредитование на текущие цели может быть направлено либо на пополнение оборотных средств, для расчетов с кредиторами, поставщиками и подрядчиками, либо приобретение движимого имущества: транспорта, оборудования и пр. В этом случае кредиты предоставляются в виде стандартного кредита, кредитной линии, а также овердрафта, путем поступления средств на расчетный счет организации.

Как правило, срок предоставления кредита на текущие цели, не превышает 36 месяцев. Бизнесмены, которые заинтересованы подобным видом кредита («короткого»), должны соотнести уровень чистой прибыли своего предприятия с ежемесячными платежами по основному долгу и процентам так, чтобы последние не превышали 50 % чисто прибыли. Чаще всего, банки требуют обеспечение по кредиту на текущее финансирование, которое может выступать в виде поручительства третьего лица (физического или юридического) либо залога имущественных прав.

Инвестиционные кредиты — кредит, направленный на получение заемных средств, на цели финансирования инвестиционной деятельности компании. На данные средства может быть реализован новый проект, существенное расширение производственных мощностей либо разработка нового направления деятельности. Доходность предприятия в моменте не играет весомого значения. Инвестиционное кредитование выступает по своей сути как софинансирование в масштабирование деятельности компании, поэтому обязательным условием является наличие собственных средств (не менее 30 %) в реализуемом проекте. Ещё одним отличием инвестиционного кредитования от оборотного является срок, на который предоставляются заемные средства — до 10 лет. И, что особенно привлекательно, по ним может быть предоставлена отсрочка погашения основного долга.

Коммерческая ипотека по форме идентична всем знакомой жилой ипотеке, за исключением особых условий: приобретаемое помещение должно быть зарегистрировано как нежилой фонд. Также, приобретаемое коммерческая недвижимость выступает в качестве залога. Заемщик оплачивает 10–30 % % стоимости «ипотечного помещения» за счет собственного капитала. Срок кредитования до 30 лет.

Особые формы кредитов:

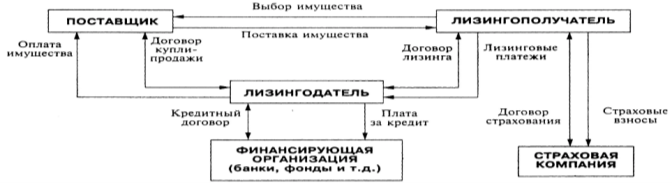

- Лизинг (рис. 2):

Рис. 2. Общая схема лизинговой сделки и финансовых потоков

- Факторинг (рис.3):

Рис. 3. Схема работы факторинга

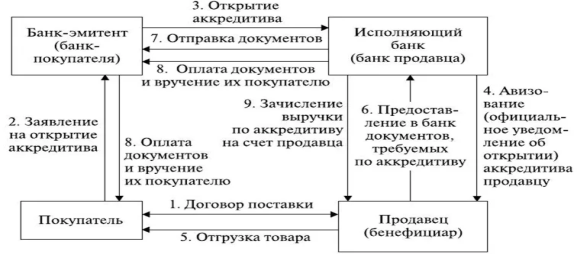

- Аккредитив (рис. 4):

Рис. 4. Схема работы аккредитива

На наш взгляд, развитие банковского кредитования малого бизнеса будет положительно влиять на развитие отечественной экономики, поскольку крупные предприятия корпоративного бизнеса оказывают положительную тенденцию на экономическое и техническое развитие страны, являются партнером и оппонентом государства при реализации промышленной политики.

Таким образом, нами рассмотрены сущность и содержание банковского кредитования малого бизнеса. Российский банковский сектор восстанавливает свою прибыль, что в перспективе должно способствовать активизации кредитования бизнеса. В современных условиях наблюдается стабилизация российской экономики и банковской сферы, что представляет собой переход от спада к восстановительному росту. Спланированный и комплексно разработанный механизм банковского кредитования малого бизнеса дает большую предпосылку для качественного развития всей банковской сферы государства и создает новые точки роста для успешного прогресса реального сектора экономики на территории России.

Литература:

- Аганбегян А. Г. Кредитование малого бизнеса — главное звено преодоления спада в социально-экономическом развитии России / А. Г. Аганбегян // Деньги и кредит. — 2018. — No5. — С. 64–69.

- Банковский И. Е. Инвестиционный кредит — основа развития малого и среднего бизнеса / Швейкин И. Е., Коробова Г. Г. // Банки и денежно — кредитные отношения. — 2019. — No2 — С. 25–30

- Кредитование малого бизнеса. — Текст: электронный //: [сайт]. — URL: https://works.doklad.ru/view/vByJx4sdGpI/2.html (дата обращения: 30.09.2020).

- Мазурина Т. Ю. Банковское инвестиционное кредитование: современное состояние, проблемы и перспективы развития / Т. Ю. Мазурина // Деньги и кредит. — 2019. — No 4. — С. 28–33.

- Швецов Ю. Г. Коммерческий банк как особый тип финансового института / Ю. Г. Швецов, В. Г. Корешков // Деньги и кредит. — 2019. — No11. –С. 73–74.

- 7. Виды кредитов для бизнеса. — Текст: электронный //: [сайт]. — URL: http://biznesvkredit.ru/kredit_types.php (дата обращения: 22.09.2020).

- 8. Жапаров, К. Т. Роль и значение корпоративного кредитования в банковской системе Кыргызской республики / К. Т. Жапаров. — Текст: электронный //: [сайт]. — URL: https://www.elibrary.ru/item.asp?id=34977046 (дата обращения: 22.09.2020).

- 9. Инвестиционные кредиты, коммерческая ипотека, особые формы кредитов. — Текст: электронный //: [сайт]. — URL: https://studwood.ru/668788/bankovskoe_delo/investitsionnye_kredity (дата обращения: 22.09.2020).

- Передера Ж. С., Гриценко Т. С., Теряева А.С, Система кредитования малого и среднего бизнеса в России: понятие, инструменты, участники и их роли // Вестник евразийской науки. 2019. № 1. URL: https://cyberleninka.ru/article/n/sistema-kreditovaniya-malogo-i-srednego-biznesa-v-rossii-ponyatie-instrumenty-uchastniki-i-ih-roli (дата обращения: 22.09.2020).

- Климова Е. А. Коммерческие банки в развитии малого и среднего бизнеса / Е. А. Климова // Научные записки ОрелГИЭТ. – 2019. – No 2 (8). – С. 133-135.