В данной статье произведен анализ выполнения коммерческими банками Республики Узбекистан требований стандарта БазельIII по достаточности капитала, ликвидности и доходности.

Ключевые слова: банковский надзор, пруденциальный надзор, Базель III, достаточность капитала, ликвидность, доходность, легализация доходов, полученных преступным путем и направленных на финансирование терроризма.

Началом формирования двухуровневой банковской системы в Узбекистане можно считать 1991–1992гг., когда на Центральный банк были возложены задачи регулирования денежного обращения и платежной системы, а задачей коммерческих банков было финансирование различных отраслей экономики. В 1995г. с принятием исторически важного Закона «О Центральном банке Республики Узбекистан», последний был признан полноправным органом монетарного регулирования и банковского надзора в стране.

Только к 1998г. коммерческие банки страны стали обладать достаточными возможностями для работы в соответствии с базельскими рекомендациями. Отдельное внимание уделялось вопросам повышения ресурсной базы коммерческих банков, уровня их капитализации, укрепления системы корпоративного управления путем повышения роли акционеров в руководстве банком, а также повышения финансовой устойчивости банков за счет улучшения качества их активов, в том числе валютных.

Модель организации банковского надзора в Узбекистане основывается на законодательном закреплении за Центральным банком исключительных полномочий в сфере надзора и регулирования банковской деятельности.

В соответствии со статьей 4 Закона Республики Узбекистан № ЗРУ-580 «О банках и банковской деятельности» от 05.11.2019г. Центральный банк Республики Узбекистан является государственным органом, регулирующим сферу банковской деятельности и осуществляющим полномочия по лицензированию, регулированию и пруденциальному надзору[1].

Регулирующие и надзорные функции Центрального банка осуществляет Комитет банковского надзора Центрального банка [1].

Таблица 1

Минимальные требования, установленные Центральным банком Республики Узбекистан кадекватности капитала,% [3]

|

Дата вступления всилу требования |

К регулятивному капиталу |

К капиталу 1-го уровня |

Доля базового капитала 1-го уровня врегулятивном капитале |

|

01.09.2015 |

10 |

7,5 |

6 |

|

01.01.2016 |

11,5 |

8,5 |

7 |

|

01.01.2017 |

12,5 |

9,5 |

7,5 |

|

01.01.2018 |

13,5 |

10,5 |

8,5 |

|

01.01.2019 |

14,5 |

11 |

9,5 |

Из данных таблицы видно, что Центральный банк Республики Узбекистан изначально установил требования к адекватности капитала выше требований, предусмотренных Базельским комитетом. Так, например требования к достаточности регулятивного капитала устанавливались за рассматриваемый период на уровне выше 10 %, тогда как стандарты Базель I, Базель II, Базель III предусматривали нормативное значение этого показателя на уровне 8 %.

Аналогичная ситуация наблюдается со значением коэффициента достаточности капитала 1 уровня: Центральным банком установлены требования на уровне выше 7,5 % при нормативе 6 % согласно рекомендаций Базельского комитета.

Следует также отметить, что требования к буферу консервации капитала в Узбекистане установлены на уровне 3,0 % от активов, взвешенных с учетом риска, в то время, как за период 2015–2019гг. согласно Базеля III этот показатель должен был составлять в среднем 1,5 %.

В рамках стандарта Базель III Центральный банк Республики Узбекистан имеет право требовать от коммерческих банков обеспечение полноты, достоверности и своевременности финансовой, надзорной и другой отчетности для внутренних и внешних пользователей, а также информационной безопасности.

Помимо этого Центральный банк Республики Узбекистан осуществляет мониторинг и контроль за соблюдением лицензируемыми им банками правил внутреннего контроля и порядка предоставления информации, связанной с противодействием легализации доходов, полученных от преступной деятельности, финансированию терроризма и финансированию распространения оружия массового уничтожения, в специально уполномоченный государственный орган.

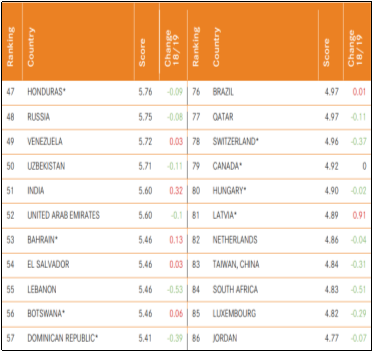

Ежегодно Базельский институт управления публикует рейтинг стран по уровню отмывания денег и финансирования терроризма [7].

Анализу подвергаются 125 стран мира с достаточной и достоверной публикуемой финансовой информацией. Следует заметить, что данный рейтинг не является показателем конкретного объема средств, подверженных отмыванию или направленных на финансирование терроризма, а лишь показателем возможного риска осуществления подобных операций в банковской деятельности той или иной страны.

Странам присваивается рейтинг от 1 до 10. Чем выше риск, тем выше значение рейтинга. Колонка «Изменения 18/19» демонстрирует усиление риска (положительные значения, выделенные красным цветом) или ослабление риска (отрицательные значения, выделенные зеленым цветом) по сравнению с предыдущим анализируемым периодом.

Рис. 1. Рейтинг стран мира по уровню легализации доходов, полученных преступным путем, и финансирования терроризма [7]

Как видно из рисунка, Узбекистан занимает 50-е место в рейтинге стран с показателем 5,71. По сравнению с предыдущим годом рейтинг улучшился, что свидетельствует об эффективности банковского надзора в стране. В тройку самых рисковых стран вошли Мозамбик, Лаос и Мьянма с рейтингом выше 7,5. Странами с самыми низким уровнем риска оказались Эстония, Финляндия и Новая Зеландия с рейтингом ниже 3,2.

Таблица 2

Достаточность капитала банковского сектора Республики Узбекистан за 2018–2019гг. [4]

|

Наименование показателя |

01.01.2019г. |

01.01.2020г. |

||

|

млрд. сум |

доля в% |

млрд. сум |

доля в% |

|

|

Капитал первого уровня |

22 146,3 |

91,4 % |

43 659,2 |

83,2 % |

|

Основной капитал |

22 060,6 |

91,0 % |

43 621,6 |

83,1 % |

|

Добавочный капитал |

85,6 |

0,4 % |

37,6 |

0,1 % |

|

Капитал второго уровня |

2 084,9 |

8,6 % |

8 807,5 |

16,8 % |

|

Всего регулятивный капитал |

24 231,1 |

100 % |

52 466,8 |

100 % |

|

Коэффициент достаточности капитала |

15,6 % |

23,5 % |

||

|

Коэффициент достаточности капитала 1-го уровня |

14,3 % |

19,6 % |

||

Из данных таблицы видно, что банковский сектор Узбекистана отвечает требованиям стандарта Базель III по достаточности капитала. На начало 2020г. коэффициент достаточности капитала банковского сектора составил 23,5 %, что почти в 3 раза превышает требования Базельского комитета. По сравнению с прошлым годом этот показатель увеличился на 8 %.

Коэффициент достаточности капитала 1-го уровня также превышает требования Базельского комитета почти втрое и составил на начало 2020г. 19,6 %, что на 5 % больше аналогичного показателя прошлого года.

Также выполняются требования Базеля III в отношении доли базового капитала в капитале 1-го уровня: и на начало 2019г., и на начало 2020г. доля базового капитала в капитале 1-го уровня превышала 80 %.

В сумме капитал банковского сектора увеличился вдвое за рассматриваемый период и составил 52,5 трлн. сум на начало 2020г., что является свидетельством развития банковской системы страны.

Таблица 3

Динамика ликвидности банковского сектора Республики Узбекистан за 2018–2019гг. [5]

|

Наименование показателя |

01.01.2019г. |

01.01.2020г. |

|

Высоколиквидные активы (млрд. cум) |

20 202 |

30 874 |

|

Отношение высоколиквидных активов к совокупным активам, % |

9,4 % |

11,3 % |

|

Коэффициент текущей ликвидности (мин. значение — 30 %) |

81,5 % |

89,1 % |

|

Коэффициент покрытия ликвидности (мин. значение — 100 %) |

170,7 % |

208,5 % |

|

Коэффициент чистого стабильного финансирования (мин. значение — 100 %) |

107,9 % |

112,8 % |

|

Коэффициент мгновенной ликвидности (мин. значение — 10 %) |

30,9 % |

47,8 % |

Из данных таблицы видно, что банковский секторРеспублики Узбекистан отвечает требованиям стандарта Базель III по ликвидности в полной мере. Так, например, коэффициент покрытия ликвидности вдвое превышает требования Базельского комитета и составлял 208,5 % на начало 2020г., что на 30 % выше аналогичного показателя прошлого периода. Это свидетельствует о том, что банковская система способна выполнять свои обязательства перед клиентами и контрагентами своевременно даже в течение 30-дневного стрессового периода.

Значения коэффициента чистого стабильного финансирования также превышают международные нормы и составили примерно 108 % и 113 % на начало 2019г. и 2020г. соответственно. Это показатель ликвидности банковского сектора Узбекистана в долгосрочной перспективе (1 год).

Высокие значения коэффициента мгновенной ликвидности говорят о достаточности доли высоколиквидных активов в общем объеме активов банковского сектора для погашения краткосрочных обязательств путем их реализации.

Таблица 4

Динамика доходности банковского сектора Республики Узбекистан за 2018–2019гг.,% [6]

|

Наименование показателя |

01.01.2019г. |

01.01.2020г. |

01.03.2020г. |

|

Отношение чистого дохода до уплаты подоходного налога к совокупным активам (ROA) |

2,05 |

2,23 |

2,6 |

|

Отношение чистого дохода до уплаты подоходного налога к совокупному капиталу по балансу (ROE) |

16,20 |

16,73 |

11,6 |

|

Отношение чистого процентного дохода по кредитам к совокупному ссудному портфелю |

3,68 |

4,68 |

5,8 |

|

Отношение чистого процентного дохода к совокупным обязательствам |

3,28 |

4,46 |

5,5 |

|

Чистая процентная маржа к совокупным активам |

3,27 |

3,88 |

4,5 |

В целом доходность банковского сектора Республики Узбекистан показывает положительную динамику в течение последних 2-х лет. Значение показателя стабильно превышает минимальный международный норматив равный 1 %. Это свидетельствует об увеличении чистой прибыли банковского сектора, а также о грамотности процентной политики, осуществляемой руководством коммерческих банков страны. В свою очередь, показатель чистой процентной маржи характеризует взвешенность процентной политики коммерческих банков. Именно за счет нее банк формирует прибыль, которая направляется на покрытие потерь по ссудам, уплату налогов и выплату дивидендов акционерам. Минимальное значение этого показателя равно 4 %.

Значение показателя рентабельности капитала резко уменьшилось за 1-ый квартал 2020г. — с 16,7 % до 11,6 %. Это связано с сокращением процентных доходов банков Узбекистана почти в 5 раз, что привело к уменьшению их чистой прибыли. Причиной этому послужила всемирная пандемия коронавируса и уменьшение спроса на банковские услуги.

Литература:

- Закон Республики Узбекистан от 11.11.2019 № ЗРУ-582 «О Центральном банке Республики Узбекистан».

- Закон Республики Узбекистан от 05.11.2019 г. № ЗРУ-580 «О банках и банковской деятельности».

- Положение Центрального банка Республики Узбекистан «О требованиях к адекватности капитала коммерческих банков» № 2693 от 06.07.2015г.

- Достаточность собственного капитала банковского сектора// Официальный сайт Центрального банка Республики Узбекистан. URL: https://cbu.uz/ru/statistics/bankstats/121121/?sphrase_id=4962(дата обращения: 20.05.2020).

- Динамика ликвидности банковского сектора// Официальный сайт Центрального банка Республики Узбекистан. URL: https://cbu.uz/ru/statistics/bankstats/121122/?sphrase_id=4997 (дата обращения: 20.05.2020).

- Показатели доходности банковского сектора// Официальный сайт Центрального банка Республики Узбекистан. URL: https://cbu.uz/ru/statistics/bankstats/121124/?sphrase_id=5214 (дата обращения: 20.05.2020).

- Basel AML Index 2019 «A country ranking and review of money laundering and terrorist financing risks around the world» International Centre for Asset Recovery under Basel Institution of Governance | August 2019

[1]Пруденциальный надзор - надзор, осуществляемый Центральным банком Республики Узбекистан за деятельностью банков в целях предотвращения и сокращения специфических рисков банковской деятельности.