В статье рассматриваются вопросы, затрагивающие практическую оценку текущего состояния национальной платежной системы России и оценку функционирования системы SWIFT на российском рынке банковских услуг.

Ключевые слова: платежная система, национальная платежная система России, инфраструктура НПС России, показатели развития НПС России, глобальная система межбанковских коммуникаций SWIFT.

В Российском законодательстве ключевым нормативным документом, где определены организационные и правовые основы функционирования национальной платежной системы России (далее НПС России) является Федеральный закон «О национальной платежной системе» № 161-ФЗ, впервые принятый ещё в 2011 г. и на текущий момент действующий в последней редакции от 03.04.2020 г.

Федеральный закон № 161-ФЗ содержит формулировку понятия «платежная система»: «…. совокупность организаций, взаимодействующих по правилам платежной системы в целях осуществления перевода денежных средств, включающая оператора платежной системы, операторов услуг платежной инфраструктуры и участников платежной системы, из которых как минимум три организации являются операторами по переводу денежных средств» [2].

Также Федеральный Закон № 161-ФЗ (глава 1, статья 3) включает понятие «национальная платежная система»: «…. совокупность операторов по переводу денежных средств (включая операторов электронных денежных средств), банковских платежных агентов (субагентов), платежных агентов, организаций федеральной почтовой связи при оказании ими платежных услуг в соответствии с законодательством Российской Федерации, операторов платежных систем, операторов услуг платежной инфраструктуры, операторов услуг информационного обмена, иностранных поставщиков платежных услуг, операторов иностранных платежных систем, поставщиков платежных приложений (субъекты национальной платежной системы)» [2].

На рисунке 1 представлены субъекты НПС России (её современная институциональная инфраструктура), во главе которой стоит орган надзора и наблюдения — Банк России. Далее следуют Операторы НПС России: операторы по переводу денежных средств (ОПДС) и операторы электронных денежных средств (ОЭДС), банковские платежные агенты (БПА), платежные агенты (ПА), операторы по приёму платежей и операторы платежных систем (ОПС), не являющиеся кредитными учреждениями.

Рис. 1. Субъекты национальной платежной системы России (современная институциональная инфраструктура)

В таблице 1 представлены данные о количестве различных типов операторов, функционирующих в НПС России [4, 6].

Проанализируем данные таблицы и сделаем выводы. Во-первых, к 2018 г. общее количество ОПДС сократилось почти в два раза или на 47,4 % за счёт сокращения количества операторов-кредитных организаций. При этом количество операторов-кредитных организаций занимало наибольшую долю — примерно 99,0 %. Во-вторых, к 2018 г. общее количество ОПС увеличилось на 20,0 % при одновременном сокращении операторов-кредитных организаций и увеличении операторов-организаций, не являющихся кредитными организациями. В-третьих, к 2018 г. общее количество ОЭДС увеличилось на 13,4 %. В-четвертых, к 2018 г. количество организаций федеральной почтовой связи (ОФПС) не изменилось.

Таблица 1

Данные околичестве различных типов операторов, функционирующих вНПС России единиц

|

№ |

|

2013г. |

2014г. |

2015г. |

2016г. |

2017г. |

2018г. |

|

1. |

Количество операторов по переводу денежных средств (ОПДС) |

922 |

833 |

735 |

625 |

563 |

485 |

|

1.1 |

Банк России |

1 |

1 |

1 |

1 |

1 |

1 |

|

1.2 |

ВЭБ РФ |

1 |

1 |

1 |

1 |

1 |

1 |

|

1.3 |

кредитные организации |

920 |

831 |

733 |

623 |

561 |

483 |

|

2. |

Количество операторов платежных систем (ОПС) |

30 |

33 |

35 |

35 |

32 |

36 |

|

2.1 |

Банк России |

1 |

1 |

1 |

1 |

1 |

1 |

|

2.2 |

кредитные организации |

19 |

18 |

19 |

18 |

15 |

15 |

|

2.3 |

организации, не являющиеся кредитными организациями |

10 |

14 |

15 |

16 |

16 |

20 |

|

3. |

Количество операторов услуг платежной инфраструктуры (ОУПИ) |

- |

- |

- |

- |

- |

- |

|

3.1 |

операционные центры |

34 |

35 |

35 |

31 |

29 |

32 |

|

3.2 |

платёжные клиринговые центры |

31 |

36 |

35 |

31 |

29 |

31 |

|

3.3 |

расчётные центры |

27 |

32 |

30 |

29 |

27 |

28 |

|

4. |

Количество операторов электронных денежных средств (ОЭДС) |

82 |

96 |

104 |

99 |

93 |

93 |

|

5. |

Количество организаций федеральной почтовой связи (ОФПС) |

2 |

2 |

2 |

2 |

2 |

2 |

В таблице 2 представлены данные об объёмах переводов денежных средств в НПС [4, 6].

Проанализируем данные таблицы и сделаем выводы. Во-первых, к 2018 г. объёмы переводов денежных средств в НПС России увеличились на 40,0 %. Во-вторых, к 2018 г. объёмы переводов денежных средств кредитных организаций (филиалов), клиентов, не являющихся кредитными организациями и структурных подразделений Банка России также увеличились. В-третьих, с 2013 г по 2018 г. наибольшая доля от всего объёма переводов денежных средств приходилась на объёмы переводов кредитных организаций (филиалов) — 77,9 %, 80,2 %, 75,9 %, 81,1 % и 77,8 %.

Таблица 2

Данные об объёмах переводов денежных средств внациональной платежной системе России млрд. руб.

|

№ |

|

2013г. |

2014г. |

2015г. |

2016г. |

2017г. |

2018г. |

|

1. |

Объёмы переводов денежных средств, в т. ч. |

1 224 893,9 |

1 205 179,1 |

1 356 543,5 |

1 340 034,2 |

1 440878,1 |

1 715 133,0 |

|

1.1 |

кредитных организаций (филиалов) |

955 406,3 |

966 305,8 |

1 029 011,8 |

1 087 212,8 |

1 170 174,7 |

1 334 796,6 |

|

1.2 |

клиентов, не являющихся кредитными организациями |

107 350,7 |

116 437,1 |

208 186,5 |

141 818,8 |

160 356,9 |

148 609,1 |

|

1.3 |

структурных подразделений Банка России |

162 136,6 |

122 436,9 |

119 344,9 |

111 002,6 |

110 346,5 |

231 725,3 |

В таблице 3 представлена информация из Реестра кредитных организаций, признанных Банком России значимыми на рынке платежных услуг [6].

Таблица 3

Реестр кредитных организаций (включая коммерческие банки), признанных Банком России значимыми на рынке платежных услуг на 17.02.2020г.

|

№ |

Наименование кредитной организации (КО) |

Рег. номер |

№ |

Наименование кредитной организации (КО) |

Рег. номер |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Банк ГПБ (АО) |

354 |

16. |

ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» |

1978 |

|

2 |

ПАО КБ «УБРиР» |

429 |

17. |

ПАО Банк «ФК Открытие» |

2209 |

|

3. |

ПАО «Банк «Санкт-Петербург» |

436 |

18. |

ПАО КБ «Центр-инвест» |

2225 |

|

4. |

ПАО «ЧЕЛИНДБАНК» |

485 |

19. |

КИВИ Банк (АО) |

2241 |

|

5. |

ПАО «Почта Банк» |

650 |

20. |

ПАО «МТС-Банк» |

2268 |

|

6. |

ПАО «Дальневосточный банк» |

843 |

21. |

ПАО РОСБАНК |

2272 |

|

7. |

ПАО «МИнБанк» |

912 |

22. |

АО «Банк Русский Стандарт» |

2289 |

|

8. |

ПАО «Запсибкомбанк» |

918 |

23. |

АО КБ «Ситибанк» |

2557 |

|

9. |

ПАО «Совкомбанк» |

963 |

24. |

ПАО «АК БАРС» БАНК |

2590 |

|

10. |

Банк ВТБ (ПАО) |

1000 |

25. |

АКБ «Алмазэргиэнбанк» АО |

2602 |

|

11. |

АО «АЛЬФА-БАНК» |

1326 |

26. |

АО «Тинькофф Банк» |

2673 |

|

12. |

РНКБ Банк (ПАО) |

1354 |

27. |

РНКО «Платежный Центр» (ООО) |

3166-К |

|

13. |

ПАО КБ «Восточный» |

1460 |

28. |

АО «Райффайзенбанк» |

3292 |

|

14. |

ПАО Сбербанк |

1481 |

29. |

АО «Россельхозбанк» |

3349 |

|

15. |

«Азиатско-Тихоокеанский Банк» (ПАО) |

1810 |

30. |

ООО НКО «Яндекс.Деньги» |

3510-К |

Проанализировав данные таблицы, можно сделать вывод, что количество кредитных организаций, признанных Банком России значимыми на рынке платежных услуг, составило 30 единиц, из них 28 коммерческих банков и 2 небанковские кредитные организации — РНКО «Платежный Центр» (ООО) и ООО НКО «Яндекс.Деньги».

Среди субъектов национальной платежной системы России присутствую кредитные организации — коммерческие банки. А поэтому связь НПС России и системы SWIFT очевидна, т. к. цель создания сообщества SWIFT состоит именно в возможности телекоммуникационного обслуживания (передаче данных между банками) банковских учреждений как участников сообщества на рынке платежей через использование специальной защищенной сети, а также в возможности стандартизации форм и методов обмена финансовой информацией между ними.

SWIFT — это «глобальная телекоммуникационная инфраструктура, дающая возможность своим пользователям осуществлять обмен электронными сообщениями с минимальным риском и максимальной эффективностью, производя передачу данных, обеспечивая одновременно невысокую стоимость и высокую безопасность данного процесса» [3].

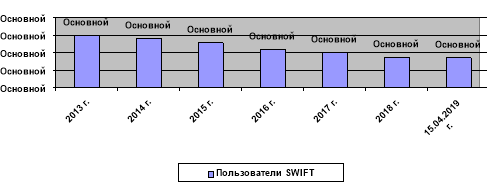

На рисунке 2 представлена динамика общего количества российских Пользователей SWIFT [5].

Рис. 2. Динамика общего количества российских Пользователей SWIFT, единицы

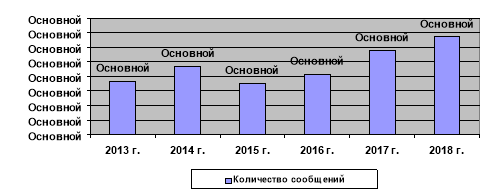

Проанализируем данные рисунка и сделаем выводы. Во-первых, к концу анализируемого периода общее количество российских Пользователей SWIFT сократилось почти вдвое или на 42,9 %. Во-вторых, на текущий момент в SWIFT представлено более половины российских кредитных, в т. ч. и банковских организаций. В-третьих, Пользователи SWIFT работают в 68 городахпо всей территории России. Наибольшее количество пользователей сосредоточено в Москве, затем следует Санкт-Петербург, а также Ростов-на-Дону, Казань, Екатеринбург, Краснодар и Владивосток. В-четвертых, в 2018 г. суммарный российский трафик SWIFT (сообщения FIN) составил около 8 млрд. сообщений. Количество сообщений, отправленных российскими пользователями, достигло 135 млн. сообщений (рисунок 3), увеличившись к концу анализируемого периода на 82,6 %. В целом в 2018 г. российский трафик увеличился на 16,1 % и составил 1,7 % от мирового.

Рис. 3. Количество сообщений, отправленных российскими пользователями, сообщения

В-пятых, доля России в общем объеме мирового трафика существенно выросла, позволив России подняться на 12-ое место. Также Россия занимала 2-ое место среди 15 крупнейших стран-пользователей SWIFT в мировом рейтинге по темпам его роста. По итогам 2018 г. наибольший вес в структуре трафика сообщений, отправляемых российскими пользователями, устойчиво занимали платежи (включая межбанковские и клиентские платежи, а также выписки, отчеты о статусе и др.). На их долю приходилось 89,7 % (произошёл рост на 17,3 %) и по этому показателю Россия по-прежнему осталась занимать 6-ое место в мире. Далее следовали операции с ценными бумагами — 7,4 % (произошёл рост 10,6 %). Доля операций на финансовых рынках (включая подтверждения сделок форекс, сделок на денежном рынке и операций с драгметаллами) составила 2,5 % (произошло снижение на 1,7 %). Доля внутреннего трафика (передачи финансовых сообщений между российскими организациями) в 2018 г. составила 79,3 % от общего количества сообщений, отправляемых российскими пользователями (произошёл рост на 18,3 %).

Таким образом, в целях обеспечения надежности НПС и высокого уровня общественного доверия к платежным услугам Банк России осуществляет анализ деятельности субъектов НПС и тенденций развития НПС в целом, выявляет новых участников и анализирует связанные с ними риски, способствует распространению лучших отечественных и мировых практик, а также развивает международное сотрудничество. Национальные платёжные системы, построенные на основе сети SWIFT, являются транспарантными (прозрачными, ясными, открытыми) и могут быть интегрированы в крупнейшие международные платёжные системы.

Литература:

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002 г. и изменениями и дополнениями (в ред. от 03.04.2020 г.) // Собрание законодательства РФ, 15.07.2002 г., № 28, ст. 2790.

- Федеральный закон «О национальной платежной системе» № 161-ФЗ от 27.06.2011 г. (в ред. от 02.08.2019 г.) // Собрание законодательства РФ, 04.07.2011 г., № 27, ст. 3872.

- Крахмалёв С. В. SWIFT — глобальная телекоммуникационная система, обеспечивающая проведение международных финансовых операций // Финансы кредит. 2017. № 9 (249). С. 21–29.

- Шангараев Р. Н., Лобас Е. В., Трифонов И. В. Национальная платежная система в контексте экономической безопасности Российской Федерации // Вестник Московского университета в МВД России. 2016. № 6. С. 145–148.

- Годовой отчет Российской Национальной Ассоциации SWIFT/ 29018 г. [Электронный ресурс] // Режим доступа: https://rosswift.ru/doc/ANNUAL_REPORT_ROSSWIFT_2019.pdf

- Официальный сайт Банка России. [Электронный ресурс] // Режим доступа: http:// www.cbr.ru