Учитывая анализ налоговых поступлений в бюджет РФ, каждый хозяйствующий субъект должен рассчитывать свою налоговую нагрузку без ущерба для бюджета РФ. Существуют разные методики расчета налоговой нагрузки, различающиеся как по числу налогов, включаемых в расчет, так и интегральным показателем, с которым соотносится сумма налога. В статье рассмотрен выбор оптимального метода расчета налоговой нагрузки хозяйствующего субъекта, в рамках действующего законодательства РФ.

Ключевые слова: налоговое бремя, хозяйствующие субъекты, оптимизация, методики расчета налоговой нагрузки.

Данные Федеральной налоговой службы обновляются ежегодно и представляются на официальном сайте ФНС.

В таблице 1 систематизированы данные по формам статистической отчётности, а именно отчеты о начислении к уплате и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации по состоянию на 1 января 2019 года.

Таблица 1

Начислено куплате, поступление налогов, сборов ииных обязательных платежей (тыс. рублей)

|

Регионы |

Федеральные налоги исборы |

Региональные налоги |

Местные налоги |

Налоги, относящиеся кспециальным налоговым режимам |

||||

|

Начислено |

Поступило |

Начислено |

Поступило |

Начислено |

Поступило |

Начислено |

Поступило |

|

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

18 965 895 565 |

19 082 928 842 |

1 179 170 620 |

1 148 420 187 |

277 288 215 |

256 113 327 |

557 011 497 |

654 582 426 |

|

в том числе: |

||||||||

|

Московская область |

764 797 886 |

786 175 250 |

61 569 626 |

58 695 107 |

40 975 734 |

38 314 779 |

30 077 501 |

34 902 787 |

|

Самарская область |

451 702 485 |

452 295 218 |

21 828 768 |

21 566 111 |

7 056 878 |

6 378 384 |

7 452 880 |

8 369 470 |

|

Пермский край |

379 322 652 |

382 504 975 |

16 962 011 |

16 400 410 |

4 774 146 |

4 383 087 |

6 898 044 |

7 522 490 |

|

Республика Марий-Эл |

19 683 085 |

19 327 310 |

2 752 654 |

2 791 560 |

227 923 |

267 296 |

1 507 712 |

1 594 445 |

|

Республика Алтай |

5 841 115 |

6 080 001 |

493 588 |

473 662 |

177 785 |

164 402 |

412 852 |

451 411 |

Как видно из таблицы, были выбраны 5 регионов Российской Федерации: Московская область, Самарская область, Пермский край, Республика Марий-Эл, Республика Алтай.

Выбор этих регионов обусловлен тем, что они удалены друг от друга, у них разно-развитая инфраструктура, численность населения и площадь не равнозначны, в разных регионах экономическая направленность сосредоточена по разным видам деятельности.

Рассмотрим доли поступивших и начисленных к уплате налогов и сборов в разрезе, относительно всей Российской Федерации в таблице 2.

Таблица 2

Доля поступивших иначисленных куплате налогов исборов относительно всей Российской Федерации

|

Регионы |

Структура,% |

|||||||

|

Федеральные налоги исборы |

Региональные налоги |

Местные налоги |

Налоги, относящиеся кспециальным налоговым режимам |

|||||

|

Начислено |

Поступило |

Начислено |

Поступило |

Начислено |

Поступило |

Начислено |

Поступило |

|

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе: |

||||||||

|

Московская область |

4,03 |

4,12 |

5,22 |

5,11 |

14,78 |

14,96 |

5,40 |

5,33 |

|

Самарская область |

2,38 |

2,37 |

1,85 |

1,88 |

2,54 |

2,49 |

1,34 |

1,28 |

|

Пермский край |

2,00 |

2,00 |

1,44 |

1,43 |

1,72 |

1,71 |

1,24 |

1,15 |

|

Республика Марий-Эл |

0,10 |

0,10 |

0,23 |

0,24 |

0,08 |

0,10 |

0,27 |

0,24 |

|

Республика Алтай |

0,03 |

0,03 |

0,04 |

0,04 |

0,06 |

0,06 |

0,07 |

0,07 |

Учитывая данные в таблице 2, найдем доли в разрезе по всем пунктам. Для полной оценки примем за 100 % совокупность всех налогов.

Из таблицы видно, что по отношению ко всем поступлениям, наибольшую долю федеральных налогов и сборов занимает Московская область-4,12 %, второе место занимает Самарская область- 2,37 %, третье место — Пермский край- 2 %, далее Республика Марий-Эл- 0,1 %, наименьшую долю поступлений федеральных налогов и сборов, относительно всей Российской Федерации, занимает Республика Алтай- 0,03 %. Приведённые данные представим графически на рисунке 1.

Рис. 1. Поступления федеральных налогов и сборов

В диаграмме представлены данные федеральных налогов и сборов, где видно, что наибольшая доля поступлений приходится на Московскую область, а наименьшая доля приходится на Республику Алтай.

По представленным результатам в таблице 2 видно, что наибольшая доля поступлений региональных налогов и сборов приходится на Московскую область — 5,11 %. Второе место — Самарская область- 1,88 %. Третье место — Пермский край- 1,43 %. Далее Республика Марий-Эл- 0,24 %. Наименьшую долю, относительно всех поступивших региональных налогов и сборов, занимает Республика Алтай- 0,04 %. Представим графически на рисунке 2, доли поступивших региональных налогов и сборов.

Рис. 2. Поступления региональных налогов и сборов

На рисунке представлены данные региональных налогов и сборов, где видно, что наибольшую долю поступлений занимает Московская область, а наименьшую Республика Алтай.

На рисунке 3 графически представим, доли налоговых поступлений в разрезе местных налогов и сборов.

Рис. 3. Поступления местных налогов и сборов

Из рисунка видно, что первое место поступлений в разрезе местных налогов и сборов, относительно всей Российской Федерации, занимает Московская область — 14,96 %. Второе место — Самарская область- 2,49 %. Третье место — Пермский край- 1,71 %. Далее Республика Марий-Эл- 0,10 %. Наименьшая доля поступлений в разрезе местных налогов и сборов приходится на Республику Алтай- 0,06 %.

Налоговые поступления, относящиеся к спец. режимам, представлены на рисунке 4, где видно, что наибольшую долю занимает Московская область- 5,33 %. Второе место — Самарская область- 1,28 %. Третье место занимает Пермский край- 1,15 %. Далее Республика Марий — Эл-0,24 %. Наименьшую долю, в разрезе налоговых поступлений, относящихся к специальным налоговым режимам, занимает Республика Алтай- 0,07 %.

Рис. 4. Налоговые поступления, относящиеся к спец. Режимам

Доля налоговых поступлений в структуре по Московской области преобладает над остальными, это связано с высокоразвитой инфраструктурой. Второе место поступлений по всем налогам и сборам занимает Самарская область, большая часть налоговых отчислений приходится от промышленных сфер деятельности, т. к. налоговая нагрузка от этой сферы достаточно высока. В Пермском крае также преобладает промышленная сфера, но хозяйствующих субъектов значительно ниже по сравнению с Самарской областью, но территориальная удаленность от Московской области, где наибольшая доля налогов, меньше. В Республике Марий Эл основные виды деятельности связаны с вооруженными силами РФ. Республика Алтай — наиболее удаленный от столицы РФ регион.

Таблица 3

Абсолютные иотносительные отклонения

|

Регионы |

Федеральные налоги исборы |

Региональные налоги |

Местные налоги |

Спец. режимы |

||||

|

Абсолютное отклонение |

Относительное отклонение |

Абсолютное отклонение |

Относительное отклонение |

Абсолютное отклонение |

Относительное отклонение |

Абсолютное отклонение |

Относительное отклонение |

|

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

117033277 |

0,01 |

-30750433 |

-0,03 |

-21174888 |

-0,08 |

97570929 |

0,18 |

|

в том числе: |

||||||||

|

Московская область |

21377364 |

0,03 |

-2874519 |

-0,05 |

-2660955 |

-0,06 |

4825286 |

0,16 |

|

Самарская область |

592733 |

0,00 |

-262657 |

-0,01 |

-678494 |

-0,10 |

916590 |

0,12 |

|

Пермский край |

3182323 |

0,01 |

-561601 |

-0,03 |

-391059 |

-0,08 |

624446 |

0,09 |

|

Республика Марий-Эл |

-355775 |

-0,02 |

38906 |

0,01 |

39373 |

0,17 |

86733 |

0,06 |

|

Республика Алтай |

238886 |

0,04 |

-19926 |

-0,04 |

-13383 |

-0,08 |

38559 |

0,09 |

Из анализа абсолютных отклонений видно, что налоговое бремя велико для уплаты начисленных налогов. Однако спец. режимы, чье налоговое бремя более оптимизированно, покрывает все начисленные к уплате налоги и сборы.

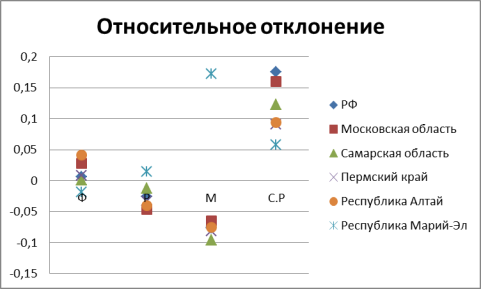

Представим графически относительные отклонения на рисунке 5.

Рис. 5. Относительное отклонение

На рисунке представлены относительные отклонения налоговых поступлений и начисленных к уплате налогов и сборов, где Ф — Федеральный бюджет, Р — Региональный бюджет, М — Местный бюджет, С.Р — налоговые поступления от применения спец. режимов.

Анализируя данную диаграмму, можно сделать вывод, что налоговое бремя по федеральным налогам и сборам тяжело для Самарской области и Республики Марий Эл по состоянию на 1 января 2019.

По региональным налогам, с налоговым бременем справляется лишь Республика Марий-Эл, как остальные не в состоянии покрыть начисленные к уплате налоги и сборы.

Из анализа относительных изменений местных налогов видно, что налоговое бремя не посильно для Московской области, Самарской области, Пермского края, Республики Алтай.

В российском законодательстве нет понятия «налоговое бремя», поэтому в экономической литературе наряду с понятием «налоговое бремя» используются понятия «налоговая нагрузка», «тяжесть налогообложения», «совокупное налоговое изъятие», «налоговый пресс», «бремя обложения».

Для анализа деятельности предприятия на предмет рискованности ФНС использует ряд оценочных критериев. Налоговая нагрузка используется ФНС России при отборе кандидатов для выездной налоговой проверки. Так, поводом для проверки может стать налоговая нагрузка налогоплательщика меньшая, чем у других хозяйствующих субъектов в этой же отрасли или виде деятельности (п. 1 приложения 2 к приказу ФНС от 30.05.2007 № ММ-3–06/333@).

В приложении приказу ФНС от 30.05.2007 № ММ-3–06/333@ представлена налоговая нагрузка по видам экономической деятельности. Проводя оценку этой таблицы, можно сделать вывод, что наибольшая налоговая нагрузка на 2018 год приходиться на добычу топливно-энергетических полезных ископаемых, а наименьшая на производство химических веществ и химических продуктов. Максимальная фискальная налоговая нагрузка по страховым взносам за аналогичный год у деятельности почтовой связи и курьерской деятельности, минимальная у производства кокса и нефтепродуктов.

Проиллюстрируем абсолютные изменения налоговой нагрузки на рисунке 6.

Рис. 6. Абсолютные изменения налоговой нагрузки по видам экономической деятельности

По представленным данным видно, что наибольшим изменениям подверглась добыча топливно-энергетических полезных ископаемых — налоговая нагрузка увеличилась на 7,1. Производство пищевых продуктов, напитков, табачных изделий — налоговая нагрузка снизилась на 6,5. Стабильными остались: производство текстильных изделий, одежды, производство лекарственных средств и материалов, применяемых в медицинских целях, производство прочей неметаллической минеральной продукции.

Существуют разные методики расчета налоговой нагрузки, различающиеся как по числу налогов, включаемых в расчет, так и интегральным показателем, с которым соотносится сумма налога.

При налоговом планировании на уровне организации оценку проводимых мероприятий следует производить с учетом особенностей деятельности хозяйствующего субъекта сферы, в которой он функционирует, налогового режима и других показателей.

Выделим основные методы расчета налогового бремени в таблице 4.

Таблица 4

Основные методы расчета налогового бремени

|

Авторы методов |

Формулы расчета |

Характеристика расчета налоговой нагрузки |

|

Департамент налоговой политики Минфина России |

где НБ — налоговое бремя; Н.общ — общая сумма налогов; В.общ — общая сумма выручки от реализации |

Определяется как отношение всех уплачиваемых налогов к выручке от реализации продукции (работ, услуг) |

|

М. Н. Крейнина |

где В — выручка от реализации; Ср — затраты на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов; Пч — фактическая прибыль, остающаяся в распоряжении предприятия |

Сопоставление налога и источника его уплаты, где интегральным показателем выступает прибыль экономического субъекта |

|

А. Кадушин, Н. Михайлова |

где Нс — сумма налогов в совокупном объеме; ЧП — чистая прибыль; Ча — чистые активы предприятия |

Доля отдаваемой в бюджет добавленной стоимости, созданной конкретным хозяйствующим субъектом |

|

Е. А. Кирова |

где Дн — относительная налоговая нагрузка; НП — налоговые платежи; СО — отчисления на социальные нужды; ВСС — вновь созданная стоимость |

Абсолютная налоговая нагрузка определяется как отношение налогов и сборов, подлежащих перечислению в бюджет, ко вновь созданной стоимости (относительная налоговая нагрузка) |

|

М. И. Литвин |

где T — налоговая нагрузка; ST — сумма налогов; TY — размер источника средств уплаты налогов |

Отношение суммы налогов и других обязательных платежей к размеру источника средств их уплаты (выручка от реализации, прибыль в процессе ее формирования) |

|

Т. К. Островенко |

где Ни — налоговые издержки |

Соотношение налоговых издержек и соответствующей группы по источнику покрытия |

Стоит отметить, что универсального метода расчета быть не может, так как экономические условия хозяйствования налогоплательщиков в разных сферах деятельности (а также с учетом региона) значительно отличаются друг от друга. В то же время применение методики Минфина РФ позволяет сравнить в среднем уровень налоговой нагрузки в экономике по сферам деятельности.

На основе проведенного анализа рассмотрим практическое применение планирования и оптимизации налогового бремени хозяйствующего субъекта, в рамках действующего законодательства РФ.

Организация «РиК» в 2021 году планирует приобрести здание со складскими помещениями в связи с открытием нового филиала на общую сумму, равную 9 530 000 руб. (в т. ч. НДС — 1 588 333,33 руб.). С целью оптимизации налога на прибыль организации, а также налога на имущество организации и НДС предлагается использовать лизинг имущества. Так как плательщиком налога на имущество является балансодержатель, организация не будет признана плательщиком налога на имущество по ОС, если на ее балансе не находится данное ОС (п. 1 ст. 374 НК РФ). Стоит отметить, что при лизинге налоговое бремя снижается, в результате списания лизинговых платежей на себестоимость.

В структуру лизингового платежа входят:

− ежегодная сумма амортизационных отчислений;

− проценты за кредит (процентная ставка 10 %);

− сумма налога на имущество 2,2 %;

− комиссионное вознаграждение в размере 1,5 % от балансовой стоимости имущества на начало года.

В соответствии с классификацией основных средств указанное здание относится к девятой амортизационной группе, со сроком полезного использования от 25 до 30 лет. Установлен срок полезного использования здания — 360 месяцев (30 лет). Учитывая, что приобретаемое здание является объектом основных средств, бывшим в употреблении, в соответствии с п.7 ст.258 НК РФ, норма амортизации по этому имуществу определяется с учетом срока полезного использования, уменьшенного на количество месяцев эксплуатации данного имущества предыдущими собственниками. Таким образом, в соответствии с п.2 ст.259.1 НК РФ, норма амортизации такого основного средства будет определяться по формуле (1):

![]() , (1)

, (1)

где: К — норма амортизации в процентах от первоначальной стоимости объекта амортизируемого имущества;

N — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах;

T — период (количество месяцев) нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников.

При этом срок полезного использования офиса для ООО «РиК» составит 15 лет. В условиях лизинга используется коэффициент ускоренной амортизации (k=3), в соответствии со ст.259.3 Налогового кодекса РФ, поэтому срок списания объекта уменьшается до пяти лет.

Месячная норма амортизации:

ООО «РиК» будет осуществлять лизинговые платежи по имуществу, которые он относит на себестоимость в уменьшение налогооблагаемой прибыли. Сниженное налоговое бремя определяется как произведение ставки налога на прибыль на сумму лизингового платежа без НДС (сумму расхода, списываемую на себестоимость).

Расчет налога на имущество и компенсационного вознаграждения представлен в таблице 5.

Таблица 5

Расчет налога на имущество икомиссионного вознаграждения, руб.

|

Год |

Стоимость имущества на начало года |

Сумма амортизации |

Сумма налога на имущество (2,2%) |

Комиссионное вознаграждение (1,5%) |

|

2021 |

7 941 666,67 |

1 588 333,33 |

174 716,67 |

119 125,00 |

|

2022 |

6 353 333,33 |

1 588 333,33 |

139 773,33 |

95 300,00 |

|

2023 |

4 765 000,00 |

1 588 333,33 |

104 830,00 |

71 475,00 |

|

2024 |

3 176 666,67 |

1 588 333,33 |

69 886,67 |

47 650,00 |

|

2025 |

1 588 333,33 |

1 588 333,33 |

34 943,33 |

23 825,00 |

|

Итого |

0,00 |

7 941 666,67 |

524 150,00 |

357 375,00 |

Результаты расчета процентов по кредиту, взятому лизингодателем, для финансирования сделки представлены в таблице 6.

Таблица 6

Расчет процентов по кредиту, взятому лизингодателем для финансирования сделки, руб.

|

Год |

Долг по кредиту на 01.01 соответствующего года |

Выплата процентов за год |

Погашение кредита вконце года |

|

2021 |

9 530 000,00 |

953 000,00 |

1 906 000,00 |

|

2022 |

7 624 000,00 |

762 400,00 |

1 906 000,00 |

|

2023 |

5 718 000,00 |

571 800,00 |

1 906 000,00 |

|

2024 |

3 812 000,00 |

381 200,00 |

1 906 000,00 |

|

2025 |

1 906 000,00 |

190 600,00 |

1 906 000,00 |

|

Итого |

0,00 |

2 859 000,00 |

9 530 000,00 |

Общая сумма лизинговых платежей, которую в течение пяти лет должен заплатить ООО «РиК», составляет согласно расчетам (таблица 7) 14 018 630 руб., что фактически на 47,1 % больше цены недвижимости (9 530 000 руб.).

Расчет лизинговых платежей представлен в таблице 7.

Таблица 7

Расчет лизинговых платежей по годам, руб.

|

Год |

Процент по кредиту |

Амортизация |

Сумма налога на имущество |

Комиссионное вознаграждение |

Итого (2+3+4+5) |

НДС (20%) |

Сумма платежей (6+7) |

|

2021 |

953 000 |

1588333,3 |

174 716,67 |

119 125,00 |

2 835 175,00 |

567 035,00 |

3 402 210 |

|

2022 |

762 400 |

1588333,3 |

139 773,33 |

95 300,00 |

2 585 806,67 |

517 161,33 |

3 102 968 |

|

2023 |

571 800 |

1588333,3 |

104 830,00 |

71 475,00 |

2 336 438,33 |

467 287,67 |

2 803 726 |

|

2024 |

381 200 |

1588333,3 |

69 886,67 |

47 650,00 |

2 087 070 |

417414 |

2 504 484 |

|

2025 |

190 600 |

1588333,3 |

34 943,33 |

23 825,00 |

1837701,67 |

367540,33 |

2 205 242 |

|

Итог |

2859000 |

7941666,7 |

524 150,00 |

357 375,00 |

11682191,67 |

2336438,33 |

14018630 |

Сумма НДС в лизинговых платежах составляет 2 336 438 руб. (ООО «РИК» может воспользоваться правом на вычет по НДС, в случае соблюдения требований, прописанных в п. 1 ст. 171 и п. 1 ст. 172 НК РФ).

Кроме того, сумма лизинговых платежей без учета НДС может быть списана в полном объеме на себестоимость. При расчете налога на прибыль со ставкой 20 % налоговое бремя снизится на 2 336 438,33 руб. (таблица 8).

Таблица 8

Расчет совокупных затрат приобретателя недвижимости спомощью лизингового договора, руб.

|

Год |

Сумма лизинговых платежей |

НДС (20%) |

Лизинговый платеж без НДС |

Сниженное налоговое бремя (4*20%) |

Чистый денежный поток (совокупные затраты приобретателя) (4–5) |

|

2021 |

3 402 210,00 |

567035 |

2 835 175,00 |

567035 |

2 268 140,00 |

|

2022 |

3 102 968,00 |

517161,3333 |

2 585 806,67 |

517161,3333 |

2 068 645,33 |

|

2023 |

2 803 726,00 |

467287,6667 |

2 336 438,33 |

467287,6667 |

1 869 150,67 |

|

2024 |

2 504 484,00 |

417414 |

2 087 070,00 |

417414 |

1 669 656,00 |

|

2025 |

2 205 242,00 |

367540,3333 |

1 837 701,67 |

367540,3333 |

1 470 161,33 |

|

Итого |

14 018 630,00 |

2 336 438,33 |

11 682 191,67 |

2 336 438,33 |

9 345 753,33 |

Сравним приобретение имущества за счет кредита в банке.

Стоимость имущества 9 530 000 с НДС. Кредит взят на срок 5 лет под 12 % годовых.

Получение кредита не признается доходом на основании п. п. 10 п. 1 ст. 251 НК РФ. Возврат кредита не признается расходом на основании п. 12 ст. 270 НК РФ. Проценты по кредитам признаются в составе внереализационных расходов.

Произведем расчет процентов по кредиту и налога на имущество в таблице 9 и 10.

Таблица 9

Расчет процентов по кредиту для финансирования сделки, руб.

|

Год |

Долг по кредиту на 01.01 соответствующего года |

Выплата процентов за год |

Погашение кредита вконце года |

|

2021 |

9 530 000,00 |

1 143 600,00 |

1 906 000,00 |

|

2022 |

7 624 000,00 |

914 880,00 |

1 906 000,00 |

|

2023 |

5 718 000,00 |

686 160,00 |

1 906 000,00 |

|

2024 |

3 812 000,00 |

457 440,00 |

1 906 000,00 |

|

2025 |

1 906 000,00 |

228 720,00 |

1 906 000,00 |

|

Итого |

0,00 |

3 430 800,00 |

9 530 000,00 |

Таблица 10

Расчет налога на имущество, руб.

|

Год |

Стоимость имущества на начало года |

Сумма амортизации |

Сумма налога на имущество (2,2%) |

|

2021 |

9 530 000,00 |

635333,3333 |

209660 |

|

2022 |

8 894 666,67 |

635333,3333 |

195682,6667 |

|

2023 |

8 259 333,33 |

635333,3333 |

181705,3333 |

|

2024 |

7 624 000,00 |

635333,3333 |

167728 |

|

2025 |

6 988 666,67 |

635333,3333 |

153750,6667 |

|

Итого |

0 |

3176666,667 |

908526,6667 |

При приобретении имущества в кредит затраты на приобретение и выплату процентов составят 12 960 800 руб. Помимо данных расходов организации необходимо будет заплатить и налог на имущество, который за 5 лет составит 908 526,67. Получается затраты с налогом на имущество за 5 лет составит 13 869 326,7. С учетом того, что срок полезного использования имущества 15 лет, налог на имущество будет дальше выплачиваться еще в течение 10 лет. Расчет налога на имущества за 15 лет представлен в таблице 11.

Таблица 11

Расчет налога на имущества за 15 лет, руб.

|

Год |

Стоимость имущества на начало года |

Сумма амортизации |

Сумма налога на имущество (2,2%) |

|

1 |

9530000 |

635333,3333 |

209660 |

|

2 |

8894666,667 |

635333,3333 |

195682,6667 |

|

3 |

8259333,333 |

635333,3333 |

181705,3333 |

|

4 |

7624000 |

635333,3333 |

167728 |

|

5 |

6988666,667 |

635333,3333 |

153750,6667 |

|

6 |

6353333,333 |

635333,3333 |

139773,3333 |

|

7 |

5718000 |

635333,3333 |

125796 |

|

8 |

5082666,667 |

635333,3333 |

111818,6667 |

|

9 |

4447333,333 |

635333,3333 |

97841,33333 |

|

10 |

3812000 |

635333,3333 |

83864 |

|

11 |

3176666,667 |

635333,3333 |

69886,66667 |

|

12 |

2541333,333 |

635333,3333 |

55909,33333 |

|

13 |

1906000 |

635333,3333 |

41932 |

|

14 |

1270666,667 |

635333,3333 |

27954,66667 |

|

15 |

635333,3333 |

635333,3333 |

13977,33333 |

|

Итого |

0 |

9530000 |

1677280 |

В ходе анализа приобретения недвижимости в лизинг и в кредит видно, что при приобретении недвижимости на условиях лизинга необходимо будет заплатить за весь период14 018 630,00, а за кредит 14 638 080 руб. Следовательно, приобретение имущества в лизинг выгоднее на 619 450 руб. или на 4,2 %.

Рассмотрим практическое применение основных методов расчета налоговой нагрузки на примере хозяйствующего субъекта.

ООО «РиК» на основной системе налогообложения занимается деятельностью по операциям с недвижимым имуществом. По данным бухгалтерского баланса за 2018 и отчёту о финансовых результатах за 2018 год предприятие имеет следующие показатели (тыс.руб.):

− Выручка по основной деятельности- 503698 (НДС 100739,6);

− Операционные доходы- 6144;

− Операционные расходы- 7506;

− Внереализационные доходы- 7150;

− Внереализационные расход- 5236;

− Затраты- 435921;в т.ч:

− Материальные- 321922 (НДС 64384,4);

− Заработная плата- 99946;

− Амортизация- 1946;

− Налог на имущество- 1959;

− Транспортный налог- 330;

− НДФЛ- 9818;

− Балансовая прибыль- 68329;

− Налог на прибыль- 13665,8;

− Чистая прибыль- 54663,2.

Рассмотрим основные методики расчета налоговой нагрузки на примере ООО «РиК».

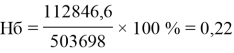

Метод, предложенный Департаментом налоговой политики Министерства Финансов РФ, позволяет оценить тяжесть налогового бремени, как отношение всех уплачиваемых налогов к выручке от реализации (2):

![]() , (2)

, (2)

Налоговая нагрузка составляет 22 коп.на 1 рубль выручки или 22 % налогов в выручке предприятия.

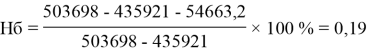

Метод М. Н. Крейниной. Эта методика предполагает сопоставления налога и источника его уплаты. Налоговая нагрузка рассчитывается по формуле (3):

![]() ,(3)

,(3)

Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидна недооценка влияния косвенных налогов, стоит рассмотреть иной метод расчета налоговой нагрузки.

На рубль балансовой прибыли налоговая нагрузка составляет 19 коп. или доля налогов в балансовой прибыли составляет 19 %.

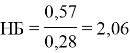

Методика предложенная А. Кадушиным и Н. Михайловой является количественной. Формула для расчета (4):

![]() , (4)

, (4)

Таблица 12

Данные для расчета чистых активов

|

Активы |

Пассивы |

||

|

Нематериальные активы |

700 |

Обязательства по займам и кредитам долгосрочные |

5490 |

|

Основные средства |

89068 |

Прочие долгосрочные обязательства |

|

|

Незавершенное строительство |

32166 |

Краткосрочные обязательства по займам и кредитам |

197936 |

|

Долгосрочные и краткосрочные финансовые вложения |

992 |

Кредиторская задолженность |

45540 |

|

Запасы |

132742 |

||

|

НДС по приобретенным ценностям |

64384,4 |

||

|

Дебиторская задолженность |

101798 |

||

|

Денежные средства |

23796 |

||

|

ИТОГО АКТИВЫ |

445646,4 |

ИТОГО ПАССИВЫ |

248966 |

![]()

Величина налоговой нагрузки, полученная по данному методу расчета, характеризует размер величины неиспользованных возможностей предприятия по вложениям их в активы, т. е. величина чистой прибыли должна быть направлена предприятием полностью на расширение мощностей существующего производства.

Согласно приказу ФНС России от 30.05.2007 N ММ-3–06/333@, налоговая нагрузка для деятельности по операциям с недвижимым имуществом составляет 20,5 %.

Следовательно, выбирая метод расчета М. Н. Крейниной (19 %), у организации налоговая нагрузка ниже среднего уровня в конкретной отрасли, риск отбора данной организации для проведения выездной налоговой проверки весьма высок.

Оптимальным методом расчета налоговой нагрузки является метод Минфина РФ (22 %). Однако, для других сфер деятельности оптимальный метод расчета может отличаться.

В заключении следует отметить, что оптимизация налогообложения подразумевает под собой использование возможностей, предоставленных налоговым законодательством, и является грамотной системой ведения бухгалтерского и налогового учета с использованием всех аспектов налогового законодательства РФ.

Литература:

- «Налоговый кодекс Российской Федерации» от 31.07.1998 N 146-ФЗ (ред. от 29.09.2019, с изм. от 31.10.2019).

- Федеральный закон «О стратегическом планировании в Российской Федерации» от 28.06.2014 N 172-ФЗ (ред. от 18.07.2019).

- Приказ ФНС России от 30.05.2007 N ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок».

- Приказ Минфина России от 30.03.2001 N 26н (ред. от 16.05.2016) «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01" (Зарегистрировано в Минюсте России 28.04.2001 N 2689).

- Федеральный закон «О финансовой аренде (лизинге)" от 29.10.1998 N 164-ФЗ (ред. от 16.10.2017).

- Федеральная налоговая служба. Отчет по форме № 1-НМ [https://www.nalog.ru/rn48/related_activities/statistics_and_analytics/forms/8824368/].

- Мусина О. В. Налоги и налогообложение в малом и среднем бизнесе. Самара: Изд-во «Самарский университет», Редсовет университета, 2016. — 88 с.

- Мусина О. В. Азбука налогов. Самара: Изд-во «Самарский университет», Редсовет университета, 2016. — 76 с.