В СССР Агропромбанк выступал как крупнейший сельхозбанк — его сеть включала 35 тыс. представительств по всему СССР, размер собственного капитала достигал 400 млрд руб., штат насчитывал 110 тыс. сотрудников [69]. Он функционировал и после распада Советского Союза, основная доля инфраструктуры и ресурсов банковского учреждения была сохранена. В течение 1990-ых гг. сельскохозяйственный банк изменял статус и название — с государственного на частный и в обратном порядке, однако суть деятельности, а также ее цель всегда были неизменными.

Россельхозбанк (РСХБ) был создан по инициативе правительства, и одобренной президентом РФ в 2000 г. В 2006г. Россельхозбанк — один из главных участников Приоритетного нацпроекта «Развитие АПК», основная цель которого состояла в развитии агропромышленного сектора отечественной экономики и обеспечения продовольственной безопасности страны. При реализации нацпроекта в 2006–2007гг. Россельхозбанк выдал свыше 300 тыс. кредитов на общую сумму более 150 млрд руб. В июле 2007 г. Россельхозбанк расширяет деятельность после получения Генеральной лицензии на проведение банковских операций. В этот период банк стал открывать зарубежные представительства и начал осуществлять банковские операции.

В настоящее время Россельхозбанк является одним из крупнейших банков страны и лидирует среди кредиторов АПК, имея вторую по величине в России филиальную сеть.

Банк располагает широкой корреспондентской сетью, которая имеет свыше 100 зарубежных банков-партнеров и дает возможность обеспечения полного спектра услуг клиентам по мировым расчетам и связанному кредитованию и осуществлять иные межбанковские операции.

В таблице 1 представлена динамика ключевых показателей финансовой и экономической деятельности банковской организации. Данные для дальнейших расчетов взяты из официальной отчетности банка.

Таблица 1

Динамика состава ключевых показателей финансовой иэкономической деятельности АО «Россельхозбанк» за 2016–2018гг., млрд руб.

|

Основные показатели |

2016 |

2017 |

2018 |

Темп роста (снижения),% | ||

|

2017/ 2016 |

2018 /2017 |

2018/ 2016 | ||||

|

Активы банка |

2679,29 |

3077,52 |

3338,45 |

114,86 |

108,49 |

124,60 |

|

Портфель кредитов банка |

2144,52 |

2285,83 |

2319,58 |

106,59 |

101,48 |

108,16 |

|

Собственные средства банка |

245,56 |

294,59 |

313,06 |

119,97 |

106,27 |

127,49 |

|

Обязательства банка |

2433,70 |

2782,93 |

3025,39 |

114,35 |

108,71 |

124,31 |

|

Чистая прибыль банка |

0,51 |

1,78 |

2,19 |

343,18 |

123,03 |

429,41 |

|

Рентабельность активов банка, % |

0,02 |

0,05 |

0,07 |

250,00 |

140,00 |

350,00 |

|

Рентабельность собственного капитала банка, % |

0,21 |

0,60 |

0,70 |

285,71 |

116,67 |

333,33 |

Анализ данных, представленных в таблице 1 показал, что портфель кредитов банковской организации вырос в 2018 г. по отношению к 2016 г. на 8,16 % или на 175,06 млрд. руб., что свидетельствует о повышении темпов кредитования, роста доходов и соответственно прибыли, получаемых за счет осуществления кредитования своих клиентов и получения процентов за предоставленные услуги.

Обязательства банка в 2018 г. к 2016 г. выросли на 24,31 % или на 591,69 млрд. руб. Таким образом, Россельхозбанк обеспечен привлечёнными средствами, что свидетельствует о возможном их размещении с целью получения дохода, включая предоставление ссуд не только постоянным клиентам, но и другим платежеспособным организациям и физическим лицам.

Чистая прибыль АО «Россельхозбанк» в 2018 году выросла до 2,19 млрд. руб., от показателя 2016г. в — 0,51 млрд. руб., прибыль банка растет. Анализ показал, что банк не работал в убыток на протяжении 2016–2018гг.

Для более полной оценки финансового положения банковской организации далее проведем оценку ликвидности АО «Россельхозбанк». Ликвидность коммерческого банковского учреждения состоит в возможности и способности его выполнять свои обязательства перед клиентами, а также различными контрагентами в изучаемом периоде.

Ликвидность активов банковского учреждения определяется в качестве возможности использовать некий актив как наличные деньги или быстрое превращение его в них с поступлением обязательств к оплате, а также в качестве способности актива к сохранению при этом своей номинальной стоимости неизменной. С данной позиции банк ликвиден, если сумма его денег, которые он может быстро мобилизовать, дает возможность полного и своевременного выполнению своих обязательств по пассиву.

Оценку ликвидности коммерческого банковского учреждения осуществляют на основе сопоставления расчетных показателей ликвидности и их нормативных значений. Далее проанализируем нормативы, которые характеризуют ликвидность банка (таблица 2).

Таблица 2

Обязательные нормативы АО «Россельхозбанк» за 2016– 2018гг.

|

Наименования показателей |

Нормативное значение |

2016 |

2017 |

2018 | ||||

|

обозначение |

величина | |||||||

|

Достаточность базового капитала |

Н1.1 |

4,50 |

9,60 |

10,50 |

9,50 | |||

|

Достаточность основного капитала банковского учреждения |

Н1.2 |

6,00 |

10,20 |

1100 |

10,70 | |||

|

Достаточность собственных средств (капитала) банковского учреждения |

Н1.0 |

8,00 |

16,30 |

15,50 |

15,20 | |||

|

Мгновенная ликвидность банковского учреждения |

Н2 |

15.00 |

92,30 |

126,30 |

191,00 | |||

|

Текущая ликвидность банковского учреждения |

Н3 |

50.00 |

198,00 |

181,40 |

213,90 | |||

|

Долгосрочная ликвидность банковского учреждения |

Н4 |

120.00 |

51,40 |

53,90 |

54,00 | |||

|

Максимальные размеры риска на одного заемщика либо группы связанных заемщиков |

Н6 |

25.00 |

17,40 |

17,10 |

16,50 | |||

|

Максимальные размеры крупных кредитных рисков |

Н7 |

800.00 |

132,40 |

193,00 |

216,60 | |||

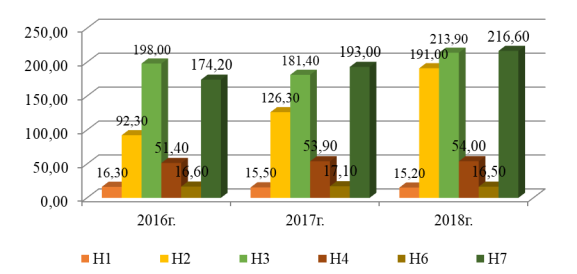

На рисунке 1 представлена информация об обязательных нормативах АО «Россельхозбанк» за 2016–2018гг. в динамике и более наглядно в виде диаграммы.

Рис. 1. Обязательные нормативы АО «Россельхозбанк» за 2016–2018 гг. в динамике

За период 2018г. в банке ликвидность была на уровне нормы. Норматив Н2 в течение 2018г. изменялся с 126,3 % до 191 %, что характеризирует нестабильность деятельности банка, на начало 2018г. года уровень данного нормативы достаточно высокий, но банк все же наращивает соотношение высоколиквидных активов и средства на счетах до востребования, что ведет к нестабильности деятельности банка.

Норматив Н3 в период 2016–2017гг. растет, хотя и на начало 2017 года он завышен и представлен в размере 198 %, но к концу 2017г. данный норматив снизился и составил 181,40 %, а в 2018г. данный норматив растет и составляет уже 213,90 %, что свидетельствует о том, что в банке работа с регулированием ликвидности ведется недостаточно эффективно.

Норматив Н4 растет, что свидетельствует о достаточно большом количестве кредитной задолженности. В целом можно заключить, что в банке работа по контролю нормативов ликвидности ведется постоянно и своевременно регулируются все отклонения, но этого недостаточно и в данной работе существуют определенные проблемы, что сказывается, а качестве управления ликвидностью банка.

Литература:

- Конституция РФ (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ) // Российская газета. — 25 декабря 1993 г. — № 237.

- Федеральный закон «О банках и банковской деятельности» № 395–1 от 02.12.1990 (в ред.02.08.2019.) // Собрание законодательства РФ. — 05.02.1996. — № 6. — ст. 492.

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002 г. (в ред.02.08.209.) // Собрание законодательства РФ. — 2002. — № 28. — ст. 2790.

- Федеральный закон от 21.12.2013г. № 353-ФЗ «О потребительском кредитовании» (в ред. от 02.08.2019г.) [Электронный ресурс] — Режим доступа: // http://www.consultant.ru/document/cons_doc_LAW_155986. — Загл. с экрана. — Дата обращения 29.02.2020г.

- Указание Банка России от 03.04.2017 № 4336-У (ред. от 03.05.2018) «Об оценке экономического положения банков» (вместе с «Методикой оценки показателей прозрачности структуры собственности банка») // Вестник Банка России. — 01.06.2017. — № 48.

- Официальный сайт Центрального банка России [Электронный ресурс]. URL: // www.cbr.ru (дата обращения 01.03.2020г.)

- Сайт банковской информации Банки. ру [Электронный ресурс]. — URL: // www.banki.ru (дата обращения 01.03.2020г.).

- Официальный сайт ПАО Сбербанк России [Электронный ресурс]. — URL: // www.sberbank.ru (дата обращения 01.03.2020г.)

- Официальный сайт ПАО ВТБ [Электронный ресурс]. — URL:// www.vtb.ru (дата обращения 01.03.2020г.)

- Официальный сайт АО «Россельхозбанк» [Электронный ресурс]. — URL:// www.rshb.ru (дата обращения 01.03.2020г.)