В России наряду с общей системой налогообложения существует возможность применения специальных налоговых режимов.

Ключевые слова: налог, система налогообложения, режим налогообложения, налоговая нагрузка, оптимизация налогообложения.

Законодательство РФ о налогах и сборах предоставляет налогоплательщикам возможность выбора режима налогообложения.

Налоговый кодекс РФ устанавливает специальные налоговые режимы, которые «могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов» [1, с. 22]. Они могут либо заменять режим ОСНО, либо использоваться наряду с ним.

Согласно п. 1 ст. 341.11 НК РФ применение организацией упрощенной системы налогообложения возможно наряду с другими системами налогообложения. Предусмотрен также добровольный переход к УСН или возврат к иным режимам налогообложения.

Организации, применяющие в своей деятельности упрощенную систему налогообложения, освобождаются от обязанности по уплате налога на прибыль, а также не признаются плательщиками НДС.

Использование УСН возможно, если налогоплательщик отвечает ряду показателей, ограничивающих возможность применения этой системы. Для 2019 года действуют ограничения по численности работников, доле участия в уставном капитале других юридических лиц, по остаточной стоимости основных средств и величине дохода.

Базу налогообложения при УСН выбирает сам налогоплательщик. При УСН доступны два режима — «доходы» или «доходы минус расходы». Ставки налога при УСН — 6 % и 15 %.

Налог, начисленный по ставке 15 %, не может быть меньше минимального. Даже если по результатам работы получен убыток, 1 % от дохода должен быть уплачен в бюджет. Налог, начисленный по ставке 6 %, может быть уменьшен, но не более чем на 50 %.

Организации, применяющие УСН, обязаны вести бухучет, составлять и сдавать бухгалтерскую отчетность на общих основаниях. Субъекты малого предпринимательства имеют право вести упрощенный учёт и составлять упрощенную отчётность. Однако акционерные общества, выплачивающие дивиденды, обязаны определять стоимость чистых активов и рассчитывать чистую прибыль по правилам бухгалтерского учёта.

Налогоплательщик при УСН не является плательщиком НДС. По просьбе контрагента организация на УСН может оформить НДС, но в этом случае необходимо сдать декларацию по НДС и заплатить сумму НДС в бюджет. При этом сумма НДС, перечисленная в бюджет, не будет учитываться в расходах при расчёте налога.

Перед организацией встаёт необходимость выбора того или иного режима налогообложения, поскольку учёт налогового фактора и эффективное управление налоговыми платежами способны высвободить дополнительные финансовые ресурсы для расширения производства, инвестиционной деятельности и в целом для повышения конкурентоспособности предприятия.

В данной ситуации необходим сравнительный анализ ряда сопоставимых показателей по каждому из режимов. И только по его результатам можно выбрать режим налогообложения, предпочтительный для конкретного предприятия. Такими показателями может стать налоговая нагрузка и коэффициенты налоговой нагрузки и налоговой эффективности.

АО «Пестравское ХПП» имело право перейти на упрощенную систему налогообложения с 2018 года.

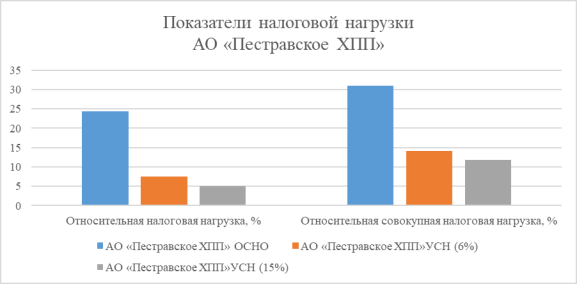

Проанализировав действующую систему налогообложения на ОСНО и смоделированную систему при УСН, можно сделать вывод о том, что предприятию выгоднее использовать упрощенную систему налогообложения, используя объект налогообложения доходы минус расходы. В среднем налоговая нагрузка для общей системы налогообложения находится в пределах 27 %, а при упрощенной системе 14 % — 15 %.

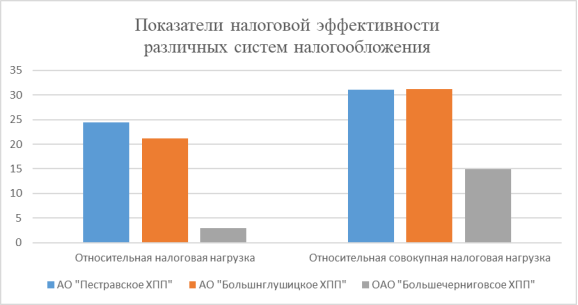

Для сравнения эффективности налогообложения хлебоприёмных предприятий проанализируем три предприятия Самарской области аналогичного вида деятельности: АО «Пестравское ХПП», АО «Большеглушицкое ХПП», ОАО «Большечерниговское хлебоприемное предприятие».

АО «Пестравское ХПП», АО «Большеглушицкое ХПП» используют основную систему налогообложения, а ОАО «Большечерниговское хлебоприемное предприятие» — упрощенную систему налогообложения.

Эффективность налогообложения предприятий с различными системами налогообложения представлена на рисунке 1.

Рис. 1. Показатели налоговой эффективности предприятий с разными системами налогообложения

На рисунке 1 видно, что налогообложение по упрощенной системе значительно эффективнее, чем по основной системе налогообложения.

На рисунке 2 представлены сравнительные показатели налоговой нагрузки АО «Пестравское ХПП» при различных системах налогообложения.

Рис. 2. Коэффициенты налоговой нагрузки при различных системах налогообложения предприятия

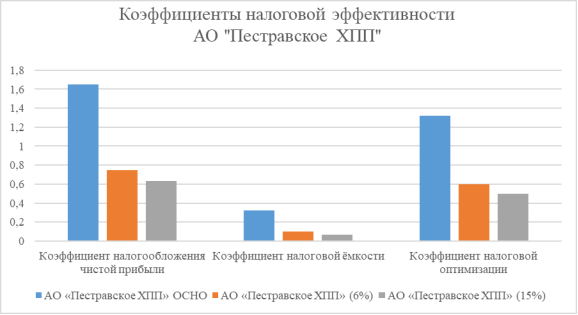

На рисунке 3 представлены сравнительные показатели налоговой эффективности АО «Пестравское ХПП» при различных системах налогообложения.

Рис. 3. Коэффициенты налоговой эффективности при различных системах налогообложения АО «Пестравское ХПП»

Переход в 2018 году АО «Пестравское ХПП» на упрощенную систему налогообложения по системе доходы минус расходы при неизменных параметрах хозяйственной деятельности предприятия привёл бы к значительному снижению налоговой нагрузки и более эффективному использованию финансов предприятия.

Государство, совершенствуя законодательную базу в сфере налогообложения, пытается повысить эффективность налоговой системы в целом. Предприятиям же необходимо на локальном уровне максимально использовать все возможности снижения налоговых платежей посредством методов, предоставляемых государством в рамках законодательства РФ.

Литература:

- Мочалова Л. А. Финансовый менеджмент: учебное пособие / Л. А. Мочалова, А. В. Касьянова, Э. И. Рау; под ред. Л. А. Мочаловой. — 2-е изд., перераб и доп. — Москва: КноРус, 2016. — 378 с.;

- Российская Федерация. Законы. Налоговый кодекс Российской Федерации: части первая и вторая: по состоянию на 1 ноября 2019 г. — Москва: Проспект, 2019–1068 с.;

- Толмачёв И. А. Специальные налоговые режимы: ECXH, упрощенная система налогообложения, ЕНВД / Изд. 3-е, перераб. и доп. — Москва: ГроссМедиа: Российский бухгалтер, 2017. — 657 с.