В данной статье рассмотрена категория финансовых активов организации, исследован портфельный подход к управлению финансовыми активами в организации. Систематизированы этапы управления портфелем финансовых активов организации.

Ключевые слова: активы организации, управление финансовыми активами, система управления, методы управления финансовыми активами, портфель активов, портфельное управление.

Управление финансовыми активами является неотъемлемой частью финансовой политики организации и фактором формирования финансового результата. Использование портфельного подхода к управлению финансовыми активами является более предпочтительным для организации, поскольку портфель активов позволяет достичь требуемого организацией соотношения доходности и риска, которых невозможно достичь с позиции отдельного актива и возможны только при комбинации активов [1, c. 427]. В связи с изложенным возрастает необходимость систематизации управления портфелем финансовых активов организации.

В данной работе объектом исследования являются финансовые активы организации, предметом исследования выступает методика управления портфелем финансовых активов. Целью работы является систематизация этапов управления портфелем финансовых активов и выдвижение предложений по повышению эффективности управления портфелем финансовых активов.

Согласно Международным стандартам финансовой отчетности, под активами понимаются ресурсы, контролируемые организацией в результате событий прошлых периодов, от которых ожидается получение экономической выгоды в будущем [2, с. 15]. Финансовыми активами организации являются:

– валюта и депозиты;

– долевой инструмент другой организации, представленный акциями или вкладом в уставный (складочный) капитал;

– дебиторская задолженность, предполагающая получение денежных средств, другого финансового актива;

– ценные бумаги;

– отложенные налоговые активы.

Таким образом, финансовый актив является вложением капитала компании в финансовые инструменты с целью получения экономических выгод. Экономическая выгода может быть получена в явной форме, то есть с помощью денежных потоков, предусмотренных договором, или в скрытой форме, предполагающей выгоду от последующей продажи актива.

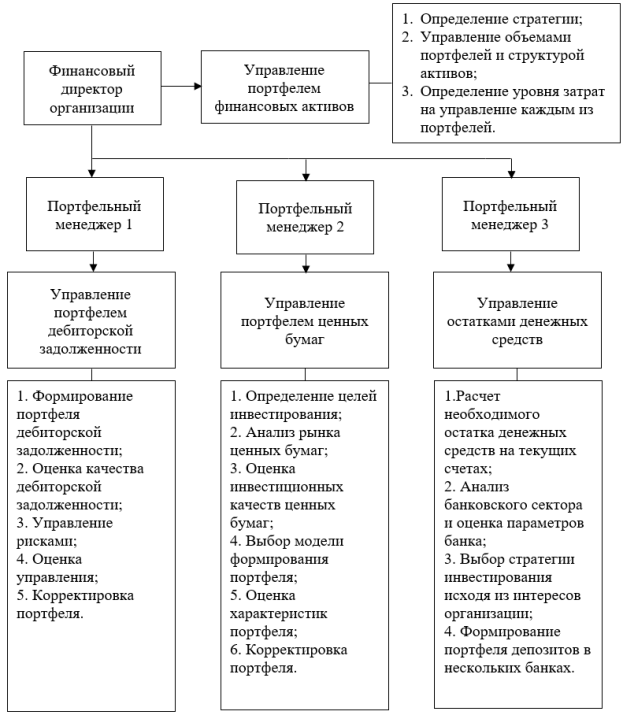

Совокупность финансовых активов организации образует портфель финансовых активов. Управление портфелем финансовых активов позволяет получить большие экономические выгоды, чем управление каждым активом отдельно. Портфельное управление финансовыми активами организации включает управление портфелем дебиторской задолженности, портфелем ценных бумаг и остатками денежных средств.

Портфель дебиторской задолженности представляет собой совокупность коммерческих кредитов, предоставленных организацией физическим и юридическим лицам. Управление портфелем дебиторской задолженности направлено на оптимизацию объема и продолжительности отсрочки оплаты, дополнительного дохода при предоставлении кредита и минимизацию риска возникновения безнадежной дебиторской задолженности. Управление дебиторской задолженностью осуществляется в рамках финансовой политики компании. Этапы управления достаточно трудоёмки, в связи с этим требуется определить наиболее подходящую методику управления дебиторской задолженностью исходя из степени её влияния на финансовый результат. На этапе формирования портфеля дебиторской задолженности организации следует оценить платежеспособность контрагентов, рассчитать оптимальную продолжительность предоставления отсрочки и условия ее предоставления в соответствии со сбытовой политикой и оценкой контрагента, а также выявить источники компенсации иммобилизованных ресурсов. Оценка качества дебиторской задолженности может осуществляться с помощью следующих методик: метода дисконтированных денежных потоков, методика оценки дебиторской задолженности С. П. Юдинцева, методика оценки дебиторской задолженности POO, коэффициентная методика определения стоимости дебиторской задолженности, модель Ю. В. Козыря, модель оценки дебиторской задолженности В. И. Прудникова, бартерная методика оценки дебиторской задолженности М. В. Круглова, модель, основанная на расчете кумулятивного коэффициента уменьшения, модель Национальной коллегии оценщиков [3]. Управление риском дебиторской задолженности направлено на снижение вероятности отклонения фактического исполнения обязательств перед организацией от запланированных. При портфельном подходе для снижения риска требуется предпринять действия по предоставлению дифференцированных по сроку, скидкам и другим характеристикам коммерческих кредитов в зависимости от рейтинга клиента. В последующем требуется проводить оценку эффективности управления портфелем дебиторской задолженности и корректировку портфеля с помощью портфельной теории Марковица, а также использованию мер по ускорению или замедлению оборачиваемости дебиторской задолженности, корректировки объемов предоставленных кредитов и использования факторинга.

Портфель ценных бумаг представлен совокупностью финансовых вложений организации. Доход от портфеля ценных бумаг может быть получен вследствие курсовой разницы при покупке и продаже актива или от текущих выплат по договору приобретения актива. Управление портфелем ценных бумаг направлено на сохранение стоимости финансовых вложений организации, максимизации доходности портфеля при требуемом уровне риска и реализацию интересов организации [1, c. 433]. Управление портфелем ценных бумаг включает в себя определение целей организации при формировании портфеля ценных бумаг с учетом финансовой политики, анализ рынка ценных бумаг, оценку инвестиционных качеств ценных бумаг, формирование портфеля с помощью модели Марковица, индексной модели Шарпа и модели выравненной цены, выбор активной или пассивной стратегии управления, оценка ликвидности, доходности и риска портфеля, а также анализ эффективности управления и последующая корректировка портфеля.

Целью управления остатками денежных средств является поддержание оптимального соотношения денежных средств для обеспечения платежеспособности и инвестирование свободных денежных средств. Для расчета остатков денежных средств используются модель Баумоля-Тобина, позволяющая определить стоимость ценных бумаг, необходимых для реализации в целях увеличения денежных средств в обороте, и модель Миллера-Орра, направленная на определение необходимого остатка денежных средств. Инвестирование свободных денежных средств в рамках управления ими осуществляется в банковские депозиты. В зависимости от потребностей организация может инвестировать средства в различные типы депозитов: в однодневный депозит, инвестиционный счет, срочные депозиты или мультивалютные депозиты. Объем инвестирования свободных денежных средств зависит от риска потери ликвидности, стабильности денежных потоков, интересов компании и других факторов, исходя из этого управляющий выбирает стратегию инвестирования. При высоком риске минимальный остаток денежных средств на текущих счетах должен быть равен сумме операционных расходов за три месяца. При среднем уровне риска объем средств на текущих счетах должен быть равен произведению среднедневных расходов организации на её финансовый цикл, выраженный в днях. При избыточной ликвидности и стабильных денежных потоках минимальный остаток средств на текущих счетах может быть равен среднему ежедневному остатку за 3–6 месяцев [4].

Рис. 1. Система управления портфелем финансовых активов

Для минимизации рисков при инвестировании свободных денежных средств требуется проанализировать банковский сектор, для диверсификации вложений следует выбрать несколько банков, в которых организация планирует разместить денежные средства, опираясь на кредитный рейтинг, условия кредитования, наличие системы страхования, а также развития сети. Однако для обслуживания расчетов по операционной деятельности организации следует пользоваться услугами одного банка для сокращения затрат.

Предлагаемая в статье систематизация портфельного управления финансовыми активами представлена на рисунке 1. Портфельное управление финансовыми активами должно осуществляться параллельно с анализом структуры финансовых активов, так как оптимальное распределение средств между портфелями способствует максимизации их доходности при минимальных рисках. В связи с этим наряду с управлением портфелями и финансовыми инструментами, включенными в состав портфеля финансовых активов, финансовый директор должен координировать менеджеров портфелей для поддержания необходимого уровня платёжеспособности компании, обеспечения сбыта продукции и максимизацией ожидаемой доходности инвестированных в финансовые вложения средств.

Литература:

1. Рынок ценных бумаг: учеб. / под ред. В. А. Галанова, А. И. Басова. — 2-е изд., перераб. и доп. — М.: Финансы и статистика, 2004. — 448 с.

2. Концептуальные основы финансовой отчетности // Официальный сайт Министерства финансов Российской Федерации. URL: https://www.minfin.ru/common/upload/library/2014/06/main/kontseptualnye_osnovy_na_sayt.pdf (дата обращения: 18.11.2019).

3. Гостеева О. В., Яковлева О. А. Методика управления дебиторской задолженностью // Журнал экономической теории «Eсonomics». — 2016. — № 1(10). — с. 49–54.

4. Как управлять денежными средствами на счетах компании? // Проект «Ваш казначей». URL: https://vashkaznachei.ru/kak-upravljat-ostatkami-na-schetah-kompanii/ (дата обращения: 18.11.2019).

5. Винокур И. Р., Цветкова А. В. Портфельный подход к управлению активами // Вестник ПНИПУ. Социально-экономические науки. — 2017. — № 4. — с. 234–245.

6. Вайсблат Б. И., Шилова Е. Н. Управление портфелем дебиторской задолженности на основе кредитного ценообразования // Финансовый анализ. — 2010. — № 36 (201). — с. 2–5.

7. Татаровский Ю. А. Аналитическое обеспечение управления портфелем дебиторской задолженности организации // Бухгалтерский и налоговый учет. — 2014. — № 3. — с. 62–67.