В данной работе будет рассмотрена важность использования банком скоринговой модели для точной и своевременной оценки кредитного риска заемщиков. В частности, будет разобран метод, основанный на модели Э. Альтмана, и в заключении представлена авторская методика обработки данных, с их дальнейшим использованием в оценке кредитного риска заемщиков банка.

Ключевые слова: кредитный риск, кредитование бизнеса, банковское кредитование, снижение кредитного риска.

В настоящее время существует множество различных подходов к оценке кредитного риска.

Проблема разработанных к настоящему времени подходов к оценке кредитного риска в том, что в них делается акцент на статистические оценки, а не на оценки, рассчитываемые для будущих периодов, в то время как банк должен принимать кредитное решение, результаты которого можно оценить только в будущем.

Сделать прогноз на основе только формализованных подходов к анализу невозможно. Поэтому более эффективно будет использовать математический инструментарий в сочетании с экспертной оценкой. В связи с этим, предлагаем дополнить имеющуюся методику банковской оценки кредитного риска корпоративных заемщиков скоринговой моделью, что позволяет использовать экспертную оценку.

Кредитный скоринг — это разновидность рейтинговой оценки, технический прием, предложенный американским ученым Д. Дюраном для выборки заемщиков по потребительскому кредиту. Отличие кредитного скоринга от рейтинговой оценки заключается в том, что в формуле рейтинговой оценки вместо значения показателя используется его частная балльная оценка. Для каждого показателя определяется несколько интервалов значений, каждому интервалу приписывается определенное количество баллов или определяется класс. Если полученный заемщиком рейтинг ниже значения, заранее установленного банком, то такому заемщику будет отказано в кредите, а если соответствует нормативам, то кредитная заявка будет удовлетворена.

В данном контексте следует отметить, что изначально модель кредитного скоринга была ориентирована на заемщиков — физических лиц. Лишь впоследствии, когда модель была проработана и была доказана ее эффективность на потребительском кредитовании, модель стали применять для оценки кредитного риска юридических лиц.

Что касается использования модели кредитного скоринга отечественными банками, то в данном контексте скоринг кредитов предприятий — юридических лиц представляет собой методику оценки качества заемщика, основанную на различных характеристиках финансового положения предприятия. В результате анализа переменных получают интегрированный показатель в баллах, который оценивает степень кредитного риска заемщика по ранговой шкале. В зависимости от балльной оценки принимается решение о выдаче кредита, о лимитах кредита.

Скоринговая модель позволяет сделать вывод о качестве финансового положения заемщика и о размере резерва на возможные потери по ссудам. Основная цель использования скоринговой модели выражается в том, чтобы увеличить информированность о реальном финансово-экономическом положении потенциальных заемщиков. Модель не только позволяет оценить реальное финансовое состояние, но также и кредитный потенциал предприятий, что выполнять требования к кредитованию заемщиков. Важное отличие модели кредитного скоринга от субъективной оценки эксперта в том, что оценки скоринга основаны на математико-статистическом анализе кредитной истории «прошлых» заемщиков банка и предполагают более объективную систему оценки риска.

Представленная в предыдущей главе действующая система оценки кредитного риска предприятий не дает возможности оценки финансового состояния предприятия на краткосрочную перспективу, так как действующий порядок направлен на изучение трех показателей: текущей, промежуточной и общей платежеспособности. Эти показатели не дают качественной оценки финансового состояния предприятия.

Используемые методики как со стороны банков, так и со стороны самих предприятий не дают возможности принятия окончательных выводов по кредитным решениям.

В комплексе мероприятий, по дальнейшему повышению финансовой устойчивости и ликвидности банка, развитию его ресурсной базы, направленной на совершенствование системы корпоративного управления, повышение устойчивости к рискам, обеспечение эффективного внутреннего контроля предлагается использование комплексной оценки.

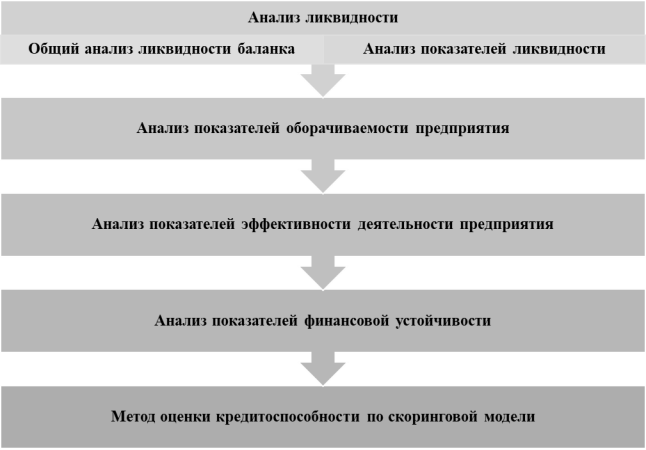

Основными критериями комплексного анализа при оценке кредитного риска является:

Рис. 1. Схема комплексной оценке кредитного риска корпоративного заемщика

В качестве скоринговой модели предлагаем проведение оценки вероятности банкротства предприятия. По модели Э. Альтмана определение кредитного риска предприятия выглядит следующим образом:

Z(A)=1,2 * К1+1,4 * К2+3,3 * К3+0,6 * К4+К5 (2)

Где: Z — комплексный показатель уровня кредитного риска предприятия;

К1 — источники собственных оборотных средств (строка 1200/ строка 1600);

К2 — чистая прибыль / итог баланса (строка 2400/строка 1600);

К3 — доход (прибыль) до уплаты налога + расходы в виде процентов / итог баланса ((строка 2300+строка 2330)/ строка 1600);

К4 — рыночная стоимость акций/заемный капитал (строка 1300 / (строка 1400+ строка 1500));

К5 — чистая выручка от реализации продукции / итог баланса (строка 2100 / строка 1600).

Предварительно необходимо составить агрегированный баланс предприятия. И тогда, оценка вероятности банкротства по модели Э. Альтамана будет выглядеть следующим образом:

Таблица 1

|

Значения Х |

Расчетные значения Х, доли единиц |

|

Х1=(А1+А2+А3o)/Ба | |

|

Х2=Пч/Ба | |

|

Х3 = Пн/Ба | |

|

Х4= П4/(П1+П2+П3) | |

|

Х5= В/Ба | |

|

Z = 1,2×Х1 +1,4×Х2 + 3,3×Х3 + 0,6×Х4 + +1,0×Х5 |

Согласованность расчета уровня кредитного риска и уровня риска банкротства представлена в таблице 2.

Таблица 2

Оценка кредитного риска по модели Альтмана

|

Показатель Альтмана (Z) |

Кредитоспособность предприятия |

Риск банкротства |

|

1,8 < |

Крайне низкая |

Крайне высокий |

|

от 1,81–2,7 |

Низкая |

Высокий |

|

от 2,8–2,9 |

Умеренная |

Умеренный |

|

> 2,99 |

Высокая |

Низкий |

Таким образом, модель оценки кредитного риска корпоративного заемщика будет следующая:

Таблица 3

Методика оценки кредитного риска корпоративного заемщика (авторская разработка)

|

Показатель |

Максимальное значение Балла |

Вес |

|

1 группа «Оценка показателей деятельности Клиента» |

0,35 | |

|

Отраслевой риск Клиента |

100 |

0,10 |

|

Конкурентная позиция Клиента на рынке |

100 |

0,15 |

|

Зависимость Клиента от покупателей |

100 |

0,25 |

|

Зависимость Клиента от поставщиков |

100 |

0,25 |

|

Оценка кредитной истории Клиента |

100 |

0,15 |

|

Качество управления |

100 |

0,15 |

|

Оценка прозрачности структуры бизнеса |

100 |

0, 20 |

|

Итого | ||

|

2 группа «Оценка финансового состояния» |

0,45 | |

|

2.1 Клиенты — торговые предприятия | ||

|

Доля кредитных обязательств в валюте баланса | ||

|

Коэффициент обеспеченности собственными оборотными средствами | ||

|

Коэффициент текущей ликвидности | ||

|

Коэффициент финансовой устойчивости | ||

|

Показатели эффективности: | ||

|

Рентабельность продаж (продукции) по чистой прибыли | ||

|

Рентабельность капитала | ||

|

Оборачиваемость дебиторской задолженности | ||

|

Денежное покрытие суммарных обязательств | ||

|

Итого | ||

|

Скоринговая оценка вероятности банкротства |

0,20 | |

|

Значение Z |

2,99 | |

|

Показатели, понижающие/ повышающие Расчетный рейтинг Клиента | ||

|

ВСЕГО баллов | ||

|

Расчетный рейтинг |

Экономическое развитие страны во многом зависит от того, насколько успешно развивается бизнес, ведь он приносит хорошие вливания в бюджет за счет отчислений и налогов. Для развития же самого предпринимательства тоже требуются деньги, но иногда оборотных средств не хватает, поэтому приходится изыскивать другие источники финансирования. Один из основных способов — это кредитование

Актуальными проблемами, с которыми сталкивается банк при оценке является: невозможность учета множества факторов, влияющих на кредитоспособность; недостоверность или нехватка информации о заемщике; нестабильная экономическая ситуация в стране, которая сказывается на деятельности организаций, следовательно, и банков.

Методика оценки кредитного риска является главной составляющей в рассмотрении кредитной заявки, правильно разработанная методика дает возможность сохранит банку устойчивое финансовое состояние, а также косвенно влияет на финансовое состояние организации-заемщика. Данная модель сопоставления данных позволяет увидеть более детальную картину финансового состояния предприятия, что дает банку возможность наиболее эффективно оценить возможные риски от финансового взаимодействия с ним.

Литература:

- Гражданский Кодекс РФ (часть первая от 30 ноября 1994 г. № 51-ФЗ, часть вторая от 26 января 1996 г. № 14-ФЗ (с последующими изменениями и дополнениями)). // СПС «Консультант Плюс»

- О банках и банковской деятельности: федеральный закон РФ от 2 декабря 1990 г. № 395- 1 (с последующими изменениями и дополнениями)). // СПС «Консультант Плюс»

- О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности: положение ЦБ РФ от 9 июля 2004 г. № 254-П (с последующими изменениями и дополнениями)). // СПС «Консультант Плюс»- старье!

- Федеральный закон от 21.12.2013 № 353-ФЗ (ред. от 03.07.2016) «О потребительском кредите (займе)». [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_155986/

- Федеральный закон от 10.07.2002 № 86-ФЗ (ред. от 07.03.2018) «О Центральном банке Российской Федерации (Банке России)» (с изм. и доп., вступ. в силу с 18.03.2018) Электронный ресурс. URL: http://www.consultant.ru/

- Базарная Н. А., Шмаргун Е. Ю. Управление кредитными рисками при потребительском кредитовании // Молодой ученый. — 2018. — № 9. — С. 77–80.

- Балабанов А. И. Банки и банковское дело / А. И. Балабанов, В. А. Боровкова, О. В. Гончарук. — СПб.: Питер, 2017. — 480с.

- Банковская система 2018 [Электронный ресурс]. — Режим доступа: http://center-yf.ru/data/economy/bankovskaya-sistema-2018.php

- Белоглазова Г. Н. Банковское дело. Организация деятельности коммерческого банка: учебник для бакалавров / Г. Н. Белоглазова, Л. П. Кроливецкая; под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 3-е изд., пер. и доп. — М.: Издательство Юрайт, 2014. — 652 с.

- Быкова Н. Н. Понятие кредитного риска заёмщика / Н. Н. Быкова // Гуманитарные научные исследования. — 2017. — № 2. — С 22–26.

- Вяткин В. Н. Риск-менеджмент: учебник / В. Н. Вяткин, В. А. Гамза, Ф. В. Маевский. — 2-е изд., перераб. и доп. — М.: Издательство Юрайт, 2018. — 365 с.

- Данилович В. Ю., Курганская Г. С. Скоринговые модели как средство управления кредитными рисками в российских банках // Бизнес-образование в экономике знаний. –2017. — № 1 (6). –С.29–33.

- Деньги, кредит, банки: учебник и практикум для академического бакалавриата / В. Ю. Катасонов [и др.]; под ред. В. Ю. Катасонова, В. П. Биткова. — 2-е изд., пер. и доп. — М.: Издательство Юрайт, 2017. — 499 с.

- Едемская И. Ю., Кредитные риски и методы их оценки при кредитовании// Наука, образование и культура.- 2015.

- Епифанов А. А., Дехтяр Н. А. Оценка кредитного риска и инвестиционной привлекательности субъектов хозяйствования. С.: УАБД НБУ, — 2017. — 286 с.

- Жарковская Е. П. Финансовый анализ деятельности коммерческого банка // Учебник. — 3-е изд., стер. — М.:КНОРУС, 2019. — 337 с.

- Исаев Р. А. Банк 3.0: стратегии, бизнес-процессы, инновации: монография / Р. А. Исаев. –М.: ИНФРА-М, 2017. — 161 с.

- Казимагомедов А. А. Банковское дело: организация деятельности центрального банка и коммерческого банка, небанковских организаций: Учебник / Казимагомедов А. А. — М.:НИЦ ИНФРА-М, 2018. — 502 с.

- Коновалова К. Ю. Вопросы современных теоретических аспектов системы управления рисками в коммерческом банке // Научные известия. — 2017. — № 7. –С. 27–36.

- Костюченко Н. С. Анализ кредитных рисков. Часть 2. Проблемная задолженность: учеб. пособие/Н. С. Костюченко. -Спб.: ИТД «Скифия», 2012. -368 с.