Содержание статьи раскрывает особенности методики анализа финансовых активов, производимого на основании консолидированной отчетности.

Ключевые слова: финансовый анализ, финансовые активы, консолидированная отчетность, ликвидность, рентабельность, фундаментальная стоимость.

Важнейшим информационным источником, на основании которого принимаются различного рода управленческие решения, является финансовая отчетность. В процессе изучения сведений огромное внимание уделяется оценке финансовых активов компании.

Финансовые активы — это финансовые ресурсы, которые представляют собой совокупность имущественных ценностей предприятия, таких как:

– денежные средства, находящиеся в кассе учреждения, а так же на банковских счетах;

– ценные бумаги: акции, опционы, фьючерсы, паи других компаний и. т.п.;

– финансовые вложения и предоставленные займы;

– дебиторская задолженность, расчетные документы в пути, и.т.д.

С помощью данных элементов возможно проанализировать становление фундаментальной стоимости предприятия, что позволит:

– увеличить доходы предприятия, диверсифицируя источники их получения;

– повысить кредитоспособность, за счет использования данных финансовых ресурсов, как залог;

– установить возможность управления продажами (так как включают дебиторскую задолженность);

– обеспечить высокую ликвидность.

В настоящее время некоторые аспекты анализа финансовых активов остаются не проработанными. Это происходит по причине отсутствия комплексной методики анализа, произведенного на основании консолидированной отчетности. При таком анализе могут возникнуть трудности, такие как: отсутствие возможности полной достоверности прогноза доходности по данным активам, потому как отчетность включает в себя некоторые отличающиеся элементы, к которым невозможно применить стандартные методики. Стоимость финансовых активов может отличаться, это усложняет оценку влияния таковых на финансовое состояние, финансовые результаты и стоимость корпорации.

Представленная ниже методика может применяться для анализа финансовых активов корпорации и некоторых отдельных элементов, с точки зрения их влияния на финансовые результаты существующей деятельности.

Данная методика подразумевает работу, разделенную на следующие этапы:

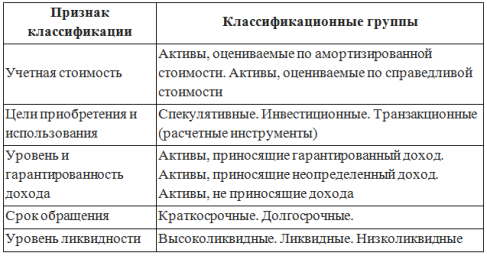

Этап № 1. Классификация финансовых активов: по причине многообразия финансовых составляющих, для эффективного анализа в первую очередь необходимо проанализировать структуру финансовых активов по различным признакам, которые можно оценить согласно данным консолидированной отчетности. Пример такой классификации можно увидеть в таблице 1.

Таблица 1

Классификация финансовых активов (МСФО (IFRS) 9)

Этап № 2. Оценка влияния финансовых активов на финансовое состояние предприятия: такая оценка производится с помощью расчета занимаемой доли этих активов в совокупных инвестициях, а также доли доходов или расходов, полученных от финансовых активов.

Оценка влияния данных активов на финансовое состояние предприятия очень важна, так как они обеспечивают высокую ликвидность. Для такой оценки необходимо рассчитать коэффициенты, указанные ниже:

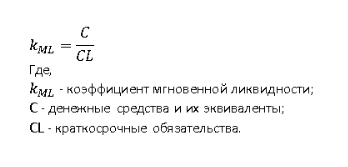

Коэффициент мгновенной ликвидности рассчитывается, как отношение денежных средств (и прочих эквивалентов) к величине краткосрочных обязательств. В числитель не стоит включать такие показатели, как инвестиции, которые предназначены для продажи, так как они не могут быть мгновенно трансформированы в денежные средства.

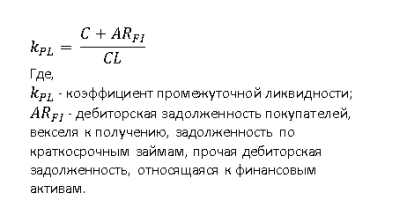

Для расчета коэффициента промежуточной ликвидности необходимо составить отношение денежных средств, сложенных с дебиторской задолженностью к величине краткосрочных обязательств.

В числитель не стоит включать такие показатели, как авансы поставщикам, НДС (Налог на добавленную стоимость) к возмещению, а также другие налоги.

Стоит подчеркнуть, что при расчете коэффициентов мгновенной и промежуточной ликвидности в качестве числителя формулы должны использоваться только финансовые активы.

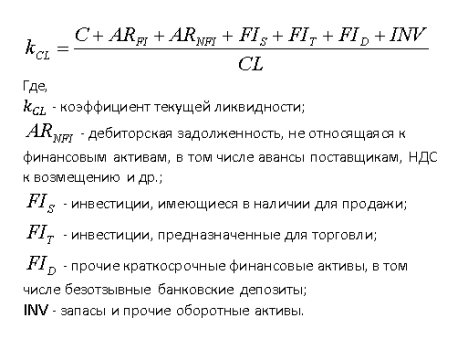

Расчет коэффициента текущей ликвидности рассчитывается, как отношение оборотных активов (которые включают как финансовые, так и нефинансовые активы) к краткосрочным обязательствам. При этом важно определить влияние на значение показателя текущей ликвидности, который можно рассчитать по следующей формуле:

Этап № 3. Анализ движения финансовых активов и оценка интенсивности операций с финансовыми активами: высокие показатели интенсивности операций характерны для инвестиций, предназначенных для торговли. Они позволяют получать краткосрочную прибыль, для оценки которой необходимо определить коэффициенты приобретения и продажи.

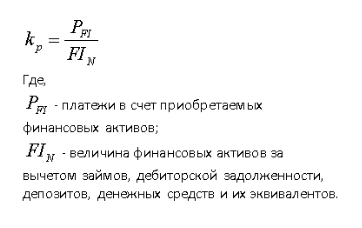

Коэффициент приобретения финансовых активов можно рассчитать по формуле:

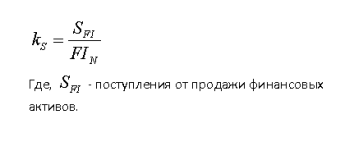

Коэффициент продажи финансовых активов рассчитывается по следующей формуле:

Этап № 4. Оценка эффективности финансовых активов: для расчета такого существенного аспекта, как эффективность финансовых активов, необходимо произвести расчет показателей рентабельности инвестиционных и спекулятивных финансовых активов, и расчет оборачиваемости транзакционных финансовых активов.

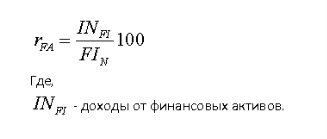

При расчете рентабельности необходимо соотнести доходы, полученные от финансовых активов с их стоимостью:

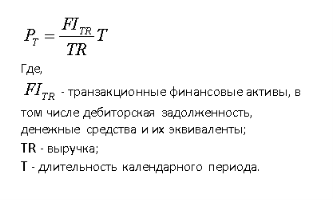

Для расчета периода оборота транзакционных финансовых активов, необходимо воспользоваться формулой:

После, для проведения анализа инвестиционных и спекулятивных активов, необходимо произвести оценку изменения справедливой стоимости. Они могут отражаться в составе отчета о прибылях и убытках, а также в составе прочего совокупного дохода (по инвестициям в наличии для продажи). Если данные изменения принять к учету в составе прибылей и убытков, они повлияют на показатели рентабельности. Если они учитываются в составе прочего совокупного дохода, то необходимо проанализировать изменения справедливой стоимости финансовых активов отдельно.

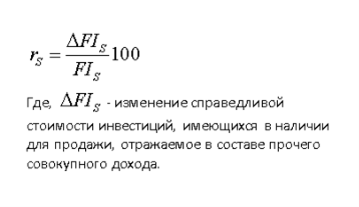

Для этого нужно рассчитать темп прироста справедливой стоимости: необходимо произвести отношение изменения справедливой стоимости к справедливой стоимости инвестиций (которые имеются в наличии для продажи):

Стоит отметить, что при оценке финансовых активов темп прироста справедливой стоимости и рентабельность сравниваются с рыночными процентными ставками, учитывается темп инфляции, индекс фондового рынка и рентабельность основной деятельности корпорации. Так же стоит обратить внимание на то, что рентабельность вложений в финансовые активы может иметь низкие и порой отрицательные значения.

Этап № 5. Оценка влияния финансовых активов на рентабельность инвестированного капитала: финансовые активы реализуются за счет показателей рентабельности и оборачиваемости.

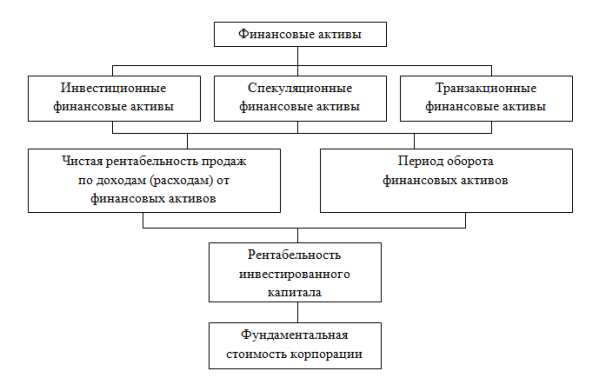

Взаимосвязь между показателями эффективности финансовых активов и фундаментальной стоимостью предприятия можно увидеть на схеме, представленной ниже.

Рис. 1. Влияние финансовых активов на фундаментальную стоимость

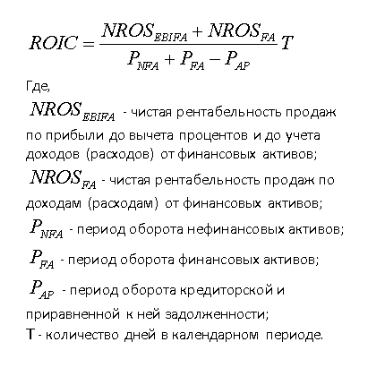

Для расчета рентабельности инвестированного капитала, которая необходима для анализа влияния финансовых активов, необходимо воспользоваться следующей формулой:

При анализе влияния финансовых активов на первичный фактор стоимости в числителе необходимо указать сумму таких показателей, как:

– чистая рентабельность продаж, полученная от финансовых активов;

– чистая рентабельность продаж от основной и прочей деятельности, за исключением доходов от финансовых активов.

В знаменателе формулы выделен период оборота финансовых активов. Положительное влияние финансовых активов на устанавливаемую стоимость обусловлено высокой рентабельностью инвестиционных и спекулятивных финансовых активов, а так же высокой оборачиваемостью транзакционных финансовых активов.

Литература:

- Бернстайн Л. А. Анализ финансовой отчетности: теория, практика и интерпретация. М.: Финансы и статистика, 2016–623с.

- Ендовицкий Д. А., Исаенко А. Н., Лубков В. А. Экономический анализ активов организации: Учебник. М.: Экскмо, 2015–608с.

- Любушин Н. П. Экономический анализ: Учебное пособие. М.: Юнити-Дана, 2017–423с.

- Малицкая В. Б. Анализ финансовых активов как одной из основных групп показателей финансового состояния организации. Аудит и финансовый анализ. М.: Экскмо, 2016–89 с.