Основной целью существования финансового менеджмента в Казахстане на предприятиях является в соответствии с основными приоритетами стратегии развития бизнеса и с учетом требований рынка обеспечение необходимым уровнем планирования экономических показателей деятельности предприятия, организация финансовой деятельности предприятия, направленной на обеспечение финансовыми ресурсами для выполнения производственных заданий, сохранности и эффективности использования основных фондов и оборотных средств, финансовых ресурсов предприятия.

Ключевые слова: финансовый менеджмент, финансовый механизм, финансовая деятельность предприятия, заемный и собственный капитал, экономическая рентабельность, плечо рычага, показатель KPI.

Финансовый менеджмент — это непрерывное управление экономического состояния компании для разумного распределения собственного и заемного капитала, для получения максимальной прибыли за минимальный период времени, для принятия корпоративных решений в сфере управления активами и обязательствами и, конечно же, для обеспечения достаточного финансирования со стороны акционеров.

Финансовый менеджмент направлен на формирование, исследование и активное использование финансовой политики путем применения стратегического и тактического финансового менеджмента для принятия оптимального решения, основанного на аргументах, которые подтверждены цифрованными данными.

Подчеркнем, что структура финансового менеджмента тесно связана со структурой бухгалтерского баланса.

Управление ресурсами предприятия осуществляется с помощью финансового механизма, за счет которого происходит влияние на совокупность производственной, инвестиционной и финансовой деятельности.

Если посмотреть более подробно, то можно понять, что финансовый менеджмент охватывает каждый аспект предприятий — строгое соблюдение режима экономии материальных, трудовых и финансовых ресурсов на всех участках хозяйственной деятельности предприятия. Следовательно, в каждой компании могут возникнуть проблемы в финансовой деятельности, или могут появиться непредвиденные риски, или даже сложные отношения с партнерами, акционерами.

На сегодняшний день состояние Республики Казахстан (РК) требует масштабного обновления всей производственной базы предприятий крупного и среднего бизнеса, так как она на 70–80 % морально и физически устарела. [1]

При этом нельзя допустить, чтобы многомиллиардные финансовые ресурсы государства, выделяемые для индустриализации экономики, были растрачены впустую. Каждый потраченный тенге должен дать высокую отдачу в перспективе, и за этим должен быть обеспечен жесточайший контроль со стороны государства. [2]

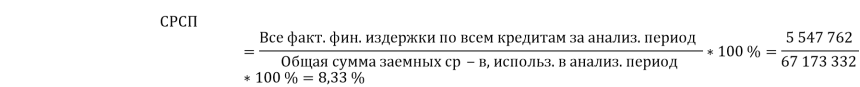

В процессе исследования финансового менеджмента возникает ряд вопросов по формированию структуры капитала, а именно существуют проблемы в соотношениях собственного и заемного капитала в казахстанских предприятиях. Одной из причин возникновения данной проблемы является отсутствие применения современных концепций финансового менеджмента. Для наглядного представления возьмем в пример любую отчетность компании РК и рассчитаем показатели, характеризующие заемный капитал:

Первый шаг. Из «Баланса» предприятия и «Отчета о Доходах и Расходах», возьмем необходимые данные, чтобы рассчитать Экономическую рентабельность (ЭР):

![]()

ЭР показывает сколько дохода (убытка) до налогообложения приходится на единицу активов. В данном случаем, эффективность использования собственного капитала равна 4.93 %.

Второй шаг. Нужно вычислить Среднюю Расчетную Ставку Процента (СРСП), так как она, как правило, не совпадает с процентной ставкой, механически из кредитного договора:

Третий шаг. Разница между ЭР и СРСП дает нам дифференциал:

![]() 1-ставка налогообложения) *(ЭР-СРСП) = (1–0,2) *(4,93 %-8,33 %)=-0,0068*100=-0,68 %

1-ставка налогообложения) *(ЭР-СРСП) = (1–0,2) *(4,93 %-8,33 %)=-0,0068*100=-0,68 %

В данной ситуации возникает риск за счет величины дифференциала. Чем меньше дифференциал, тем больше риск и наоборот.

Четвертый шаг. Найдем соотношение заемных средств (ЗС) к собственным средствам (СС). По-другому это соотношение принято называть «плечо рычага».

![]()

ЗС/СС характеризует силу воздействия финансового рычага.

Пятый шаг. Соединим выше полученное и получим:

![]() =-2,387 %

=-2,387 %

ЭФР — эффект финансового рычага позволяет определять возможности привлечения заемных средств для повышения рентабельности собственных средств.

Шестой шаг. Вычислим РСС*, или рентабельность собственных средств на предприятиях, использующих заемные средства:

![]()

При положительном раскладе, эффективное управление заемного капитала увеличивает рентабельность собственных средств. Но в нашем случае, в результате использования заемного капитала рентабельность собственных средств уменьшилось на 2.387 Если бы данное предприятие не использовало заемный капитал, то составило не 1,533 %, а 3,92 %. Это заимствование уменьшает уровень ЭФР, поэтому оно не выгодно. [3]

Для решения данной проблемы необходимо сформировать финансовую структуру капитала с учетом всех минусов и плюсов эксплуатации капитала, оценить эту структуру и разработать новый более эффективный механизм использования современных концепций финансового менеджмента в управлении предприятиями.

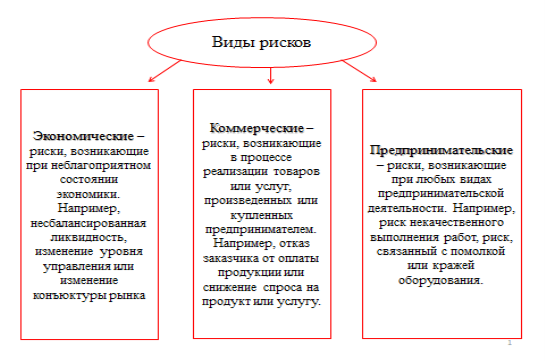

Следующей проблемой хозяйственного субъекта являются риски.

Риск определяется как экономическая единица, которая занимает определенное место в экономической сфере и связана с производительностью хозяйственного процесса. Ему подвергаются не только казахстанские предприятия, но и каждая компания, занимающая даже высокую позицию на мировом рынке.

Вероятность возникновения риска можно просмотреть тогда, когда рисковое событие может произойти или не произойти на предприятии. Степень данной вероятности проявляется в появлении тех или иных факторов, значительно влияющих на появление риска.

Последствия от риска, соответственно, зависят от его степени и широты охвата его действия. Но в некоторых случаях риск может принести не только убыток, но и дополнительный доход. Данная особенность риска называется недетерминируемость, то есть отсутствие какой-либо закономерности в появлении. Купешова Б. К. констатирует, что, учитывая нестабильное развитие экономики Республики Казахстан, ранний цикл жизнедеятельности предприятий, менталитет их руководителей и менеджеров, риски, возникающие у таких предприятий, имеет более широкое разнообразие, чем риски, возникающие в странах с более развитой экономикой. Вследствие этого нужно более подробно изучить, какие риски сильнее всего влияют и нужно найти способы урегулирования данных рисков. [4]

Рассматривая риски, можно выявить следующие выделяющиеся виды по рисунку 1.

Рис. 1. Виды рисков, имеющие наиболее сильное влияние на предприятия РК [Примечание: составлено автором]

Урегулирование рисков подразумевает собой предотвращение и нейтрализация рисков и их последствий, которые связаны с их определением, профилактикой и оценкой. Для урегулирования рисков следует узнать факторы, влияющие на появление риска. Следующая ступень для урегулирования риска выбор системы внутренних инструментов, которая в будущем поможет нейтрализовать проблему. Такая система включает в себя разные методы и мероприятия профилактики и оценки риска. Далее стоит произвести оценку качества мониторинга и нейтрализации. В систему показателей результативности нейтрализации риска входит экономичность нейтрализации, оценку совокупного риска, последствия и диапазон действия риска, уровень нейтрализации возможных финансовых потерь. Также можно произвести страхование финансовых рисков. А именно произвести защиту имущественных интересов организации.

Также самой распространённой и главной проблемой является управление концепции ППП. Концепция трёх П, на языке финансового менеджмента значит — Персонал, Продукт, Прибыль. В этой концепции последним составляющим является Прибыль, почему?

Прибыль — это итог, или то, к чему стремятся все компании. Они стремятся получить ее за минимальное количество времени и потраченного труда.

Но на практике все оказывается иначе, поэтому в данной концепции самым важным элементом является Персонал. Финансовый менеджмент тесно связан с их рабочей деятельностью, он регулирует их работоспособность и производительность труда, насколько правильно ведется распределение ресурсов и учет активов, капитала и обязательств предприятия. Эта составляющая концепции влияет на последующие. Без надлежащего управления персоналом понизится его продуктивность, из чего следует понижение производительности Продукта всей компании, в результате чего понизится рентабельность, прибыльность компании, будут наблюдаться моменты убыточности, что в целом чревато банкротством предприятия.

Для решения этой проблемы есть множество решений, но самым подходящим по последним изменениям в финансовом механизме является показатель KPI (Key Performance Indicator).

KPI — это ключевые показатели деятельности, характеризующие эффективность финансово-хозяйственной деятельности компании и степень достижения стратегических целей предприятия. Существуют корпоративные KPI, что приемлемо для компании в целом, и функциональные KPI, которые используются для оценки эффективности деятельности отдельного работника. Корпоративные KPI должны отражать результативность организации, выполнение которых зависит от усилий всего предприятия в целом. Показатели Корпоративных KPI каскадируются по иерархическим ступеням должностей вплоть до каждого работника, независимо от занимаемой его категории в организационной структуре предприятия. KPI для работника (функциональные) должны отражать поставленные задачи конкретного работника (как производственного, так и вспомогательного персонала) с учетом возложенных на него функций, выполнение которых в большей степени зависит от эффективности работы данного работника, для выявления его продуктивности и достижения результативности в его трудовой деятельности. KPI используются также как инструмент для мотивации персонала в получении бонусов, денежной премии и поощрительного вознаграждения. От выполнения каждого показателя KPI зависит исполнение корпоративных KPI, что отражает достижение целей и задач компании в целом. То есть отсюда можно прямо вычислить, почему компания не достигла своей результативности, что влечет за собой отсутствие Прибыли.

Все вышеназванные инструменты финансового менеджмента направлены на повышение рентабельности производства и на получение последней концепции трех П — Прибыли.

Отсюда следует вывод, что правильное и эффективное применение данных концепций приводит к совершенствованию финансово-хозяйственной деятельности, внедрению экономически наиболее целесообразных решений по управлению производством, достижению результативности и постоянному росту Прибыльности.

Внедрение данного решения в экономику страны приведет к дальнейшему достижению поставленных долгосрочных целей и процветанию экономики в целом, что повлечет за собой экономическую стабильность и развитие во многих сферах деятельности в мировом масштабе.

Литература:

- Каренов Р. С. / Вестник КарГУ, Караганда 2012 г. / Финансовый менеджмент как теоретическая и практическая область знаний // https://articlekz.com/article/5695

- Кучукова Н. / Газета «Казахстанская правда» № от 27.02.2009 / Советник председателя Мажилиса Парламента РК, доктор экономических наук / Мировая валютная система и национальные экономики // http://online.zakon.kz/Document/?doc_id=30388578#pos=21;-17

- Финансовая отчетность // http://old.kase.kz/ru/emitters

- Купешова Б.К / Финансовый менеджмент / Материалы к лекциям для студентов экономических специальностей / Составитель: ст. преподаватель Купешова Б. К. — Алматы: КазНУ им. аль-Фараби, ФЭиБ: УМЛ, 2008. -52с