В данной статье рассмотрены особенности и способы управления рисками на предприятии, так как эта отрасль менеджмента почему-то часто обходится стороной и описывается лишь на словах. А актуальность проблемы управления рисками растет. Управление рисками часто, как линейный процесс, а не систему, что оставляет много вопросов.

Ключевые слова: риск, управление, процесс, предупреждение

In this article, the features and methods of risk management in the enterprise are considered, since this branch of management for some reason often manages and is described only in words. And the urgency of the problem of risk management is growing. Risk management is often a linear process, not a system, which leaves a lot of questions.

Key words: risk, management, process, warning

Риск-менеджмент представляет собой процесс принятия и выполнения управленческих решений, которые направлены на уменьшение степени вероятности возникновения результата неблагоприятного характера и минимизацию возможных потерь, которые вызваны его реализацией.

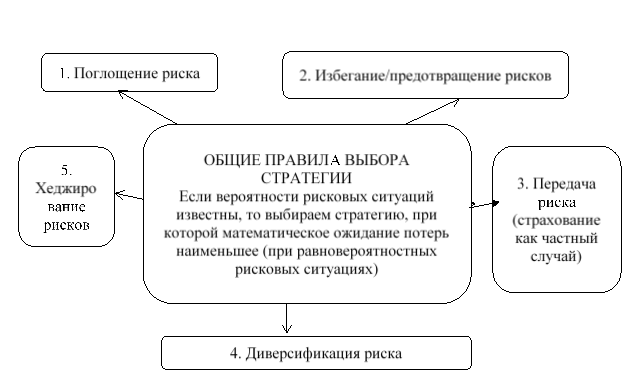

В теории и практической деятельности управления предприятиями применяют такие стратегии управления их рисками (рис. 1).

Рис. 1. Стратегии риск-менеджмента на предприятиях [2]

1) Стратегия управления риском является спектром мероприятий, которые направлены на проведение учета, противодействие и нейтрализацию рисков.

2) Поглощение риска представляет согласие на ведение хозяйственной операции при определенном уровне ее рискованности без попытки снизить уровень риска. Поглощение риска может предполагать процесс создания определенного рода резервов для покрытия возможных потерь.

3) Избегание риска представляет собой отказ от осуществления хозяйственной операции при определенном уровне ее рискованности и (или) выполнение мероприятий, которые направлены на уменьшение уровня риска, вызванного данной операцией.

4) Передача риска представляет собой осуществление мероприятий, в результате которых убытки от возможного исхода хозяйственной операции неблагоприятного характера будет нести иная сторона.

5) Страхование риска является частным случаем стратегии передачи риска. При проведении страхования происходит передача риска страховщику, который, в свою очередь, покрывает его посредством создания соответствующих фондов денежных средств.

6) Диверсификация риска представляет собой ситуацию, в которой выполняется не одна, а целая совокупность однотипных хозяйственных операций, которые являются независимыми. При всем этом действуют несколько механизмов по снижению уровня риска. Во-первых, при большом количестве одновременно выполняемых независимых операций степень вероятности того, что все они будут завершены с отрицательным результатом, становится небольшой даже при значительной вероятности ее отрицательного исхода, для каждой отдельно взятой операции [5, с.522].

7) Хеджирование представляет собой осуществление параллельных (являющихся зависимыми, производными) хозяйственных операций, которые предоставляют возможность снизить, а порою и вовсе исключить последствия неблагоприятного исхода самой основной операции.

8) Математическое ожидание потерь представляет собой среднее значение случайной величины, это распределение вероятностей случайной величины (в данном случае величины потерь), рассматривается в теории вероятностей.

Некоторыми авторами [4, с.274] в качестве критерия, который лежит в основе классификации методов управления рисками финансовых институтов, выделяется степень формализации данного рода методов. При всем этом в качестве формализованных методов считают методы, которые базируются на реализации процедур аналитического характера на логическом уровне, подкрепленных подтвержденными научными исследованиями аналитиков в финансовой сфере. В экономическом понимании управление рисками является экономическими мерами по предупреждению наступления неблагоприятных событий, которые влекут за собой нанесение ущерба, выражающегося в недополучении прибыли или получении экономических убытков.

Процесс активного управления риском представляет собой предупреждение риска на этапе принятия решений, начало его происходит с планирования деятельности, когда при выполнении маркетинговых исследований принимают во внимание возможность оказаться в убытках при падении уровня спроса и изменении уровня цен на продукты и ресурсы.

В планировании и организации процессов производства принимают во внимание риск уменьшения рентабельности, задавая определенный уровень эффективности использования ресурсов и, соответственно, уровня текущих затрат и прибыли. Минимизация указанных выше видов риска может выполняться за счет анализа и планирования левериджа (рычага), т. е. процесса управления активами и пассивами с целью повышения суммы прибыли.

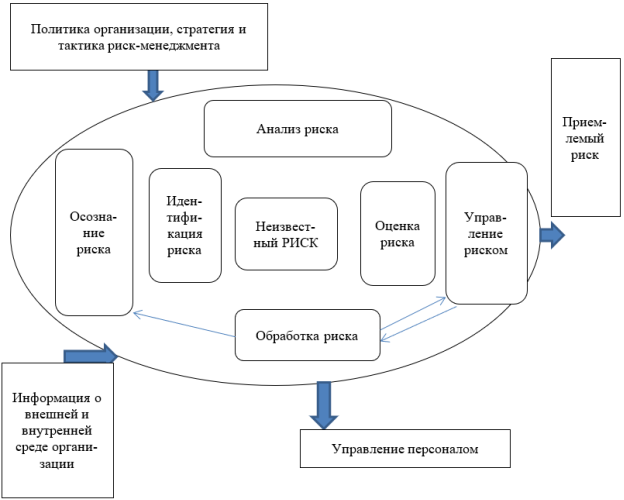

Далее нужно представить совокупный процесс управления коммерческими рисками, этим определяется та роль, которую риск-менеджмент играет на предприятии.

Управление риском представляет собой процесс принятия и выполнения управленческих решений, которые направлены на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь. Обработка риска является процессом выбора и осуществления мер по модификации риска. Термин «обработка риска» иногда используется с целью обозначения самих мер. Меры по обработке риска могут включать в себя избегание, оптимизацию, перенос или сохранение риска.

В самом общем виде принципы управления рисками предпринимательской структуры могут быть установлены как базовые по отношению к управлению рисковой операцией норм, правил и закономерностей, которые вытекают из характера и уровня развития общества и его сил производства, соблюдение которых способствует достижению поставленных целей и задач.

На рисунке 2 приведена схема контроля и анализа результативности системы риск-менеджмента на предприятии.

Рис. 2. Система риск-менеджмента предприятия [3]

В принципы управления рисками включаются [1, с.376]:

– целостность — то есть необходимость рассматривать направления (элементы) совокупного риска в качестве определенной интегрированной системы;

– открытость — то есть запрет на рассмотрение системы совокупного риска как автономной, принимая во внимание, что последняя подвержена воздействию большого количества внешних факторов, требует выполнения целого ряда воздействий со стороны руководства управленческого характера;

– иерархическая структура — элементы системы совокупного риска должны быть подчинены друг другу строгим образом;

– структурированность — система совокупного риска финансового института должна иметь четкую структуру, когда в качестве основного критерия выступает тот факт, что должна наблюдаться стабильная взаимосвязь между ее элементами, а вместе с тем правила осуществления данного рода отношений;

– эффективность — система совокупного риска финансового института должна стремиться к максимальной эффективности;

– регламентация — все процессы должны быть жестким образом регламентированы;

– система приоритетов как четкое понимание приоритетов в управлении всем спектром рисков, которые присущи предприятию;

– согласованность, что предполагает необходимость функционирования элементов системы совокупного риска с учетом полного согласования на уровне текущего взаимодействия и стратегического развития организации;

– осознанность — процесс управления рисками предприятия должен сопровождаться присутствием объективных, достоверных и актуальных информационных сведений;

– непрерывность, цикличность системы управления рисками.

В результате исследования теоретических основ проявления коммерческих рисков предприятия и управления ими можно сделать такие выводы.

Цель системы управления рисками на предприятии состоит в обеспечении стратегической и оперативной устойчивости бизнеса предприятия за счет поддержания уровня рисков в установленных границах.

В современной экономике и практике ведения бизнеса процесс управления коммерческими рисками осуществляется на основе двустороннего и дифференцированного подходов. Это означает, что необходимым является осуществление воздействия на объекты риска с целью уменьшения степени их чувствительности к факторам рисков посредством ограничения концентрации, диверсификации, хеджирования, резервирования, страхования и осуществления организационно-технологических мероприятий. Помимо этого, осуществляется воздействие на факторы риска с целью уменьшения вероятности их неблагоприятного изменения посредством давления на рынок, формирования долгосрочного спроса, лоббирования интересов предприятия.

Литература:

- Понятова Н. В., Кабаненко М. Н. Формирование системы риск-менеджмента на предприятии // Экономика и социум. — 2017. — № 1–2. — С. 374–379.

- Риск-менеджмент на предприятии. — Режим доступа: https://www.distanz.ru/feed/lectures/risk-menedzhment-na-predpriyatii_2764.

- Система риск-менеджмента на предприятии. — Режим доступа: http://helpiks.org/7–11865.html.

- Хижняк Д. А., Шушпанова К. Д. Организация системы риск-менеджмента на предприятии // Новая наука: финансово-экономические основы. — 2017. — № 1. — С.273–275.

- Хорошавин Н. В. Анализ тенденций и перспектив развития систем риск менеджмента в российских компаниях // Потенциал российской экономики и инновационные пути его реализации: материалы международной научно-практической конференции студентов и аспирантов. — Омск: Фонд региональной стратегии развития, 2017. — С. 520–525.