С середины XX века в экономически развитых странах ежегодно фиксируется тенденция увеличения доли безналичных расчетов в общем объеме совершенных расчетно-платежных операций, чему способствуют следующие факторы: целенаправленная государственная политика сокращения наличных расчетов; автоматизация систем расчетов и платежей; развитие систем электронного обращения; распространение и популяризация существующих форм безналичных расчетов, а также появление и массовое внедрение новых способов и форм безналичных расчетов; расширение спектра розничных платежных и расчетных услуг и появление новых финансовых продуктов; ускорение и повышение доступности и надежности безналичных расчетов; увеличение количества расчетно-платежных систем; развитие бизнеса в виртуальном пространстве; повышение уровня доверия как к банковской системе, так и к безналичным деньгам и расчетам; внедрение инноваций и развитие техники, технологий, связи и другое [1].

Расчеты — это процесс подсчета сумм, подлежащих передачи одним лицом другому (как правило, проводятся исключительно мысленно представляемыми деньгами, т. е. заменителями денег), тогда как платеж — это передача или перевод законных средств платежа (денег) плательщиком получателю, которому он должен в соответствии с расчетами, и в результате чего плательщик освобождается от долга (погашается его денежное обязательство) [2].

Под безналичными расчетами понимается процесс обмена информацией между плательщиком (отправителем) и получателем денежных средств с целью погашения денежных обязательств без использования наличных денег. Любая расчетная операция обязательно должна завершаться платежом (безусловным и безотзывным актом передачи денег отправителем получателю):

– путем перевода денежных средств по банковским счетам;

– путем перевода денежных средств без открытия индивидуального банковского счета;

– путем взаимного зачета денежных требований и обязательств с окончательным переводом неурегулированного остатка на банковский счет получателя.

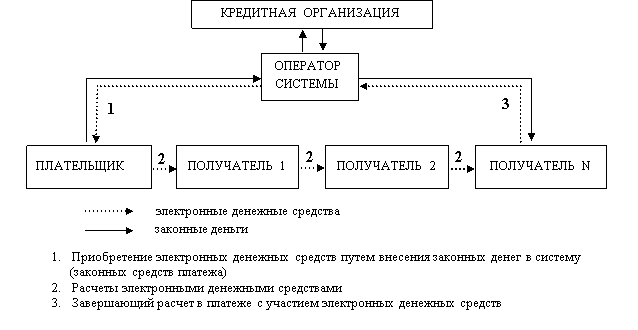

Безналичные расчеты чаще всего отражаются путем записей по банковским счетам о переводе денежных средств. Однако существуют финансово-расчетные инструменты, схемы расчетов которых исключают участие кредитной организации. Например, при совершении расчетов электронными деньгами, чеками или векселями, подразумевающих смену держателей финансово-расчетных инструментов, банковский счет не задействован, поскольку отсутствует необходимость использования денег. Однако в данном случае реализовать платеж (завершающий расчет, который обязательно проводится законным платежным средством) на практике невозможно, потому что его завершением должно стать исполнение кредитной организацией денежного обязательства путем изъятия у держателя расчетно-платежного инструмента и одновременного перечисления (выдачи) ему суммы денежных средств. Схема расчетов без участия кредитных организаций представлена на рис.1 на примере расчетов электронными денежными средствами [3].

Рис. 1. Расчеты и платежи с участием электронных денежных средств

Рис. 1. Расчеты и платежи с участием электронных денежных средств

Рассмотрим основные классификации безналичных расчетов.

В зависимости от участников безналичных расчетов выделяют:

– безналичные расчеты физических лиц (расчеты населения);

– безналичные расчеты юридических лиц, включающие межхозяйственные расчеты (в расчетах принимают участие предприятия, организации, фирмы, бюджетные учреждения, другие) и межбанковские расчеты (сторонами расчетов являются кредитные организации).

Безналичные расчеты проводятся по следующим типам операций:

– безналичные расчеты по товарным операциям;

– безналичные расчеты по нетоварным операциям.

В отличие от товарных операций нетоварные операции не предполагают получения в обмен какого-либо эквивалента (например, оплата налогов, оплата штрафов, оплата страховок и другое).

В зависимости от характера операции безналичные расчеты подразделяются на:

– безналичные расчеты по финансовым операциям;

– безналичные расчеты по нефинансовым операциям.

Безналичные расчеты могут совершаться путем:

– записей по банковским счетам о переводе денежных средств;

– зачетов взаимных требований и обязательств;

– передачи расчетно-платежных инструментов (электронных денег, чеков, векселей и другое).

В зависимости от места проведения безналичных расчетов выделяют:

– внутригосударственные (внутренние) расчеты;

– межгосударственные (внешние) расчеты.

Безналичные расчеты совершаются с использованием различных финансово-расчетных инструментов, каждый из которых обладает специфическими чертами и свойствами [4]:

– расчеты платежными поручениями;

– расчеты по поручению физических лиц без открытия банковского счета;

– расчеты аккредитивами;

– расчеты инкассовыми поручениями;

– расчеты чеками;

– расчеты платежными требованиями;

– расчеты электронными денежными средствами (электронными деньгами);

– расчеты векселями;

– расчеты с использованием банковских карт;

– расчеты сберегательными сертификатами на предъявителя.

В зависимости от наличия или отсутствия посредников при совершении расчетных операций выделяют:

– безналичные расчеты без участия посредников, которые совершаются напрямую между плательщиком и получателем;

– безналичные расчеты, совершаемые с участием посредников.

Различают следующие расчеты в зависимости от выражения переводимой суммы денежных средств:

– безналичные расчеты, выраженные в денежной единице;

– безналичные расчеты, имеющие частное выражение.

В зависимости от статуса участников безналичных расчетов выделяют:

– расчеты, совершаемые между резидентами (лицами, зарегистрированными в определенной стране и подчиняющимися ее национальному законодательству);

– расчеты, совершаемые между нерезидентами (лицами, не являющимися резидентами);

– расчеты, совершаемые между резидентом и нерезидентом.

Инициатором расчетной операции может выступать как отправитель денежных средств, так и их получатель, поэтому выделяют:

– расчетные операции, инициируемые получателем;

– расчетные операции, инициируемые отправителем.

Одним из критериев классификации безналичных расчетов является «государственное регулирование»:

– безналичные расчеты, регулируемые государством;

– безналичные расчеты, нерегулируемые государством (например, расчеты криптовалютой).

Безналичные расчеты снимают временные и пространственные ограничения совершения расчетно-платежных операций, увеличивают скорость обращения денег, являются более экономичными, прозрачными, удобными и безопасными, чем платежи наличными. Своевременность, надежность и эффективность расчетных операций обеспечивается за счет соблюдения основных принциповорганизации безналичных расчетов:

– соблюдение правового режима осуществления расчетов и платежей;

– совершение и отражение расчетов по открытым в кредитных организациях банковским счетам (за исключением случаев, когда при расчетах не используется банковский счет);

– обеспечение наличия ликвидных средств у плательщика (отправителя) на принадлежащем ему банковском счете для совершения расчетных операций с целью своевременного и бесперебойного их перевода в рамках применяемых форм безналичных расчетов;

– наличие распоряжения плательщика (отправителя) о списании денежных средств с его банковского счета (акцепта), за исключением случаев, предусмотренных законодательством, когда возможно бесспорное и безакцептное списание денежных средств с банковского счета;

– срочность платежа;

– свобода выбора форм безналичных расчетов;

– контроль участников расчетов за своевременностью и правильностью совершения расчетных операций и соблюдения российского законодательства;

– материальная ответственность субъектов расчетных отношений за соблюдением договорных условий, которая предусматривает возмещение убытков, уплату штрафов, пени и другие меры ответственности в случае нарушения договорных обязательств в части расчетов и платежей.

Развитие безналичных расчетов, в том числе путем внедрения новых высокотехнологичных финансово-расчетных инструментов, и эффективное правовое регулирование в сфере расчетов и платежей оказывают положительное влияние на финансово-экономическое состояние страны, в то время как политическая нестабильность; финансовый кризис; экономическая стагнация; отсутствие государственной политики, нацеленной на снижение уровня налично-денежного оборота; увеличение объемов и количества операций теневого рынка и криминогенной сферы; высокий уровень туристов и мигрантов, предпочитающих проведение операций с наличными деньгами способствуют снижению доверия к банковской системе и к безналичным расчетам, что негативно отражается как на состоянии экономики, так и на благосостоянии ее граждан.

Литература:

- Дюдикова, Е. И. Денежная масса и электронные деньги / Е. И. Дюдикова // Проблемы современной экономики: материалы V международной научной конференции. — Самара: Издательство АСГАРД, 2016. — С. 57–63.

- Банковское дело. Управление и технологии: Учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. проф. А. М. Тавасиева. — 2-е изд, перераб и доп. — М.: ЮНИТИ-ДАНА, 2005. — 671 c.

- Дюдикова, Е. И. Электронные деньги на современном этапе своего развития (начало XXI века) / Е. И. Дюдикова // Актуальные вопросы экономических наук: материалы XLV международной научно-практической конференции. — Новосибирск: Издательство ЦРНС, 2015. — С. 100–106.

- Дюдикова, Е. И. Сравнительная характеристика электронных денег и других инструментов безналичных расчетов / Е. И. Дюдикова // Экономика устойчивого развития. — 2016. — № 3 (27). — С. 139–150.