Переход на Базель III запланирован на 2012–2019 года. Страны по всему миру запаниковали. Европа стала следить за СШАовведение поэтапной реализации регулирования капитала. В свою очередь США наблюдает за эволюцией государственного надзора над европейскими коммерческими банками. Причина в том, что каждое государство не желает потерять конкурентоспособность на мировом рынке.

Но нашлись страны, которые сразу поддержали введение третьей части Базеля. Одной из таких стран явился Китай. Причиной этому служит желание заменить высоко рисковые активы на золото. В Базеле указано, что этот металл является очень надежным финансовым активом. На протяжении многих лет цены на золото повышаются.

В последнее время Китай является активным импортером, а также добывает жёлтый металл в больших количествах. В таблице 1 мы видим значительный объем и прирост. [3]

Таблица 1

Золотые резервы стран втоннах иих доля вобщем объёме национальных резервов (данные Всемирного золотого совета по состоянию на январь 2017 года)

|

№(2016) |

Страна/организация |

1970 |

1980 |

1990 |

2000 |

2010 |

2016 |

Доляв% |

|

1 |

США |

9839,2 |

8221,2 |

8146,2 |

8136,9 |

8133,5 |

8133,5 |

75,9 |

|

2 |

Германия |

3536,6 |

2960,5 |

2960,5 |

3468,6 |

3401 |

3377,9 |

69,5 |

|

3 |

МВФ |

3855,9 |

3217 |

3217 |

3217,3 |

2814 |

2814 | |

|

4 |

Италия |

2565,3 |

2073,7 |

2073,7 |

2451,8 |

2451,8 |

2451,8 |

68,4 |

|

5 |

Франция |

3138,6 |

2545,8 |

2545,8 |

3024,6 |

2435,4 |

2435,8 |

66,2 |

|

6 |

Китай |

… |

398,1 |

395 |

395 |

1054,1 |

1842,6 |

2,3 |

|

7 |

Россия |

… |

… |

… |

384,4 |

788,6 |

1614,3 |

16 |

|

8 |

Швейцария |

2427 |

2590,3 |

2590,3 |

2419,4 |

1040,1 |

1040 |

6,1 |

Также многие эксперты выдвигают гипотезу о том, что Базель III разрабатывался под лоббированием семьи Ротштильдов, имеющая огромный запас золота и желающая восстановить Бреттон-Вудскую систему.

В Российской Федерации банки также обеспокоены потерей прибыли и конкурентоспособности, а также дефолта или отзыва лицензии из-за ожесточения надзора. Особенно это волнует мелкие и региональные банки. Эти кредитные организации имеют маленькую диверсификация активов, с преимущественным преобладанием высоко рисковых активов.

В таблице 2 приведены банки с высокой долей кредитного портфеля в активах. [1]

Таблица 2

Доля кредитного портфеля вактивах банков на 01.01.2017

|

№ |

Название банка |

Кредитный портфель(тыс. руб.) |

Активы-нетто (тыс. руб.) |

Доля кредитного портфеля в активах нетто% |

|

1 |

Банк Сберегательно-кредитного сервиса |

153714207 |

155249349 |

99 % |

|

2 |

Сетелем Банк |

106911755 |

111667149 |

96 % |

|

3 |

Банк ПСА Финанс РУС |

5834370 |

6206649 |

94 % |

|

4 |

Русский Национальный Банк |

4116355 |

4399919 |

94 % |

|

5 |

Русфинанс Банк |

99393795 |

107031225 |

93 % |

|

6 |

Тойота Банк |

49082449 |

53995804 |

91 % |

|

7 |

Национальная Факторинговая Компания |

12316934 |

13619720 |

90 % |

|

8 |

Банк Экономический Союз |

3178882 |

3539296 |

90 % |

|

9 |

РН Банк |

56378908 |

63263712 |

89 % |

|

10 |

Фольксваген Банк Рус |

26612679 |

30585578 |

87 % |

|

11 |

Меткомбанк (Череповец) |

17440288 |

20080944 |

87 % |

|

12 |

Финанс Бизнес Банк |

32853522 |

37835519 |

87 % |

|

13 |

Темпбанк |

13928912 |

16174942 |

86 % |

|

14 |

ЮМК |

2646205 |

3103062 |

85 % |

|

15 |

Оней Банк |

2338270 |

2744049 |

85 % |

Прибыль — важный источник увеличение собственного капитала. В таблице 3 приведена информация о самых прибыльных банках с данными о наращивание капитала с помощью прибыли. [1]

Таблица 3

Прибыль икапитал банков на 1.01.2017

|

№ |

Название банка |

Норма прибыли ккапиталу% |

Капитал (тыс. руб.) |

Прибыль (тыс. руб.) |

|

1 |

Объединенная расчетная система |

130 % |

281396 |

365668 |

|

2 |

КИВИ банк |

96 % |

2272024 |

2184307 |

|

3 |

Яндекс.Деньги |

73 % |

1431062 |

1048695 |

|

4 |

Финанс Бизнес Банк |

69 % |

439349 |

303917 |

|

5 |

Монета.ру |

65 % |

110956 |

72130 |

|

6 |

Экспресс-Волга |

55 % |

6633192 |

3680587 |

|

7 |

РИБ |

53 % |

60935 |

32402 |

|

8 |

Российская финансовая корпорация |

48 % |

1083475 |

518818 |

|

9 |

МОБИ.Деньги |

48 % |

73956 |

35305 |

|

10 |

Национальный Клиринговый Центр |

45 % |

46214160 |

20658141 |

|

11 |

Межрегиональный почтовый банк |

36 % |

877467 |

311979 |

|

12 |

Азия-Инвест Банк |

35 % |

1147348 |

398356 |

|

13 |

Платежный Центр |

34 % |

7513018 |

2556856 |

|

14 |

Национальный Расчетный Депозитарий |

34 % |

8805222 |

2966430 |

|

15 |

Тинькофф Банк |

34 % |

27638502 |

9284315 |

|

16 |

Мурманский Расчетный Центр |

33 % |

101586 |

34002 |

|

17 |

ОФК банк |

33 % |

7579442 |

2523185 |

|

18 |

Совкомбанк |

33 % |

50052622 |

16649053 |

|

19 |

Рапида |

31 % |

907833 |

278907 |

|

20 |

Мерседес-Бенц Банк Рус |

30 % |

4693741 |

1421729 |

На данный момент из 604 действующих банка 163 являются убыточными. Фактором уменьшения убытка является прибыль. Но убыток не всегда означает факт, что прирост собственного капитала не будет совершён.

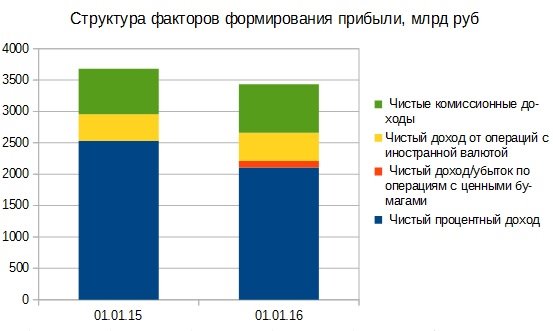

Центральный банк перечисляет нам факторы, которые будут приносить банку прибыль — это чисто % и чисто комиссионные доходы, чистый доход от операций с иностранными валютами, а также прибыль от операций с ценными бумагами, их переоценке. Также Банк России нам выдает список операции, которые снизят прибыль: пополнение резервов на возможные потери, минус восстановленные резервы; чистые расходы на операции с ценными бумагами, их переоценки; и затраты на обеспечение деятельности банка.

На рисунке 1 представлены результаты, и доли факторов прибыли кредитных организаций в России. [2]

Рис. 1

По данному рисунку мы видим, что удельный вес в этой структуре занимает чистый процентный доход. И это не удивительно, ведь сущность банка в этом и состоит, чтобы быть посредником и получать за это свои проценты. Далее следуют чистые комиссионные доходы, которые составили у кредитных организаций в России на 1 января 2016 года 772 млрд рублей. К таким доходам относится комиссия по расчетным и кассовым операциям, за предоставление банковских гарантий, предоставление клиентам в аренду банковских ячеек, брокерские услуги и т. д. Третье место принадлежит чистым доходам от операций с иностранной валютой, 450 млрд рублей на 01.01.2016. Динамика дохода от этого фактора была разнонаправленной и наиболее значимо выросла у крупных частных банков с 10,5 до 23,6 %. Доход по операциям с ценными бумагами, значимым считать нельзя.

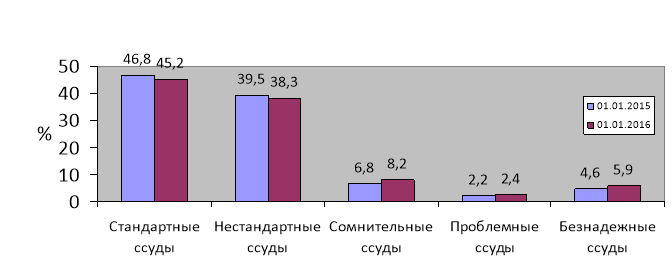

Резервы на возможные потери на 01.01.2016 равняются 1717 млрд. рублей. Это больше на 211 млрд. руб. чем в предыдущем году и на 9,4 % в процентном соотношение. Отсюда вывод, что произошло увеличение некачественных активов. Особенно это касается, кредитов, выданных физическим лицам.

Рис. 2. Качество кредитного портфеля банковского сектора в России

Рис. 2. Качество кредитного портфеля банковского сектора в России

По рисунку 2 видно, что на 1 января 2016 года произошло уменьшение «хороших» ссуд, т. е. стандартных и не стандартных, и, соответственно увеличение «плохих» ссуд (проблемные и безнадежные ссуды), а также сомнительных ссуд с 6,8 % до 8,2 %. [2]

Итак, прибыль как источник роста капитала банка, является значимым. И поэтому следует его наращивать. Самыми важными факторами для этого на данный момент является чисто процентный и чисто комиссионный доход. Также нужно обратить внимания на такой финансовый актив как золото. Кроме диверсификации, вторым ключом к успеху, служит качество активов, то есть, к примеру, увеличение «хороших» ссуд в кредитном портфеле и уменьшение «плохих». Для этого необходимо повышать имидж и сервис банка, чтобы конкурировать с крупными частными или государственными банками.

Литература:

- Информация о финансах банков [Электронный ресурс] — Режим доступа: http://www.bankodrom.ru/

- Отчет о развитии банковского сектора и банковского надзора в 2015 году [Электронный ресурс] — Режим доступа: https://www.cbr.ru/publ/?prtid=nadzor

- Сайт Всемирного золотого совета [Электронный ресурс] — Режим доступа: https://www.gold.org/research/latest-world-official-gold-reserves