Ипотека — наиболее сложный из всех кредитных продуктов, подразумевающий залог приобретаемой недвижимости. Нередко доходов одного человека для столь крупного приобретения не хватает и в роли созаемщиков могут выступать до четырех клиентов. Кроме того, недвижимость, предлагаемая банку в залог, подлежит экспертной оценке с выдачей соответствующего заключения.

Ипотечное кредитование необходимо для экономического и социального развития любого государства.

Рынок ипотечного кредитования — включает в себя как деятельность кредиторов, так и деятельность заемщиков, между которыми (на основе заключенного договора) возникают определенные обязательства. Субъектами, принимающими участие на первичном ипотечном рынке, могут быть граждане государства, ипотечные банковские учреждения и другие организации, осуществляющие свою деятельность в сфере ипотечного кредитования [2].

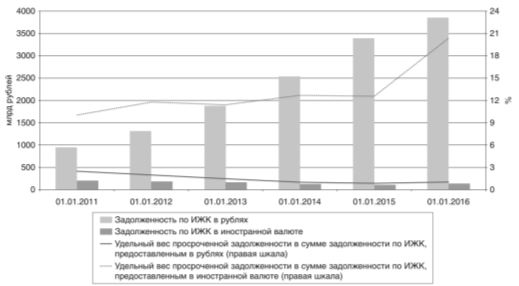

Особый интерес вызыват просроченная задолженность по ипотечному кредитованию. Проанализируем данные статитискик Банка России и сделаем выводы относительно положенмия показателя в динамике (Рис. 1).

Рис. 1. Динамика задолженности по ипотечному жилищному кредитованию в России

По данным рисунка 2 можно сделать вывод о том, что в целом задолженность по ипотечным кредитам в рублях на порядок выше, чем в валюте и на протяжении всего анализируемого промежутка возрастает. А вот задолженность в иностранной валюте к отчётному 2015 г. несколько сокращается [3].

Проанализируем задолженность по ипотечным кредитам с помощью показателей темпа роста, прироста, абсолютного измнения.

Таблица 1

Динамика объемов задолженности ипотечных кредитов по цепной системе

|

Год |

Задолженность, млрд. руб. |

Абсолютный прирост (убыль), млрд. руб. |

Темп роста, % |

Темп прироста, % |

|

2010 |

1 129,4 |

- |

- |

- |

|

2011 |

1 478,9 |

349,5 |

130,9 |

30,9 |

|

2012 |

1 997,2 |

518,3 |

135,0 |

35,0 |

|

2013 |

2 648,9 |

651,7 |

132,6 |

32,6 |

|

2014 |

3 517,1 |

868,2 |

132,8 |

32,8 |

|

2015 |

3 912,8 |

395,7 |

111,3 |

11,3 |

Из таблицы 1 видно, что по цепной системе изучения, наибольший прирост задолженности отмечается в 2014 г. — 868,2 млрд. руб., что соответствует 32,8 % прироста показателя по сравнению с 2013 г. Наименьший прирост приходится на 2011 г. — 349,5 млрд. руб. [3].

Таблица 2

Динамика объемов задолженности ипотечных кредитов по базисной системе

|

Год |

Задолженность, млрд. руб. |

Абсолютный прирост (убыль), млрд. руб. |

Темп роста, % |

Темп прироста, % |

|

2010 |

1 129,4 |

- |

- |

- |

|

2011 |

1 478,9 |

349,5 |

130,9 |

30,9 |

|

2012 |

1 997,2 |

867,8 |

176,8 |

76,8 |

|

2013 |

2 648,9 |

1519,5 |

234,5 |

134,5 |

|

2014 |

3 517,1 |

2387,7 |

311,4 |

211,4 |

|

2015 |

3 912,8 |

2783,4 |

346,4 |

246,4 |

Из таблицы 2 видно, что по базисной системе изучения, наибольший прирост отмечается в 2015 г. — 2783,4 тыс. руб., что соответствует приросту почти в 2,5 р. показателя по сравнению с 2014 г. Наименьший прирост приходится на 2011 г. — 349,5 тыс. руб., что соответствует 30,9 % прироста показателя по сравнению с 2010 г.

В интервальном ряду динамики с равноотстоящими уровнями во времени расчет среднего уровня ряда (y) производится по формуле средней арифметической простой:

y=![]() =2447,4 млрд. руб.

=2447,4 млрд. руб.

Определение среднего абсолютного прироста производится по цепным абсолютным приростам по формуле:

=![]() = 556,7 млрд. руб.

= 556,7 млрд. руб.

Среднегодовой темп роста вычисляется по формуле:

Tр=![]() = 1,282 или 128,2 %

= 1,282 или 128,2 %

Среднегодовой темп прироста получим, вычтя из среднего темпа роста 100 %.

Тпр=Тр-100= 28,2 %

На основе рассчитанных показателей динамики можно сказать, что за период с 2010 по 2015 гг. в Российской Федерации наблюдалось увеличение задолженности на 556,7 млрд. руб. или на 28,2 %.

Средний уровень ипотечной задолженности за 5 лет составил 2447,4 млрд. руб.

Просроченная задолженность по ипотечным кредитам на протяжении 2015 г. последовательно увеличивается. На 1 ноября 2015 г. объем ипотечных ссуд, платежи по которым просрочены на 90 и более дней, достиг 111 млрд руб., что составляет 2,9 % всей задолженности по ипотечным кредитам.

Во многом рост связан с курсовой переоценкой задолженности по ипотечным кредитам в иностранной валюте, просроченные платежи по которым достигли 18,4 % всей задолженности в иностранной валюте.

Изучение банковского опыта последнего десятилетия дает возможность констатировать, что банки разрабатывают и постоянно совершенствуют методы оценки качества потенциальных заемщиков с помощью различного рода моделей. Цель их состоит в том, чтобы выработать стандартные подходы для объективной характеристики заемщика, найти числовые критерии для разделения будущих клиентов на основе результатов анализа (кредитоспособные и некредитоспособные).

Поэтому важным аспектом снижения рисков ипотечного кредитования является объективная оценка кредитоспособности заемщика.

Несмотря на рост просроченных платежей по ипотечным кредитам, этот сегмент остается наиболее качественным активом по сравнению с други-ми потребительскими кредитами. По данным Банка России на 01.10.2015 г., доля неипотечных ссуд населению со сроком задержки платежей более 90 дней составляет 15,1 %.

Финансовый кризис добавил проблем большинству россиян, взявшим ранее ипотечный кредит. Поможет не лишиться жилья, возможно, единственного, и восстановить свою платежеспособность реструктуризация ипотеки. Эту помощь оказывает государство в лице Агентства по ипотечному жилищному кредитованию (АИЖК), уменьшая бремя кредита в сумме до шестисот тысяч рублей [2].

Реструктуризация ипотеки в 2016 г. стала возможна после вступления в силу постановления, подписанного Дмитрием Медведевым 20 апреля 2015 года («Постановление Правительства РФ от 20 апреля 2015 года № 373 «Об основных условиях реализации программы помощи отдельным категориям заемщиков по ипотечным жилищным кредитам (займам), оказавшихся в сложной финансовой ситуации, и увеличении уставного капитала открытого акционерного общества «Агентство по ипотечному жилищному кредитованию»).

Ежемесячные выплаты по кредиту после проведения реструктуризации снижаются до 12 % годовых, и к тому же кредитор предоставляет отсрочку по выплате ипотечного долга до полутора лет. А половину процентов банк получает от государства. Таким образом существенно снижается финансовая нагрузка на заемщика, и банки не теряют свои деньги.

Для того чтобы получить поддержку и воспользоваться услугами агентства по реструктуризации ипотеки, существует ряд условий и параметров.

Во-первых, они касаются самого ипотечного жилья, находящегося в залоге у банка.

− Это должно быть единственным жильем заемщиков. Таким образом, реструктуризации не подлежат ипотечные кредиты, на которые приобретались несколько квартир или домов. Допускается наличие в собственности у заемщиков другой недвижимости, а точнее, совокупной доли не более 50 % на всех членов семьи.

− Реструктуризация ипотеки 2016 распространяется на относительно недорогое жилье, стоимость квадратного метра на которое не должна превышать среднерыночную стоимость на аналогичную недвижимость более, чем на 60 %.

− Размер жилья также имеет значение. Это должна быть небольшая квартира или дом. В постановлении указываются максимально допустимые метражи. Для однокомнатной квартиры не более 45 кв. м, для двухкомнатной — не более 65 кв. м., а для трехкомнатной эта площадь не должна превышать 85 кв. м.

− Покупка жилья и выдача ипотечного кредита должны быть произведены не ранее чем за год до реструктуризации.

Многие специалисты отмечают что пик кредитного бума уже пройден и при условии отсутствия кризисных явлений в ближайшее время должно было бы наблю- даться постепенное снижения ипотечного рынка [2].

По данным НБКИ, сегодня около 11 миллионов россиян уже обслуживают более двух потребительских кредитов одновременно. Из них более 1 миллиона 300 тысяч человек оформили на себя по четыре кредита, а 624 тысячи — пять и более. Обычно столь большое новых количество кредитов граждане оформляют для обслуживания старых кредитов.

Это говорит о высокой закредитованности населения, которая также связана с текущим падением потребительского спроса. Если сравнивать производство в 2014 и 2015 году наибольшее падение происходит именно в тех от- раслях, которые связаны с потребительским спросом. А именно, эти отрасли вносили наибольший вклад в развитие и рост экономики РФ в последние годы. Поэтому мы сейчас и наблюдаем падение ВВП.

Такая модель экономического роста себя уже исчерпала и поэтому необходима переориентация экономики. Решением данного вопроса мы видим переориентацию в сознании граждан, которые активно пользуются ус- лугами банка, с кредитопользования на накопительство. Текущую ситуацию с должниками уже не изменить, но в дальнейшем государству необходимо стимулировать население на активные вклады и избавление от кредитной «удавки» [2].

Ипотечное кредитование является потенциальным фактором развития экономических отношений, перевоплощение объектов недвижимости в рабочий капитал. Все это поможет заемщикам получить недвижимые средства, а кредиторам — высокий уровень гарантированного дохода. Ипотека могла бы стать одним из немногих условий вывода экономики некоторых стран из кризиса, а также поддержанию ее стабильности.

Литература:

- Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

- Ипотечное кредитование жилищного стр-ва: Учеб. пос. / С. А. Баронин, В. В. Бочкарев и др.; Под общ. ред. С. А. Баронина и др. — М.: НИЦ ИНФРА-М, 2014–189 с.

- Официальный сайт Банка России — https://www.cbr.ru/

- Федеральная служба государственной статистики — http://www.gks.ru/