В данной статье рассмотрена экономическая сущность показателей рентабельности, а также раскрыт один из дискуссионных вопросов интерпретации рентабельности в системе аналитической оценки результатов финансово-хозяйственной деятельности организации, связанный с существующим системным противоречием максимизации рентабельности и платежеспособности организации.

На сегодняшний день в России коммерческие организации осуществляют свою хозяйственную деятельности в условиях рыночной экономики, движущей силой и механизмом регулирования которой является конкуренция. В связи с этим каждому предприятию необходимо уметь реально оценивать свое экономическое состояние. Таким образом, важнейшей характеристикой деятельности предприятия является ее экономическая эффективность.

Актуальность темы заключается в том, что использование показателей рентабельности занимает лидирующее место в процессе анализа экономической эффективности предприятия, так как обеспечивает сопоставимость абсолютных показателей прибыли. Многообразие показателей рентабельности в совокупности с подходами к их факторному анализу создает систему аналитической диагностики и достаточно подробно и детализировано характеризует эффективность. Однако возникает вопрос, можно ли признать такой подход к оценке эффективности деятельности исчерпывающим?

Для управления деятельностью фирмы используются экономические показатели. Они измеряют и дают оценку сущности экономических явлений, связанных с фирмой. Поэтому экономисту-аналитику следует знать природу всех экономических показателей.

Экономическая эффективность — сложная, многогранная категория экономической науки. Она является основополагающей базой для определения критериев рациональности принимаемых решений. Через эту категорию находят отражение такие характеристики хозяйственно-экономической деятельности предприятия, как динамичность, целостность, многосторонность и взаимосвязанность ее различных сторон [3, c.98].

При рассмотрении вопроса об оценке эффективности деятельности организации, экономисты-аналитики сталкиваются с тем, что им необходимо принять решение — какой показатель следует выбрать, чтобы дать оценку финансово-экономической деятельности предприятия.

Бесспорным моментом является тот факт, что эффективность деятельности организации нельзя оценить с помощью абсолютных показателей. Оценка эффективности деятельности предприятия всегда дается с помощью относительных величин, которые дают возможность соотнести имеющийся результат с базой сравнения, на единицу стоимости которой и определяется отдача.

Первостепенная роль в системе показателей эффективности принадлежит показателям рентабельности.

Показатели рентабельности — это относительные величины, которые позволяют сопоставить результирующий показатель (прибыли от продаж, прибыли до налогообложения, чистой прибыли) с ресурсами или затратами, которые обеспечили этот результат (выручка от продаж, стоимость активов, стоимость пассивов). Иными словами, анализ и диагностика показателей рентабельности необходимы для измерения доходности организации с различных позиций.

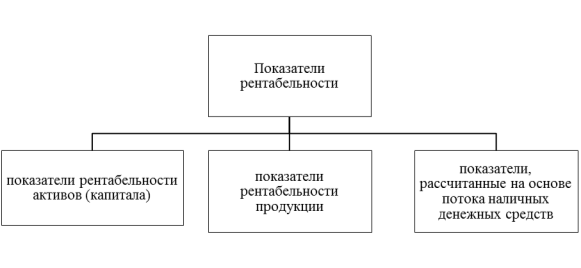

В соответствии с А. Д. Шереметом, их можно сгруппировать, как представлено на Рисунке 1:

Рис. 1. Группы показателей рентабельности (по А. Д. Шеремету)

Показатели рентабельности активов (капитала) формируются как отношение прибыли к активам, инвестиционному капиталу (собственный капитал и кредиты), собственному капиталу. Иными словами, данная группа показателей рентабельности характеризует отдачу результата финансово-экономической деятельности, которая приходится на рубль имущества, которым владеет фирма и использует для получения прибыли; на рубль всех источников финансирования; а также на рубль собственных источников финансирования организации. Данные показатели интересны всем участникам бизнеса фирмы: и собственнику, и инвестору, и наемному менеджеру высшего звена.

Например, акционеров (собственников) интересует интенсивность прироста собственных источников финансирования [3, c.83], которую демонстрирует рентабельность собственного капитала, поскольку акционер заинтересован в росте стоимости акций фирмы на фондовом рынке. Полученная прибыль, включаясь в состав собственного капитала, приводит к увеличению собственных источников финансирования и, ожидаемо, положительно воспринимается с точки зрения увеличения ее акций.

Потенциальных инвесторов и кредиторов интересует отдача на инвестируемый ими капитал. Инвестируя свои средства в деятельность фирмы, они ожидают определенную доходность. Показатели рентабельности активов (капитала) дают им информацию, какую доходность принесут им данные инвестиции. Кроме того, инвесторы могут проанализировать эти показатели в динамике и на базе полученных данных и основанных на анализе прогнозов принять решение, стоит вкладывать в это предприятие или нет. Для них рентабельность капитала является инструментом их инвестиционной политики.

Если рассматривать с точки зрения наемных менеджеров, то с первого взгляда может показаться, что взаимосвязи между их деятельностью и увеличением прибыли нет. Но если брать как данное, что собственники стараются дать наемным менеджерам такие стимулы, которые в конечном итоге скажутся на прибыли и поэтому наемный менеджер действует исключительно в интересах компании, то руководящее звено (менеджеров) интересует отдача всех активов для характеристики их эффективного использования в организации [2, c.160].

Вторая группа показателей рентабельности — показатели рентабельности продукции — определяются как отношение прибыли к источнику этой прибыли.

Этот показатель представляет интерес исключительно для менеджеров, поскольку характеризует эффективность текущей деятельности. Ориентируясь на показатели рентабельности продукции, менеджеры оценивают эффективность текущих затрат предприятия, связанных с производством, реализацией продукции.

Дискуссионным вопросом остается — какую прибыль использовать при расчетах показателей рентабельности продукции: валовую прибыль, прибыль от продаж, прибыль до налогообложения, чистую прибыль?

Классик отечественного экономического анализа А. Д. Шеремет указывает, что при расчете показателей рентабельности продаж возможно использовать не только валовую прибыль и прибыль от продаж, но также и чистую прибыль, и прибыль до налогообложения.

Использование чистой прибыли при расчете показателей рентабельности продаж экономически не оправдано. Чистая прибыль формируется под влиянием налога на прибыль, сальдо доходов и расходов от внереализационной деятельности (например, чрезвычайные доходы и расходы, проценты за кредит, штрафные санкции и пр.). На практике эти факторы не участвуют в формировании результатов хозяйственной деятельности. Например, если в результате судебного процесса организация выиграла судебное дело и ответчик возместил за ущерб (внереализационный доход), нельзя утверждать, что рентабельность продаж от этого возрастет. Эти доходы и (или) расходы не свидетельствуют об эффективности текущей деятельности фирмы.

Ю. Бригхэм, М. Эрхардт, американские экономисты, авторы учебника «Финансовый менеджмент», в своей работе указывают формулу, где рентабельность продаж рассчитывается с использованием чистой прибыли. После расчетов они сами комментируют, что если у двух фирм идентичны результаты операционной деятельности, но различны объемы заемных средств (следовательно, различны проценты по кредитам), рентабельность продаж у них будет различна [1, c.131]. В данном случае более низкая рентабельность продаж у одной из фирм не будет указывать на недостатки в ее операционной деятельности, а лишь выявит различную структуру финансирования у обеих фирм. Если следовать их логике, можно прийти к выводу, что коэффициент рентабельности продаж не характеризует эффективность текущей деятельности, но указывает на эффективность структуры финансирования. В этом случае, какой показатель будет характеризовать эффективность текущей деятельности?

Таким образом, для определения рентабельности текущей деятельности следует использовать три основных показателя: валовую прибыль, прибыль от продаж, прибыль до налогообложения. Это следует из того, что на эти три фактора не оказывают влияние доходы и (или) расходы, которые не связаны с операционной деятельностью фирмы.

Третья группа — показатели, рассчитанные на основе потока наличных денежных средств. В отличие от первой и второй групп показателей рентабельности вместо прибыли используются чистый приток денежных средств.

Данные показатели интересны собственникам (акционерам), инвесторам и заемщикам, поскольку позволяют оценить обеспеченность денежными средствами при необходимости расплатиться с вышеперечисленными лицами, то есть можно выявить степень возможности предприятия расплатиться. Денежные средства, обеспечивающие платежеспособность, являются привлекательным индикатором финансового состояния предприятия [3, c.85].

Многообразие показателей рентабельности создают систему аналитической диагностики и достаточно предметно характеризуют эффективность финансовой деятельности организации. Однако признать исчерпывающим такой подход к оценке эффективности деятельности фирмы нельзя.

Наряду с показателями рентабельности индикатором эффективности являются показатели ликвидности и платежеспособности. Согласно А. Д. Шеремету, платежеспособность фирмы является внешним проявлением финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Здесь и можно найти точки соприкосновения «интересов» показателей рентабельности и платежеспособности.

Существует системное противоречие максимизации рентабельности и платежеспособности организации.

Основной путь максимизации рентабельности собственного капитала предполагает активное использование эффекта финансового рычага.

В процессе своей хозяйственной деятельности предприятие использует и собственные источники финансирования, и заемный капитал. Структура соотношения капитала может варьироваться. В системе финансового менеджмента управление структурой капитала, его оптимизация является одной из наиболее сложных и важных задач. Оптимизация структуры капитала есть соблюдение правил, при которых как и собственный, так и заемный капитал обеспечивают отдачу в виде прибыли. Чтобы оценить доходность собственного капитала, используется показатель рентабельности собственного капитала. Доходность собственного капитала может быть повышена за счет привлечения внешних источников финансирования (займов). В теории финансового менеджмента такое увеличение рентабельности собственного капитала называют эффектом финансового рычага (финансового левериджа).

Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала. Разность между рентабельностью собственного капитала и ставкой процента кредитования называется дифференциал финансового рычага. Именно он формирует положительное значение эффекта финансового рычага. Чем выше положительное значение дифференциала финансового левериджа, тем выше будет его эффект (при прочих равных условиях). Отрицательное значение дифференциала приводит к снижению рентабельности собственного капитала, что делает привлечение внешних источников финансирования в виде займов непривлекательными и неэффективными. Иными словами, каждый рубль собственного капитала должен давать отдачу более высокую, чем стоимость уплачиваемых за него процентов.

Если рентабельность собственного капитала больше стоимости заемных источников финансирования, с точки зрения повышения рентабельности собственного капитала рационально наращивать долю заемных средств. Если рентабельность собственного капитала меньше стоимости кредитов, с точки зрения повышения рентабельности собственного капитала целесообразно наращивать долю собственных.

Например: компания с рентабельностью капитала 9 % обслуживает обязательства общей стоимостью 7,5 %, тогда заемный капитал как более «дешевый» источник финансирования следует увеличивать для повышения рентабельности собственного капитала. Если стоимость заемного капитала становится дороже, например, до 10 %, то увеличение заемного капитала не целесообразно и с точки зрения рентабельности собственного капитала, и с точки зрения финансовой независимости.

Снижение финансовой устойчивости предприятия из-за повышения доли используемых заемных средств приводит к увеличению риска его банкротства, поэтому кредиторы вынуждены увеличивать уровень ставки процента за кредит с учетом возникающих для них дополнительных финансовых рисков. Если ставка процента повышается, то эффект финансового рычага уменьшается и может быть доведен до нуля. Это будет означать, что использование заемного капитала не даст прироста рентабельности собственного капитала. Отрицательное значение дифференциала характеризует ситуацию, при которой рентабельность собственного капитала будет снижаться с приростом заемного капитала, так как прибыль, генерируемая собственным капиталом, будет уходить на использование заемного капитала по высоким ставкам процента.

Таким образом, максимизировать прирост рентабельности собственного капитала можно за счет использования эффекта финансового рычага, который предполагает оптимизацию структуры источников финансирования, привлекая заемные средства.

Данный эффект вступает в противоречие с показателями платежеспособности в виду того, что данные показатели эффективности финансового состояния фирмы находятся в обратной зависимости от краткосрочных обязательств. Платежеспособность является показателем готовности предприятия погасить свои долги в случае одновременного предъявления требований его кредиторов погасить задолженности. Иными словами, чем меньше значение краткосрочных обязательств, тем большее значение приобретают показатели платежеспособности, следовательно, состояние фирмы является более устойчивым.

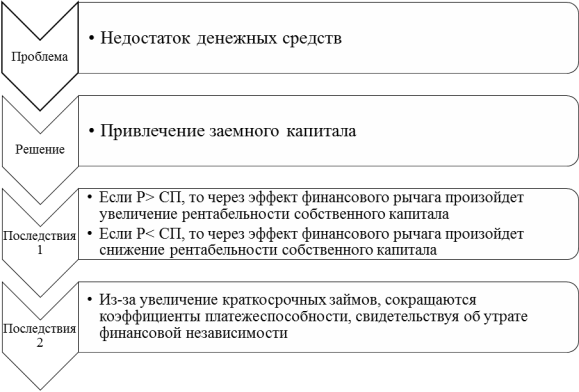

На рисунке 2 представлена блок-схема последствий привлечения заемных средств.

Рис. 2. Блок-схема последствий привлечения заемных источников финансирования

При расчете коэффициентов ликвидности, существуют нормативные значения, с которыми сравнивают полученные результаты. Если руководство принимает решение о необходимости наращивания краткосрочных заемных средств и фирма в итоге не выходит за пределы нормативных значений, а также эффект финансового рычага положительный, то данное управленческое решение можно считать рациональным. В случае если финансовая устойчивость резко ухудшается (полученные коэффициенты ликвидности находятся за пределами нормативных значений), то необходимо провести дополнительный анализ необходимости привлечения заемных средств, сравнивая возможные последствия.

Кроме того, можно выдвинуть мнение, что если фирме достаточно собственного капитала для финансирования своей деятельности, но ставка по кредитованию ниже рентабельности собственного капитала (следовательно, кредит рассматривается как более «дешевый» источник финансирования), не стоит привлекать заемные средства, так как это негативно скажется на финансовой устойчивости компании. Если у фирмы недостаток средств для финансирования своей деятельности и ставка по кредитованию ниже рентабельности собственного капитала, то фирме стоит рассмотреть вариант привлечения заемного капитала, но только оценив все возможные последствия принимаемого решения.

Таким образом, своевременный мониторинг данных индикаторов, а также диагностика и анализ тенденций изменений показателей платежеспособности и рентабельности позволяют избежать некоторых финансовых трудностей.

Опираясь на всё вышеизложенное, можно подтвердить предположение, что использование лишь показателей рентабельности для системного подхода анализа эффективности предприятия нельзя. Существуют и другие показатели, например, рассмотренные в данной работе показатели платежеспособности. И, исходя из этого, если показатель рентабельности собственного капитала растет за счет привлечения заемных средств, то нельзя уверенно считать, что это лишь положительно скажется на финансовом состоянии фирмы. Вследствие прироста займов финансовая устойчивость снижается. Безусловно, кроме показателей рентабельности и платежеспособности анализируются множество других индикаторов финансового состояния фирмы, которые могут принимать различные векторы изменений. Поэтому при принятии управленческих решений необходимо рассматривать все показатели в совокупности, и к анализу рентабельности относиться как к одному из этапов системного подхода к анализу эффективности фирмы.

Литература:

- Бригхэм Ю., Эрхардт М. Финансовый менеджмент: учебник. — 10-е изд./ Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева. — СПб.: Питер, 2009. — 960 с..

- Новопашина Н. М. Оптимизация издержек компании на основе показателя рентабельности всех активов/ Новопашина Н. М.// Наука и образование. — 2007. — № 1. — стр.159–162.

- Шеремет А. Д., Сайфулин Р. С., Негашев Е. В. Методика финансового анализа: учебное пособие. — 3-е изд., перераб. и доп. — М.:ИНФА-М, 2000. — 208с.

- Корпоративный менеджмент [Электронный ресурс]: Кольцова И. Как сбалансировать показатели ликвидности и рентабельности, 2014. Режим доступа: http://www.cfin.ru/management/finance/capital/balanced_liquidity.shtml