В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный временной интервал, инструментами измерения и прогнозирования риска являются статистические величины. В работе подробно описан процесс применения данной методологии. По результатам исследования сформулированы соответствующие выводы и обозначены недостатки и перспективы применения оценки рыночного риска торговых позиций.

Ключевые слова: риски, финансовые риски, Value-at-Risk, VaR, инвестиции, финансовые рынки, акции

В настоящее время инструменты инвестиционного анализа приобретают все более важный характер в принятии решений в процессе управления инвестиционным портфелем. С развитием активности операций на финансовых рынках, а также с учетом нестабильности экономической системы, оценка потенциального риска является основополагающим звеном в механизме инвестирования. Безусловно, детерминировать некоторые факторы, в частности, внешнеполитические, не всегда представляется возможным, но на ближайшую перспективу, для оценки краткосрочной волатильности стоимостных рыночных котировок, измерение потенциального риска является не только реальным, но и, в некоторой мере, обязательным. Для оценки финансовых рисков используют множество различных методик, каждая из которых содержит в себе определенный способ нахождения взаимосвязи между значениями и факторами.

Предметом данного исследования является оценка рыночного риска Value-at-Risk (VaR), целью применения которой является статистическое измерение величины возможного убытка с заданной вероятностью за конкретный период времени. Методом данного исследования для вычисления Value-at-Risk, является историческое моделирование, сущность которого заключается в использовании значений колебания рыночных котировок за прошедший период времени в расчете на стационарность рынка в будущем. Помимо него, существуют также аналитический метод и метод Монте-Карло.

Объектом данного исследования является Горно-металлургическая компания «Норильский никель», крупнейший в мире производитель никеля и палладия, а также один из крупнейших производителей платины и меди. Обоснованность выбора именно «Норникеля» объясняется тем, что, во-первых, автор проявляет повышенный интерес к инвестициям в акции данной компании и считает целесообразным провести качественную оценку для принятия решения, а, во-вторых, акции «Норильского никеля» котируются в «первом эшелоне» Московской межбанковской валютной бирже РФ (ММВБ РФ), что позволяет говорить о некоторой стабильности и ликвидности компании.

При нахождении VaR имеют значимость следующие параметры:

- временной горизонт — период времени, на который приходится расчет риска;

- уровень допустимого риска;

- базовая валюта.

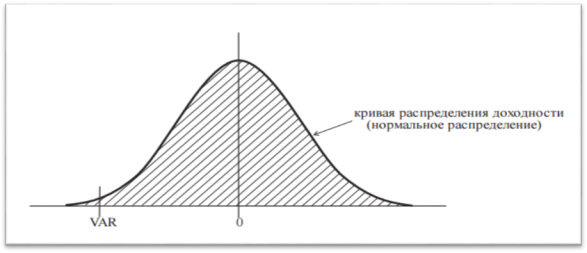

Например, VaR, равный x при временном горизонте в n дней, уровне допустимого риска 99 % и базовой валюте — рубли, будет означать, что с вероятностью 99 % убытки не превысят x рублей в течение n дней. Данная методология интерпретирована графически (рис. 1):

Рис. 1. Графическое выражение подхода Value-at-Risk (VaR)

Последовательность оценки VaR посредством применения метода исторического моделирования:

- Расчет ежедневных темпов роста доходности актива. Основой методологии является допущение того, что случайные величины, равные отношению значений факторов риска в текущий и предыдущий период времени (значения темпов роста), подчиняются логарифмически-нормальному закону распределения;

- Расчет среднего значения ежедневной доходности актива (математическое ожидание);

- Расчет стандартного отклонения полученной доходности;

- Принятие уровня допустимого риска. Расчет обратного нормального распределения (квантиля) для заданной вероятности;

- Определение расчетной стоимости актива через n дней;

- Расчет величины возможных убытков (VaR) за следующие n дней.

В данном случае период исторических данных (значений котировок) составляет 250 торговых дней, прошедших в период с 24.03.2016 по 20.03.2017. Указанное количество используемых наблюдений рекомендовано Банком международных расчетов и является оптимальным. Временной горизонт составляет 30 ближайших торговых дней. Уровень допустимого риска (доверительный интервал) в данном случае равен 99 %, базовая валюта — российский рубль.

В результате анализа в программе Excel автором была сформирована следующая таблица расчета VaR на основе котировок ГМК «Норникель», в которой отражены значения таких ключевых статистических величин, как ежедневная доходность, среднее значение ежедневной доходности и квантиль (табл. 1):

Таблица 1

Таблица расчета базовых показателей оценки рыночного риска

|

Название |

Дата |

Цена Закрытия |

Доходность |

Мат. ожидание |

Станд. откл. |

Квантиль |

|

GMKN |

21.03.2016 |

9 390 |

- |

-0,02 % |

1,43 % |

-3,33 % |

|

GMKN |

22.03.2016 |

9 440 |

0,53 % | |||

|

… |

… |

… |

… | |||

|

GMKN |

20.03.2017 |

9 011 |

-1,74 % |

Исходя из данных таблицы 1, а именно из базовых расчетных показателей, можно заключить, что в среднем за год рыночная стоимость акции почти не изменилась, а волатильность от средней доходности составляет около полутора процентов. За данный период максимальный убыток составил 3,33 % от стоимости одной акции.

Отталкиваясь от получившихся величин, целесообразно спрогнозировать рыночную цену акции на ближайшую перспективу, а также сам уровень риска (VaR). Для этого необходимо применить следующие формулы:

- Для измерения стоимости одной акции на следующий торговый день (21.03.2017):

![]()

- Для измерения стоимости одной акции через 30 торговых дней (на 01.05.2017):

![]()

- Рассчитать величину возможных убытков (VaR) за следующий день:

![]()

- Рассчитать величину возможных убытков (VaR) за следующие 30 дней:

![]()

где: ![]() – значение доходности актива в текущий момент времени;

– значение доходности актива в текущий момент времени; ![]() – значение доходности актива на следующий день; Q – значение квантиля для нормального распределения; n – количество дней.

– значение доходности актива на следующий день; Q – значение квантиля для нормального распределения; n – количество дней.

В результате аналитических расчетов получились следующие данные (табл. 2):

Таблица 2

Таблица итоговых показателей оценки рыночного риска

|

Показатель |

Значение | |

|

Абс. (в рублях) |

в% | |

|

Xt+1 |

8 710,7 | |

|

Xt+30 |

7 366,4 | |

|

VaR t+1 |

300,26 |

3,33 |

|

VaRt+30 |

1 644,57 |

18,25 |

Таким образом, из проведенных результатов оценки инвестиционного риска путем исторического моделирования можно сформировать следующие выводы. При неизменной конъюнктуре финансового рынка, акции ГМК «Норникель» на следующий торговый день по итогам закрытия должны котироваться не ниже, чем 8710,7 рублей, то есть падение в цене ожидается не более, чем на 300,26 рублей, что составляет порядка 3,33 % от стоимости акции. Через торговый месяц максимальная величина падения инвестиционного портфеля по данному активу составит не более 1644,57 рублей, то есть риск потери стоимости акций компании при заданном распределении рыночных факторов (Value-at-Risk) у владельца составит не более 18,25 %. По мнению автора, данные изменения слишком значительны, вероятность падения курсовой стоимости данного актива слишком высока, а значит высок и риск инвестирования в акции компании в данный момент.

Однако это отнюдь не означает, что рыночная стоимость акций «Норильского никеля» в полной мере обязана опуститься до указанного ценового уровня. Безусловно, существует также вероятность, что волатильность цены за акцию примет положительный характер и позволит получить выгодный доход с данного финансового инструмента. Задача применения методологии Value-at-Risk заключается не в том, чтобы спрогнозировать динамику котировок, что практически невозможно оценить точным образом, а в том, чтобы, исходя их опыта прошлых данных по торговым операциям, оценить вероятность потерь по данному активу. Преимущество данного метода (исторического моделирования) в том, что он относительно прост, несмотря на то, что данные по динамике определенного актива не всегда удается найти, и надежен, особенно для осуществления долгосрочных инвестиций. Но основной недостаток состоит в изначальной установке о стационарности рынка, то есть данный способ не учитывает отраслевые и внешнеполитические риски, а также значимые изменения конъюнктуры рынка. По мнению автора, в период экономической стабильности метод исторических моделей по методологии VaR можно использовать как основной.

Литература:

- Инвестиции: учебник / Т. В. Теплова — М.: Издательство Юрайт; ИД Юрайт, 2011. — 724 с.

- Финансово‑экономические риски: учебное пособие / Е. Г. Князева, Л. И. Юзвович, Р. Ю. Луговцов, В. В. Фоменко. — Екатеринбург: Изд-во Урал. ун-та, 2015.— 112 с.

- Информация о торгах — Норильский никель [Электронный ресурс] // Режим доступа: http://www.nornik.ru/investoram/akczioneram/informacziya-o-torgax

- Московская биржа [Электронный ресурс] // Режим доступа: http://www.moex.com