В статье рассмотрен мировой опыт применения проектного финансирования. Проведен сравнительный анализ особенностей и различий применения проектного финансирования в России и за рубежом. Выделены факторы, сдерживающие развитие финансирования инвестиционных проектов в России.

Ключевые слова: проектное финансирование, инвестиционный проект, инвестиции, источники финансирования, схемы проектного финансирования

Создание системы проектного финансирования для многих стран мира, включая и Россию, является объективной необходимостью, обусловленной спецификой формирования в развитых странах инновационной экономики. Проектное финансирование получает все большее распространение в условиях рыночной экономики.

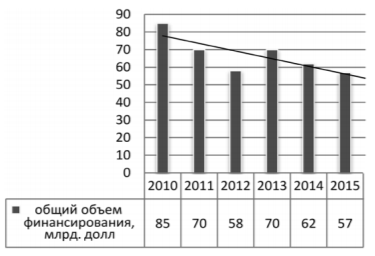

Современный мировой рынок проектного финансирования характеризуется значимой емкостью. Самые лучшие результаты как по объемам сделок, так и по их количеству дали Ближний Восток и Африка.

Рис. 1. Динамика объемов проектного финансирования в мире за 2010–2015 гг. [1]

Согласно сведениям IF&PFM, максимальное количество проектов в мире за последние годы приходилось на небольшое количество ведущих отраслей, таких как нефть и газ, транспорт, а также социальная поддержка и защита [1].

Если смотреть по региональному распределению, лидером согласно количеству и объемам сделок считается Европа. Второе и третье место на рынке проектного финансирования делят Африка, Ближний Восток и Азия.

Проектное финансирование обычно предоставляется крупными международными финансовыми организациями. Наиболее известны в этой области Международная финансовая корпорация (IFC) и Европейский банк реконструкции и развития (EBRD).

В развитых странах используются три основные схемы проектного финансирования:

BOT (Build, Operate, Transfer) — строить, эксплуатировать, передать право собственности;

BOO (Build, Own, Operate) — строить, владеть, эксплуатировать;

BOOT (Build, Own, Operate, Transfer) — строить, владеть, эксплуатировать, передавать право собственности [2].

Схема ВООТ предусматривает, что проектная (венчурная) компания после завершения строительства объекта инфраструктуры осуществляет одновременно владение объектом и его эксплуатацию в течение оговоренного периода.

Рассмотренные схемы проектного финансирования имеют следующие особенности: необходимость создания проектной компании; обязательность вложения инициатором проекта от 20 до 40 % собственных средств от общей сметы проекта; необходимость обслуживания банковского кредита на инвестиционной стадии проекта; требование банками поручительства со стороны инициатора проекта за проектную компанию, а также налоговые и бухгалтерские особенности.

Использование проектного финансирования в практике компаний предполагает достоверную оценку платежеспособности и надежности заемщика; анализ инвестиционного проекта с позиции жизнеспособности, эффективности, реализуемости, обеспеченности рисков; прогнозирование результатов реализации инвестиционных проектов.

Если обратиться к последнему опыту зарубежных стран, то по данным издания Project Finance, глобальные проблемы, касающиеся изменения климата привели к повышению активности в использовании проектного финансирования в Европе и Северной Америке в энергетической отрасли [3]. Правительственные программы стимулирования экономики, в частности целенаправленные усилия по стимулированию инвестиций в возобновляемые источники энергии и другие формы низкоуглеродистой энергетики, привели к увеличению проектного финансирования и в Европейском Союзе, который поставил перед собой амбициозную цель иметь 20 % энергии из возобновляемых источников энергии к 2020 году.

В Германии примерами инвестиционных проектов, реализуемых на основе проектного финансирования в 2015 году, являются IT-проекты для федеральных Вооруженных Сил, проекты в сфере государственных услуг в отношении больниц, тюрем, школьных зданий и тому подобное. Также на основе проектного финансирования планируется реализовать реконструкцию автомагистрали А1 между Гамбургом и Бременом. В 2016 году для Германии актуальными являются альтернативные энергетические проекты, такие как ветряные парки «Nordsee One», «Nordergrunde» и «Butendiek»; развитие автобана А7, строительство газораспределительных систем.

Наиболее интересными в 2014–2015 гг. инвестиционными проектами, реализуемыми на основе проектного финансирования в Италии, были: финансирование строительства линии метро во Флоренции и финансирование расширения и эксплуатации аэропорта «Фонтанаросса» («Fontanarossa») в Катании (Сицилия). Примером среднесрочных инвестиционных проектов является строительство пятой линии метро в Милане.

В Японии одним из наиболее значимых проектов, реализуемых на основе проектного финансирования, является расширение пассажирского терминала Международного аэропорта Токио (Ханэда). Проект по использованию солнечной энергии (230 мегаватт мощности, с кредитом на сумму JPY90 млрд., и эксплуатация которого начнется в 2019 году) — один из крупнейших энергетических проектов. Кроме того, японская корпорация «Сумитомо» ищет возможности долевого участия в европейских проектах использования ветровой энергии. За счет новой программы стимулирования экономики к 2045 году правительство намерено запустить ветку поездов на магнитной подушке между Токио и Осакой.

Одним из ключевых проектов в Бразилии является строительство трубопровода для транспортировки этанола из центрально-западного региона страны к центрам потребления на юго-востоке. Проект обеспечит более надежную и менее затратную по сравнению с автомобильной транспортировку этого продукта.

В Испании на основе проектного финансирования реализуется строительство дороги Гериага — Элоррио в Бискайя, платных автомагистралей АП-1/АП-8 и ГИ-632, строительство метро, железнодорожной инфраструктуры. Осуществляются проекты в области переработки отходов, в частности строительство нескольких мусороперерабатывающих заводов. Отдельно, необходимо отметить участие Испании в международных проектах, таких как: строительство тепловой электростанции в Перу, нефтехимического завода в Саудовской Аравии, финансирование строительства и эксплуатации ветроэлектростанции в Мальдонадо (Уругвай) [4].

Заниматься проектным финансированием в России можно только при наличии дешевых финансовых ресурсов. Поэтому многие коммерческие банки в данной ситуации обращаются в такие институты, как Всемирный банк, Европейский банк реконструкции и развития и др. с целью привлечения международного капитала, однако в последние несколько лет из-за введенных международных санкций в отношении России этот опыт стал затруднителен.

При осуществлении крупных, инфраструктурных проектов в мировой практике довольно часто применяется опыт объединения в консорциумы, что способствует снижению проектных рисков посредством распределения их между членами. Также у участников консорциума не возникает проблем недостаточного финансирования проектов по причине низкой ликвидности кредиторов. Однако в российской практике по ряду объективных причин крайне редки случаи создания консорциумов. Прежде всего, это связано с нежеланием банков выдавать информацию об отношениях со своими клиентами. Кроме того, немаловажным фактором выступают принципы управления рисками в банках. Так, для одних организаций риски проекта являются приемлемыми, а для других — нет.

Оценивая мировой опыт проектного финансирования, можно резюмировать следующее. Проектное финансирование является эффективным в случае реализации крупных международных инвестиционных программ. Часто проектное финансирование в странах Запада становится предметом деятельности международных финансовых организаций. Примером такого финансирования является проект «Евротоннель», в реализации которого участвовало 50 банков международного значения, а основным кредитором выступил банковский синдикат из 198 банков. Международные институты играют существенную роль в развитии проектного финансирования в отношении: отработки новых схем проектного финансирования, используемых банковскими структурами; в отношении схем организации проектного финансирования; а также отрабатывают варианты участия в проектах для тех случаев, когда организаторами являются иные (не международные) структуры.

Так, роль группы Мирового банка заключается прежде всего в работе по организации совместного проектного финансирования: в 80-е годы порядка трети кредитов банковской группы шло на развитие таких проектов, а в настоящее время — половина банковских кредитов уходит на проектное финансирование. В случае такого финансирования, частные инвесторы и кредиторы, сотрудничая с банком, получают ряд выгод: высококвалифицированное консультирование по проектам, управление реализацией проектов, кроме того, банк берет на себя риски неплатежей со стороны заемщика с условием заключения ряда оговорок. Мировой банк сотрудничает не только с частными инвесторами, но и с региональными банками развития. Таким образом, участие группы Мирового банка позволяет участникам использовать достаточно смелые решения по проектам.

ЕБРР (Европейский банк реконструкции и развития) финансирует по триггерной схеме: то есть на каждую единицу денежных фондов по кредитованию приходится максимум финансовых ресурсов из других источников. Так, в проекте «Зеравшан-Ньюмонт» доля банка составляла треть от всех инвестиционных средств, а в ряде следующих проектов — доля банка сократилась до 20 %. В России банком подписано 529 проектов на сумму 8,2 миллиарда евро, что позволило привлечь дополнительно еще о 15,2 млрд. евро из других источников (35 % к 65 %), — это является для деятельности банка хорошим показателем.

Такого рода финансирования с участием международных финансовых организаций хорошо еще и тем, что репутации компании заемщика придается гораздо меньше значения, чем перспективам реализации самого проекта и устойчивости экономики региона инвестирования средств.

В развитых странах мира в последние годы наблюдается преобладающая тенденция развития проектного финансирования посредством использования всего набора источников и методов финансирования инвестиционных проектов, банковских кредитов, облигационных займов, финансового лизинга. В некоторых случаях проектное финансирование осуществляется за счет использования государственных средств в форме гарантий и налоговых льгот, а порой и государственных субсидий и кредитов.

Самыми крупными заимодавцами являются коммерческие банки, на чью долю приходится около 80 % займов для проектного финансирования у частного сектора [3]. Примерно 20 крупных банков лидируют в осуществлении проектного финансирования и объединяют сделки как управляющие займами в мировом масштабе. Лидеры проектного финансирования, в частности, имеют свои представительства в США, Западной Европе, Азии. Общий объем сделок у данных банков в 2015 году составил 82,8 млрд. долл., они охватывают 60 % рынка банковского кредитования в сфере проектного финансирования.

Распределение финансового проектирования по отраслям не однородно. Наиболее широкое применение проектное финансирование получило в отрасли энергетики, что вызвано историческими особенностями. Преобладающим его видом по источникам финансирования является банковское проектное финансирование. Это объясняется тем, что именно коммерческие банки аккумулируют значительные суммы денежных средств и поэтому выступают в качестве крупных заимодавцев. В 2015 году банковский рынок проектного финансирования активно поддерживался государством в сфере социальной инфраструктуры и возобновляемой энергетики.

Сравнивая отраслевое соотношение проектного финансирования в России и в мире, следует отметить, что среди основных мировых направлений можно выделить развитие инфраструктуры, энергетику и нефтегазовую отрасль. Диверсификация бизнеса в РФ вызвана стремлением соответствовать основным мировым тенденциям развития экономики, которые способствуют развитию проектов в инновационных отраслях, включая энергоэффективность, экологию и НИОКР, в социальной и экономической инфраструктуре.

Поиск новых источников энергии, усовершенствование старых, системы энергосбережения и рост инноваций в данном секторе — это основные вопросы, которые решаются на данный момент в мире в области электроэнергетики. Именно эти направления должны лежать в основе стратегии развития рынка проектного финансирования в России, что даст возможность занять новые неизведанные отраслевые ниши для перспективных молодых компаний в России.

Обобщив особенности организации и функционирования можно сделать следующие выводы (табл. 1). В европейских странах, в развитых странах мира проектное финансирование глубоко диверсифицировано в экономические отношения, имеет широкое распространение среди всех форм бизнеса, а в России препоны на пути его распространения стоят не только для внутреннего рынка, но и для внешнего.

Таблица 1

Особенности иразличия проектного финансирования вРоссии иза рубежом

|

Россия |

В развитых странах (Франция, Италия, Германия, США ит.д.) |

|

Финансирование только крупных проектов в основном крупными банками |

Наличие крупных узкоспециализированных организаций |

|

Отсутствие правовых и законодательных норм для регулирования проектного финансирования |

Участие в западных проектах международных организаций (группы Мирового банка) |

|

Финансирование проектов часто только в национальной валюте |

Финансирование не только национальных инвестиционных проектов, но и совместных, отдельных нерезидентов |

|

Финансирование крупных отраслей промышленности (нефтегазовая) |

Финансирование инфраструктурных проектов |

Таким образом, исторически сложилось так, что развитие проектного финансирования в различных его формах имеет широкое применение за рубежом. Применение данного способа финансирования носит транснациональный характер, участники финансирования могут инвестировать в бизнес фирмы из другой страны.

В настоящее время практикуется финансирование инвестиционных проектов с привлечением экспортно-кредитных агентств, которые под страховое покрытие стран-экспортеров выделяют экспортные кредиты. Структура банковского проектного финансирования постоянно меняется, если на ранних этапах это были инфраструктурные объекты, то в настоящее время это транспортная отрасль, если раньше водоканализационное хозяйство, переработка отходов и аграрный сектор не финансировалось, то теперь эти отрасли начали получать банковское финансирование.

Наибольшая доля банковского финансирования (около 80 %) приходится на международные банки, которые могут позволить выделить крупные объемы средств. В общем можно сгруппировать факторы, которые тормозят проектное финансирование в России (таблица 2).

Таблица 2

Факторы, сдерживающие развитие проектного финансирования вРоссии

|

Факторы |

Причины |

|

Общеэкономические |

1) неподготовленность законодательно-нормативной базы; 2) неразвитость рыночной и инвестиционной инфраструктур; 3) отсутствие единой информационной базы |

|

Локальные |

1) высокий уровень проектных и экологических рисков; 2) неразвитая система управления рисками; 3) отсутствие традиций и опыта цивилизованного рыночного поведения инвесторов; 4) низкий уровень корпоративного управления |

|

Банковские |

5) ограниченность долгосрочных источников финансирования сделок; 6) отсутствие единых методик и практических навыков в системе реализации сделок по проектному финансированию; 7) проекты распространяются только в определенных отраслях |

Таким образом, исторически сложилось так, что развитие проектного финансирования в различных его формах имеет широкое применение за рубежом. Применение данного способа финансирования носит транснациональный характер, участники финансирования могут инвестировать в бизнес фирмы из другой страны. В России законодательство, структуры регуляторов, инфраструктурные связи имеют серьезные недостатки, которые превращают проектное финансирование в неэффективный и малопривлекательный способ финансирования. Только достаточно крупные инвестиционные проекты с государственной поддержкой и значительным собственным потенциалом могут прибегнуть к данному способу финансирования.

Литература:

- Дьякова Ю. Н., Семенова М. Р., Дурдыева Д. Р. Банковское проектное финансирование: зарубежный опыт и российская практика // Экономика и управление: проблемы, решения. 2016. Т. 2. № 11. С. 153–157.

- Кузнецов М. А., Рыбина Г. А. Мировые и российские тенденции развития проектного финансирования // Гуманитарный вестник. 2016. № 2 (40). С. 7–18.

- Носонова В. А. Источники и организационные формы проектного финансирования в современных условиях // Современная экономика: актуальные вопросы, достижения и инновации: сборник статей победителей IV Международной научно-практической конференции. 2016. С. 172–175.

- Швыдко А. О. Проектное финансирование в России и за рубежом // Региональная экономика и управление: электронный научный журнал. 2016. № 4 (48). С. 169–177.