В статье рассмотрены различные подходы к пониманию чистых активов организации, функции, порядок их расчета и анализа. Обозначены внутренние и вешние пользователи информации о величине чистых активов. В статье также приводится анализ методик оценки стоимости собственного капитала и основных коэффициентов эффективности функционирования организации на основании показателя «чистые активы».

Ключевые слова: чистые активы, порядок расчета чистых активов, функции чистых активов, пользователи информации, стоимость чистых активов, оборачиваемость чистых активов, рентабельность чистых активов

На современной кризисной стадии развития российской экономики и значительной независимости субъектов хозяйственной деятельности все большую ценность приобретает анализ финансового положения, деловой активности, а также инвестиционной привлекательности компаний. Возрастает практическая роль оценки финансовой устойчивости и платежеспособности хозяйствующих субъектов. Для объективной оценки специалистами в области финансового анализа было разработано большое количество критериев, среди которых особенно стоит отметить показатель чистых активов.

Сегодня в экономических источниках приводится множество трактовок и определений чистых активов. Отечественный экономист Воронина Л. И. в своей работе «Факторный анализ стоимости чистых активов в целях управления предприятием» определяет данный показатель следующим образом: «Чистые активы — это активы предприятия (коммерческой организации), свободные от всех долговых обязательств» [2, с. 259].

Зарубежные специалисты, например, Уильям Шарп, Гордон Дж. Александер и Джеффри В. Бэйли в своем труде «Investments» под категорией «чистые активы» понимают рыночную стоимость активов за вычетом всех обязательств [3, c. 632]. В данном случае использовался рыночный подход к определению чистых активов, который основывается на использовании рыночной стоимости имущества.

Согласно трактовке В. В. Ковалева, чистые активы — это величина, которая равна разнице между рыночной оценкой активов и кредиторской задолженностью компании [4, c. 447].

Российский финансист Теплова Т. В. под данным показателем подразумевает стоимостную оценку имущества организации, сформированного за счет собственных источников средств. Чистые активы выражают реальный собственный капитал, абсолютное значение и положительная динамика которого отражает устойчивость финансового положения [5, c. 209].

В международной практике «чистые активы» отождествляются с понятием «капитал» («собственный капитал»). Собственный капитал, согласно Концептуальным основам финансовой отчетности, — это оставшаяся доля активов организации после вычета всех обязательств. Кроме того, он представляет собой вложения собственников и накопленную прибыль.

На сегодняшний день расчет величины чистых активов компаниями осуществляется согласно Приказу Минфина РФ от 28 августа 2014 г. № 84н «Об утверждении Порядка определения стоимости чистых активов» (далее — Порядок). Стоимость чистых активов определяют как разность суммы активов, принимаемых к расчету, и суммы пассивов, принимаемых к расчету. Термин «принимаемые к расчету» обозначает, что активы и пассивы должны отвечать определенным требованиям, установленным вышеназванным приказом, а также удовлетворять нормам соответствующих положений по бухгалтерскому учету.

В состав активов, принимаемых к расчету, включаются: внеоборотные активы (I раздел бухгалтерского баланса) и оборотные активы (II разделе бухгалтерского баланса). Из полученной суммы необходимо исключить дебиторскую задолженность учредителей (участников, акционеров, собственников) по вкладам в уставный капитал, по оплате акций (п. 5 Порядка).

В состав обязательств, принимаемых к расчету, необходимо включить долгосрочные и краткосрочные обязательства, отраженные в разделах IV и V бухгалтерского баланса. Исключение — доходы будущих периодов, признанные в связи с получением государственной помощи или безвозмездным получением имущества (п. 6 Порядка) [1].

Среди функций чистых активов, следует выделить две особо значимые:

1) оценка состояния реального (фактического) имущества организации;

2) контроль размера реального имущества. В данном случае соотношение стоимости чистых активов и уставного капитала позволяет не допустить уменьшение фактического размера имущества организации ниже той черты, которая установлена законодательством в качестве минимально необходимой.

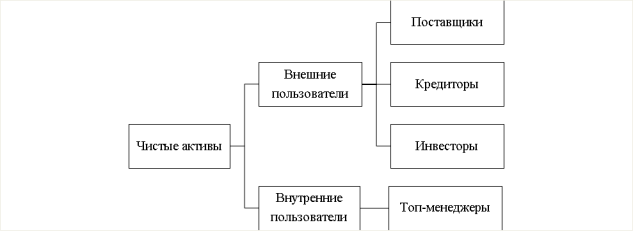

Величина чистых активов в отчетности интересует как внешних пользователей, так и внутренних (рисунок 1).

Рис. 1. Классификация пользователей информации о чистых активов

Внешние пользователи информации о чистых активах, представленной в финансовой отчетности, такие как инвесторы, кредиторы, поставщики, определяют целесообразность инвестирования, финансирования и сотрудничества. Динамика чистых активов может свидетельствовать о рентабельности предприятия и потенциальном сроке возврата инвестиций. Например, кредиторы оценивают платежеспособность и кредитоспособность организации в будущем. Поставщики на основе показателя чистых активов смотрят на устойчивость развития партнера.

Внутренние пользователи, такие, как учредители и собственники, руководители, топ-менеджеры на основании аналитической отчетности, имея информацию о чистых активах, могут оценивать финансовую устойчивость организации и разрабатывать стратегические и тактические решения по дальнейшему ее развитию.

В российских нормативно-правовых документах показателю «капитал» соответствует понятие «чистые активы». Капитал — это важнейший объектов учета. Именно он дает представление о масштабах компании, успешности ее развития, а в сопоставимости с другими показателями (например, с уставным капиталом, совокупным капиталом) — о ее финансовом положении.

Для оценки собственного капитала используются два основных метода:

1) метод ликвидационной стоимости;

2) метод чистых активов.

Метод ликвидационной стоимости основывается на нахождении разности между стоимостью имущества, которую собственник может получить при ликвидации компании или раздельной продаже его активов на рынке, и издержками на ликвидацию.

Наиболее часто применяется метод чистых активов, в связи с чем в данной работе он рассматривается более подробно. Метод чистых активов используется для оценки организации как целостной системы. Главный принцип данного метода: предприятие — не набор активов, а комплекс, функционирующий для достижения своих целей. Проводимый анализ дает возможность определить, сколько собственных средств потребуется компании для создания аналогичного действующего предприятия (принцип субституции). Согласно этому принципу инвестор не станет платить больше, чем потребуется вложений на создание аналогичного бизнеса. Недостатком данного метода выступает тот факт, что не учитывается деловая репутации компании и возможные перспективы развития, что не стоит исключать из оценки.

На первом этапе метода чистых активов определяется рыночная стоимость всех активов предприятия, при помощи метода накопления активов. Затем на втором этапе необходимо определить рыночную стоимость чистых (очищенных от обязательств) активов по формуле (1):

ЧА = РСА — ОП(1)

где РСА — рыночная стоимость активов предприятия, ОП — обязательства предприятия на дату оценки стоимости бизнеса, ЧА — рыночная стоимость чистых активов.

Как правило, при проведении оценки обязательства предприятия оценщики учитывают их в оценке, по которой они представлены в финансовой отчетности, по данным четвертого раздела (долгосрочные пассивы) и пятого раздела (краткосрочные пассивы) бухгалтерского баланса компании. В этом случае возможно существенное расхождение между балансовой и реальной величиной обязательств, что окажет в свою очередь негативное влияние на точность итогового значения рыночной стоимости чистых активов предприятия. Потребуется проведение корректировки обязательств компании.

Корректировку обязательств рекомендуется проводить по направлениям:

- Долгосрочные обязательства предприятия следует дисконтировать с учетом фактора времени наступления срока их погашения. В качестве ставки дисконтирования следует использовать показатель рентабельности капитала. Такая корректировка позволит уточнить реальное значение рыночной стоимости собственного капитала, что, как уже отмечалось, очень важно для собственников бизнеса. От значения ставки дисконтирования зависит будущий итог производимых расчетов.

- Просроченные обязательства предприятия, невозможные к взысканию (с просроченным сроком погашения более трех лет с даты возникновения задолженности или последнего Акта сверки состояния расчетов с контрагентом) подлежат списанию по действующим правилам.

- Невозможные к взысканию, в том числе в судебном порядке, обязательства предприятия также подлежат списанию.

- Просроченные обязательства предприятия, возможные к взысканию, следует учитывать со штрафными санкциями (пени) за пользование заемными денежными средствами.

Информация, необходимая оценщику для проведения корректировки, может быть получена в виде надлежаще оформленной бухгалтерской справки, составленной по информации проведенных Актов сверок состояния расчетов со всеми кредиторами по состоянию на дату проведения оценки рыночной стоимости собственного капитала. Таким образом, корректировка обязательств позволит уточнить реальное значение рыночной стоимости собственного капитала, что очень важно для собственников бизнеса.

Для оценки эффективности функционирования компании необходимо проводить анализ с помощью различных показателей. К наиболее важным показателям, характеризующим результат оперативной деятельности компании, а также способность распоряжаться собственным капиталом и заемными средствами относятся — коэффициент оборачиваемости чистых активов и коэффициент рентабельности чистых активов.

Коэффициент оборачиваемости чистых активов отражает скорость преобразования активов в выручку и имеет зависимость от двух показателей — инвестиционной активности и операционной эффективности [5, с. 324]. Расчет коэффициента оборачиваемости чистых активов производится по формуле, представленной ниже (2):

R = (Tr / Na) x 100 %(2)

где R — коэффициент оборачиваемости чистых активов, %, Tr — выручка, Na — чистые активы (среднегодовое значение).

Коэффициент оборачиваемости чистых активов показывает, сколько денежных единиц выручки получено на каждую денежную единицу, вложенную в чистые активы. Информация о величине данного коэффициента является важной как для собственников и руководства компании, так и для инвесторов и кредиторов, поскольку она характеризует эффективность использования чистых активов.

Другим не менее важным показателем является рентабельность чистых активов, который рассчитывается по следующей формуле (3):

RONA = (Pr / NA) x 100 %(3)

где RONA — коэффициент рентабельности чистых активов, %; Pr — прибыль (убыток) до налогообложения, NA — чистые активы.

Используя данный коэффициент, можно определить рациональность управления структурой капитала, способность руководства компании к увеличению капитала посредством отдачи каждого рубля, вложенного инвесторами. Кроме этого, рентабельность чистых активов служит важным критерием при котировке акций на бирже, являясь основой формирования рыночного курса акций.

Проанализировав значимость чистых активов компании, в целом можно отметить, что данный показатель имеет актуальность в различных сферах экономических взаимоотношений. Именно поэтому детальное и всесторонне изучение данной экономической категории так важно.

Литература:

- Об утверждении Порядка определения стоимости чистых активов: приказ Минфина России от 28.08.2014 № 84н.

- Воронина Л. И. Теория бухгалтерского учета: учеб. пособие / Л. И. Воронина. — 4-е изд., перераб. и доп. — М.: Экономика, 2012. — 325 с.

- Шарп У., Александер Г., Бэйли Дж. Инвестиции: учебник, пер. с англ. 15-е изд. — М.: ИНФРА-М, 2012. — 982 с.

- Ковалев В. В. Имущественное положение: учебник. — 3-е изд. — М.: Проспект, 2013. — 636 с.

- Теплова Т. В. Инвестиции. Учебник. — М.: Юрайт 2011. — 724 с.