Hалоги являются острым и социально опасным инструментарием, которым государству следует пользоваться весьма осторожно и продуманно и конечно же, на научной основе. Налогообложение — финансовая основа системы государства, а также это основной источник формирования доходной чести государственного бюджета, как федерального, так консолидированного бюджетa.

Сельское хозяйство с его промышленным сектором, осуществляющим переработку сельхозпродукции, является особой отраслью, результатами деятельности, которой пользуются все остальные сферы. И эта отрасль, от которой во многом зависит благосостояние всего общества, в условиях транзитивной экономики переживает глубокий кризис. Поэтому очень важно, чтобы налоговый механизм здесь работал наиболее эффективно, способствовал выходу отрасли из кризиса.

Особенность агропродовольственной системы заключается в том, что в целом аграрная сфера рассматривается в двух аспектах: как объект дополнительной государственной поддержки и как источник доходов для бюджета государства.

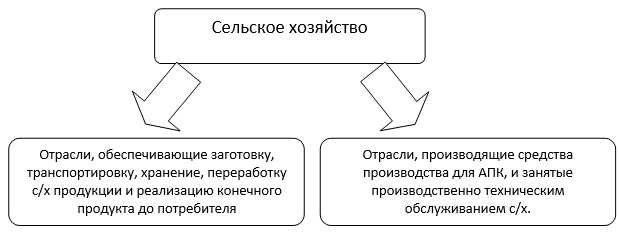

Агропромышленный комплекс России, являясь крупнейшим межотраслевым комплексом, объединяющим различные отрасли, состоит из 3 сфер, представленных на рис. 1.

Рис. 1. Структура агропромышленного комплекса России по сферам деятельности

При этом выделяют также четвертую, так называемую «инфраструктурную» серу АПК, в которую обычно включаются отрасли производственной, научной, информационной и другой инфраструктуры.

Основу агропромышленного комплекса составляет сельское хозяйство, которое включает в себя растениеводство. Вместе с тем, именно сельское хозяйство представляет самую «проблемную» сферу агропромышленного комплекса. Хотя дополнительная финансовая помощь требуется и иным отраслям АПК: легкой и пищевой промышленности, предприятиям по хранению и заготовке сельскохозяйственного сырья и машиностроению. В официальной статистике сельскохозяйственные товаропроизводители подразделяются на следующие категории: Сельскохозяйственные организации, крестьянские и фермерские хозяйства, хозяйства населения.

Система налогообложения сельскохозяйственных организаций имеет целый ряд особенностей, присущих только этой отрасли.

Во-первых, ее характеризует наличие предусмотренного законодательства специального налогового режима, который могут вводить в своих регионах субъекты РФ. Система налогообложения сельскохозяйственных товаропроизводителей регламентируются главой 26.1 НК РФ. Она предусматривает замену единым сельскохозяйственным налогом (ЕСХН) большинства федеральных, региональных и местных налогов. Плательщиками налога являются сельскохозяйственные товаропроизводители, чья выручка от реализации собственной сельскохозяйственной продукции и продуктов ее переработки за предшествующий отчетному календарный год, составила не менее 70 % в общей сумме их выручки.

Второй отличительной особенностью системы налогообложения сельскохозяйственных предприятий является наличие большого количества льгот. В первую очередь, это касается тех предприятий, которые не перешли на уплату единого сельскохозяйственного налога.

К таким льготам относится не уплата налога на прибыль, полученной от производства и реализации собственной продукции. Ставка по налогу на прибыль для сельскохозяйственных товаропроизводителей устанавливаются в следующих размерах:

в 2004–2012 гг. — 0 %;

в 2013–2015 гг. — 18 %;

начиная с 2016–20 % (п. 1 ст. 284 НК РФ).

Однако данная льгота вызывает следующую проблему: в этой ситуации организации должны осуществлять раздельный учет доходов и расходов, связанных с сельскохозяйственными видами деятельности и иными, которые облагаются налогом на прибыль.

Сельскохозяйственные организации пользуются также и льготой по налогу на имущество предприятий, которая предоставляется, если доля их выручки от производства, переработки и хранения сельскохозяйственной продукции в общем объеме выручки составляет не менее 70 %.

Налоговая система существует практически во всех странах с рыночной экономикой. Основными видами налогов, взимаемых в сельскохозяйственных производителей, являются:

‒ Подоходный налог (НДФЛ);

‒ Налог на недвижимое имущество (в том числе, на землю);

‒ НДС;

‒ акцизный;

‒ на передачу имущества по наследству или при продаже;

‒ налог в системе социального страхования и др.

Современная система государственного регулирования функционирования агропромышленного комплекса России включает в себя административные и экономические методы.

Административные методы используются для контроля за соблюдением участниками АПК норм и требований законодательства, за рациональным использованием имеющихся ресурсов, качеством сырья и продовольствия. Однако в последнее время все большую актуальность приобретает проблема регулирования преимущественно экономическими методами, в том числе через механизмы субсидирования, страхования, кредитования, налогообложения. Медведева Т. Н. справедливо отмечает, что положительные сдвиги в сельском хозяйстве происходят только тогда, когда в основе преобразований лежат экономические методы. Посредством данной группы методов государство воздействует на экономические интересы товаропроизводителей, оказывая стимулирующее или сдерживающее воздействие. Это означает, что система мер государственного регулирования АПК включает в себя систему стимулирующих мер. При этом важным остается вопрос касательно рационального сочетания административных и экономических методов регулирования АПК.

Среди экономических инструментов государственного регулирования агропромышленного комплекса выделим инструменты преимущественно стимулирующего характера (финансово-бюджетные и финансово — кредитные) и инструменты как стимулирующего, так и регулирующего характера (внешнеторговые, ценовые, налоговые). Финансово-бюджетные и финансово-кредитные инструменты применяются в сельском хозяйстве, главным образом, для того, чтобы предоставить товаропроизводителям (безвозмездно — в форме субсидий, или на льготной возвратной основе — например, льготное кредитование, лизинг) денежные или иные ресурсы. Развитие сельскохозяйственного кредитования, кооперативов, финансовых учреждений иного типа, лизинговых компаний призвано обеспечить субъектов АПК более «дешевыми» и доступными средствами.

В то же время, инструменты ценовой, внешнеторговой и налоговой политики используются в различных целях. К примеру, государственные закупки сельхозпродукции могут осуществляться как для стимулирования предложения, так и для пополнения национальных запасов с целью обеспечения продовольственной безопасности государства, аналогично можно рассматривать и применение таможенных тарифов. Мониторинг цен на продукцию — пример контрольной функции экономических инструментов. Налоговые инструменты используются для пополнения доходов бюджета, стимулирования и дестимулирования отдельных субъектов рынка, путем установления препятствий для их развития через налоговое бремя.

Определяя роль налогов в экономике агропромышленного комплекса можно сделать вывод, что налоговая политика государства в отношении АПК должна учитывать специфические особенности сельского хозяйства, связанные с дифференциальной рентой, эффективностью добавочных вложений, общими благоприятными условиями производства, обуславливающими образование монопольной ренты.

С помощью системы налогообложения государство влияет на объем остающихся в распоряжении предприятий финансовых ресурсов.

Проанализировав инструменты государственного регулирования налогообложения агропромышленного комплекса, можно сделать вывод что система мер налогового регулирования предприятий Российской федерации активно развивается и совершенствуется. Следует согласиться с мнением А. П. Зинченко, что для сельского хозяйства важное значение имеет тяжесть налогового бремени. Так же он рассматривает формирование льготного режима налогообложения сельскохозяйственных предприятий и крестьянских хозяйств как серьезный вклад в улучшение их экономического состояния, связывая льготный режим налогообложения с налогом на прибыль и выплатами в государственные социальные внебюджетные фонды. (49)

Литература:

- Ермакова М. С. Порядок отражения налога на прибыль в учетной политике агрохолдинга / М. С. Ермакова / Налоги и налогообложение. — 2014.-№ 17 — С. 312–319.

- Зинченко, А. П. аграрная политика: учеб. пособие для вузов / А. П. Зинченко, В. И. Назаренко, В. В. Шайкин и др.; под ред. А. П. Зинченко. — М.: КолосС, 2013.-304 с.

- Нечаев, В. И. Налоговое стимулирование инноваций в сельхозпроизводство / В. И. Нечаев, Н. Н. Тюпакова, Д. И. Хаутов // Экономика сельского хозяйства России. — 2009. — № 93 — С. 51–63.

- Пелевин И. Ю. Пути совершенствования налоговой системы аграрных форм хозяйствования / Экономика, Статистика, и Информатика. — 2013. — № 2 — С. 49–54.

- http://bukvi.ru/ekonomika/nalogi/nalogi-kak-instrument-gosudarstvennogo-regulirovaniya-ekonomiki-sushhnost-funkcii-vidy-nalogov.html