Во время принятия финансовой политики организации необходимо уделить внимание огромному кругу рисков, которые оказывают влияние на деятельность фирмы. Среди таких факторов можно отметить и финансовые риски. Налоговые риски представляют большую опасность. Они оказывают воздействие как на финансово-экономическую деятельность, так и на авторитет, ее стоимость на рынке и т. д. При изучении налоговых рисков необходимо разделить их на преднамеренные нарушения законов и случайные, которые совершенны абсолютно бескорыстно.

При сознательном совершении правонарушения закона по налогам и сборам предприятию производственной сферы предоставляются постановления органов судебной власти, результаты проверок налоговой инспекции. Организации, которые придумывают схемы от уплаты налогов для получения собственных налоговых выгод, скрывают и исключают из оборота денежные средства, снижают налогооблагаемую базу, приводящее к уменьшению поступления налогов в бюджет страны. Поступки, которые направлены на совершение налоговых правонарушений, обнаруживаются во время реализации процедур налогового контроля. Предприятия, которые совершили налоговое правонарушение, доплачивают налоги, им начисляется, пеня за несвоевременную уплату налогов, но также организации могут быть привлечены и к налоговой ответственности. Обеспечительные меры используются при проведении проверок. При краже в особо крупном размере привлечение должностных лиц к уголовной ответственности осуществляется в рамках УК РФ. При доначислении санкции у предприятия резко растет кредиторская задолженность, показатели финансовой деятельности снижаются. Все эти факторы отрицательно влияют на решения инвесторов и финансовых институтах. Результаты данного правонарушения могут оказаться негативными, так как ухудшается престиж компании и возникает вопрос о реорганизации и банкротства.

Применение предприятиями схем ухода от уплаты налогов приведет к осознанному росту налогового риска, который ставит под угрозу осуществление стратегий и деятельности организации в целом.

Банальные схемы уходов от уплаты налогов были выявлены на основе проведения мероприятий налогового контроля, судебной практики и статистической информации ФНС РФ.

Рассмотрим схемы уходов от уплаты налогов предприятием.

Схема 1. Оплата за несуществующий товар осуществлялась нормативными актами зачета взаимных требований, договором перехода задолженности и уступки прав требований, которые не являются действительными. Участники купли-продажи нарушали требования законодательства при передаче товара, работ, услуг, так и при его оплате.

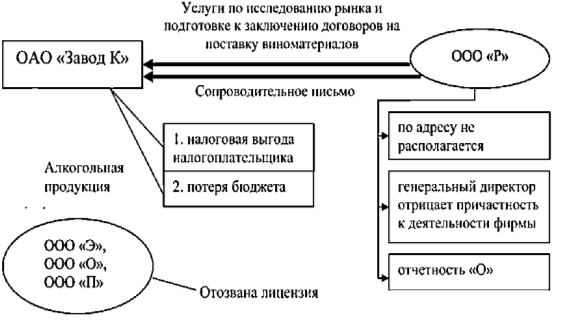

Рис. 1. Фиктивная поставка продукции, без доказательства факта оплаты

Во время проверки предприятия Федеральной налоговой службой было выявлено, что продавцом продукции являлась организация (не надежный налогоплательщик); отчетность была не представлена, фирма не прошла перерегистрацию; учредители и руководители не свидетельствовали о своих взаимоотношениях или находились в розыске. Рассматривая расчетный счет организации, можно было убедиться в отсутствии деятельности, которая была связана с куплей-продажей товара и уплаты налогов. Не была документально подтверждена и доставка продукции до завода.

Оплата поставленной продукции была осуществлена с помощью актов взаимных требований, договора перевода задолженности и уступками прав требований. Все выше перечисленные документы были составлены с нарушениями Федерального закона № 129 «О бухгалтерском учете», а данные не соответствовали реальности.

Следует иметь в виду и тот факт, что большинство участников схемы были участниками одной и той же группы предприятий и они представляли собой аффилированные лица, между которыми прослеживалась 100 % экономическая связь.

Формальность схемы проведения расчетов за проданную продукцию были подтверждены документами, которые были представлены для проверки. Главной целью в существующей цепочке зависимых организаций являлся вывод денежных средств, получение вычетов за счет НДС и принятие затрат в расходы по налогу на прибыль. В результате проверки все действия были признаны необоснованными. Сумма неуплаченных налогов была переведена в полном объеме в бюджет. По данной схеме было открыто уголовное дело.

Схема 2. Оплата фиктивного товара организации производились через реализацию продукта в адрес оптовой организации, не имеющей лицензии на производство и оборот товара или лицензию отозвали.

Документарная проверка выявила, что предприятием ОАО «Завод К» была принята документация, которые подтверждали оказание услуг, работ со стороны организации ООО «Р» по изучению рынка. В виде оплаты за фиктивное оказание услуг, основываясь на распорядительное письмо ООО «Р», происходила отгрузка алкогольной продукции со склада ОАО «Завод К» в адрес оптовой компании ООО «Э» и др. с предшествующим зачетом задолженности.

Рис. 2. Фиктивно оказанные услуги, факт оплаты по которым не подтвержден

В результате налоговой проверки были выявлены признаки налоговых правонарушений в ООО «Р». Проверка фирмы, в которую были осуществлены поставки продукции, показала отсутствие лицензии на право осуществления деятельности. Во время осуществления финансово-хозяйственной деятельности ОАО «Завод К» нарушило Федеральный закон № 171, требования статей 252, 171, 172 НК РФ.

В итоге реализованных действий у завода появилась налоговая выгода (налог на прибыль и НДС), подтверждающее некачественное исполнение обязанностей по уплате налогов. Судебные органы поддержали позицию ФНС. Согласно постановлению Федеральной антимонопольной службы первичные документы предприятия, содержащие неправдивую информацию, не являются подтверждением налогооблагаемой базы. Налоговой инспекцией законно были начислены налоги, согласно НК РФ, штраф за просроченную уплату налога и завод был привлечен к налоговой ответственности по статье 122 НК РФ.

Схема 3. Организация использовала схему неправомерной компенсации акциза из бюджета путем формального использования в производстве бражного дистиллята или спиртовых настоек. При этом акцизные вычеты больше, чем при реализации продукции, содержащий спирт.

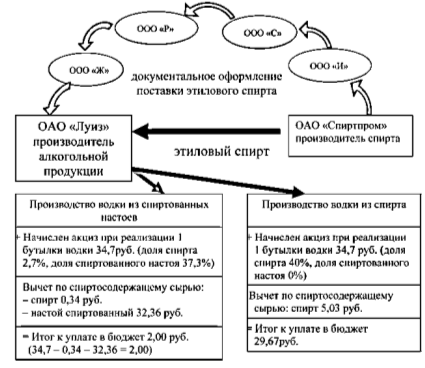

Рис. 3. Схема уменьшения акциза алкогольной продукции производителями

Разрешается использование этилового спирта и спиртосодержащей продукции при изготовлении алкогольного продукта положениями нормативно-правовых актов. При применении этилового спирта на производстве сумма, которая подлежит к уплате акциза существенно больше, чем во время использования спиртосодержащей продукции. Это связано с отличием суммы акциза, подлежащего вычету поставщика по приобретенной продукции. В статье 193 НК РФ. Сущность схемы содержалось в том, что предприятиями-производителями реализация спиртосодержащей продукции осуществлялось из этилового спирта, а по документам оформление проходило как применение в производстве бражного дистиллята или спиртованных настоев. Продажи бражного дистиллята или настоек отображались в подложных документах.

Должны подметить, что в данных схемах поставщики спиртосодержащей продукции как правило являются невнимательными и не осуществляют свои налоговые обязательства. Нередко поставщик (производитель) фактически не мог изготовить и сбывать спиртосодержащую продукцию в связи с отсутствием технической базы, оборудования, специализированного персонала, сырья для его производства и прочее. Плата главным образом реализовывается на счета третьих лиц, не имеющих отношение к поставке или производству продукции. Таким образом, целью использования схемы было получение налоговой выгоды, которая соответствует сумме неуплаченного акциза в бюджет предприятиями, поставляющими спиртованные настои производителям водки.

Благодаря проведению мероприятий налогового контроля фиктивность документации была установлена и обоснована. Налогоплательщику отказано в вычетах по акцизам, НДС и сняты расходы по налогу на прибыль. Суд целиком поддержал позицию налогового органа.

Таким образом, проведенные исследования характерных схем ухода от налогообложения удостоверяют об отрицательном воздействии на финансовую обеспеченность предприятий производственной сферы. Собственно, осмысленное применение схем может привести к существенному ущербу деятельности предприятия в случае их обнаружения налоговыми органами либо службой экономической безопасности МВД России. Данные меры одобрительно скажутся на имидже производителя, на отношениях с контрагентами, что, возможно, приведет к росту объема продаж, а значит, обеспечит увеличение ее прибыли. Предприятиям производственной сферы следует выстраивать стратегию развития, учитывая положения стратегии государственного развития в рамках действующего законодательства.

Литература:

- Концепция долгосрочного социально-экономического развития Российской Федерации на период до 2020 года.

- Налоговый кодекс Российской Федерации. Ч. 2 //СПС «Консультант Плюс».

- Пояснительная записка к проекту федерального закона «О внесении изменений в главу 23 части второй Налогового кодекса Российской Федерации» [Электронный ресурс]. — Режим доступа: http://comstol.info/2011/07/ekonomika/1833.

- Пепеляев С. Основы налогового права: учебно-методическое пособие [Электронный ресурс]. — Режим доступа: http://pravouch.com/page/nalog/ist/ist-19--idz-ax273--nf-35.html.

- Приоритеты и модернизация экономики России /Курнышева И. Р. — СПб: Алетейя, 2014.

- Налоги и модернизация страны. Пути совершенствования российской налоговой системы. — ГД РФ, 2015.