В статье содержится организационно-правовая характеристика банковской деятельности, ее свойства и особенности. Исследование данных отчетности по банкам России, оценка на основании статистических данных экономического положения банковской системы на современном этапе.

Ключевые слова: банк, финансово-кредитная деятельность, банковский сектор, банковская статистика, финансовый результат

Банковская статистика представляет собой основу формирования статистики денежного обращения и кредита и является статистикой отрасли «Финансы, кредит, страхование, пенсионное обеспечение».

Эта отрасль включает банковскую деятельность, страхование, пенсионное обеспечение и вспомогательную финансово-посредническую деятельность.

Система банков (центрального, коммерческих и сберегательных) играет ведущую роль в финансово-кредитной деятельности страны, является ее «кровеносной системой», а поэтому велико и значение банковской статистики. Именно банковский сектор во многом определяет уровень экономического развития, влияя через инвестиции в различные сектора экономики на темпы экономического роста. Развитие банковской системы в то же время зависит и от внешних факторов: отношения между хозяйствующими субъектами, степени вмешательства государства в экономику и др. [1].

Отличие деятельности банков состоит в балансовом характере банковской статистики.

Требования, предъявляемые финансовыми учреждениями, классифицируются по секторам экономики, а обязательства — в соответствии с их уровнем ликвидности. Особенностью банковской статистики является точная регистрация фактов. Банковское законодательство всегда ставило в обязанность банкам раскрывать определенные сведения для надзора и составления статистики, которая необходима для формирования денежно-кредитной политики. Сбором и анализом данных банковской статистики на международном уровне занимаются МВФ, БМС, ОЭСР [2].

Банковская статистика имеет целью систематизацию и обработку цифрового материала об оборотах и операциях банка, во-первых, для анализа положения банка и, во-вторых, в целях оценки его работы и ее значения для обслуживаемых кредитом оборотов народного хозяйства. Подобные задачи не преследуются бухгалтерию банка, которая ведет учет имущества банка, реального и в обязательствах третьих лиц, а также обязательств самого банка, учет денежных оборотов по всем статьям актива и пассива и, заключая счета, выводит прибыль банка (прирост капитала) или убыток (уменьшение капитала).

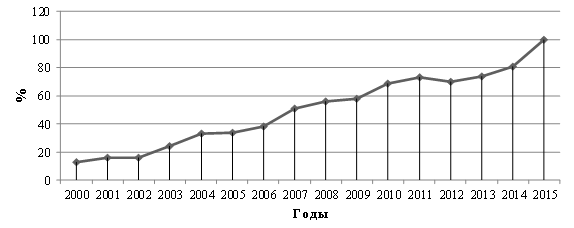

На рисунке 1 рассмотрим динамику финансового результата банковского сектора Российской Федерации за 2000–2015 гг. [3]

Рис. 1. Динамика финансового результата банков РФ, %

За анализируемый период финансовый результат банков возрос на 87 %. Наименьший результат наблюдался в 2000 году и составил 12,6 %, а наибольший — в 2015 году, он равен 99,6 %. Поэтому можно сказать, что экономический итог деятельности банков увеличивался и улучшался с каждым годом.

Проведем многофакторный корреляционно-регрессионный анализ за период 2000–2015 гг., для этого используем следующие показатели:

Y — финансовый результат банков РФ, темп роста %;

Х1 — Абсолютная величина банковских активов, в расчете на экономически активное население;

Х2 — Инфляция, %;

Х3 — Доходы населения за месяц, темп роста %;

Х4 — Количество банков на территории РФ, в расчете на экономически активное население;

Х5 — Среднее количество филиалов, созданных одним банком, в расчете на экономически активное население;

Х6 — Доля кредитов в активах, %.

Параметры модели с включением фактора времени оцениваются с помощью обычного метода наименьших квадратов (МНК) [].

С помощью ПК получаем матрицу парных коэффициентов, на основании которых необходимо сделать вывод о факторах, которые могут быть включены в модель множественной регрессии (табл. 1).

Корреляционная матрица получена с помощью табличного редактора Excel ХР в пакете анализа.

Таблица 1

Корреляционная матрица влияния факторов на финансовый результат банков РФ

|

|

Y |

Х1 |

Х2 |

Х3 |

Х4 |

Х5 |

Х6 |

|

Y |

1 | ||||||

|

Х1 |

0,89228 |

1 | |||||

|

Х2 |

0,75142 |

0,56430 |

1 | ||||

|

Х3 |

0,65691 |

0,61046 |

0,34646 |

1 | |||

|

Х4 |

0,90036 |

0,85421 |

0,37372 |

0,65304 |

1 | ||

|

Х5 |

0,41326 |

0,88692 |

0,34531 |

0,65304 |

0,51321 |

1 | |

|

Х6 |

0,22785 |

0,67120 |

0,21786 |

0,01234 |

0,19003 |

0,19203 |

1 |

Анализ корреляционной матрицы позволил выбрать объясняющие факторы, имеющие высокие значения коэффициентов корреляции, у которых значения коэффициентов корреляции больше 0,5, что говорит о наличии мультиколлинеарности [4].

По данным таблицы 1 видно, что это факторы X1,X2,X3 и X4 между собой взаимосвязаны. Далее, исключаем те факторы, коэффициенты детерминации которых меньше остальных. Данную операцию проводим до тех пор, пока не будет исключена мультиколлинеарность [5], остается один фактор — Х4.

Далее переходим к построению уравнения регрессии. Проведем регрессионный анализ фактора Х4.

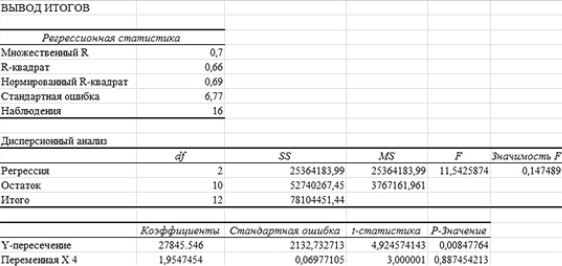

Рис. 2. Регрессионный анализ фактора Х4

По результатам регрессионного анализа получено следующее уравнение регрессии:

y =27845,5+1,96Х4

Анализ полученного уравнения регрессии позволяет сделать вывод, что в среднем с увеличением количества банков на территории РФ на 1 единицу, финансовый результат банков увеличится на 1,96 %.

В результате построения уравнения регрессии получили следующие результаты (рис. 2). Множественный коэффициент регрессии равен 0,7. Это свидетельствует о высокой связи между признаками. Коэффициент детерминации — равен 0,64, следовательно, 64 % финансового результата банков обусловлено фактором Х4.

Проверка адекватности модели, построенной на основе уравнений регрессии, начинается с проверки значимости каждого коэффициента регрессии. Значимость коэффициента регрессии осуществляется с помощью t-критерия Стьюдента.

Параметры уравнения все значимы, кроме параметра при факторе времени, так как их расчетные значения меньше табличных.

Проверка адекватности всей модели осуществляется с помощью расчета F-критерия. Если Fp>Fт при =0,05, то модель в целом адекватна изучаемому явлению.

![]()

Следовательно, построенная модель на основе её проверки по F-критерию Фишера в целом адекватна, и все коэффициенты регрессии значимы.

Подводя итог по данной работе, можно сделать вывод: коэффициент детерминации 0,64 говорит о том, что изменение финансового результата банков на 64 % зависит от измененияколичества банков на территории РФ, и на 36 % от других факторов, а наличие мультиколлинеарности не позволило сделать более детальный анализ влияния устраненных из рассмотрения показателей на результативный показатель.

Литература:

- Снатенков А. А. Банковская система региона, по материалам Оренбургской области: монография / А. А. Снатенков. — Оренбург: Издательский центр ОГАУ, 2011.

- Снатенков А. А., Тимофеева Т. В. Индексная оценка развития региональной банковской системы / Материалы региональной научно-практической конференции «Актуальные проблемы экономического развития России и регионов», Оренбург. 2015. С. 291–305

- Данные официального сайта Центрального Банка Российской Федерации //https://www.cbr.ru/.

- Афанасьев В. Н. Анализ временных рядов и прогнозирование / В. Н. Афанасьев, М. М. Юзбашев. — М.: Финансы и статистика, 2001. — 228с

- Снатенков А. А. Сбережения населения и их место в финансово-экономической системе РФ: монография / А. А. Снатенков, Н. С. Приор. — Оренбург: Издательский центр ОГАУ, 2014.

- Федеральная служба государственной статистики: https://gks.ru