Каждая компания разрабатывает и использует собственную систему показателей, которая в наибольшей степени соответствует ее профилю деятельности и целям функционирования. Тем не менее, большинство из этих систем опираются на определенную базовую модель. Одна из первых моделей взаимосвязи отдельных показателей, которая впоследствии стала базовой, была разработана в 30-е годы специалистами концерна Du Pont и получила название «модель» Du Pont (Рис.1.).

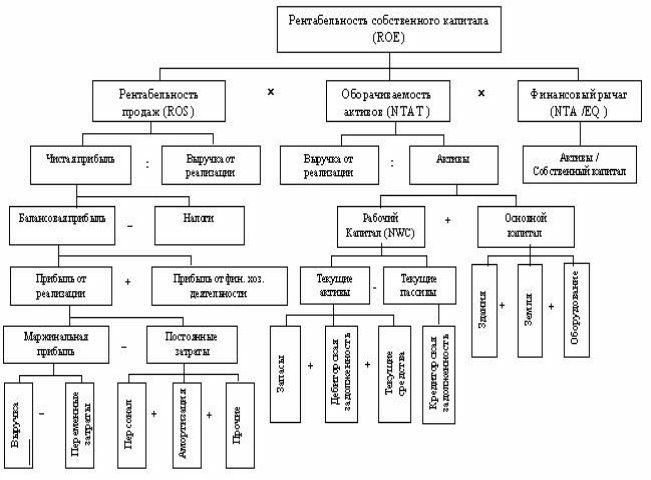

Рис.1. «Модель» Du Pont.

Система показателей Du Pont в первую очередь исследует способность компании эффективно генерировать прибыль, реинвестировать ее, наращивать обороты. Расщепление ключевых показателей на факторы (множители) и их составляющие позволяет определить и дать сравнительную характеристику основных причин изменения того или иного показателя, выявить темпы экономического роста компании. Система показателей Du Pont является хорошим инструментом, позволяющим не только оценить отдельные показатели, но и согласовать цели управления через задание требований к отдельным показателям, а также оценить результаты реализации плановых мероприятий.

Использование системы Du Pont позволяет осуществить принцип планирования «сверху - вниз», т.е. топ-менеджмент формирует плановые задания для всех подразделений, исходя из выработанных стратегических целей. «Низы» должны либо согласиться с поставленным заданием, либо обосновать невозможность его выполнения и дать свои предложения. Предлагаемый подход дает возможность более глубоко проанализировать влияние элементарных факторов (затраты на комплектующие и расходные материалы, заработную плату и т.д.) на промежуточные интегральные показатели (рентабельность, ликвидность, оборачиваемость и т.д.).

Рассмотренный подход к планированию принципиально отличается от принятого на большинстве предприятий России: «снизу - вверх, сверху - вниз». Как правило, при таком подходе осуществляется принцип планирования от достигнутого.

Метод Du Pont основан на анализе соотношений, образующих рентабельность собственного капитала ROE (Return Оn Equity), которая расщепляется на рентабельность оборота, оборачиваемость активов и финансовый рычаг (показатель, характеризующий финансовую структуру капитала), причем каждый из факторов сам является содержательным экономическим показателем. Этот же подход применим и к анализу других ключевых показателей финансово-экономического состояния компании.

Рентабельность продаж ROS (Return Оn Sales) представляет собой способность генерировать прибыль от продаж. Средний уровень рентабельности продаж в разных отраслях разный, поэтому не существует какого-либо единого заданного уровня требований для данного показателя. Этот показатель является хорошим ориентиром для сравнения состояния предприятий в отрасли. В приведенной схеме используется чистая прибыль, хотя можно использовать любые перечисленные показатели прибыли. Это ключевой управленческий показатель, который позволяет оценить способность каждого элемента данной блок-схемы (рис. 1) влиять на рентабельность продаж. Можно выделить роль маркетинговых служб, подразделений управления производством и т.д.

Оборачиваемость активов характеризует количество продаж, которое может быть сгенерировано данным количеством активов. Этот коэффициент показывает, насколько эффективно используются активы, т.е. сколько раз в году они оборачиваются.

При использовании финансовых показателей с ориентацией на прибыль следует помнить, что существуют различные виды показателя «прибыль» (маржинальная прибыль, прибыль от основной деятельности, балансовая, валовая, прибыль до уплаты налогов, налогооблагаемая, чистая и др.), неопределенность применения которых может быть устранена при реализации выбранной компанией финансовой стратегии с учетом выдвинутых целей.

В качестве меры степени достижения цели максимизации прибыли в финансовом менеджменте наиболее часто используют следующие показатели прибыли: EBIТ, EBIТDA, NOPAT (NOPLAT).

1. EBIТ (Earning before interest and taxes) - прибыль до вычета налогов процентов по заемным средствам, рассчитываемая как:

EBIT = Выручка - себестоимость, включая амортизацию - коммерческие и управленческие расходы.

2. EBIТDA (Earning before intaest and taxes, deprecation and amortization) прибыль до вычета налогов, процентов и неденежных расходов, определяемая как:

EBITDA = Выручка - себестоимость - коммерческие и управленческие расходы + амортизация + прочие неденежные расходы + доходы будущих периодов - расходы будущих периодов

или

EBITDA = EBIT + амортизация + прочие неденежные расходы + доходы будущих периодов - расходы будущих периодов.

3. NOPAT (Net Operating Profits After Taxes) или NOPLAT (Net Operating Ргоfit Less Аdjustеd Taxes) - чистая операционная прибыль за вычетом скорректированных налогов, но до выплаты процентов, вычисляемая как:

NOPAT (NOPLAT) = Выручка - Себестоимость, включая амортизацию - Коммерческие и управленческие расходы - Налог на прибыль

или

NOPAT (NOPLAT) = ЕВIТ - Налог на прибыль.

К преимуществам данных показателей следует отнести наглядность и относительную простоту формирования финансового результата деятельности компании. Так, например, EBITDA, являясь наиболее общим показателем прибыли, характеризует результат до оценки операционной, инвестиционной и финансовой сфер деятельности. Последовательное вычитание из этого показателя величины амортизации, неденежных расходов и налога на прибыль позволяет сформировать и оценить результат деятельности компании отдельно по ее основным функциональным сферам.

Вместе с тем использование показателей прибыли в качестве критерия максимизации прибыли имеет и ряд недостатков:

- показатели прибыли не учитывают «качество», доходов, а также неопределенность и риск, связанные с их получением;

- использование показателя прибыли не является лучшим с точки зрения оценки эффективности управления. Например, при определении прибыли доходы и затраты на капитал вычисляются и принимаются во внимание, но они не связаны жестко в рамках единого критерия;

- величина прибыли, отражаемая в бухгалтерской отчетности, не позволяет оценить, был ли приумножен или растрачен капитал компании за отчетный период, так как в бухгалтерской отчетности не находят полного отражения все экономические затраты на привлечение долгосрочных ресурсов. В отчетности непосредственно не находит отражения и тот факт, что использование долгосрочных ресурсов с экономической точки зрения обходится дороже, чем арифметическая сумма выплаченных процентов и дивидендов. В первую очередь это касается стоимости использования акционерного капитала, которая не ограничивается размером уплаченных дивидендов. Например, для привлечения капитала компания должна обеспечить доходность вложений, сопоставимую с той, которую инвестор мог бы получить по аналогичным вложениям с аналогичными рисками. Отмеченная минимальная доходность на вложенный капитал может рассматриваться как стоимость его привлечения;

- показатели прибыли не могут быть использованы и в том случае, если альтернативные варианты при инвестиционном анализе различаются величиной прогнозируемых доходов и временем их поступления;

- в силу допущения бухгалтерскими стандартами разных стран возможности использования различных подходов к определению величины доходов и расходов, рассчитанные показатели прибыли могут быть несопоставимы.

В ряде случаев для оценки степени влияния выручки на прибыль в динамике используется показатель DOL (Degree оf operational leverage, Operating leverage effect):

(EBIТ/EBIТ)÷(Q/Q) = (GM1×Q)/(GM1×QFС)÷(Q/Q) = (GM1×Q)÷Q × Q÷ (GM1×QFС) = GM1×Q÷EBIТ

Где, Q, Q - объем реализации и прирост объема реализации соответственно;

EBIТ, EBIТ - прибыль и прирост прибыли соответственно;

GM1 - маржинальная прибыль на единицу продукции;

FC - постоянные затраты.

Из представленного выражения видно, что показатель DOL является показателем силы операционного рычага, с помощью которого можно ответить на ряд важных управленческих вопросов.

Литература:

- Дударева А.Б., Кравченко Т.С. Условия повышения инвестиционной привлекательности России // Экономика и предпринимательство, №4 ч.1, 2014г.

- Дударева А.Б., Кравченко Т.С. Особенности воспроизводства и обменных процессов в АПК // Аграрная Россия, №7, 2014г.

- Житникова А.А. Зарубежный опыт оценки финансового состояния предприятия //Современные тенденции в экономике и управлении: новый взгляд, №16,2012г.

- Кенжешов Д.Г. Управление финансовыми результатами // Научные исследования и разработки молодых ученых, №9-2, 2016г.

- Малых Н.И., Борисова О.В. Ключевые аспекты управления прибылью организации. Режим доступа: http://1fin.ru/?id=775.