Пенсионное страхование рассматривается как одна из самых важных социальных государственных гарантий стабильного развития общества, поскольку затрагивает непосредственно интересы нетрудоспособного населения и косвенно всех трудоспособных граждан. Пенсионный фонд имеет огромное влияние на экономику страны, так как главной целью его является обеспечение человеку заработанного уровня жизненных благ путем перераспределения и накопления средств во времени и в пространстве. Пенсионный фонд своими средствами обеспечивает выплату ежемесячных пособий, пенсий людям которые в силу определенных обстоятельств не могут обеспечить свое проживание, в том числе пенсионеров. Таким образом, определяется его важное социальное значение. Следовательно, актуальность исследования системы функционирования Пенсионной системы РФ заключается в том, что от уровня эффективности текущего функционирования ПФР зависит обеспечение достойного уровня жизни людям, не имеющим трудовых доходов.

Ключевые слова: государственное пенсионное страхование, анализ системы государственного пенсионного страхования, Пенсионный фонд России, доходы бюджета ПФР, расходы бюджета ПФР, исполнение бюджета ПФР.

Пенсионный фонд Российской Федерации (ПФР) – один из наиболее значимых социальных институтов страны. Это крупнейшая федеральная система оказания государственных услуг в области социального обеспечения в России. Создание Пенсионного фонда России позволило осуществить переход от государственного пенсионного обеспечения к обязательному пенсионному страхованию. С 1990 года ПФР является государственным страховщиком по обязательному пенсионному страхованию в Российской Федерации. [2]

ПФР осуществляет ряд социально значимых функций, в т.ч. установление и выплата страховых пенсий (по старости, по инвалидности, по случаю потери кормильца), накопительной пенсии, пенсии по государственному пенсионному обеспечению, пенсии военнослужащих и их семей, социальных пенсий, пенсии госслужащих; выдача государственных сертификатов на материнский (семейный) капитал; администрирование страховых взносов на обязательное пенсионное и медицинское страхование; назначение и реализация федеральной социальной доплаты к пенсии до уровня прожиточного минимума пенсионера в регионе; формирование, инвестирование и выплата средств пенсионных накоплений и др. [4]

В структуре Пенсионного фонда – 8 Управлений в Федеральных округах Российской Федерации, 83 Отделения Пенсионного фонда в субъектах РФ, а также ОПФР в г. Байконур (Казахстан), а также почти 2 500 территориальных управлений во всех регионах страны.

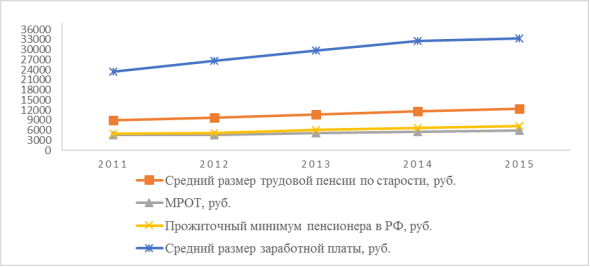

Рассмотреть динамику таких показателей, как среднего размера трудовой пенсии по старости, МРОТ, прожиточного минимума пенсионера и среднего размера заработной платы в РФ в 2011-2015 гг. можно на рисунке 1 [5]:

Рис. 1. Сравнение среднего размера трудовой пенсии по старости, МРОТ, прожиточного минимума пенсионера и среднего размера заработной платы в РФ в 2011-2015 гг.

Как видно на рисунке 1, в 2011-2015 гг. наблюдается рост всех перечисленных показателей. Прожиточный минимум пенсионера в РФ превышает минимальный размер оплаты труда, а средний размер трудовой пенсии практически в 2 раза превышает прожиточный минимум пенсионера. Средний размер заработной платы в 2015 г. более чем в 2,5 раза превышает средний размер пенсии. Однако, в 2015 г. размер инфляции составил 12,91%, а прожиточный минимум пенсионера по сравнению с 2014 г. вырос на 8,22%, МРОТ – на 7,40%, средний размер трудовой пенсии – на 7,38%, а средний размер зарплаты – на 2,41%. Следовательно, рост перечисленных показателей значительно ниже, чем инфляция.

Исполнение бюджета ПФР в 2011-2015 гг. представлено на рисунке 2 [4]:

Рис. 2. Исполнение бюджета ГУ Управления ПФ РФ в г. Орле и Орловском районе Орловской области в 2011-2015 гг.

Согласно рисунку 2, в 2011 г. бюджет ГУ Управления ПФ РФ в г. Орле и Орловском районе Орловской области исполнен по доходам в сумме 5,25 трлн.руб., а по расходам – 4,92 трлн.руб., следовательно, общий профицит бюджета составил 330 млрд.руб. В 2012 г. бюджет исполнен по доходам в сумме 5,89 трлн.руб., а по расходам – 5,45 трлн.руб., следовательно, общий профицит бюджета составил 440 млрд.руб. В 2013 г. бюджет исполнен по доходам в сумме 6,39 трлн.руб., а по расходам – 6,38 трлн.руб., следовательно, общий профицит бюджета составил 10 млрд.руб. В 2014 г. бюджет ПФР исполнен по доходам в сумме 6,16 трлн.руб., а по расходам – 6,19 трлн.руб., следовательно, общий дефицит бюджета составил 30 млрд.руб. Однако, в 2015 г. бюджет исполнен по доходам в сумме 7,13 трлн.руб., а по расходам – 7,67 трлн.руб., следовательно, общий дефицит бюджета ПФР составил 540 млрд.руб.

Состав и структуру доходов бюджета ПФР в 2013-2015 гг. проанализируем в таблице 2:

Таблица 1

Состав и структура доходов бюджета ПФР в 2013 – 2015 гг.

|

Источники дохода |

2013 г. |

2014 г. |

2015 г. |

Темп роста в 2015 г. к | ||||

|

Сумма, млрд.руб. |

% |

Сумма, млрд.руб. |

% |

Сумма, млрд.руб. |

% |

2013 г. |

2014 г. | |

|

Доход ПФР, всего: |

6390,00 |

100,00 |

6160,00 |

100,00 |

7127,00 |

100,00 |

111,53 |

115,70 |

|

в т.ч. Страховые взносы на обязательное пенсионное страхование |

3460,00 |

54,15 |

3690,00 |

59,90 |

3862,60 |

54,20 |

111,64 |

104,68 |

|

Межбюджетные трансферты на обеспечение сбалансированности бюджета ПФР и на компенсацию выпадающих доходов ПФР |

511,90 |

8,01 |

1076,50 |

17,48 |

1085,90 |

15,24 |

212,13 |

100,87 |

|

Суммарные доходы по накопительной составляющей бюджета ПФР |

565,30 |

8,85 |

83,60 |

1,36 |

321,10 |

4,51 |

56,80 |

384,09 |

|

Дополнительные страховые взносы граждан и взносы работодателей в пользу застрахованных лиц |

12,60 |

0,20 |

9,80 |

0,16 |

8,90 |

0,12 |

70,63 |

90,82 |

|

Средства на осуществление ежемесячных денежных выплат отдельным категориям граждан (ЕДВ) |

322,90 |

5,05 |

358,50 |

5,82 |

370,00 |

5,19 |

114,59 |

103,21 |

|

Средства на предоставление материнского (семейного) капитала |

241,30 |

3,78 |

301,00 |

4,89 |

312,00 |

4,38 |

129,30 |

103,65 |

|

Средства на компенсацию выпадающих доходов бюджета ПФР в связи с установлением пониженных тарифов страховых взносов для отдельных категорий плательщиков |

330,10 |

5,17 |

288,20 |

4,68 |

342,90 |

4,81 |

103,88 |

118,98 |

|

Средства на софинансирование формирования пенсионных накоплений застрахованных лиц,уплативших дополнительные страховые взносы в ПФР |

5,90 |

0,09 |

12,40 |

0,20 |

9,40 |

0,13 |

159,32 |

75,81 |

|

Средства на обеспечение сбалансированности бюджета Пенсионного фонда |

940,00 |

14,71 |

340,00 |

5,52 |

814,20 |

11,42 |

86,62 |

239,47 |

Согласно данным таблицы 1, суммарные доходы бюджета ПФР за 2015 г. составили 7127 млрд.руб., что на 11,53% выше, чем в 2013 г. и на 15,70% выше, чем в 2014 г. В структуре доходов ПФР наибольшую долю занимают страховые взносы на обязательное пенсионное страхование, которые в 2015 г. составили 54,20% от общего дохода, и по сравнению с 2013 г. и 2014 г. наблюдается рост показателя на 11,64% и на 4,68% соответственно, что происходит вследствие увеличения размера страховых взносов, уплачиваемых страхователями, и роста количества страхователей в РФ. Суммарные доходы по накопительной составляющей бюджета ПФР за 2015 г. составили 321,11 млрд.руб., что на 244,2 млрд.руб. ниже, чем в 2013 г. и на 237,5 млрд.руб. выше, чем в 2014 г.

Из федерального бюджета в бюджет ПФР в 2015 г. поступили:

- Средства на осуществление ежемесячных денежных выплат отдельным категориям граждан (ЕДВ) в размере 370 млрд.руб., что на 14,59% больше, чем в 2013 г. и на 3,21% выше, чем в 2014 г.

- Средства на предоставление материнского (семейного) капитала в размере 312 млрд.руб., что на 29,3% выше, чем в 2013 г. или на 3,65% выше, чем в 2014 г.

- Средства на обеспечение сбалансированности бюджета Пенсионного фонда в размере 814,2 млрд.руб., что на 125,8 млрд.руб. ниже, чем в 2013 г. и на 474,2 млрд.руб. выше, чем в 2014 г.

Рассмотрим состав и структуру расходов бюджета ПФР в 2013-2015 гг. в таблице 2:

Таблица 2

Состав и структура расходов бюджета ПФР в 2013-2015 гг.

|

Источники расходов |

2013 г. |

2014 г. |

2015 г. |

Темп роста в 2015 г. к | ||||

|

Сумма, млрд.руб. |

% |

Сумма, млрд.руб. |

% |

Сумма, млрд.руб. |

% |

2013 г. |

2014 г. | |

|

Расходы ПФР, всего: |

6400,00 |

100,00 |

6170,00 |

100,00 |

7670,00 |

100,00 |

119,84 |

124,31 |

|

в т.ч. Расходы на пенсионное обеспечение |

5250,00 |

82,03 |

5400,00 |

87,52 |

6220,00 |

81,10 |

118,48 |

115,19 |

|

Расходы на предоставление материнского (семейного) капитала |

237,00 |

3,70 |

270,70 |

4,39 |

328,60 |

4,28 |

138,65 |

121,39 |

|

Расходы на ежемесячные денежные выплаты отдельным категориям граждан |

353,00 |

5,52 |

341,40 |

5,53 |

358,80 |

4,68 |

101,64 |

105,10 |

|

Расходы на осуществление федеральной социальной доплаты к пенсии |

43,00 |

0,67 |

36,90 |

0,60 |

42,10 |

0,55 |

97,91 |

114,09 |

|

Расходы на финансовое обеспечение выплат неработающим трудоспособным лицам из числа родителей (усыновителей) или опекунов (попечителей), осуществляющих уход за ребенком-инвалидом в возрасте до 18 лет или инвалидом с детства I группы |

22,00 |

0,34 |

25,30 |

0,41 |

27,70 |

0,36 |

125,91 |

109,49 |

|

Расходы по накопительной составляющей бюджета ПФР |

391,70 |

6,12 |

22,10 |

0,36 |

546,40 |

7,12 |

139,49 |

2472,40 |

|

Расходы на единовременную выплату средств пенсионных накоплений |

19,40 |

0,30 |

17,80 |

0,29 |

15,70 |

0,20 |

80,93 |

88,20 |

Согласно данным таблицы 2, расходы бюджета ПФР за 2015 г. в целом выросли на 19,84% по сравнению с 2013 г. и составили 7670 млрд.руб., а по сравнению с 2014 г. – выросли на 24,31%. Наибольший удельный вес в структуре расходов бюджета ПФР имеют расходы на пенсионное обеспечение, которые в 2015 г. составили 81,1% от общей суммы расходов. В 2013-2014 гг. данные расходы также составляли 82.03% и 87.52% от общей суммы расходов бюджета соответственно. На пенсионное обеспечение в 2015 г. направлено 6220 млрд.руб., что на 18,48% больше, чем в 2013 г. и на 15,19% выше, чем в 2014 г., что произошло в результате индексации пенсий на 10,3%. На предоставление материнского (семейного) капитала в 2015 г. направлено 328,6 млрд.руб., что на 38,65% больше, чем в 2013 г. и на 21,39% выше, чем в 2014 г. Это вызвано увеличением материнского капитала на 5,5% до 453026 руб. На ежемесячные денежные выплаты отдельным категориям граждан Пенсионным фондом израсходовано 358,8 млрд.руб., что на 1,64% больше, чем в 2013 г. или на 5,10% выше, чем в 2014 г., так как как с 1 апреля 2015 г. размеры ЕДВ были увеличены на 5,5%. Расходы Пенсионного фонда на осуществление федеральной социальной доплаты к пенсии в 2015 г. сократились на 2,09% по сравнению с 2013 г, а по сравнению с 2014 г. выросли на 14,09% и составили 42,1 млрд.руб. На единовременную выплату средств пенсионных накоплений в 2015 г. направлено 15,7 млрд.руб., что на 19,07% и на 11,80% ниже, чем в 2013 и 2014 гг. соответственно.

К мероприятиям по совершенствованию пенсионной системы России можно отнести следующие:

- Установление дополнительного тарифа страховых взносов на обязательное пенсионное страхование для работодателей, имеющих рабочие места на опасных и вредных производствах.

- Введение механизма специальной оценки условий труда для обеспечения источника финансирования пенсий, назначаемых досрочно в связи с работой на вредном и опасном производстве.

- Изменение тарифной политики в отношении самозанятых страхователей в целях более полного обеспечения их пенсионных прав.

- Выбор гражданами варианта пенсионного обеспечения в системе обязательного пенсионного страхования.

- Совершенствование формирования пенсионных прав граждан в солидарной части пенсионной системы.

- Совершенствование персонифицированного учета граждан в системе обязательного пенсионного страхования.

- Совершенствование организационно-правовой формы негосударственных пенсионных фондов [1].

Население постоянно задается вопросом: «Куда выгоднее вложить накопительную часть пенсионных накоплений: в НПФ или ПФР?» [3]

Самым главным отличием двух структур есть то, что у них совсем разные доходные инструменты. Федеральный закон об инвестициях гласит и точно регулирует, что, куда и в каких количествах НПФ имеет право вкладывать финансовые средства своих клиентов. ПФР, в отличие негосударственного фонда, не способен инвестировать деньги граждан. Сюда можно отнести и облигации (только муниципальные), и акции, и долевые части. Управление денежными средствами в ПФР ведётся только при помощи одной государственной компанией. Негосударственные фонды имеют право на совершение сделки с несколькими управляющими компаниями. Принцип подобного инвестиционного механизма прост – «одно яйцо в несколько корзин». Такой механизм позволяет уменьшить риски своих вкладчиков.

Трудности выбора НПФ вызваны постоянными реформами законодательной базы для отлаженной работы пенсионного механизма. За последние десять лет, как отмечают аналитики, правовая база менялась три раза. Такие частые изменения отражаются на неосведомлённости наших соотечественников; информационная скудность усложняет итак запутанные правила работы непростого пенсионного механизма.

На данном этапе можно отметить основные отличия между двумя фондами, государственным (ПФР) и негосударственным (НПФ):

а) доходы. Оставляя свои деньги у государства, вы можете рассчитывать на годовую прибыль всего в 8-10%, что не перекрывает официальную инфляцию. Негосударственные организации готовы увеличить ваши пенсионные сбережения на 15-20% в год, инвестируя деньги в недвижимость и ценные бумаги.

б) выплаты по наследству. Также важный пункт, заслуживающий того, чтобы о нем упомянули при сравнении. В обоих случаях присутствует возможность выплата наследникам тех клиентов, которые не дожили до пенсионного возраста. И здесь вот существенная разница: ПФР выплачивает только законным наследникам (детям, родители или супруг), а вот НПФ производят такие расчёты всем тем наследникам, которые были указаны клиентом в заявлении. Это может быть или одна, конкретно указанная личность, или несколько лиц.

в) ответственность. Правовые взаимоотношения клиент-НПФ скреплены печатью и договором, в котором чётко расписаны все пункты ответственности двух сторон. При выборе правового урегулирования клиента с ПФР подписания подобных соглашений не предусмотрено.

Некоторые банки, при заключении договоров, могут навязать своим клиентам перевести накопительную часть пенсии из ПФ в НПФ. Это в дальнейшем влечет за собой снижение доходов бюджета ПФР. В этом случае, Пенсионному фонду необходимо расширять сотрудническую деятельность, но не только с банками, но и с другими организациями.

Таким образом, Пенсионному фонду необходимо расширять сотрудническую деятельность, увеличить доходность пенсионных сбережений до такого уровня, который будет превышать уровень инфляции. Также требуется рассмотреть проблему выплаты пенсионных накоплений по наследству не только законным наследникам, но и тем, кого клиент хочет указать в заявлении.

Литература:

- Федеральный закон от 07.05.1998 N 75-ФЗ (ред. от 29.06.2015) "О негосударственных пенсионных фондах" (с изм. и доп., вступ. в силу с 01.07.2015)

- Федеральный закон от 28.12.2013 N 400-ФЗ (ред. от 29.06.2015) "О страховых пенсиях."

- Белянинова Ю. В. Ваша пенсия. Ответы на все вопросы; Эксмо - М., 2014. - 320 c.

- Официальный сайт Пенсионного фонда Российской Федерации [Электронный ресурс]. – Режим доступа: http://www.pfrf.ru/. Дата обращения: 01.06.2016.

- Официальный сайт Федеральной службы государственной статистики [Электронный ресурс]. – Режим доступа: http://www.gks.ru/. Дата обращения: 01.06.2016.

- Полякова А.А. Современное состояние страхового рынка РФ.// Сборник научных трудов по материалам международной заочной научно-практической конференции «Актуальные научные вопросы и современные образовательные технологии» в 7 частях. Часть7. Тамбов: Изд-во ТРОО «Бизнес-Наука-Общество», 2013. С.102-103.