В силу специфики страховой деятельности система бухгалтерского учета в страховой отрасли значительно отличается от иных секторов экономики. Вследствие того, что страхование затрагивает интересы большого количества потребителей, оно представляет собой один из наиболее регулируемых государством видов деятельности, к финансовой отчетности которого предъявляются повышенные требования.

Бухгалтерская отчетность страховой компании содержит показатели деятельности всех ее филиалов и других подразделений, выделенных на отдельный баланс и не являющихся юридическими лицами. Данные по отдельным операциям, активам, обязательствам, поступлениям и расходам отражаются в отчетности обособленно в случае, если их отсутствие может повлиять на верную оценку финансового положения компании заинтересованными пользователями. Каждый показатель, имеющий существенное значение приводится отдельно, несущественные могут объединяться в общую сумму. Показатель, отношение значения которого к общему итогу соответствующих данных за отчетный период составляет не менее 5 %, является существенным.

Одно из важнейших требований, предъявляемых к бухгалтерской отчетности страховой компании — обеспечение ее публичности. Эта информация должна являться открытой для учредителей, инвесторов, кредитных организаций, страхователей, банков и других заинтересованных пользователей, что позволяет им получать необходимые сведения о финансовом положении страховой организации. Ежегодно для широкого пользования в официальной печати публикуются основные финансовые документы — бухгалтерский баланс и отчет о прибылях и убытках.

Годовая и промежуточная бухгалтерская отчетность представляется страховыми организациями в обязательном порядке в Центральный банк РФ. Согласно Указанию Банка России от 30 ноября 2015 года № 3860-У «О формах, сроках и порядке составления и представления отчетности страховыми организациями и обществами взаимного страхования в Центральный банк Российской Федерации», страховщики предоставляют следующие типовые формы отчетности [4]:

1) отчет о филиалах и представительствах;

2) отчет об акционерах (участниках) и иных аффилированных лицах;

3) отчет о составе и структуре активов;

4) отчет о страховых резервах;

5) отчет о платежеспособности;

6) отчет об операциях перестрахования;

7) отчет о структуре финансового результата по видам страхования;

8) сведения о сделках;

9) сведения о привлеченных средствах;

10) сведения о выданных поручительствах, независимых гарантиях и других обеспечениях исполнения обязательств.

Структура форм бухгалтерской отчетности страховой компании аналогична отчетности предприятий других отраслей экономики. Специфические особенности отчетности страховой организации находят свое отражение в содержании отдельных разделов, статьях форм бухгалтерской отчетности.

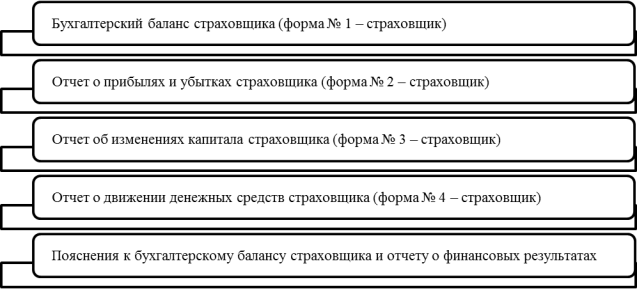

Бухгалтерская отчетность страховой организации состоит из документов, представленных на рисунке 1.

Рис. 1. Бухгалтерская (финансовая) отчетность страховой организации

Бухгалтерский баланс страховой компании является основным итоговым документом финансовой отчетности. Форма баланса страховой организации утверждена приказом Министерства финансов РФ от 27 июля 2012 года № 109н «О бухгалтерской (финансовой) отчетности страховщиков».

Аналогично балансам иных предприятий, баланс страховой компании имеет две составляющие: актив и пассив, итоговые суммы которых должны быть равны между собой.

Актив — это совокупность имущества, находящегося в собственности компании. Статьи активной части включают в себя как материальные, так и нематериальные ценности. Отраслевая специфика страховой деятельности находит свое отражение в составе актива баланса, а именно во включении таких статей, как [5, с. 73]:

‒ депо премии по рискам, принятым в перестрахование;

‒ доля перестраховщиков в страховых резервах;

‒ дебиторская задолженность по операциям страхования и сострахования и т. д.

Если страховая компания ведет активную инвестиционную деятельность, то большая доля ее активов приходится на финансовые вложения в ценные бумаги, недвижимость, в иные организации, банковские вклады и другие инвестиции.

Пассивная часть баланса представляет собой совокупность всех источников формирования средств организации. В пассиве специфические черты страхования показывает раздел «Страховые резервы». Здесь отражаются средства, отложенные страховщиком в резерв для обеспечения исполнения будущих обязательств перед страхователями. Если организация имеет значительный, относительно безубыточный и периодически пополняемый страховой портфель, данный раздел пассива баланса занимает наибольшую его часть. Страховые резервы и собственный капитал компании выступают основными источниками финансирования инвестиционных вложений.

Существенное место в пассиве баланса имеет кредиторская задолженность. Она может быть образована как в результате страховой деятельности, так и по операциям, непосредственно со страхованием не связанным (задолженность перед персоналом по оплате труда, перед бюджетом по налогам и сборам, перед зависимыми предприятиями и т. д.).

Таким образом, в балансе страховой организации приводятся конечные результаты всех управленческих решений, которые были приняты в финансовой (пассив баланса) и инвестиционной (актив баланса) деятельности.

Отчет о прибылях и убытках страховой организации содержит финансовые результаты деятельности компании по операциям страхования, сострахования, перестрахования и другим операциям. Отчет состоит из трех разделов, где после соизмерения доходов и расходов выявляется конечный финансовый результат [6, с. 25]:

- Страхование жизни.

- Страхование иное, чем страхование жизни.

- Доходы и расходы, не связанные со страховыми операциями.

Данный отчет включает подробное описание элементов, из которых формируется чистая прибыль либо убыток после уплаты налоговых платежей.

Отчет о движении денежных средств страховой организации отражает сведения о поступивших и выплаченных денежных средствах, прибыльности и платежеспособности организации. В отчете отдельно выделяются денежные потоки по текущим, инвестиционным и финансовым операциям страховщика. Текущая деятельность связана с осуществлением операций по страхованию, сострахованию и перестрахованию, а также с расходами, их сопровождающими. Инвестиционная деятельность предполагает осуществление инвестиций за счет средств страховых резервов, а также собственных средств компании в целях получения дохода в виде процентов, дивидендов и прочих поступлений, а также продажу этих активов. Финансовая деятельность страховщика связана с выпуском акций, облигаций и иных ценных бумаг, получением займов, выплатой дивидендов, процентов по кредитам и т. д.

Специфика страховой деятельности нашла свое отражение также в построении Плана счетов страховой организации, который значительно отличается от Плана счетов коммерческих организаций. Его особенностями является отсутствие счетов, предназначенных для учета производственных затрат, готовой продукции, продажи продукции (работ, услуг) и др. Причиной является то, что страховая организация не занимается торгово-посреднической и производственной деятельностью.

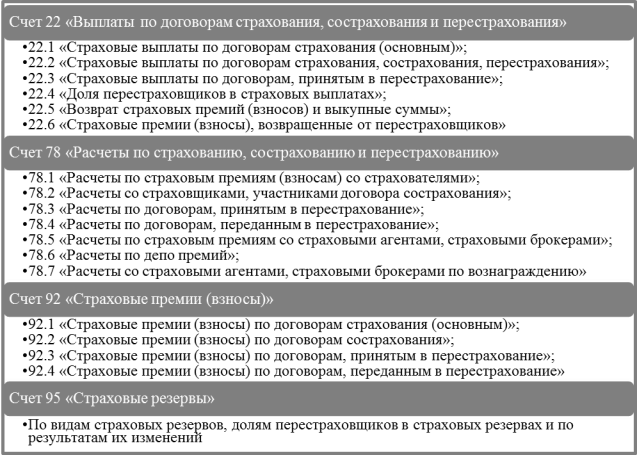

В настоящий момент страховые организации руководствуются Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Министерства финансов РФ от 31.10.2000 г. № 94н. Приказом Министерства финансов РФ от 04.09.2001 г. № 69н единый план был дополнен четырьмя специальными счетами для учета деятельности страховых организаций (рис. 2).

Рис. 2. Счета, применяемые страховыми организациями в процессе осуществления своей деятельности

Счета 22, 78 и 92 предполагают наличие различных субсчетов, отражающих процесс прямого страхования (по основным договорам страхования), сострахования и перестрахования. На счете 95 субсчета открываются по видам страховых резервов, долям перестраховщиков в них, а также по итогам их изменения.

Помимо прочего, Приказ № 69н оговаривает возможность применения страховой организацией счета 26 «Общехозяйственные расходы» в целях обобщения информации о расходах по заключенным договорам страхования, сострахования и перестрахования, прочих расходах, связанным с данными операциями, а также расходах по управлению компанией. Следовательно, аккумулирование расходов по основной деятельности страховщиками осуществляется на счете 26, в то время как счет 20 в таком случае вообще не используется.

В то время как коммерческие организации применяют отдельные счета для отражения результатов от основной деятельности (счет 90 «Продажи») и результатов от прочей деятельности (счет 91 «Прочие доходы и расходы»), позже переносимые общей суммой на счет 99 «Прибыли и убытки», страховые организации отдельный счет для определения результатов от основной деятельности не используют.

Пункт 12 Приказа № 69н гласит о том, что «… на счете 99 «Прибыли и убытки» в течение отчетного года страховыми организациями отражаются [2]:

‒ сальдо страховых премий за отчетный период — в корреспонденции со счетом 92 «Страховые премии (взносы)»;

‒ сальдо страховых выплат за отчетный период — в корреспонденции со счетом 22 «Выплаты по договорам страхования, сострахования и перестрахования»;

‒ сальдо изменения страховых резервов и доли перестраховщиков в них — в корреспонденции со счетом 95 «Страховые резервы»;

‒ расходы страховой организации, связанные с оформлением договоров страхования, сострахования и перестрахования, прочие расходы, связанные с осуществлением страховых операций и управлением организацией — в корреспонденции со счетом 26 «Общехозяйственные расходы»;

‒ сальдо прочих доходов и расходов за отчетный месяц — в корреспонденции со счетом 91 «Прочие доходы и расходы».

Таким образом, результаты от основной деятельности страховщика учитываются лишь при формировании общего финансового результата компании.

Подводя итог, можно отметить, что бухгалтерский учет страховых компаний имеет существенные отличия от классического бухгалтерского учета, причины чего заложены в особенностях страховой деятельности. Наиболее ярко это проявляется в построении Плана счетов страховых организаций. Страховщики применяют общепринятые нормативы относительно учета основных средств, материалов, капитальных вложений, денежных средств, расчетов с персоналом, с бюджетом и т. д. Учет таких операций страховые организации осуществляют аналогично другим хозяйствующим субъектам. В то же время в Плане счетов страховщиков отсутствуют счета, предназначенные для учета производственной и торговой деятельности, однако имеют место счета, используемые для отражения страховых операций.

Литература:

- Приказ Министерства финансов РФ от 31.10.2000 г. № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» [Электронный ресурс] / Справочная правовая система «Консультант Плюс» — Разд. «Законодательство».

- Приказ Министерства финансов РФ от 04.09.2001 г. № 69н «Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» [Электронный ресурс] / Справочная правовая система «Консультант Плюс» — Разд. «Законодательство».

- Приказ Министерства финансов РФ от 27.07.2012 г. № 109н «О бухгалтерской (финансовой) отчетности страховщиков» [Текст] // Бюллетень нормативных актов федеральных органов исполнительной власти. — 2012. — № 41.

- Указание Банка России от 30.11.2015 г. № 3860-У «О формах, сроках и порядке составления и представления отчетности страховыми организациями и обществами взаимного страхования в Центральный банк Российской Федерации» [Текст] // Вестник Банка России. — 2015. — № 121.

- Бороненкова, С. А. Бухгалтерский учет и экономический анализ в страховых организациях [Текст]: учебник / С. А. Бороненкова, Т. И. Буянова. — М.: Инфра-М, 2015. — 314 с.

- Передня, С. С. Финансовый анализ в страховой организации [Текст]: учебно-методическое пособие / С. С. Передня, Е. Ю. Грудзинская. — Н. Новгород: ННГУ, 2014. — 41 с.