В статье рассматривается практика финансового оздоровления банковского сектора РФ с применением механизма санации. Санация банков как инструмент государственного регулирования оздоровления кредитных организаций начала использоваться с 2008 года, но широкое применение получила в 2014–2015 годах. Санация кредитных организаций применяется как альтернатива отзыва лицензии, позволяет сохранить деятельность банка, однако требует значительных финансовых вложений. В статье приведена статистика санаций, проанализированы текущие результаты и сделаны выводы о целесообразности применения данной меры для оздоровления банков РФ.

Ключевые слова: финансовое оздоровление, санация банка, отзыв лицензии, санатор, Агентство по страхованию вкладов, банковский сектор, реорганизация кредитных организаций.

Целью статьи является изучение процессов санации в банковском секторе РФ, их эффективности и необходимости мер по финансовому оздоровлению кредитных организаций, по средством статистического анализа информации по санируемым банкам. Поскольку процесс санирования является достаточно новым для банковского сектора РФ (применяется с 2008 года), целесообразность данного механизма до конца не изучена и окончательные выводы относительно результативности делать рано, однако уже сейчас можно подвести предварительные итоги, оценив эффективность осуществляемых мер.

Санация кредитных организаций — явление, стремительно набирающее популярность в банковском секторе РФ. Под санацией (от латинского sanatio — лечение) понимается совокупность мер по финансовому оздоровлению кредитных организаций. Фактически санация подразумевает под собой выделение санатору (лицу, осуществляющему санацию) долгосрочных кредитных ресурсов на льготных условиях под низкую процентную ставку, с целью оздоровления санируемого банка. На законодательном уровне финансовое оздоровление кредитных организаций впервые было введено Законом «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года» [1] и по завершению срока действия документа, в конце 2014 год, было закреплено в Законе «О несостоятельности (банкротстве)» [2]. Согласно законодательству функция первичного санатора возложена на Агентство по страхованию вкладов, которое осуществляет данный процесс по инициативе Банка России и совместно с ним.

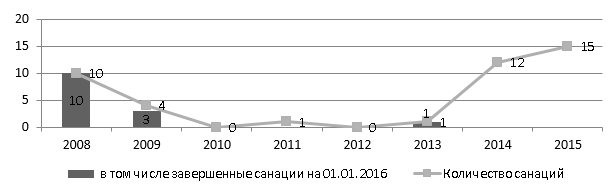

В общей сложности за весь период, начиная с 2008 года, когда был введен механизм санации, под финансовое оздоровление попало 43 кредитные организации — рис. 1.

Рис. 1. Динамика количества санируемых кредитных организаций в РФ [9]

Наибольшее количество кредитных организаций подверглось санации в 2015 году — 15 банков было санировано, в 2014ом году было санировано 12 кредитных организаций. Все 27 банков, к которым были применены соответствующие меры за два последних года, в настоящий момент находятся в процессе финансового оздоровления. В 2008 году под санацию попало 10 банков, процесс санации которых на сегодняшний момент завершился. Заметим, что в период с 2010 по 2013 год механизм санации практически не использовался, что частично объясняется общей стабилизацией банковского сектора в этот период и коррелирует с уменьшением количества отзывов лицензий — рис. 2.

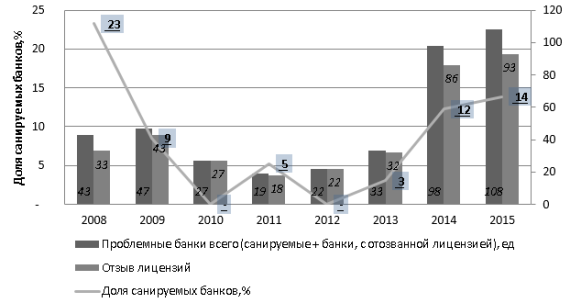

Рис. 2. Взаимосвязь количества санаций и отзыва лицензий [9], [13]

По графику видно, что количество санаций в 2014–2015 годах увеличилось в след за ростом активности регулятора в направлении отзыва лицензий, связанной с так называемой «чисткой банковского сектора от плохих банков». Удельный вес санаций в общей величине кредитных организаций, к которым были применены меры регулятора, пока остается незначительным — за 2014 и 2015 годы лишь 12 и 14 % кредитных организаций соответственно, подверглись санации.

Согласно законодательству, кредитная организация может подвергнуться санации при наличии признаков неустойчивого финансового положения, создающего угрозу интересам его кредиторов (вкладчиков) и (или) угрозу стабильности банковской системы [2]. Иными словами, регулятор имеет два альтернативных варианта действий, по принятию мер в отношении проблемного банка — отзыв лицензии с последующей ликвидацией, либо финансовое оздоровление. Как показывает практика, ЦБ РФ принимает решение о финансовом оздоровление кредитной организации при выполнение одного или нескольких из следующих условий:

− санируемая кредитная организация является системно-значимой и представляет важность для экономики региона/страны;

− финансовое положение кредитной организации, не смотря на формальные основания для отзыва лицензии (ст. 20 закона «О банках и банковской деятельности»), может быть улучшено, сохраняются условия для дальнейшего функционирования банка;

− затраты на выплаты вкладчикам кредитной организации по страховому случаю превосходят затраты на санацию.

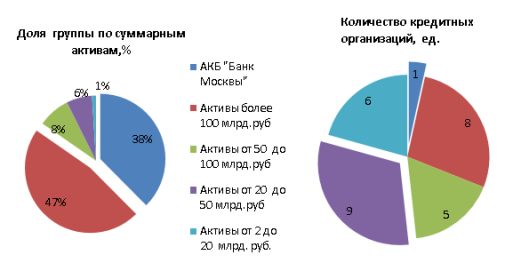

Главным образом под санацию ЦБ попадают крупные банки — из 29 санируемых в настоящий момент кредитных организаций, основная часть (23 банка) имеют нетто-активы свыше 20 млрд. рублей и входят в топ 200 крупнейших кредитных организаций РФ. Группировка санируемых банков по величине активов представлена на рис. 3.

Рис. 3. Группировка санируемых банков по величине нетто-активов по состоянию на 01.01.2016 года [9], [10]

Самый крупный банк подвергшийся спасению — Банк Москвы, его нетто-активы в общем объеме санируемых банковских активов составляют 38 % или 1841 млрд. рублей. Еще 47 % активов банков, находящихся в процессе санации принадлежат кредитным организациям с величиной активов более 100 млрд. рублей (всего 8 банков, включая «Мособлбанк», «Уралсиб», «Рост Банк» и Банк «Траст»).

Приведенные данные, доказывают, что как по количеству, так и по суммарным активам, большая часть санаций приходится на крупные и средние банки, тогда как у небольших кредитных организаций ЦБ предпочитает сразу отзывать лицензии. Лишь 6 банковских организаций с активами менее 20 млрд. рублей подверглись санации — в основном это были небольшие региональные банки, имеющие стабильную клиентуру и поддержку местных властей.

На сегодняшний день по 14 кредитным организациям из 43, подвергшихся санации, процедура финансового оздоровления завершена — рис. 4 [9].

Рис. 4. Результаты санации кредитных организаций

Только один банк по завершению процедуры финансового оздоровления сохранил своё наименование и лицензию — Банк Союз, санируемый не кредитной организацией, а страховой компанией ОСАО «Ингосстрах». В 12-ти случаях результатом санации стала реорганизация в форме присоединения к банку-санатору, в том числе 4 банка были присоединены к ФК «Открытие». Также зафиксирован один случай, когда банк санатор вместе с санируемым банком лишился лицензии — ОАО АКБ «Пробизнесбанк» и санируемый им «Банк24.ру».

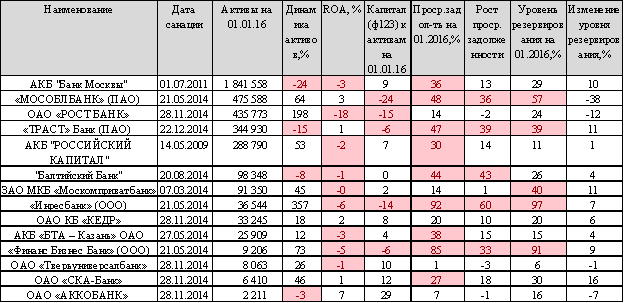

Что же касается кредитных организаций, которые в настоящий момент находятся в процессе санации, подводить итоги пока рано, поскольку процесс по большинству из них был начат менее двух лет назад, и очевидно, что решить их проблемы в столь короткий срок не представляется возможным. Однако для понимания текущего финансового состояния санируемых банков и общих тенденций в их деятельности, была рассмотрена динамика основных показателей финансовой отчетности за 2015 год по 14 банкам, по которым процедура санации была начата ранее 2015 года — Табл. 1.

Таблица 1

Финансовые показатели деятельности санируемых банков за 2015 год, млн. руб. /% [10], [11]

Большая часть банков за 2015 год показывает отрицательные финансовые результаты, лишь 5 банков имеет положительную рентабельность активов. Практически всем банкам свойственен высокий уровень просроченной задолженности и резервирования, причем у части банков уровень просроченной задолженности превышает процент резервирования, что явно свидетельствует о недосозданных резервах, которые будут досоздаваться, увеличивая нагрузку на капитал банка. Очевидно, что за 1,5–2 года с начала мер по финансовому оздоровлению, большинству банков не удалось добиться существенного прогресса — качество активов по-прежнему угрожает интересам кредиторов и вкладчиков банка, деятельность убыточна. У 5 банков отрицательный собственный капитал, что фактически означает недостаточность ресурсов для расчетов по всем обязательствам.

Для оздоровления кредитных организаций, главным образом потребуется плотная работа с их проблемными активами, изыскание возможностей возврата вложенных средств, либо успешная реализация залога. Однако, учитывая, что в целом по банковскому сектору наблюдается рост просроченной задолженности и ухудшение качества активов [12], задача по восстановлению санируемых банков усложняется и при негативном исходе, санация банка может отрицательно сказаться на финансовом состоянии банка-санатора. Нельзя исключать такую вероятность, что риски участия в санации в конечном счете могут перевесить выгоды и привести к понижению рейтингов банков-санаторов.

Подводя итоги, отмечаем, что очевидным преимуществом санации перед отзывом лицензии является тот факт, что кредиторы банка сохраняют свои средства, кредитная организация остается работоспособной, что безусловно положительно сказывается на уровне доверия к банковской системе. В то же время на санацию требуются значительные денежные средства, или иначе говоря, ЦБ за счет государственных средств финансирует отдельную группу частных лиц и компаний, принимая на себя их риски. Всего на санацию российских банков, начиная с 2011 года, было выделено более 1 трлн. рублей [7], в том числе 295 млрд. на санацию Банка Москвы в 2011 году [8]. Не смотря, на то, что данные денежные средства предоставляются на возвратной основе, по ряду причин, в том числе в случае ухудшения финансового положения самого санатора, могут возникнуть сложности с их возвратом. Кроме того, очевидно, что вывод указанных сумм на рынок капитала стимулирует инфляционные процессы.

Более объективную оценку эффективности достаточно нового для нашей страны явления — санации кредитных организаций, удастся получить через 3–4 года. Вероятно, часть санируемых банков не удастся спасти, из-за низкого качества их активов и обнаружения других скрытых проблем, которые не были выявлены при начале процедуры санации. Можно предполагать, что в ближайшее время будут внесены существенные законодательные изменения, которые позволят оптимизировать процедуру санации в части выбора инвестора и оценки реальных активов. По нашему мнению, процедура санации должна применяться точечно, лишь после тщательного анализа финансового состояния банка, которое будет являться первичным критерием принятия решения о санации. В случае, если активы банка в большей свой части нежизнеспособны, ни финансовая значимость банка, ни его размер, не должны стать поводом для принятия решения о финансовом оздоровлении за счет государственных средств в ущерб экономического благостояния основной части населения страны.

Литература:

- Федеральный закон от 27.10.2008 № 175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года».

- Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

- Гореликов К. Антикризисное управление предприятиями и финансово-кредитными организациями: учебное пособие для студентов, обучающихся по специальности «Финансы и кредит» / К. А. Гореликов. Москва, 2008 г.

- Гореликов К. Антикризисное регулирование банковского сектора в условиях российской экономики / К. А. Гореликов. Москва, 2008 г.

- Гореликов К. Антикризисное регулирование банковского сектора в условиях российской экономики: автореферат диссертации на соискание учетной степени кандидата экономических наук / К. А. Гореликов. Московский Государственный университет экономики, статистики и информатики (МЭСИ). Москва, 2003 г.

- Гореликов К. Антикризисное регулирование банковского сектора в условиях российской экономики: диссертация на соискание учетной степени кандидата экономических наук / К. А. Гореликов. Москва, 2003 г.

- Каверина М. Расходы на спасение банков достигнут 1 трлн рублей // Ведомости, 2015 № 3903. — [Электронный ресурс] — http://www.vedomosti.ru/finance/articles/2015/08/26/606234-trillion-speshit-na-pomosch

- Борисяк Д. Итоги-2014: Государство готово спасать банки // Ведомости, 2014 № 3746. — [Электронный ресурс]. — http://www.vedomosti.ru/finance/articles/2014/12/26/spasennye-gosudarstvom

- Агентство по страхованию вкладов/Оздоровление банков. — [Электронный ресурс]. — http://www.asv.org.ru/sanation/banks/

- Рейтинги банков. Информационный портал Банки.Ру. — [Электронный ресурс]. — http://www.banki.ru/banks/ratings/

- Финансовый анализ банков. КУАП. — [Электронный ресурс]. — http://kuap.ru/

- Центральный банк Российской Федерации. — [Электронный ресурс]. — www.cbr.ru.