В современных условиях, когда снижаются объемы продаж производственных и торговых компаний, организаций, связанных с оказанием услуг и выполнением работ, а, следовательно, и база налогообложения, проблемой становится наполнение бюджетов, как федерального, так и региональных и местных. Учитывая то, что региональных налогов в нашей стране не столь много, закрепленных за региональными бюджетами налоговых доходов также явно было недостаточно еще и в докризисный период, можно достаточно просто представить, почему кризис экономики отражается в большей мере на региональных бюджетах, чем на федеральных. Не является исключением и бюджет Москвы, в котором также снижаются налоговые доходы, в частности, связанные с налогом на прибыль, с налогами от малого предпринимательства. В этих условиях необходимо совершенствовать и саму систему налогообложения в субъекте федерации, и систему налогового администрирования, что и рассмотрено в статье.

Ключевые слова: региональные налоги, налоговое администрирования, налоговые доходы, бюджетный дефицит, налогообложение, налоговая система.

Налоговая система Российской Федерации согласно ст. 12 НК РФ [1] включает в себя федеральные, региональные и местные налоги. Первые регулируются федеральным законодательством (нормами НК РК, неизменными для любого субъекта федерации, хотя, частично или полностью некоторые федеральные налоги закрепляются и за региональными и местными бюджетами, формируя их налоговую базу, в соответствии со ст.ст. 56 и 61–61.5 Бюджетного кодекса РФ [2]), вторые — региональными законами, третьи — местными нормативными актами. Если рассматривать субъект федерации как регулятор налоговой системы и как получатель налоговых доходов, то следует учесть, что:

субъект Российской Федерации регулирует порядок установления региональных налогов (ст. 14 НК РК), к которым отнесены налог на имущество организаций, налог на игорный бизнес, транспортный налог (в той части, где НК РФ дает право на установление определенных параметров, включая ставки в пределах, регулируемых нормами самого НК РФ);

субъект Российской Федерации может регулировать частично ставки по ряду федеральных налогов и специальных налоговых режимов, в пределах, разрешенных нормами НК РФ (например, по налогу на прибыль в его «региональной» части — снижать с 18 % до 13,5 % согласно п. 1 ст. 284 НК РФ; по упрощенной системе налогообложения — снижать ставки при объекте «доходы» с 6 % до 1 % и даже до 0 % по отдельным видам деятельности, при объекте «доходы, уменьшенные на величину расходов» с 15 % до 5 % (согласно ст.346.20 НК РФ), а Севастополь и Республика Крым могут принимать решения по ставкам еще и в отношении ЕСХН — до 0 % согласно ст. 346.8 НК РФ);

такие субъекты как Москва, Санкт-Петербург и Севастополь помимо нормативных актов (законов) по региональным налогам принимают еще и нормативные акты по местным налогам (налог на имущество физических лиц, земельный налог, торговый сбор).

Если рассматривать субъект федерации как получатель налоговых доходов в бюджет, то следует отметить, что за ними закреплены нормами ст. 56 БК РФ:

доходы ото всех региональных налогов (на имущество организаций, на игорный бизнес и транспортный налог) — на 100 %;

налог на прибыль организаций (региональная часть, 18 % от 20 %, либо ниже, если регионом установлена пониженная ставка);

налога на прибыль организаций при выполнении соглашений о разделе продукции (80 %);

НДПИ: алмазов, общераспространенных (100 %), прочих, кроме углеводородного сырья (60 %), а также регулярные платежи за добычу полезных ископаемых по соглашениям о разделе продукции по углеводородному сырью (5 %);

НДФЛ (85 %);

НДФЛ, уплачиваемого иностранными гражданами в виде фиксированного авансового платежа при осуществлении ими на территории Российской Федерации трудовой деятельности на основании патента (100 %);

акцизов: на этиловый спирт (50 %), на спиртосодержащую продукцию (50 %), на бензин и печное топливо (100 %), на алкогольную продукцию разных типов (от 40 % до 100 %);

платежи за использование водных и биологических ресурсов, объектов животного мира (100 %);

единый налог в связи с применением УСН (100 %);

государственная пошлина по установленному перечню (100 %).

Отдельно следует отметить, что в соответствии с п. 3 ст. 56 НК РФ в бюджеты Москвы, Санкт-Петербурга и Севастополя (как субъектов РФ — городов федерального значения) зачисляются и налоговые доходы от федеральных налогов и сборов, налогов по специальным налоговым режимам, которые подлежат в соответствии со ст.ст. 61–61.5 БК РФ зачислению в местные бюджеты, а также и доходы от торгового сбора, которые подлежат уплате на территориях данных субъектов федерации.

То есть, перечень для формирования налоговых доходов субъектов федерации достаточно широк, а у городов федерального значения, к коим относится и Москва, он еще шире. Однако, это только на первый взгляд, поскольку существуют и проблемы, связанные с этими налогами.

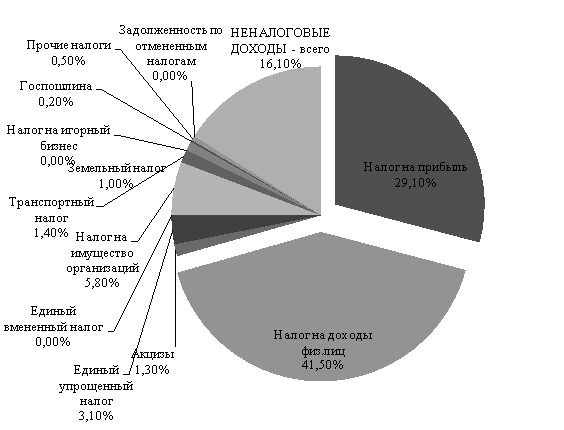

Так, по данным «Открытого бюджета Москвы» [8] в структуре бюджета Москвы налоговые доходы в целом занимают 83,9 % в 2015 году, из них большая часть приходится на НДФЛ (41,5 %) и на налог на прибыль (29,1 %). Доля прочих налогов в бюджете Москвы значительно меньше (для сравнения, доля налога на имущество организаций всего 5,8 %, а единого налога по упрощенной системе — 3,1 %, а доли иных налогов еще ниже. Это представлено на рисунке 1:

Рис. 1. Структура доходов бюджета Москвы (2015 год). Источник: [8]

Из данной схемы очевидно утверждение, что региональная часть налога на прибыль, которую компании, зарегистрированные в Москве, уплачивают в Москве — наиважнейшая часть доходов наравне с НДФЛ, который начисляется с заработных плат москвичей (или лиц, работающих в Москве). Однако, анализируя данные динамики этих налогов, можно прийти к таким выводам: за последние 3 года динамика по НДФЛ, поступающего в бюджет Москвы, отрицательной не являлась (в 2014 году — рост на 9,4 %, в 2015 году — еще на 6,9 %. В то же время, динамика налога на прибыль совсем иная: в 2014 году он снизился на 0,06 %, в 2015 — на 0,14 %. Отрицательная динамика в 2015 году имеет место также по акцизам, поступающим в бюджет Москвы (хотя, такого влияния, как снижение по налогу на прибыль, здесь уже нет) [8]. В целом, в 2016 году при ожидаемом снижении ВВП ждать роста поступающего налога на прибыль или НДФЛ также не приходится.

Помимо снижения доходной базы имеют место проблемы администрирования региональных и местных налогов (местные налоги, как уже было отмечено, также зачисляются в бюджет Москвы как города федерального значения). К таким проблемам, в частности, в статье Н. М. Турбиной отнесены вопросы информационного обмена с регистрирующими органами, «затратность» администрирования этих налогов, проблемы, связанные с налогообложением некоторых видов земель, проблемы неоформления гражданами в собственность объектов недвижимости, проблемы направления уведомлений гражданам, проблемы информационного обмена, проблемы большого количества льгот по региональным налогам [9]. А с учетом ввода нового порядка налогообложения недвижимости (по кадастровой стоимости), а также торгового сбора, к имеющимся проблемам добавились новые. Необходимо рассмотреть их по порядку.

Во-первых, определенной проблемой остается порядок информационного обмена между налоговыми и регистрирующими органами (ГИБДД, Росреестром, в частности, а также БТИ, органов местного самоуправления и т. п.). База данных для исчисления имущественных налогов формируется налоговыми органами на основе сведений этих регистрирующих организаций, и в процессе ее формирования многократно вводились из разных источников разные сведения об одних и тех же налогоплательщиках и объекта, в ручном режиме, в том числе (что крайне трудоемко). Имелись и многочисленные ошибки при вводе первоначальной информации. Определенной проблемой является и несовместимость программного обеспечения налоговых органов и регистрирующих организаций, несоответствие адресов места жительства граждан, отчего впоследствии немало налоговых уведомлений, отсылаемых налогоплательщикам, возвращается в налоговые инспекции с отметками «адресат выбыл». К дополнительным затратам ведет и розыск налогоплательщиков по запросам в ФМС (паспортно-визовые службы), через паспортные столы, что также влечет несвоевременное привлечение налогоплательщиков к уплате налогов, несвоевременное поступление платежей в региональный бюджет (в части имущественных налогов) — недоимка достигает до 11 % [9]. Хотя, надо отметить, что сейчас такое взаимодействие налаживается и проблемы информационного обмена пытаются оперативно решить.

Во-вторых, проблемой является собственно «затратность» администрирования региональных и местных налогов, имущественных, в первую очередь. Конечно, сейчас затраты на администрирование (рассылка, поиск) могут даже превышать суммы начисленных налогов по отдельным налогоплательщикам [7, c. 32]. Поэтому рядом авторов предлагается введение минимального «порогового» уровня сумм земельного налога и налога на имущества физических лиц.

В-третьих, проблемой является налогообложение паевых земель из-за отсутствия информации о собственниках земельных долей. Пока что остаются не до конца решенными вопросы привлечения к уплате земельного налога собственников земельных паев, которые получили их при приватизации в начале 90-х гг. В качестве решения такой проблемы можно предложить изъятие невостребованных земельных участков после истечения нормативного срока их регистрации в упрощенном виде.

В-четвертых, определенной проблемой является незаинтересованность граждан и организаций в оформлении прав на объекты недвижимости наряду с отсутствием у исполнительных органов власти инструментов принуждения к такой регистрации. Также проблемы возникают из-за существенных затрат постановки объектов на кадастровый учет, а также непрозрачности и сложности самой процедуры постановки на кадастровый учет и оценки кадастровой стоимости (что особенно актуально в свете перехода в 2016 году в Москве на налогообложение имущества физических лиц и организаций от кадастровой стоимости). Много споров может вызвать и сама кадастровая оценка (чего ожидают власти регионов уже в текущем году), когда стоимость некоторых объектов, по мнению их собственников, будет сильно завышена.

Также проблемой является и значительный размер льгот по региональным и местным налогам, который установленные федеральным законодательством. Основную долю льготников составляют пенсионеры. В настоящее время взят курс на изменение норм налогового законодательства, связанный с сокращением льгот по местным налогам: то есть, при наличии в собственности физического лица (даже пенсионера) нескольких строений, освобождать его от налога лишь по одному строению, где он проживает.

Собственно, при этом, ключевой проблемой является то, что Федеральная налоговая служба — федеральный орган власти, никоим образом не контролируемый со стороны власти субъекта федерации. Поэтому, федеральная налоговая служба решает, прежде всего, собственные первоочередные задачи (связанные с администрированием, прежде всего, крупных федеральных налогов, таких как НДС), уделяя меньшее внимание региональным налогам, которые представляют интерес для субъектов федерации и муниципальных образований. Несомненно, требуется развитие взаимодействия региональных и местных органов власти с ФНС РФ, создание определенных межведомственных комиссий, что должно быть закреплено специальными нормативными актами.

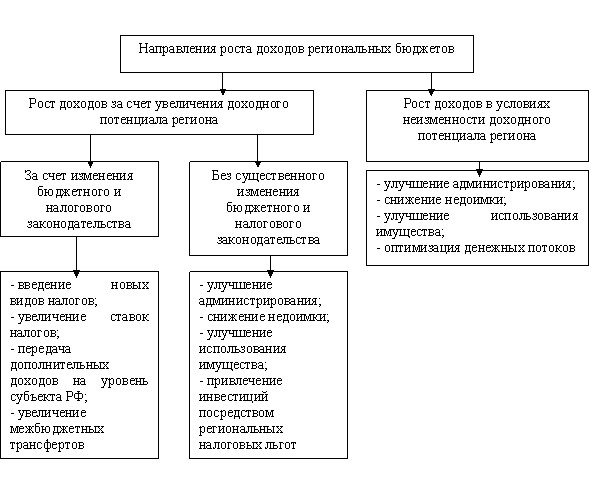

В целом, в условиях кризиса, когда, как было уже отмечено выше, налоговая база, связанная с налогами на доходы (НДФЛ, налог на прибыль, налоги по упрощенной системе налогообложения) имеет тенденцию к снижению (и эта тенденция будет продолжаться) перед органами власти еще более остро встает вопрос роста доходов региональных бюджетов в этих условиях (а рост необходим с учетом инфляции, которая сейчас также имеет место). В диссертации по этой проблеме Е. А. Домбровского представлен следующие возможные направления роста доходов (рисунок 2).

Рис. 2. Направление роста доходов региональных бюджетов. Источник: [5, c. 15]

Учитывая то, что потенциал доходности в условиях кризиса всё же снижается (что объективно), сейчас государство активно задумывается над возможностями введения новых региональных и местных налогов. В частности, в конце 2014 — начале 2015 года активно обсуждался вопрос возможного введения уже давно отмененного налога с продаж (на конечные продажи потребителям), в качестве регионального налога (каким он были ранее). Но Правительство РФ отвергло данное предложение [4], равно как и отвергло возможность повышения ставки федерального налога — НДС, поскольку такие решения могут только увеличить инфляцию. В тот же период широко обсуждались возможности введения местных и региональных «сборов» за осуществления определенных прав (санаторно-курортной деятельности, услуг общественного питания, розничной торговли, услуг такси и т. п.). Принцип таких сборов — их расчет исходя из «базовой доходности» (аналогично как при применении ЕНВД или при патентной системе). Но при этом, собственно налоги на доходы (налог на прибыль, НДФЛ с индивидуальных предпринимателей, налог на доходы с использованием упрощенной системы налогообложения) не отменяются, сбор же позволяется применить как вычет по данному налогу (если сбор выше начисленного налога — налог на доход не уплачивается вовсе, но и уплаченный сбор никак не компенсируется). Принцип применения такой нормы — в том, что по мнению органов власти регионов (Москвы, в том числе), многие субъекты малого предпринимательства занижают налоговую базу, и обязывание их уплаты фиксированного сбора решает данную проблему. Хотя, многими экспертами такая система была воспринята изначально критично. Тем не менее, введение «торгового сбора» (гл. 33 НК РФ) в для городов федерального значения (Москва, Санкт-Петербург, Севастополь) стало итогом такого обсуждения. В декабре 2014 года, в частности, был принят закон Москвы «О торговом сборе» [3], вступивший в силу с июля 2015 года. Нельзя не отметить, что введение данного нормативного акта вызвало негативную реакцию малого бизнеса Москвы, занятого розничными продажами, что, в первую очередь, связано было со снижением самих продаж в этой сфере в 2015 году в связи с кризисом [6]. В настоящее время, безусловно, надо более тщательно подходить к расчету доходности объектов торговли, учитывать влияние кризиса на снижение продаж.

Если же рассматривать резервы роста поступления налоговых доходов в бюджеты субъектов федерации, в частности, в бюджет Москвы (куда поступают еще и местные налоги), то мною выдвинута идея, которая бы способствовала этому. Поскольку именно НДФЛ является наиболее существенно влияющим на налоговые доходы Москвы, как было определено ранее, то необходимо улучшать налоговое администрирование в его отношении. Для этого есть резервы: «неофициальные» заработные платы ряда работников (положительный опыт здесь — введение фиксированного НДФЛ по патентам для гастарбайтеров, можно бы было рассмотреть и минимальные фиксированные НДФЛ с заработной платы работников, работающих полный рабочий день, например), неначисление НДФЛ с дивидендов собственникам коммерческих организаций, особенно в сфере малого бизнеса (фактически не начисляются дивиденды и НДФЛ с них, денежные средства выводятся иными, часто незаконными способами), незаконная (с точки зрения уплаты налогов) сдача квартир и заниженные суммы стоимости квартир при купле-продаже, аналогично — и по автомобилям, некоторым нежилым объектам недвижимости, «неофициальное» оказание услуг некоторыми лицами (без регистрации в качестве предпринимателей, без уплаты налогов, хотя бы по упрощенной или патентной системе). Учитывая все это, в Москве можно найти еще множество резервов увеличения налоговых доходов даже без изменения налогового законодательства, только за счет совершенствования администрирования и контроля в этой сфере.

Таким образом, в условиях кризиса экономики непременно снижается доходная база бюджетов, особенно, региональных, которые крайне зависимы от налогов, связанных с доходами (налог на прибыль, НДФЛ), а множество налогов на объекты собственности не могут компенсировать снижения доходов. В этих условиях органы власти субъектов федерации ищут способы повышения доходов бюджета, в том числе и за счет введения новых налогов (пример — введение торгового сбора, который в Москве действует с июля 2015 года). Также необходимо усовершенствовать налоговое администрирование региональных налогов и федеральных налогов, которые формируют доходную основу региональных бюджетов (НДФЛ, прежде всего).

Литература:

- Налоговый кодекс РФ: часть 1 от 31 июля 1998 г. № 146-ФЗ (в ред. от 09.03.2016) // Собрание законодательства РФ. — 1998. — № 31. — Ст. 3824.

- Бюджетный кодекс РФ от 31 июля 1998 г. № 145-ФЗ (в ред. от 15.02.2016) // Собрание законодательства РФ. — 1998. — № 31. — Ст. 3823.

- Закон г. Москвы «О торговом сборе» от 17 декабря 2014 г. № 62 (в ред. от 25.11.2015) // Вестник Мэра и Правительства Москвы. — 2014. — № 72.

- Горовцова М. Старые проблемы новых региональных сборов [Электронный ресурс] / М. А. Горовцова // ИПП «Гарант». — URL: http://www.garant.ru/article/566496/ (дата обращения 22.03.2016).

- Домбровский Е. А. Резервы роста доходов бюджетов субъектов Российской Федерации: автореферат канд. дисс. / Е. А. Домбровский — М.: Фин.университет при Правительстве РФ, 2013. — 26 c.

- Ищенко Н. Москва начинает взимать торговый сбор [Электронный ресурс] / Н. А. Ищенко // Ведомости. — Режим доступа: https://www.vedomosti.ru/business/articles/2015/07/01/598755-moskva-nachinaet-vzimat-torgovii-sbor (дата обращения 22.03.2016).

- Романцов А. А. Межбюджетные отношения и формирование доходов территориальных бюджетов / А. А. Романцов // Финансы. — 2011. — № 9. — С. 31–35.

- Структура доходов бюджета Москвы 2010–2016 гг. [Электронный ресурс] // Открытый бюджет Москвы. — URL: http://budget.mos.ru/income_structure (дата обращения 21.03.2016)

- Турбина Н. М. Проблемы администрирования региональных и местных налогов / Н. М. Турбина, О. М. Шепелев // Социально-экономические явления и процессы. — 2013. — № 2 (048). — С.121–123.