Кредитный договор знаком людям уже очень давно, он занимает особое место в настоящее время. Сейчас есть различные виды кредитного договора, к ним относится договор потребительского кредита (далее — потребительский кредит). Зародившись в 90-е годы в Российской Федерации, он активно становится востребованным и эффективным инструментом для достижения людьми своих задач. В Российской Федерации дефиниция потребительского кредита содержится в Письме Банка России от 5 мая 2008 г. № 52-Т «О Памятке заемщика по потребительскому кредиту» (далее — Письмо Банка России «О Памятке заемщика по потребительскому кредиту») [1]. Как сказано в Письме Банка России «О Памятке заемщика по потребительскому кредиту» потребительский кредит — это кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд.

Кредитование является это основной и необходимый элемент экономико-финансового механизма всякого передового государства и общества. Кроме финансового места оно занимает основное политико-социальное место, помогая росту благосостояния и развития качества жизни людей, а еще совершенствованию предпринимательской сферы. Кредит является финансовым инструментом удовлетворения материально-денежных нужд граждан, предпринимателей, публичных образований и иных субъектов права. Важную особенность имеет сектор потребительского кредитования, помогающий гражданам благодаря средствам, получаемым от кредитора, закрывать разнообразные нужды, не сберегая деньги на протяжении длительного времени. Так же, в последние годы спрос на рынке потребительского кредитования изменился, и появилось много социально направленных кредитных услуг, а именно, создаваемых и продвигаемых по инициативе государства (льготное ипотечное кредитование, кредиты на покупку транспортного средства с государственным субсидированием и пр.).

С правовой точки зрения кредит и отношения, появляющиеся по поводу его предоставления, являются сложной системой. Это иллюстрируется, в частности, отсутствием в текущем российском праве легального определения кредита (и, в том числе, понятия потребительский кредит). Более того, как правильно замечается в доктрине, кредитные отношения заключают в себе кредитный комплайенс — «гражданско-правовые сделки, которые заключаются со следованием правилам банковско-правовых (законодательных и регулятивных) норм о кредитовании. Эти нормы должны предусматривать следование финансовых нормативов, создание резервов, соблюдение постоянных требований к уровню кредитной документации, внедрению средств уменьшения кредитного риска, а иногда и требования к содержанию конкретного кредитного договора (а именно, потребительского кредита)» [2].

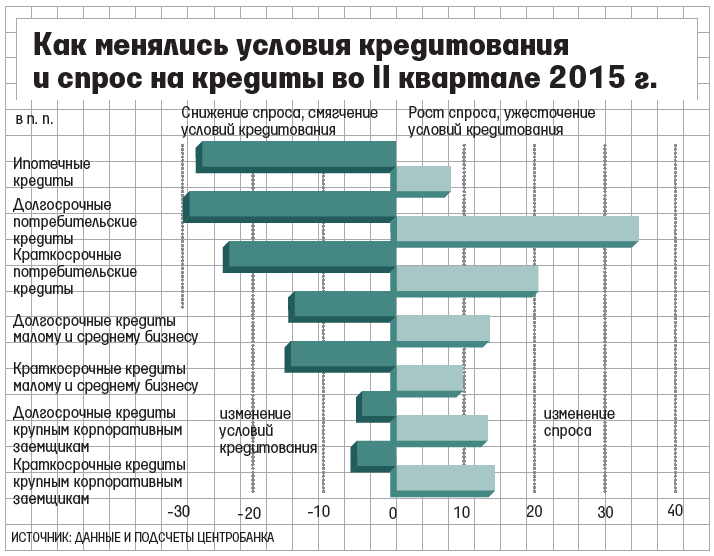

Спрос на кредитование во II квартале 2015 г. начал восстанавливаться в ответ на снижение банками ставок, говорится в отчете Центробанка, который регулятор готовит по результатам ежеквартального опроса 58 крупнейших игроков. Быстрее всего спрос растет на долгосрочные потребительские кредиты (на 34 п. п. за квартал, см. график). [3] В настоящее время, как отмечает Центробанк, наблюдается существенный рост потребительского кредита, что, в итоге, сильно обгоняет создание и принятие требуемой законодательной базы, регламентирующей все тонкости конкретного вида кредитного договора (рис 1).

Рис. 1. Спрос на кредиты в 2015 году

Кроме того, конкретные правоотношения находятся в правовой юрисдикции ФЗ «о защите прав потребителей», потому что важным участником договора является потребитель. Поэтому, граждане, подписывающие договор потребительского кредита, имеют правовые возможности, которые реализуются на основании Закона Российской Федерации от 7 февраля 1992 г. № 2300–1 «О защите прав потребителей» (далее — Закон «О защите прав потребителей») [4].

Рассмотрим условия договора потребительского кредита (займа) и порядок его заключения. Законом установлено, что договор потребительского кредита (займа) (далее — Договор) скомбинирован из общих и индивидуальных условий (ст. 5 Закона). Общие условия диктуются кредитором в одностороннем порядке с задачей неразового использования, а индивидуальные — координируются кредитором и заемщиком и составляют в себе сумму кредита и процентную ставку, срок действия договора, количество, размер и периодичность выплат, обязанности кредитуемого за ненадлежащее исполнение условий Договора, возможность запрета уступки кредитором третьим лицам прав по Договору. Кроме упомянутых положений, во всех случаях в договоре могут быть другие отличные условия.

Статья 7 Закона «О потребительском займе (кредите)» устанавливает правила заключения Договора. Закрепляется право кредитора предлагать кредитуемому услуги за дополнительную плату, в том числе страхование жизни и заемщика в пользу кредитора. Принятие заемщиком предложения на оказание ему таких услуг должно быть зафиксировано в заявлении о предоставлении займа по предложенной кредитором форме. Так же, существует право кредитора в целях обеспечения соблюдения обязательств по Договору требовать от заемщика застраховать заложенное имущество от рисков утраты и повреждения на сумму, не превышающую размера обеспеченного залогом требования, или другой страховой интерес заемщика. [5]

Рассмотрим право на изменение ставки по кредиту. Процентная ставка входит в ряд индивидуальных условий договора потребительского кредитования. Ставка может быть в постоянной (статичной) или переменной (динамичной) величине. Для того, что произвести расчет переменной процентной ставки, необходимо понимать показатели переменной величины, определяемые кредитором и аффилированными с кредитором гражданами.

Показатель динамичной величины следует зафиксировать в доступных для заемщика источниках. В случае, если к договору займа применяется динамичная процентная ставка, то кредитор должен проинформировать кредитуемого в разумные сроки. [6]

Рассмотрим защиту прав заемщика по договору потребительского кредита. Необходимо заметить, что Банк России является основным игроком в системе органов, занимающихся защитой прав заемщиков по договорам потребительского займа и кредита. А именно, активность всех финансово-кредитных организаций, микро-финансовых организаций, кредитных кооперативов и ломбардов подпадает под надзор Банка России. Другие юридические лица не имеют прав на предоставление потребительских кредитов и займов. Кроме того, всякая деятельность по выдаче займов нелицензированными организациями, не включенными в реестр обуславливает для нарушителей административное наказание. К числу органов, которые занимаются защитой прав заемщиков, без сомнения, стоит отнести ФАС России — в делах восстановления прав кредитуемых, в отношении рекламы кредитных услуг; ФСФР, которая занимается надзором в сфере ценных бумаг, страховом рынке; Роспотребнадзор (уполномоченный федеральный орган исполнительной власти по надзору в сфере защиты прав потребителей). К особым видам данного порядка защиты субъективного гражданского права следует отнести деятельность нотариата. [7]

Таким образом, кредитование — это важнейший элемент экономико-финансового механизма всякого общества. Потребительский кредит находятся в правовой юрисдикции ФЗ «О защите прав потребителей», «О потребительском займе (кредите)», а защитой прав заемщиков по договорам потребительского займа и кредита в основном занимается Банк России.С принятием нового закона в данной области понятие «потребительский кредит» получило, наконец, законодательное закрепление.Документ не только уточняет уже действующие в сфере потребительского кредитования нормы и правила, но и содержит ряд нововведений.

Литература:

1. Памятка заемщика по потребительскому кредиту: письмо Банка России от 5 мая 2008 г. № 52-Т // Вестник Банка России. — 2008. — № 21.

2. Вишневский А. А. Современное банковское право: банковско-клиентские отношения: Сравнительно-правовые очерки. — М.: Статут, 2013. С. 172.

3. «Заемщики не играют вдолгую» — «Ведомости» № 3907 от 01.09.2015 url:http://www.vedomosti.ru/finance/articles/2015/09/01/606963-grazhdane-ohotnee-berut-potrebitelskie-krediti-chem-ipoteku#/galleries/140737492406481/normal/1

4. Закон РФ от 07.02.1992 N 2300–1 (ред. от 13.07.2015) «О защите прав потребителей» // cпс «Гарант»

5. «Потребительский кредит: взять сейчас или подождать до лета» гарант.ру: http://www.garant.ru/article/521020/#ixzz40GQ7RHmd

6. Что изменил закон № 353- ФЗ «О потребительском кредите (займе)» url:http://sovetnik.consultant.ru/kredity_i_dolgi/chto_izmenil_zakon_353_fz_o_potrebitelskom_kredite_zajme/

7. О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами: постановление Пленума Верховного Суда РФ № 13, Пленума ВАС РФ № 14 от 08.10.1998 // Бюллетень Верховного Суда РФ. 1998. № 12.