В статье рассмотрены причины возникновения дебиторской задолженности, а также мероприятия, направленные на организацию работы с дебиторами и управление дебиторской задолженностью.

Ключевые слова: дебитор, дебиторская задолженность, управление дебиторской задолженностью.

Долговые денежные обязательства являются неотъемлемой составляющей расчетно-платежных операций хозяйствующих субъектов, занимающихся предпринимательской деятельностью. Наличие долгов вызвано не только отсутствием денежных средств к моменту платежа, но и желанием часть своих средств отдать в долг, чтобы вернуть его с дополнительной прибылью.

Возникновение дебиторской задолженности связано с заключением договоров между организацией, выступающей в роли кредитора, и другими юридическими и физическими лицами, выступающими в роли дебиторов [4].

Осуществляя предпринимательскую деятельность, участники имущественного оборота предполагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы. Однако, как показывает практика, зачастую возникает ситуация, когда по тем или иным причинам предприятие не может взыскать долги с контрагентов, дебиторская задолженность «зависает» на долгие месяцы, а иногда даже и годы.

Рост дебиторской задолженности ухудшает финансовое состояние предприятий, а иногда приводит к банкротству. Являясь частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая», резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход предприятия [2].

Большое значение имеет отбор потенциальных покупателей и определение условий оплаты. Важно не допускать необоснованного увеличения дебиторов и суммы их долгов, избегать дебиторской задолженности с высокой степенью риска, вовремя выставлять платежные счета, следить за сроками их оплаты и своевременно принимать меры по истребованию просроченной задолженности покупателей [7].

Просроченная дебиторская задолженность может возникнуть вследствие ряда причин. Они могут быть разовыми и систематическими, осознанными и непредвиденными, законными и незаконными. Понимание истинной причины, почему дебитор не погашает задолженность, поможет правильно оценить ситуацию и предпринять правильные меры по возврату просроченной задолженности в настоящем, устранению причин возникновения в будущем. Кредитору для плодотворной и эффективной работы с дебиторской задолженностью важно классифицировать причины невозврата, исходящие непосредственно от должника: отсутствие у него возможностей или желания погасить долг.

Отсутствие у дебитора возможностей погашения долга чаще всего связано с временными финансовыми трудностями. Потеря платежеспособности является следствием неэффективного оперативного планирования денежных потоков. В связи с этим сроки поступления денежных средств отстают от сроков их расходования, возникает «кассовый разрыв». С другой стороны, на поведение дебитора могут оказать влияние непредвиденные причины, т. е. обстоятельства непреодолимой силы. Смерть или болезнь должника прямым образом влияет на то, что долг не будет погашен вовремя, или вовсе не будет погашен. Аналогичными причинами являются стихийные бедствия, катастрофы и иные незапланированные внешние факторы, влияющие на экономическую деятельность дебитора. Очень интересным для трактовки является фактор ключевой ставки и ее резкого увеличения, как, например, произошло у нас в стране. В результате, много бизнес-субъектов потеряли возможность перекредоваться и не смогли погасить свою дебиторскую задолженность. В итоге это привело к замедлению или даже к остановке всей технологической цепочки в ряду направлений промышленного производства [8].

Также нередки ситуации, когда дебитор изначально не планировал погашать долг. Заключая договор на выполнение работ, оказание услуг или поставку товаров с отсрочкой платежа, недобросовестный субъект планирует первоначально получить выгоду, пользу. При этом дальнейшее развитие событий для должника не имеет значения, так как он в принципе не намерен погашать долг.

Недобросовестные дебиторы, использующие мошеннические схемы, обманным путем получают товары (услуги) на условиях отсрочки платежа с намерением скрыться, затянуть процедуру судебных разбирательств, инициировать банкротство, или иным способом отстраниться от исполнения обязательств по погашению долга [10].

Таким образом, очень важен грамотный отбор потенциальных покупателей, а также понимание причин неплатежей со стороны должника, ведь это позволит избежать просроченной и «зависшей» дебиторской задолженности.

Политика управления дебиторской задолженностью является частью маркетинговой политики организации, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации [1].

В своей статье С.В. Кобелева, О.Ю. Конова [5] выделяют ряд мероприятий, направленных на организацию работы с дебиторами и управление дебиторской задолженностью. К ним относятся:

1) осуществление предварительной работы с потенциальными дебиторами до отгрузки, в том числе по выяснению их платежеспособности;

2) отражение в договорах с покупателями условий предоставления отсрочки, система штрафных санкций за просрочку платежа;

3) проведение регулярного мониторинга состояния задолженности, в частности анализ состава, структуры, динамики и оборачиваемости дебиторской задолженности;

4) проведение актов сверки с контрагентами для подтверждения задолженности;

5) контроль за качеством дебиторской задолженности, т. е. при выявлении просроченной дебиторской задолженности, которая может перерасти в безнадежную, своевременно предпринимать меры по досудебному и судебному урегулированию такой задолженности;

6) разработка системы предъявления претензий;

7) контроль за соотношением кредиторской и дебиторской задолженности.

Данные мероприятия позволят более четко организовать учет и анализ дебиторской задолженности, что дает возможность выявить на более ранних сроках просроченную дебиторскую задолженность, своевременно создавать резервы по сомнительным долгам, повысить качество управления дебиторской задолженностью в организации.

Для эффективного контроля и управления дебиторской задолженностью И.Н. Батурина [1] предлагает группировать должников по степени их надежности. Так, выделяют 3 основные группы:

группа «А» включает должников, срок оплаты которых до 1 месяца;

группа «В» включает должников, срок оплаты которых от 1 до 6 месяцев;

группа «С» включает должников, срок оплаты которых более 6 месяцев.

С организациями, относящимся к группе «А» должны проводиться личные встречи (переговоры) с руководством, телефонные звонки, направление предупредительных писем и претензий. С дебиторами группы «В» так же должны проводиться личные встречи (переговоры) с руководством, телефонные звонки, направление предупредительных писем и претензий. Также имеет место рассмотрение возможности предоставления скидки некоторым представителям этой группы.

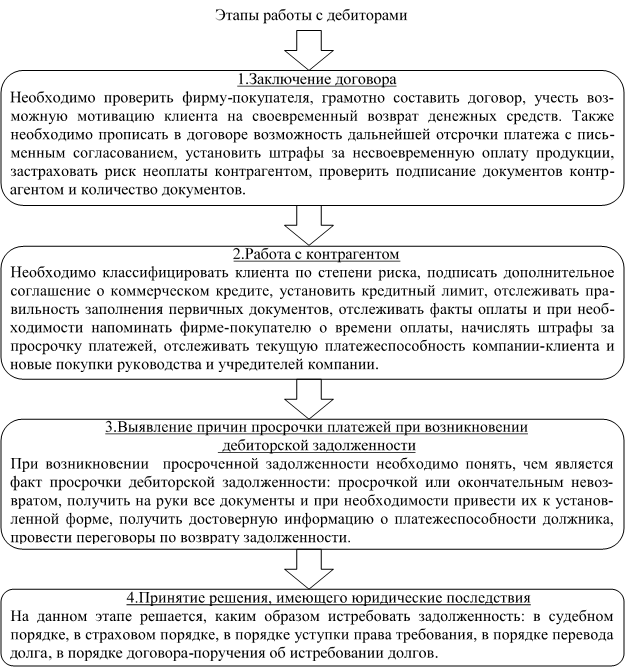

Э.И. Газизова [3] выделяет следующие основные этапы работы с дебиторами:

Рис. 1. Этапы работы с дебиторами

Для максимизации притока денежных средств предприятиям целесообразно разрабатывать систему договоров с гибкими условиями сроков и формы оплаты, что предполагает:

предоплату и наличие скидок;

частичную предоплату (сочетает предоплату и продажу в кредит);

передачу на реализацию (предприятие сохраняет права собственности на товары, пока не будет получена оплата за них);

выставление промежуточного счета (при долгосрочных контрактах обеспечивает регулярный приток денежных средств по мере выполнения отдельных этапов работы);

банковская гарантия (предполагает, что банк будет возмещать необходимую сумму в случае неисполнения дебиторами своих обязательств);

гибкое ценообразование (для защиты предприятия от инфляционных убытков).

Еще одним направлением сокращения дебиторской задолженности являются факторинговые операции, представляющие собой продажу прав на взыскание дебиторской задолженности. Факторинговая компания обязуется немедленно оплатить около 80 % от стоимости поставок и оплаты оставшейся части (за вычетом процента за кредит) в строго установленные сроки независимо от поступления выручки от дебиторов [9].

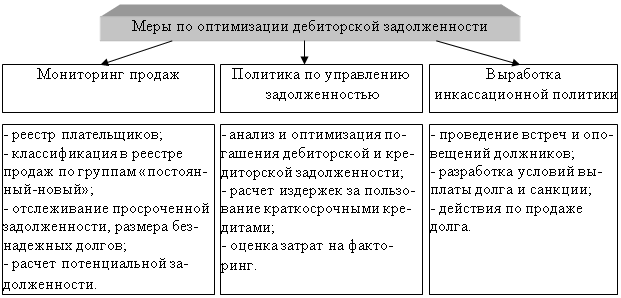

Рис. 2. Мероприятия по управлению дебиторской задолженностью

Таким образом, при работе с дебиторами необходима комплексная разработка мероприятий, направленных на совершенствование настоящей или формирование новой политики кредитования своих покупателей, что впоследствии приведет к увеличению прибыли. Необходимость управления счетами дебиторов предприятия не вызывает сомнения, поскольку получение платежей от дебиторов является одним из основных источников поступления средств на предприятие. Также важно уделять внимание образованию дебиторской задолженности, контролю над своевременным погашением задолженности дебиторами, проведению анализа для изыскания ее на перспективу. Комплексный подход к управлению дебиторской задолженностью позволит исключить недобросовестных покупателей, сократить объем просроченной дебиторской задолженности, уменьшить объем резервов по сомнительным долгам.

Литература:

- Батурина, И.Н. Управление дебиторской задолженностью // АПК: регионы России.- 2012.- № 7.- С. 62-64.

- Буторина, Г.Ю. Контроль за дебиторской задолженностью / Г.Ю. Буторина, С.А. Бабенко// Вестник современной науки.- 2015.- № 4 (4).- С. 77-78.

- Газизова, Э.И. Методы работы с дебиторской задолженностью // Вестник науки и образования.- 2015.- № 2 (4).- С. 49-54.

- Коба, Е.Е. Формирование политики по управлению дебиторской задолженностью/ Е. Е. Коба// Сервис в России и за рубежом.- 2009.- № 1 (11).- С. 91-96.

- Кобелева, С.В. Дебиторская задолженность: возникновение, анализ, управление / С. В. Кобелева, О. Ю. Конова // Территория науки.- 2015.- № 2. — С. 109-115.

- Куркина, М.П. Бизнес как субъект региональной системы управления // Экономика и предпринимательство.- 2014.- № 10.- С. 347-351.

- Солдатова, Л.И. Управление дебиторской задолженностью организации / Л.И. Солдатова, А.П. Солдатова // Science Time.- 2015.- № 8 (20).- С. 207-212.

- Соловьева Т.Н. К вопросу о приоритетах денежно-кредитной политики Банка России и их влиянии на развитие экономики / Т.Н. Соловьева, Н.А. Пожидаева, Д.А. Зюкин, В.В. Жилин // Международный журнал прикладных и фундаментальных исследований.- 2015.- № 12-1.- С. 149-152.

- Черутова, М.И. Управление дебиторской задолженностью / М.И. Черутова, О.В. Черутова // Труды Братского государственного университета. Серия: Экономика и управление.- 2010.- Т. 2.- С. 10-13.

- Шилова, Л.Ф. Причины возникновения просроченной дебиторской задолженности и ее профилактика / Л.Ф. Шилова, Е.Е. Михайлов // Вестник Тюменского государственного университета. Социально-экономические и правовые исследования.- 2012.- № 11.- С. 153-158.