В статье рассмотрены основные подходы к оценке инвестиционной привлекательности предприятий, показаны их положительные и отрицательные стороны. Для оценки инвестиционной привлекательности компаний строительной отрасли предложена методика оценки, основанная на измерении стоимости компании. Обосновано применение экономической добавленной стоимости (EVA) в качестве критериального показателя в расчете эффективности работы предприятия. Представлено сравнение строительных компаний по выбранному критерию.

Ключевые слова: инвестиционная привлекательность, экономическая добавленная стоимость; EVA, компании строительной отрасли.

Инвестиционно-строительная деятельность — это главный катализатор развития любой экономической системы. Мировой опыт доказывает, что интенсивное строительство в стране является объективным свидетельством благоденствия народа, укрепления егомогущества, создания условий для стремительного развития экономики, и в значительной мере определяет темпы развития общественного производства.

В то же время инвестиционный спад влечет за собой неблагоприятные экономические последствия: в краткосрочном аспекте сокращается спрос на продукцию инвестиционных отраслей, сужается внутренний рынок капитала, что вызывает спад производства; в долгосрочном аспекте сокращается производственный потенциал, отодвигается начало экономического роста. Таким образом, строительную отрасль можно назвать одним из главных катализаторов экономического роста в России.

Несмотря на высокие показатели развития, 2014 год завершился началом глубокого кризиса в экономике, последствия которого были ощутимы и в 2015. В начале 2015 года выявлено дальнейшее ухудшение инвестиционной активности строительных организаций. Наибольшее беспокойство строителей вызвали следующие проблемы, ограничивающие строительную деятельность: «слабый внутренний спрос на свои услуги со стороны заказчиков», «высокий уровень налогов», «неплатежеспособность заказчиков», «высокая стоимость материалов, конструкций и изделий» и «недостаток финансирования».

Для успешной адаптации предприятий строительного комплекса к быстро меняющемуся рынку с характерными для него случайными факторами, особое значение приобретает вопрос привлечения инвестиций. Для стимулирования инвесторов к обоснованному принятию решений необходимо развитие методов, которые бы позволили количественно оценивать объективные возможности предприятий, противостоять неблагоприятным воздействиям среды и обеспечивать свое экономическое развитие [1].

Оценка инвестиционной привлекательности.

Инвестиционная привлекательность, выступая в качестве обоснования принятия инвестиционных решений для инвестора, в то же время являетcя своеобразным инструментом ресурсного обеспечения его инвестиционных процессов.

Если со стороны акционеров и инвесторов информация об эффективности работы компании и о её инвестиционной привлекательности даёт информацию для принятия инвестиционных решений, то со стороны менеджеров компании данная информация имеет намного большую область для применения. Информация об эффективности компании позволяет менеджерам наблюдать динамику изменения положения компании во времени [3].

Кроме того, данная информация позволяет делать выводы об эффективности деятельности компании по сравнению с конкурентами. И наконец, детальная информация, оценивающая эффективность работы акционерного капитала в компании способна помочь выделить проблемные зоны, решение которых сделает компанию более привлекательной с точки зрения инвестиций.

К настоящему моменту времени сформировалось достаточно большое количество методических подходов к оценке уровня инвестиционной привлекательности хозяйствующих субъектов. Характеристика основных подходов представлена в Таблице 1.

Таблица 1

Характеристика методик оценки инвестиционной привлекательности предприятия

|

Группы методик с использованием |

Показатели оценки инвестиционной привлекательности |

Преимущества метода |

Недостатки метода |

|

Показатели рыночной капитализации предприятия |

Оценка привлекательности и эффективности ценных бумаг предприятия-эмитента |

Использование общепризнанных критериев — индикаторов привлекательности предприятия в условиях развитой рыночной экономики и фондового рынка. Учет интересов инвестора. |

Невозможность применения метода для оценки предприятий-неэмитентов. Отсутствие учета последствий привлечения инвестиций для предприятия и интересов собственников. |

|

Финансово-экономических показателей |

Оценка финансовой устойчивости, ликвидности, платежеспособности, деловой активности |

Использование традиционных групп финансовых коэффициентов; наличие установленного порядка расчета; доступность информационной базы |

Ограниченность оценки инвестиционной привлекательности финансовым аспектом. Ретроспективный анализ. |

|

Обобщающего (интегрального критерия) |

Оценка финансового состояния и эффективности производственно-хозяйственной деятельности |

Обобщенная количественная оценка уровня инвестиционной привлекательности |

Отсутствие в оценке значимых для инвесторов критериев эффективности деятельности предприятия. |

|

Анализ финансовых показателей и неформализованных критериев |

Комплексная характеристика уровня инвестиционной привлекательности с учетом количественных и качественных критериев |

Сложность объективной и точной оценки неформализованных критериев инвестиционной привлекательности |

Анализ существующих подходов к оценке инвестиционной привлекательности показал, что традиционные методы оценки инвестиционной привлекательности основываются на историческом характере показателей, что значительно уменьшает их ценность для принятия стратегических управленческих решений. Кроме того, большинство методик принимают во внимание только интересы потенциального инвестора, как следствие, в них не учитывается объем привлекаемых инвестиционных ресурсов, условия и финансовые последствия их привлечения для предприятия-реципиента.

Смена ориентиров в сфере оценки эффективности деятельности компании поднимает актуальную проблему о внедрении новых принципов управления, строящихся на обеспечении своевременного информирования инвесторов о долгосрочной рентабельности компании, создаваемой или разрушаемой ею стоимости.

В результате, все большее развитие получают методики оценки инвестиционной привлекательности с использованием принципов VBM (Value based management) — управление, направленное на создание стоимости. Данный подход, основанный на измерении стоимости компании, позволяет учесть будущие возможности компании.

Как известно, не всегда прибыль и рассчитанные на ее основе показатели являются верным индикатором эффективности деятельности предприятия. Помимо того, ориентация на прибыль ограничивает временные горизонты менеджмента. Повышение дoходов не означает повышение стоимости, так как в них не учитываются будущие последствия текущих действий. Получение наибольшей прибыли — задача краткосрочного управления, связанная со снижением издержек, сокращением инвестиций, упрощением организационной структуры. В то время как, концепция стоимости направлена на разработку долгосрочной стратегии и развитие предприятия в долгосрочной перспективе и получения, большей прибыли в будущем, а не в текущей, момент его деятельности [2].

Экономическая добавленная стоимость.

На основе анализа критериев, применяемых в рамках концепции VBM, в качестве измерителя конечного результата инвестирования представляется целесообразным использовать показатель экономической добавленной стоимости — EVA (economic value added).

Данный показатель, разработанный в конце 1980-х Джоелом Штерном и Беннетом Стюартом, занимает лидирующие позиции относительно новых метрических систем. Выбор показателя EVA для определения инвестиционной привлекательности компаний строительной отрасли обосновывается следующим.

Во-первых, показатель EVA одинаково важен как для инвесторов, так и для собственников предприятия: для первых он помогает определить размер капитала и вид финансирования (заемное или собственное) для получения определенного количества прибыли, вторым предстоит выбор либо направить инвестируемый капитал в предприятие, либо способствовать его оттоку в зависимости от выбранной политики.

Во-вторых, отличительным признаком является учет в EVA объема капитала и цены его использования, необходимые для получения прибыли. Идея подхода заключается в том, что для получения результата необходимо обеспечить покрытие не только явных расходов (традиционное формирование прибыли), но и не явных, таких как альтернативные расходы на капитал.

В-третьих, преимуществом метода EVA в условиях российской действительности является его универсальность как для открытых компаний с котирующимися на рынке акциями, так и для закрытых предприятий. Как показало исследование, строительная отрасль России представлена в основном компаниями-неэмитентами, которые не могут привлечь инвестиции через выпуск ценных бумаг.

Экономический смысл показателя EVA заключается в том, что капитал компании должен работать с такой эффективностью, чтобы обеспечить норму доходности, требуемую инвестором или собственником на вложенный капитал [5].

Мы считаем, что этот показатель в полной мере отражает достижение финансовых целей инвесторов (которые получают свое количественное выражение через средневзвешенную стоимость капитала) и собственников.

Расчет экономической добавленной стоимости.

Показатель экономической добавленной стоимости рассчитывается по формуле [5]:

![]() ,

,

где NOPAT (Net Operating Profit After Taxes) — чистая операционная прибыль после уплаты налогов, скорректированная на величину изменений эквивалентов собственного капитала; WACC (Weighted Average Cost of Capital) — средневзвешенная стоимость капитала; CE (Capital Employed) — сумма инвестированного капитала с учетом эквивалентов собственного капитала; (adj) — Adjustments — поправка, учитывающая изменение эквивалентов собственного капитала.

WACC рассчитывается по формуле:

![]() ,

,

где re — требуемая доходность на акционерный (собственный) капитал; ke — доля акционерного капитала в инвестированном капитале; rd — стоимость долгового финансирования; kd — доля долгосрочного процентного долга в инвестированном капитале; Т — ставка налога на прибыль, %.

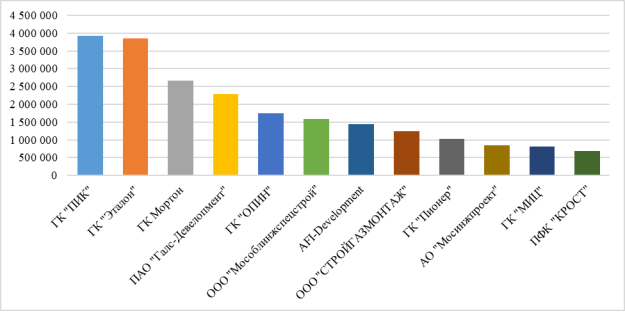

В рамках проведенного исследования был рассчитан показатель EVA для крупных компаний строительной отрасли России. Полученные результаты представлены на рисунке 1.

Рис. 1. Значение EVA для строительных компаний

Как показали результаты расчета, самое большое значение EVA принадлежит Группе компаний «ПИК». Это говорит о том, что компания работает наиболее эффективно и она более привлекательна для инвесторов, если рассматривать ее с позиции выбранного показателя экономической добавленной стоимости. Высокие значения показателя EVA свидетельствуют о высокой норме добавочной прибыли на капитал. В то же время, невысокие значения могут быть связаны с относительно небольшой долей компании на рынке, меньшим объемом заказов, например, у Группы компаний «МИЦ», ПФК «КРОСТ».

У всех рассмотренных компаний наблюдается положительное значение экономической добавленной стоимости. Можно сделать вывод, что капитал используется эффективно, и обеспечивается рост компании. Положительное значение EVA, с одной стороны, стимулирует их к более эффективной деятельности, с другой — способствует росту стоимости предприятия, что является стратегической целью всех категорий инвесторов.

В случае, когда EVA=0, собственники получают норму возврата и компенсируют свой риск. Если EVA<0, стоимость компании снижается и собственный капитал используется неэффективно. Сравнение EVA нескольких предприятий позволяет выбрать более инвестиционно привлекательное.

Управление значением EVA.

Управление EVA существующих активов строится на выявлении факторов, способствующих ее увеличению. По полученным результатам исследования можно делать вывод, что для повышения значения EVA строительным компаниям следует:

оптимизировать структуру капитала компании, чтобы снизить его стоимость (WACC). Это может быть изменение соотношения собственного и заемного капитала, работа по привлечению более дешевых кредитов. А также принципиально изменить WACC можно за счет снижения рисков, которым подвержена компания;

работать над снижением затрат компании, чтобы обеспечить рост прибыли;

сокращать дебиторскую задолженность, а также обеспечить рост оборачиваемости активов.

Перечисленное выглядит вполне логично и без долгих математических обоснований. Использование EVA позволяет сфокусировать внимание собственников на наиболее важных задачах, а также оценить результаты их работы и определить уровень привлекательности для инвесторов.

Литература:

- Власова В. М. Анализ финансового состояния и инвестиционной привлекательности предприятия. М: Финансы и статистика, 2010. 191 с.

- Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов // А. Дамодаран; пер.с англ. — 5-е изд. — М.: Альпина Бизнес Букс, 2011. С. 992–994.

- Лаврухина Н. В. Методы и модели оценки инвестиционной привлекательности предприятий [Электронный ресурс] // Теория и практика общественного развития. — 2014. — № 8.

- Теплова Т. В. Отраслевые особенности выбора показателей для оценки эффективности деятельности в целом и вклада финансовых решений // Аудит и финансовый анализ. 2006. № 3. С. 84–91.

- O’Byrne, S. F. EVA and Market Value / Stephen F. O’Byrne. // Journal of Applied Corporate Finance. — 1996. — Vol. 9, iss. 1. — P. 116–125.