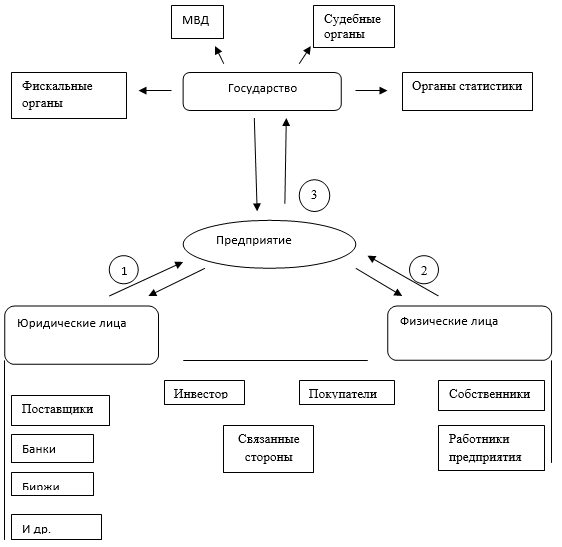

Предприятие, осуществляя свою деятельность, направленную на получение прибыли, взаимодействуют как минимум с тремя субъектами экономики: юридические лица (другие предприятия), физические лица (потребители) и государство. К юридическим лицам, непосредственно взаимодействующим с предприятием, относятся поставщики, подрядчики, покупатели, партнеры, конкуренты, биржи, банки и другие организации. К физическим лицам относятся непосредственные покупатели, собственники, инвесторы и другие, заинтересованные в деятельности предприятия физические лица.

Рис. 1. Взаимодействия предприятия с внешней средой

В соответствии со схемой возникает три типа взаимодействия предприятия с внешней средой. Между предприятием и юридическими и физическими лицами происходит движение инвестиций, ценных бумаг, денежных средств, товаров, предметов и средств труда. Важно, что субъекты таких взаимоотношений равны между собой. Контроль за правильностью выполнения условий взаимодействия осуществляют как сами участники, так и государство с помощью законодательства.

Третий тип взаимодействия — «предприятие — государство» имеет свою особенность. Во-первых, участники таких отношений не равны, так как государство определяет рамки, в которых может осуществлять свою деятельность предприятие. То есть, государство устанавливает законодательную базу и осуществляет контроль над правомерной деятельностью и наказание в случае ее нарушения. Во-вторых, государство осуществляет свою деятельность за счет налоговых поступлений, которые обязано выплачивать предприятие. Так как государство напрямую заинтересовано в налоговых выплатах, контроль над деятельностью предприятия осуществляют в данном случае налоговые органы. [2]

Рассмотрим более подробно налоговую нагрузку, которую испытывают предприятия. Согласно данным Федеральной налоговой службы по состоянию на 01.07.2015 г. всего по России было проведено 16617250 камеральных проверок, 859261 проверок выявили нарушения (5,2 %) и привели к доначислению платежей (включая налоговые санкции и пени) 33 549 763 тыс. рублей. [1]

Результаты выездной проверки фискальных органов можно рассмотреть в таблице 1. Согласно ее данным 99,3 % выездных проверок приводят к выявлению нарушений и доначислению платежей, санкций и пени.

Таблица 1

Результаты выездных проверок налоговых органов по России по состоянию на 01.07.2015 г.

|

Вид выездной проверки |

Количество, единиц |

Дополнительно начислено платежей, тыс. рублей |

|

Выездные проверки организаций, индивидуальных предпринимателей и других лиц, занимающихся частной практикой |

14 568 |

140 404 135 |

|

из них: выявившие нарушения |

14 461 |

X |

|

Проверки организаций |

12 857 |

136 922 065 |

|

из них: выявившие нарушения |

12 760 |

X |

|

Проверки индивидуальных предпринимателей и лиц, занимающихся частной практикой |

1 711 |

3 482 070 |

|

из них: выявившие нарушения |

1 701 |

X |

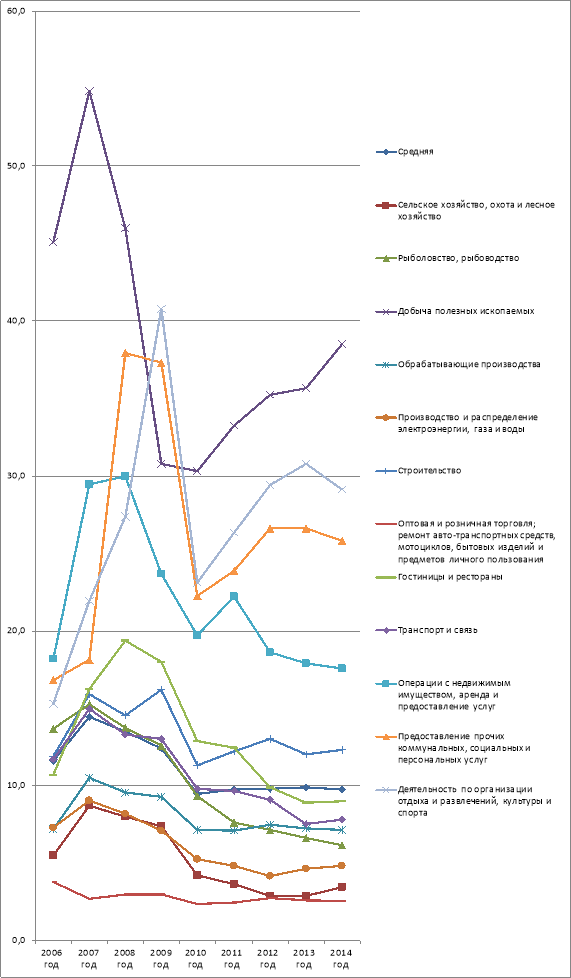

Рис. 2. Динамика налоговой нагрузки 2006–2014 гг.

Налоговая нагрузка на предприятия различных видов деятельности существенно изменилась за последние девять лет (см. диаграмма 1). В 2007 году наблюдалось резкое увеличение налоговой нагрузки по всем отраслям. В 2008 году налоговая нагрузка начала снижаться вплоть до 2010 года, достигнув значения ниже 2006 года. Средняя налоговая нагрузка по всем видам деятельности с 2010 года по настоящий момент продолжает медленно повышаться. Самую большую налоговую нагрузку испытывают предприятия, занятые добычей полезных ископаемых, на 2014 год их налоговая нагрузка составила 38,5 %, максимальное значение налоговой нагрузки 54,8 % составило в 2007 году. Также испытывают большую налоговую нагрузку предприятия, занимающиеся деятельностью по организации отдыха и развлечений, культуры и спорта и предоставляющие прочие коммунальные, социальные и персональные услуги. После них идут операции с недвижимым имуществом, аренда и предоставление услуг. Наименьшую налоговую нагрузку испытывает оптовая и ризничная торговля. [3]

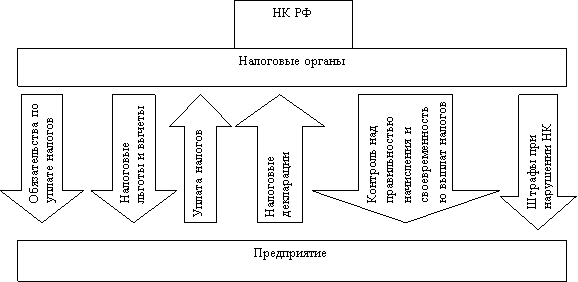

Взаимодействие налоговых органов и предприятия можно описать с помощью схемы.

Рис. 3. Взаимодействие государства с предприятием через налоговые органы

На предприятие при взаимодействии с налоговыми органами ложиться множество обязанностей. Оно должно соблюдать Налоговый кодекс, своевременно и правильно начислять и уплачивать налоги, а в случае обнаружения ошибки налоговыми органами выплачивать штрафы. Здесь на помощь предприятию может прийти налоговый аудит, который осуществляется аудиторской организацией или индивидуальным аудитором.

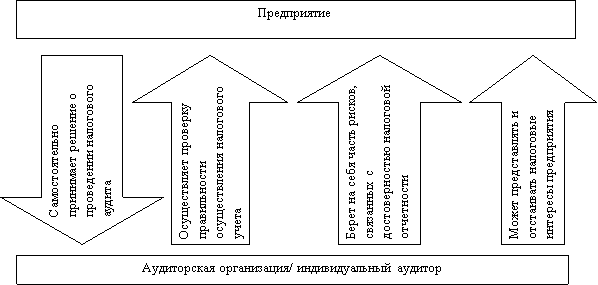

Аудит налогообложения проводится в интересах предприятия. Поэтому налоговый аудит носит добровольный характер, т. е. предприятие самостоятельно принимает решение о необходимости проведения налогового аудита. Аудит налогообложения позволит собственнику или управляющему контролировать деятельность бухгалтеров по ведению налогового учета. А также предупредить возникновение спорных вопросов с налоговыми органами.

Взаимодействие между предприятием и аудиторской организацией можно рассмотреть на схеме.

Рис. 4. Взаимоотношение предприятия и аудиторской организации

Организации легче оплатить услуги аудиторов, с целью дополнительной проверки налоговой отчетности, чем выплачивать штрафы. Особенно удобен налоговый аудит для крупных и средних предприятий, где штрафы за неправильное начисление и неуплату налогов достигают достаточно большое размеров (Таблица 2–4)

Таблица 2

Размеры штрафов за нарушения НК и КоАП РФ

|

Правонарушение |

Нормативный документ |

Ответственность по НК РФ |

|

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе |

ст. 116 НК РФ |

Штраф в размере 10 тысяч рублей |

|

Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе |

ст. 116 НК РФ |

Штраф в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тысяч рублей |

|

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета |

ст. 119 НК РФ |

Штраф в размере 5 процентов не уплаченной в установленный срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей |

|

Нарушение установленного способа представления налоговой декларации (расчета) |

ст. 119.1 НК РФ |

Штраф в размере 200 рублей |

|

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода |

ст. 120 НК РФ |

Штраф в размере 10000 рублей |

|

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение более одного налогового периода |

ст. 120 НК РФ |

Штраф в размере 30000 рублей |

|

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если они повлекли занижение налоговой базы |

ст. 120 НК РФ |

Штраф в размере 20 процентов от суммы неуплаченного налога, но не менее сорока тысяч рублей. |

|

Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) (неумышленно) |

ст. 122 НК РФ |

Штраф в размере 20 процентов от неуплаченной суммы налога (сбора) |

|

Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) (умышленно) |

ст. 122 НК РФ |

Штраф в размере 40 процентов от неуплаченной суммы налога (сбора) |

|

Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов |

ст. 123 НК РФ |

Штраф в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению |

|

Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (неумышленно) |

ст. 126 НК РФ |

Штраф в размере 200 рублей за каждый непредставленный документ |

|

Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (умышленно) |

ст. 126 НК РФ

|

Штраф с контролирующего лица в размере 100 000 рублей |

|

Неправомерное несообщение сведений налоговому органу налогоплательщиком — иностранной организацией |

ст. 129.1 НК РФ |

Штраф в размере 100 процентов от суммы налога на имущество организаций, исчисленного в отношении объекта недвижимого имущества, принадлежащего этой иностранной организации (иностранной структуре без образования юридического лица), которая не представила (несвоевременно представила) сведения |

Таблица 3

Размеры штрафов за нарушения УК РФ

|

Правонарушение |

Нормативный документ |

Ответственность по УК РФ |

|

Уклонение от уплаты налогов и (или) сборов с организации совершенное в крупном размере |

ст. 199 УК РФ |

Штраф (в размере от 100 до 300 тысяч рублей или з/п или иного дохода осужденного за период от 1 года до 2 лет) или принудительные работы до 2 лет или арест на срок до шести месяцев или лишение свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового |

|

То же деяние, совершенное: а) группой лиц по предварительному сговору; б) в особо крупном размере |

ст. 199 УК РФ |

Штраф (в размере от 200 до 500 тысяч рублей или з/п или иного дохода осужденного за период от 1 года до 3 лет) или принудительные работы до 5 лет или лишение свободы на срок до 6 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового |

|

Неисполнение обязанностей налогового агента совершенное в крупном размере |

ст. 199.1 УК РФ |

Штраф (в размере от 100 до 300 тысяч рублей или з/п или иного дохода осужденного за период от 1 года до 2 лет) или принудительные работы до 2 лет или арест на срок до шести месяцев или лишение свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового |

|

То же деяние, совершенное в особо крупном размере |

ст. 199.1 УК РФ |

Штраф (в размере от 200 до 500 тысяч рублей или з/п или иного дохода осужденного за период от 2 года до 5 лет) или принудительные работы до 5 лет или лишение свободы на срок до 6 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового |

|

Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов в крупном размере |

ст. 199.2 УК РФ |

Штраф (в размере от 200 до 500 тысяч рублей или з/п или иного дохода осужденного за период от 18 месяцев до 3 лет) или принудительные работы до 5 лет или лишение свободы на срок до 5 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового |

Таблица 4

Размеры штрафов за нарушения КоАП РФ

|

Правонарушение |

Нормативный документ |

Ответственность по КоАП РФ |

|

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе |

ст. 15.3 КоАП РФ |

Предупреждение или штраф на должностных лиц в размере от 500 до 1 тысячи рублей |

|

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе, сопряженное с ведением деятельности без постановки на учет в налоговом органе |

ст. 15.3 КоАП РФ |

Штраф на должностных лиц в размере от двух тысяч до трех тысяч рублей |

|

Нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета |

ст. 15.5 КоАП РФ |

Предупреждение или штраф на должностных лиц в размере от трехсот до пятисот рублей |

|

Непредставление в срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде |

ст. 15.6 КоАП РФ |

Штраф на должностных лиц от трехсот до пятисот рублей |

Литература:

- Сайт Федеральной налоговой службы https://www.nalog.ru/rn56/ (дата обращения 15.10.15)

- Кодекс Российской Федерации об административных правонарушениях от 03.04.2014 № 195-ФЗ (ред. от 02.12.2013) // Российская газета.- N 256.- 31.12.2001.

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 28.12.2013) // Российская газета. — N 148–149. — 06.08.1998.

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 28.12.2013) // Собрание законодательства Российской Федерации. — 07.08.2000. — N 32. — Ст. 3340.

- Федеральный закон от 30.12.2008 N 307-ФЗ (ред. от 28.12.2010) «Об аудиторской деятельности» (принят ГД ФС РФ 24.12.2008)