В Налоговом Кодексе Российской Федерации дается четкое определение понятия «налоговое правонарушение».

Налоговым правонарушением является виновно совершенное противоправное (в нарушение налогового законодательства) действие (бездействие) налогоплательщика, за которое НК РФ установлены соответствующие меры ответственности [2, c. 134].

В данном определении содержится юридически значимых признаков налогового правоотношения.

- Налоговое правонарушение представляет собой противоправное деяние, т. е. действие, которое нарушает нормы налогового законодательства. В качестве налогового правонарушения рассматриваются только те деяния, которые предусмотрены законодательством о налогах и сборах. Формой осуществления деяния может быть либо действие, либо бездействие. Например, в качестве действия может выступать отказ от предоставления налоговым органом необходимых документов и сведений, а бездействием считается, например, непредставление налоговой отчетности в налоговые органы.

- Налоговое правонарушение совершается виновно либо по неосторожности, либо умышленно. Вина выступает обязательным признаком налогового правонарушения. Если в действиях лица будет признано отсутствие вины, то Налоговым кодексом исключается возможность применения санкций к данному налогоплательщику.

- Налоговое правонарушение должно повлечь за собой вредные последствия, которые могут выражаться в нанесении ущерба, нарушении прав и т. д., причем должна быть установлена причинно-следственная связь между самим деянием и наступлением последствие. Например, чтобы применить положения п.1 ст.112 НК РФ необходимо установить взаимосвязь между неуплатой налога и вызвавшей его причинной — занижением налоговой базы. [1, c. 226].

- Налоговое правонарушение должно быть наказуемо, т. е. его совершение приводит к наступлению негативных последствий для налогоплательщика в виде применения налоговых санкций.

Все вышеперечисленные признаки свойственны всем налоговым правонарушениям. Однако каждое фактическое правонарушения имеет свой собственный состав, который и является основанием для привлечения к ответственности.

Для анализа налоговых правонарушений необходимо их классифицировать. Выделяют различные классификации налоговых правонарушений.

По характеру и направленности налоговые правонарушения условно подразделяются на четыре группы:

- Нарушения, связанные с неисполнением обязанностей в связи с налоговым учетом (ст. 116–117 НК РФ)

- Нарушения, связанные с несоблюдением порядка ведения учета объектов налогообложения, доходов и расходов и представлением в налоговые органы налоговых деклараций (ст. 119–120 НК РФ)

- Нарушения, связанные с неисполнением обязанностей по уплате, удержанию или перечислению налогов и сборов (ст. 122, 123 НК РФ)

- Нарушения, связанные с воспрепятствованием законной деятельности налоговых администраций (ст. 125–129.1 НК РФ) [1, c. 229].

По объекту налоговые правонарушения классифицируются на:

а) налоговые правонарушения, непосредственно связанные с осуществлением налоговых платежей и влекущие напрямую финансовые потери государства;

б) налоговые правонарушения, связанные с несоблюдением установленного порядка управления в налоговой сфере.

В зависимости от направлений деятельности различают следующие виды налоговых правонарушений

правонарушения, связанные с системой налогообложения;

правонарушения, связанные с нарушением прав и свобод налогоплательщиков;

правонарушения, связанные с нарушением установленного порядка ведения бухгалтерского учета и отчетности;

правонарушения, связанные с нарушением исполнения контрольных функций налоговых органов.

правонарушения, связанные с неисполнением системы гарантий выполнения обязанностей налогоплательщика;

правонарушения, связанные с неисполнением доходной части бюджетов.

В зависимости от субъектного состава выделяют следующие виды налоговых правонарушений:

правонарушения, совершаемые физическими ликами, к таким правонарушениям может относится отказ эксперта или переводчика от участие в мероприятиях налогового контроля, ответственность свидетеля и т. д.;

правонарушения, совершаемые физическими и юридическими лицами, например, непредставление налоговых деклараций, непредставление сведений о счетах и т. д.

Налоговые правонарушения можно так же классифицировать по их составу. Например, по степени опасности выделяют такие виды правонарушений как основной, квалифицированный и привилегированный.

Основным считается состав налогового правонарушения, который содержит с только необходимую совокупность объективных и субъективных признаков. В данном случае не предполагается наличие каких-либо дополнительных признаков, которые влияют на уровень общественной опасности деяния. Например, в качестве простого состава налогового правонарушения могут рассматриваться нарушение срока постановки на учет в налоговом органе; нарушение срока представления информации об открытых и закрытых счетах в банках, неуплата или неполная уплата сумм налога и т. д.

Квалифицированным признается такой состав налогового правонарушения, который требует для определения дополнительные признаки деяния, повышающие уровень общественной опасности совершенного правонарушения. Такими дополнительными признаками могут выступать: нарушение налогоплательщиком срока постановки на налоговый учет более чем на 90 дней, непредставление более чем 180 дней налоговой декларации в и т. д.

Привилегированным выступает состав налогового правонарушения, который требует для своего определения дополнительные признаки деяния, снижающие уровень общественной опасности содеянного. Такое встречается в налоговом законодательстве достаточно редко. В качестве привилегированного можно рассматривать состав налогового правонарушения, приведенный п.3 ст.126 НК РФ, — непредставление в установленный срок налогоплательщиком — физическим лицом в налоговые органы документов и иных сведений, предусмотренных Налоговым кодексом РФ.

Также существует классификация по видам ответственности, которую понесет правонарушитель в сфере налогов и сборов. В соответствии с ней налоговые правонарушения делятся на:

преступления, связанные с нарушением законодательства о налогах и сборах, ответственность за который предусмотрена Уголовным кодексом РФ;

налоговое правонарушение с признаками административной ответственности, ответственность за которые наступает в связи с Кодексом об административных правонарушениях;

налоговое правонарушение, ответственность за которое наступает в соответствии с Налоговым кодексом РФ.

Таким образом, основным критерием такого разграничения выступает нормативно-правовой акт, предусматривающий ответственность за его совершение.

Наиболее серьезными нарушениями, предусматривающими высокую общественную опасность выступают налоговые преступления. В соответствии с Уголовным кодексом ответственность в сфере налогообложения наступает в следующих случаях:

при уклонении от уплаты таможенных платежей на основании ст.194 УК РФ;

при уклонении от уплаты налогов и сборов с физических лиц на основании ст.198 УК РФ;

при уклонении от уплаты налогов и сборов с организации на основании ст.199 УК РФ [4].

Налоговые преступления, в отличие от налоговых проступков, не просто наносят ущерб и вред бюджетной системе государства, а вообще создают угрозу ее существования. Для привлечения к уголовной ответственности должен иметь место не только сам факт совершения правонарушения, но и его сумма. Уголовная ответственность наступает при сокрытии налогов только в крупном и особо крупном размере.

Меры гражданской ответственности не направлены непосредственно на обеспечение соблюдения налогового законодательства, они оказывают косвенное влияние на законность в налоговых правоотношениях.

При совершении налоговых правонарушений не содержащих признаков преступления возникает проблема соотношения налоговых правонарушений, ответственность за которые предусмотрена как нормами НК РФ, так и нормами КоАП РФ.

Проведение сравнительного анализ налоговых и административных правонарушений позволило сделать следующий вывод. Административное правонарушение — это анстисоциальное деяние, посягающее на общественные отношения, которое повлекло либо могло повлечь наступление вредных последствий. При этом негативный эффект может проявляться как в реальном вреде, так и в создании условий для наступления вреда.

В качестве налогового правонарушения выступает совершенное нарушение законодательства о налогах и сборах, которое выразилось в неисполнении обязанностей, предусмотренных НК РФ либо в нарушении установленных запретов или предписаний.

Все налоговые правонарушения, которые предусмотрены гл. 16 НК РФ, непосредственно совершаются в сфере налоговых отношений, которые регулируются единым кодифицированным законодательным актом — НК РФ.

Таким образом, можно сделать вывод о том, что в сфере правового регулирования налоговых отношений сформировалась группа однородных административно-правовых правонарушений, которая состоит как из непосредственно административных правонарушений (предусмотренных КоАП РФ), так и налоговых правонарушений (предусмотренных НК РФ).

Виды налоговых правонарушений и меры ответственности за их совершение установлены гл.16 и отдельные виды нарушений гл.18 НК РФ. Рассмотрим последовательно все виды налоговых правонарушений и проанализируем, как проявляет себя в конкретных нормах каждый из элементов состава правонарушения. [1, c. 229].

В главе 16 НК РФ перечислены все виды налоговых правонарушений и установлена ответственность за их совершение.

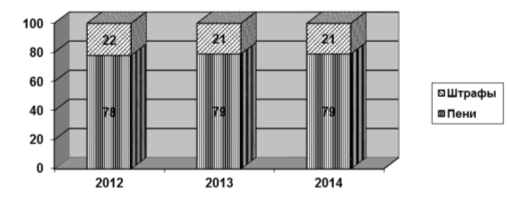

Проанализируем размер и динамику начисленных штрафных санкции и пени.

Рис. 1. Структура налоговых санкций за период 2012–2014 годов [17]

Начиная с 2012 года, структура налоговых санкций остается практически неизменной. Четверть задолженности — по штрафам. Три четверти по просрочке и неправильному исчислению платежей. В абсолютных значениях в 2012 году штрафные санкции составили 358’306’348 рублей, в 2013 году — 311’910’114 рублей, в 2014 году — 252’073’713 рублей. Это говорит нам о параллельном уменьшении сумм задолженности при сохранении структуры.

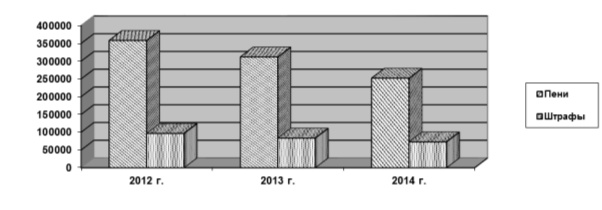

Разобрав тот факт, что структура остается неизменной на протяжении рассматриваемого периода, перейдем к оценке изменений долговых сумм по годам.

Для справедливого возмещения таких потерь и создан довольно широкий перечень санкций за нарушения законодательства о налогах и сборах. Из теоретической части взяты штрафы, в общем, и пеня за просрочку.

Структура со временем не меняется, но при рассмотрении значений во времени, наблюдается уменьшение.

В 2013 году произошло снижение штрафных санкций на 13 % по сравнению с 2012 годом. А в 2014 году такое снижение продолжилось. Это свидетельствует об улучшении ситуации с финансовой дисциплиной.

Рис. 2. Динамика налоговых санкций 2012–2014 гг., тыс. руб. [17]

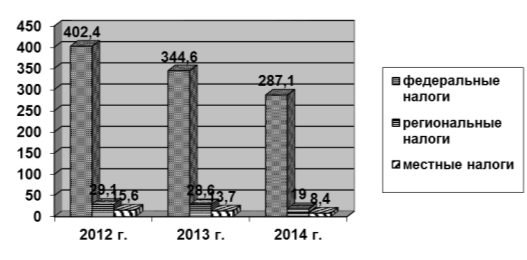

После оценки общей суммы штрафов можно провести анализ в разрезе федеральных, региональных, местных и налогов по специальным налоговым режимам.

Рис. 3. Динамика налоговых санкций по видам налогов

По итогам проведенного исследования можно отметить, что по всем показателям наблюдается снижение штрафов в бюджет. Из рис. 3 ясно, что санкции по федеральным налогам и сборам превышает остальные примерно в десять раз. Так, за два года штрафы по налогу на прибыль снизились на 7 %, по НДС на 15 %, а платежи за пользование природными ресурсами и вовсе на 90 %. По остальным федеральным налогам и сборам понижение на 17 %.

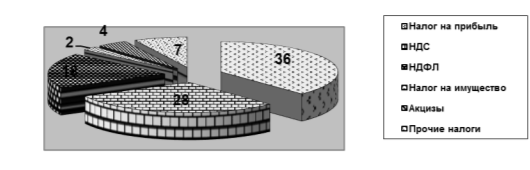

Нарушения налогового законодательства обычно связаны с порядком исчисления и уплаты налогов. Структура налоговых санкций по видам налогов приведена на рис. 4.

Рис. 4. Структура налоговых санкций по видам налогов в 2014 году

Приведенные цифры показывают, что, как правило, налоговые правонарушения направлены на уклонение от уплаты налогов, предусматривающих наиболее крупные отчисления в бюджет. Неуплата налогов является главной причиной недоступления налогов в бюджет РФ. Основные правонарушения совершаются в отношении таких налогов как налог на прибыль организаций — 36 %, НДС — 28 %, налог на доходы физических лиц — 18 %.

Обобщение следственной практики по делам об уклонении от уплаты налогов показывает следующие категории должностных лиц, совершивших налоговые правонарушения: руководитель — 82 %; заместитель руководителя — 2 %; главный бухгалтер — 16 %.

Из выше представленных данных можно сделать вывод, что в основном уклоняются от налогов руководители (82 %). На наш взгляд, основная причина этого кроется в больших налогах. Руководителям выгоднее уклониться от налогов, чем заплатить их.

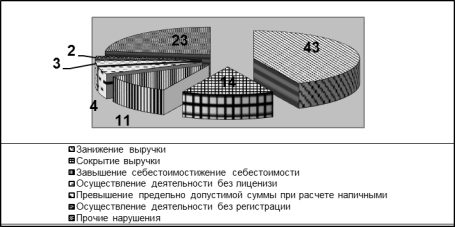

Основные способы совершения налоговых правонарушений приведены на рис. 5.

Из диаграммы видно, что основными способами совершения налогового правонарушения являются занижение объема реализованной продукции (43 %), прочие (23 %) и сокрытие выручки от реализации продукции (14 %).

Рис. 5. Основные виды налоговых правонарушений в 2014 году

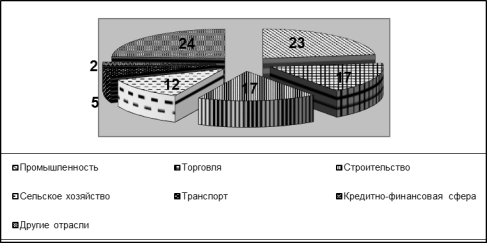

Проанализируем налоговые правонарушения в разрезе отраслей промышленности (рис. 6).

Рис. 6. Налоговые правонарушения по отраслям в 2014 году

Из диаграммы видно, что наибольшее число нарушений налогового законодательства происходят в промышленности (23,30 %), торговле (17,40 %) и строительстве (17 %), а также прочие (24 %).

В итоге, рассматривая общую картину можно сделать ряд выводов.

Во-первых, это наблюдается общее снижение задолженностей и штрафных санкций, вытекающее из возможного снижения нарушений вообще.

Второе, это то, что при довольно большом снижении, остается неизменной структура в разрезе общей совокупности, за исключением отдельных элементов.

Литература:

- Налоговый Кодекс Российской Федерации. Части первая и вторая. — Н23 Москва: Проспект, КноРус, 2015. 1056 с.

- Пансков В. Г. Налоги и налогообложение: теория и практика: учебник для бакалавриата/ В. Г. Пансков. — 2-е изд., перераб. и доп. — М.: Издательство Юрайд, 2012. — 368с.- Серия: Бакалавр;

- Уголовный кодекс Российской Федерации от 13.06.1996 № 63 — ФЗ (ред. от 13.07.2015, с изм. от 16.07.2015) (с изм. и доп., вступ. в силу с 25.07.2015)

- http//bibliofond.ru