Внешняя финансовая отчетность — это публикуемая отчетность, которая потенциально доступна внешним пользователям, в которой содержится основная информация о деятельности организации по результатам работы за квартал, полугодие, 9 месяцев и год. Эта информация полезна лишь внешним пользователям, имеющим соответствующее бухгалтерское образование, владеющим техникой учета.

Для проведения финансового анализа значимость бухгалтерской отчетности очевидна, так как любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования, а вероятность их получения зависит от того, насколько привлекательны опубликованные финансовые результаты, текущее и перспективное финансовое состояние предприятия. Возникает важный вопрос: как обеспечить достаточную аналитичность генерируемых в системе и отражаемых в отчетности данных? Очевидно, что далеко не любые полезные сведения могут быть отражены в отчетности.

В данной статье речь пойдет о том, как сделать, чтобы исходные данные, являющиеся базой для любого анализа, стали полезной информацией, как для внешних пользователей, так и для внутренних.

К сожалению, на сегодняшний день большинство предприятий анализу его деятельности отводит незначительное место. Анализ проводится, как правило, на основе лишь бухгалтерской (финансовой) отчетности, которая, как известно, отражает уже полученные результаты деятельности. Возможность перспективного анализа практически отсутствует.

Анализ кредитоспособности предприятия является неотъемлемым элементом деятельности предприятия на протяжении всего отчетного периода, а не только по результатам его работы на отчетную дату. Это объясняется тем, что предприятие может столкнуться с потребностью в заемных средствах на любом этапе его деятельности.

Очевидно, информации, содержащейся в бухгалтерской отчетности, недостаточно для расчета основных показателей, характеризующих кредитоспособность предприятия в течение всего отчетного периода.

С целью формирования аналитической и оперативной информации, необходимой для анализа кредитоспособности, автором рекомендуется составлять внутреннюю отчетность, которая будет содержать упрощенный аналитический баланс (с расшифровками), упрощенный аналитический отчет о финансовых результатах и месячный отчет о движении денежных средств. Данные формы должны составляться не позднее 7-го числа каждого месяца по результатам работы за предыдущий месяц и предоставляться руководителю экономического субъекта.

Упрощенный аналитический баланс позволит внутренним пользователям бухгалтерской информации (особенно руководителю предприятия) видеть все происходящие изменения за более короткий промежуток времени. Такая отчетность необходима для того, чтобы руководитель знал когда, под какой процент и какое обеспечение при прочих равных условиях наиболее выгодно можно будет взять кредит, ведь именно он принимает решение о получении нового кредита.

С целью оценки кредитоспособности к балансу необходимо прилагать ведомость кредитов и займов полученных, которая будет расшифровывать долгосрочные и краткосрочные обязательства 4-го и 5-го разделов баланса.

Эту форму необходимо утвердить приказом руководителя об учетной политике на соответствующий финансовый год.

Таблица 1

Ведомость учета полученных кредитов и займов, руб.

|

Дата |

№ кредитного договора |

Цель кредита, займа |

Использование кредитных средств |

Сумма кредита, займа |

Срок кредита |

Поопент |

Сумма начисленных % |

Сумма уплаченных % |

Сумма возвращенного кредита |

Остаток задолженности по кредиту с учетом % |

Сумма выданного обеспечения |

Наименование обеспечения |

|

|

Начало действия договора |

Окончание действия договора |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Данные в эту ведомость должны вноситься регулярно по мере совершения операции. Это необходимо для того, чтобы в любой момент времени можно было увидеть реальную величину задолженности по полученным кредитам и займам, а также качественные характеристики имущества, находящегося в обеспечении. Последним числом каждого месяца должны подводиться итоги по всем количественным строкам, а именно: сумме начисленных и уплаченных процентов за месяц, остатку задолженности по полученным кредитам и займам с учетом причитающихся процентов.

Графа «Использование кредитных средств» заполняется в случае совершения операций с использованием кредитных средств. Это необходимо для того, чтобы пользователи информации (как внутренние, так и внешние — аудиторы, работники банка) смогли проследить целевое использование кредитных ресурсов. В этой графе необходимо указывать номер платежного и расчетного документа, на основании которых совершается платеж.

Эта ведомость заполняется нарастающим итогом за год. Является приложением к упрощенному бухгалтерскому балансу. Положительным моментом является то, что она составляется на основе непосредственно первичных бухгалтерских документов, а не по данным бухгалтерского учета.

Данные о величине начисленных и уплаченных процентов за квартал, полугодие, 9 месяцев и год должны совпадать с данными соответствующих строк Отчета о движении денежных средств бухгалтерской (финансовой) отчетности. Остаток задолженности по кредитам и займам с учетом причитающихся процентов за аналогичные периоды времени совпадает с данными соответствующих строк Бухгалтерского баланса. Своевременное ведение данной ведомости символизирует об улучшении системы внутреннего контроля на предприятии.

Упрощенный отчет о финансовых результатах необходимо также составлять за каждый месяц не позднее 7-го числа.

Выручку от продажи товаров, работ, услуг и себестоимость проданных товаров, работ, услуг целесообразно показывать в разрезе видов доходов с целью повышения аналитичности данных, выявления динамики и ритмичности протекаемых хозяйственных явлений.

Коммерческие и управленческие расходы, возможно, указывать общей суммой.

Для оценки денежных потоков к упрощенному балансу и отчету о финансовых результатах также необходимо прилагать ежемесячный отчет о движении денежных средств.

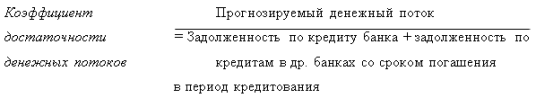

На основе ежемесячного отчета о движении денежных средств может быть рассчитан коэффициент достаточности денежных потоков заемщика для покрытия обязательств по предполагаемому кредиту.

(1)

(1)

Подобный коэффициент используется в методике Гута Банка и рассчитывается отношением оборотов по расчетным счетам к обязательствам предприятия по кредитам банков. По нашему мнению, для оценки достаточности денежных оборотов по счетам следует использовать не данные о суммах оборотов по расчетным счетам предприятия за последний, предшествующий кредитованию период, а их прогнозную величину на период выплаты основной суммы долга, для этого следует выяснить сезонность и регулярность денежных потоков.

Для предприятий, имеющих сезонный характер деятельности, общая величина денежного потока должна быть скорректирована в зависимости от реально ожидаемого увеличения или уменьшения денежных поступлений на счета клиента в период погашения основного долга и процентов. Такая корректировка, по нашему мнению, может осуществляться на основании изменения поступлений денежных средств на счета клиента в аналогичный период за предыдущий год.

Для всех других заемщиков прогнозируемая величина денежного потока определяется исходя из среднеарифметических темпов роста за три предшествующих кредитованию периода. При этом денежные обороты по счетам в других банках следует корректировать на понижающий коэффициент, равный 0,33. Понижающий коэффициент позволит учитывать неточность подсчета оборота в других банках.

Положительным и необходимым для внутренних пользователей моментом в месячном отчете о движении денежных средств является графа «план». Она представляет собой своего рода бюджет движения денежных средств, а графа «факт» показывает степень выполнения бюджета, «отклонение» — соответственно отклонение фактически полученных данных от планируемых. При этом занесение фактических данных о движении денежных средств производится методом прямого кассового учета с использованием первичных документов, в которых отражаются фактическое поступление и выбытие денежных средств. Бюджет движения денежных средств позволяет наладить контроль за платежеспособностью и нужен для текущей устойчивости компании. Во-первых, он позволяет правильно и заранее построить свои отношения с кредиторами, и, во-вторых, он наиболее локален, так как для его составления нужен минимум внешней информации.

Основная цель составления такого отчета заключается не в подсчете чистых денежных средств в зависимости от видов деятельности, а в том, чтобы показать общее изменение в денежных средствах за периоды и как это изменение отражается на эффективности деятельности предприятия. Задачей анализа денежных потоков является выявление причин недостатка (избытка) денежных средств, определение источников их поступлений и направлений использования.

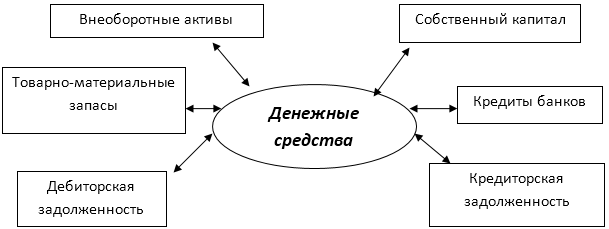

Особенно в условиях инфляции и кризиса неплатежей особо актуальной задачей в управлении финансами является управление денежными потоками предприятия. По сути, от движения денежных средств (их притока) зависит финансовый результат деятельности всего предприятия, так как информация о денежных средствах используется другими системами управления компанией (рисунок 1.)

Рис.1. Схема направления использования информации о денежных средствах

Главной ценностью в этом отчете является совмещение бюджета движения денежных средств и отчета об его исполнении. Такая форма дает возможность построить наглядную и понятную картину состояния дел предприятия в целом.

На его основе можно построить, например, график платежеспособности, причем не только текущей, но и прогнозируемой, исходя из которого, можно наглядно получать ответы на вопросы, надо ли, когда и какой брать кредит. Появляется возможность отслеживать динамику изменений денежных средств, контролировать и прогнозировать потенциальное банкротство, соизмерять желания с возможностями, то есть осознанно управлять денежными потоками на предприятии.

На основе вышеизложенного возникает важный вопрос: кто будет выполнять все эти функции, на кого целесообразнее всего возложить функцию управления кредитоспособностью?

Построение системы управления кредитоспособностью на предприятии целесообразно начать с построения организационной структуры предприятия и выделения отдельного самостоятельного подразделения, отвечающего за выполнение этих функций.

В формировании организационной структуры предприятия особое внимание будет уделено финансовым звеньям, остальные службы детально рассмотрены не будут, так как не являются объектами нашего исследования.

По мнению автора, наиболее эффективной с точки зрения управления является построение дивизиональной организационной структуры предприятия. Объяснением этого выбора является тот факт, что все недостатки линейно — функциональной структуры, не позволяющие им оперативно приспособиться к быстро меняющимся условиям рынка, сводятся к одному — затруднено движение информации. Это относится к горизонтальным коммуникациям (когда руководители и специалисты разных функциональных отделов просто не могут понять проблемы друг друга, говоря на «разных языках»). Медленно принимаются решения, поскольку обсуждение происходит по всей иерархической цепочке снизу вверх внутри каждого функционального подразделения. Решения, как правило, принимаются такие, чтобы максимально уменьшить риск и не брать на себя большой ответственности.

Именно этот недостаток устраняет дивизиональная структура управления предприятием. Она позволяет получать необходимую информацию в кратчайшие сроки и, как следствие, оперативно принимать управленческие решения. Однако, дивизиональный подход порождает дублирование функций управления, что означает рост управленческого аппарата компании в целом. Однако при грамотной постановке системы управленческого учета на предприятии такие расходы оправданы, так как в результате компания становится более мобильной в условиях жесткой конкуренции.

В настоящее время функции финансового анализа на предприятиях уделяется все больше и больше внимания. Поэтому, по мнению автора, возникла необходимость в выделении отдела финансового анализа как самостоятельной структурной единицы. Этот отдел находится в дисциплинарном подчинении заместителя генерального директора по финансам. Однако можно проследить и функциональную взаимосвязь между отделом финансового анализа и генеральным директором (на схеме это показано пунктирной линией), так как вся конечная информация, формируемая отделом финансового анализа, в первую очередь будет предоставляться именно генеральному директору, ведь именно он принимает окончательное управленческое решение (надо ли, когда и какой брать кредит).

Далее необходимо разобраться с тем, какие функции должен выполнять отдел финансового анализа.

Начальник отдела финансового анализа обеспечивает проведение финансового анализа в дополнение к стандартным отчетам, предоставляемым руководству компании бухгалтерией. Также отвечает за разработку, координацию и осуществление действенного и эффективного финансового и бюджетного планирования в компании.

Таблица 2

Должностная инструкция начальника отдела финансового анализа

|

Наименование должности |

Начальник отдела финансового анализа. Находится в непосредственном подчинении у генерального директора и заместителя генерального директора по финансам. Принимается и увольняется генеральным директором. Во время отсутствия работника его может замещать только заместитель начальника отдела финансового анализа. При этом вся ответственность за предоставленную информацию и принятые решения перелагается на этого сотрудника. |

|

Направление деятельности |

Основными направлением деятельности является организация управления кредитоспособностью предприятия. |

|

Функциональные обязанности |

Распределение работ по разработке, внедрению и поддержанию системы управления кредитоспособностью; Определение ответственных за выполнение работ; Своевременное и оперативное отражение входящих первичных документов в регистрах финансового анализа; Анализ полученных результатов; Выводы и рекомендации по полученным результатам; Своевременное информирование руководства предприятия о сложившемся уровне кредитоспособности на предприятии; Создание условий для улучшения кредитоспособности предприятия, их внедрение. |

|

Права |

Начальник отдела финансового анализа имеет право: Пользоваться всей бухгалтерской документацией; Доступа ко всем бухгалтерским программам; Взаимодействовать со всеми службами предприятия по вопросам, входящим в компетенцию финансового отдела; Визирования документов, входящих в компетенцию финансового отдела; Давать предложения и рекомендации по вопросам, касающимся его компетенции. |

|

Ответственность |

Начальник отдела финансового анализа несет ответственность за: Своевременность и правильность отражения необходимой информации; Искажение отчетных данных. |

|

Регламенты |

В своей текущей деятельности начальник отдела финансового анализа должен знать:

|

В подчинении у начальника отдела финансового анализа находятся финансовые аналитики, работники этого отдела. В их компетентность входят аналогичные функции, обязанности и ответственность, как и у начальника. Исключение составляет контрольная функция начальника отдела финансового анализа, которая проявляется в регламентации деятельности работников отдела. Также окончательные управленческие решения могут приниматься только начальником, а в функции работников отдела входит разработка предложений и рекомендаций, их аналитическое обоснование.

Для эффективной работы отдела финансового анализа необходимо правильное построение системы документооборота на предприятии. Для её организации, целесообразно еще раз отметить те регистры финансового анализа, составление которых было предложено ранее:

упрощенный аналитический баланс;

ведомость учета полученных кредитов и займов;

упрощенный аналитический отчет о финансовых результатах;

характеристика кредитоспособности предприятия;

месячный отчет о движении денежных средств с подекадной разбивкой.

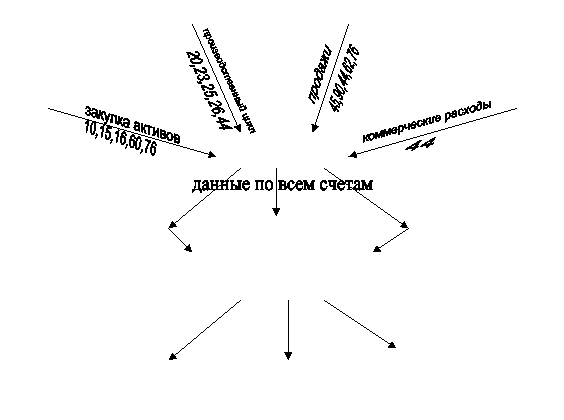

Составление этих регистров требует слияния информации из разных источников, из разных отделов. В соответствии с предложенной организационной структурой предприятия определим те источники, откуда будет поступать информация, интересующая отдел финансового анализа.

Ведение таких форм отчетности целесообразно с помощью компьютерной программы (только выведение упрощенного аналитического баланса и упрощенного аналитического отчета о финансовых результатах). Для этого, по мнению автора, необходимо в действующую на предприятии бухгалтерскую программу внести соответствующие изменения (на сегодняшний день большинство предприятий использует программный продукт «1с», который легко подвергается настройке), а именно:

во-первых, формировать формы аналитического баланса и аналитического отчета о финансовых результатах на основе поступающей первичной документации в основную бухгалтерскую программу;

во-вторых, определить периодичность составления этих форм в разрезе каждого месяца;

в-третьих, открыть доступ к этим формам только отделу финансового анализа.

Таким образом, будет достигаться организация управленческого учета кредитоспособностью предприятия параллельно бухгалтерскому.

В целом, по мнению автора, обязанности по заключению кредитных договоров необходимо возложить именно на финансовый отдел, так как именно они наиболее осведомлены степенью и уровнем кредитоспособности, складывающимся на предприятии. Конечно, окончательное принятие решения остается за руководителем предприятия, но вынесение на рассмотрение и представление оперативного аналитического обоснования целиком и полностью зависит от начальника финансового отдела.

При возложении обязанности по заключению кредитных договоров на отдел финансового анализа, составление ведомости учета полученных кредитов и займов также будет входить в компетенцию этого отдела. Данные отдельных граф этой ведомости также ведутся работниками бухгалтерии. Например, графы 9 «Сумма начисленных процентов», 10 «Сумма уплаченных процентов», 11 «Сумма возвращенного кредита» целесообразно периодически сверять с данными бухгалтерии. Однако, по мнению автора, такое повторение выполняемых функций не является дублированием, так как для работников отдела финансового анализа данные, например, рассчитанных курсовых разниц или уплаченной комиссии банку за перечисление денежных средств с одного счета на другой не носят полезной информации, в связи с чем не рассчитываются. Отличительной особенностью и необходимостью составления такой ведомости является прослеживание выданного обеспечения, как по сумме, так и по видам. Эту функцию также необходимо полностью возложить на работников отдела финансового анализа.

Составление характеристики кредитоспособности предприятия является одной из основных функций отдела финансового анализа. На основе полученных данных, на основе построения графиков, например, платежеспособности, прогнозных графиков, складывается реальная финансовая ситуация на предприятии, характеризующая его кредитоспособность. Построение графиков позволит наглядно представить финансовое положение организации. Данные с помесячной разбивкой позволят уловить незначительные происходящие изменения, но способные оказать существенное негативное влияние на деятельность предприятия в целом.

Также одной из важных функций отдела финансового анализа является составление месячного отчета о движении денежных средств с подекадной разбивкой. За своевременным составлением этой формы, по мнению автора, должен следить непосредственно сам начальник отдела финансового анализа. Составление бюджета движения денежных средств (графы «план») должно осуществляться не позднее чем за 2 дня до наступления новой декады. Основным источником информации для заполнения графы «факт» служит вся первичная документация, связанная с движением денежных средств. Своевременное заполнение этой графы связано с некоторыми трудностями, так как требует обработки большого количества первичных документов. Выходом из этой ситуации, по мнению автора, служит наделение соответствующими полномочиями и обязанностями работников бухгалтерии. Обязанностью главного кассира — бухгалтера будет служить составление ежедневного отчета (по форме, аналогичной отчету кассира) о движении денежных средств на расчетных, валютных, специальных счетах предприятия, в кассе и о движении денежных документов. Бухгалтеру, отвечающему за расчеты с поставщиками и покупателями также составлять ежедневные отчеты с указанием номера платежного документа, даты, суммы и основания платежа. Всем остальным работникам — составлять аналогичные ежедневные отчеты в конце рабочего дня. Да, это очень трудоемко, но, по мнению автора, позволить наладить, в первую очередь, финансовую дисциплину на предприятии.

На основании отчета о движении денежных средств необходимо рассчитывать коэффициент платежеспособности: (остаток денежных средств на начало периода + сумма поступивших денежных средств) / направлено денежных средств. Еженедельный расчет такого показателя позволит следить за изменением уровня платежеспособности, отклонением его от планируемой величины, управлять денежными потоками предприятия, принимать оперативные управленческие решения о целенаправленности расходования денежных средств.

Оптимизация денежных потоков составляет основу обеспечения сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности организации отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки. Отрицательные последствия дефицитного денежного потока проявляются в: снижении ликвидности и уровня платежеспособности; повышении доли просроченной задолженности по полученным финансовым кредитам. Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции. Можно еще раз убедиться в необходимости составления месячного отчета о движении денежных средств именно с подекадной разбивкой.

Все вышеизложенное свидетельствует о том, что необходимой информацией для деятельности отдела финансового анализа обеспечивают различные источники (рисунок 2.)

Производственный отдел

Отдел реализации

Рис. 2. Информационное обеспечение для характеристики кредитоспособности предприятия

Разработанные формы управленческой отчетности полезны как для внешних пользователей, так и особенно для внутренних (руководства предприятия). Это проявляется в возможности осуществления контроля за кредитоспособностью предприятия и даже в какой-то части за его активами.

Рано или поздно любое предприятие сталкивается с необходимостью привлечения заемных средств для дальнейшего осуществления своей деятельности. Как правило, требуемая величина очень велика. Зачастую получается, что предприятие не может получить необходимое количество денежных средств, не нанеся еще больший урон активам своей компании. Что делать? Наладить механизм управления кредитоспособностью предприятия.

Предложенные формы регистров являются средствами управленческого учета кредитоспособности.

Управлением кредитоспособностью предприятия, как отдельным структурным элементом управления деятельностью предприятия в целом, целесообразно заниматься отделу финансового анализа, которое было выделено как отдельное звено в организационной структуре предприятия.

Необходимость возникновения на предприятиях различных отраслей отдела финансового анализа является следствием растущей потребности в финансовом анализе, как внешних пользователей, так и в особенности внутренних.

Активное финансовое управление кредитоспособностью предприятия позволяет:

своевременно предоставлять точные и оперативные данные, необходимые управленческие отчеты,

осуществлять подготовку данных о результатах прошлой деятельности компании в форме, способствующей принятию руководством управленческих решений,

проводить анализ финансового положения предприятия, характеризующего его кредитоспособность,

принимать аргументированные решения о том, надо ли, когда и какой брать кредит,

анализировать ежемесячные, ежеквартальные, годовые управленческие и финансовые отчеты для выявления возможностей улучшения будущей работы предприятия.

Осуществление постоянного эффективного мониторинга текущей финансовой деятельности и денежных потоков организации позволяет следить за выполнением установленных плановых заданий по формированию объема денежных средств и их расходованию по предусмотренным направлениям, равномерностью формирования денежных потоков во времени, ликвидностью денежных потоков предприятия.

Построение эффективной системы управления кредитоспособностью, а также создание единого информационного пространства, позволит предприятию управлять активами и обязательствами в целом, что, несомненно, даст положительные результаты в деятельности всей организации, повышении ее прибыльности и рентабельности.

Литература:

- Выскребенцева А. С. Анализ количественных и качественных составляющих кредитоспособности предприятия: монография / А. С. Выскребенцева; М-во образования и науки РФ, Алт. гос. ун-т. — Барнаул: Изд-во Алт. гос. ун-та, 2014. — 146 с.

- Шмырева А. И., Черненко В. А., Климов А. Ю. Теория и практика кредитования малого бизнеса.- Новосибирск: НГАЭиУ, 2012. — 120с.