Актуальность данной работы обусловлена тем, что налоговая нагрузка любой российской организации имеет своё важное значение. Она необходима при проведении мероприятий по оптимизации налогообложения, показателем эффективности которых выступает снижение показателя налоговой нагрузки организации. Развитие в России экономических отношений выдвигает в число актуальных и имеющих важное значение проблему налогообложения и оценки эффективности налоговой нагрузки организации.

Налогообложение организаций различных форм собственности играет особую роль в условиях рыночных отношений в РФ, так как оказывает значительное влияние на финансово-хозяйственную деятельность предприятий. Снижение налоговой нагрузки — это проблема каждой коммерческой организации. В условиях постоянно меняющегося налогового законодательства достаточно сложно обеспечить эффективное налоговое планирование, позволяющее минимизировать налоговую нагрузку организации.

Все изложенное послужило основанием для выбора темы исследования, определяет ее актуальность и практическую значимость.

Цель данной работы: исследование теоретические аспекты и методику налогового анализа на предприятии торговой отрасли на примере ООО «Кроха и Компания».

В связи с поставленной целью, были разработаны следующие задачи:

1) рассмотреть сущность понятий налогового бремени;

2) изучить состояние торговой отрасли Калининградской области на 2014 год;

3) описать особенности ООО «Кроха и Компания» для дальнейшего налогового анализа данной организации;

4) рассчитать налоговую нагрузку ООО «Кроха и Компания» и сравнить её со средними показателями по России (в торговой отрасли).

Цель любой коммерческой организации — это максимизация прибыли, то есть стремление получить как можно больше доходов с наименьшими расходами. Поэтому налоговая нагрузка оказывает влияние на организацию и ведение дел организаций.

При определении налоговой нагрузки предприятия (организации) должны учитываться не только определенные действующим законодательством налоги, но и другие платежи, обладающие отличительными чертами налогов (тесная связь с государством, для которого налоги являются основным источником доходов, принудительный характер платежей и так далее).

Расчет налоговой нагрузки имеет одну важную для организации цель — это прогнозирование налогового бремени на будущий период.

Размер налоговой нагрузки зависит от следующих показателей:

результаты деятельности организации;

динамика налоговых баз;

изменения внешних факторов, влияющих на налог.

В данной работе произведен расчет налоговой нагрузки по трем методикам в организации ООО «Кроха и Компания».Это оптово-розничная компания, существующая в Калининграде с 1996 года, основным направлением деятельности которой является торговля товарами для новорожденных.

В анализе хозяйственной деятельности любой организации важную роль играет оценка налоговых обязательств, которая позволяет определить, насколько обременительна существующая налоговая система для экономического субъекта и какую долю ресурсов привлекают на себя платежи в бюджет.

Если подходить к понятию налоговой нагрузки с точки зрения теории, то организация и методы ее оценки достаточно подробно рассматриваются в экономической литературе и применяются на практике. К сожалению, сегодня еще нет сбалансированной концепции, имеющей возможность стать эффективным инструментом и для оптимизации налоговой нагрузки организаций, и для улучшения финансового положения организаций.

Налоговая нагрузка — это расчетный суммарный объем денежных средств, подлежащих уплате в виде ввозных таможенных пошлин и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд РФ) инвестором, осуществляющим инвестиционный проект (Федеральный закон от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»; в ред. от 23.07.2010).

Организации должны рассчитывать налоговую нагрузку, чтобы понять, насколько их деятельность и уплата налогов привлекают внимание налоговых органов, которые могут принять решение о проведении выездной налоговой проверки.

Единой методики для расчета налоговой нагрузки нет. Оценка налоговой нагрузки производится с использованием различных методик и подходов.

Главным источником информации при определении уровня налоговой нагрузки служат данные налогового и бухгалтерского учета.

Расчет налогового бремени может иметь еще одну важную для организации цель — прогнозирование налогового бремени на будущий период.

Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Минфином России, согласно которому уровень налоговой нагрузки — это отношение всех уплаченных организацией налогов к выручке, включая выручку от прочей реализации:

НН = (НП / (В + ВД)) × 100 %, (1)

где НН — налоговая нагрузка на предприятие;

НП — уплаченные налоги;

В — выручка от реализации продукции (работ, услуг);

ВД — внереализационные доходы.

Рассчитанная по данной методике налоговая нагрузка характеризует только налогоемкость продукции (работ или услуг), произведенной хозяйствующим субъектом, и не дает реальной картины налогового бремени налогоплательщика.

Расчеты налоговой нагрузки по методике Минфина РФ в организации ООО «Кроха и Компания» рассчитаны по формуле 1 и представлены в таблице 1.

Таблица 1

Расчет налоговой нагрузки ООО «Кроха и Компания» за 2014–2015 гг по методике Минфина РФ

|

Наименование показателя |

за 2014 |

За первоеполугодие 2015 |

|

1. Доходы от реализации без НДС, руб. |

5 636 248 |

2 418 391 |

|

2. Прочие доходы, руб. |

125 869 |

57 247 |

|

3. Сумма платежей во внебюджетные фонды, руб. |

352 234 |

254 636 |

|

4. Сумма налоговых платежей, руб. |

719 095 |

317 539 |

|

5. Общая сумма налогов в бюджет и внебюджетные фонды, руб. |

1 063 435 |

572 159 |

|

6. НДС к уплате, руб. |

169 949 |

147 574 |

|

7. Общая налоговая нагрузка, % |

18,5 |

23,1 |

|

8. Налоговая нагрузка по платежам в бюджет, % |

12,4 |

12,8 |

|

9. Налоговая нагрузка по платежам во внебюджетные фонды, % |

6,1 |

10,3 |

|

10. Налоговая нагрузка по НДС, % |

2,9 |

6,0 |

Общая налоговая нагрузка в выбранной организации составляет 12,4 % и 12,8 % в 2014 и 2015 гг соответственно. Динамика средней налоговой нагрузки в торговой отрасли по России представлена на рисунке 6.

Рис. 1. Сравнение налоговой нагрузки на предприятии со средним значением по России в торговой отрасли

Как видно из графика в 2014 году налоговая нагрузка была выше среднего значения.

В первом полугодие 2015 она имеет положительную динамику, однако невозможно делать какие-либо дальнейшие выводы по причине того, что все ещё отсутствуют официальные данные касающиеся средней налоговой нагрузки за текущий отчетный период (второе полугодие 2015 года). Несмотря на отсутствие данных, можно построить линию тренда, благодаря которой появляется возможность спрогнозировать налоговую нагрузку на будущий период.

Существует иная методика, которую предложила Е. А. Кирова в статье «Методология определения налоговой нагрузки на хозяйствующие субъекты», согласно которой: сумма уплаченных налогов и платежей во внебюджетные фонды увеличивается на сумму недоимки по налоговым платежам; в сумму налогов не включается НДФЛ; сумма налогов соотносится с вновь созданной организацией стоимостью продукции.

По мнению Кировой, налоговая нагрузка подразделяется на абсолютную и относительную. Абсолютная налоговая нагрузка рассчитывается следующим образом:

АНН = НП + НД, (2)

где АНН — абсолютная налоговая нагрузка;

НП — общая сумма всех уплаченных налогов;

НД — недоимка по платежам.

Однако абсолютная налоговая нагрузка отражает лишь сумму налоговых обязательств субъекта хозяйственной деятельности и не учитывает тяжесть налогового бремени. Для определения уровня налоговой нагрузки Кирова предлагает использовать показатель относительной налоговой нагрузки.

Вновь созданная стоимость продукции организации определяется следующим образом:

ВСС = ОТ + НП + П, (3)

где ВСС — вновь созданная стоимость;

ОТ — оплата труда;

НП — общая сумма всех уплаченных налогов;

П — прибыль организации.

В этом случае относительная налоговая нагрузка определяется по следующей формуле:

ОНН = (АНН / ВСС) × 100 % (4)

Расчет налоговой нагрузки по методике Кировой на предприятии ООО «Кроха и Компания» представлен в таблице 2.

Таблица 2

Расчет налоговой нагрузки ООО «Кроха и Компания» за 2014–2015 гг по методике Кировой Е. А.

|

Наименование показателя |

за 2014 |

За первоеполугодие 2015 |

|

1. Прибыль, руб. |

42 000 |

-139 000 |

|

2. Оплата труда, руб. |

1 956 292 |

1 091 021 |

|

3. Общая сума налогов в бюджет и внебюджетные фонды, руб. |

1 063 435 |

572 159 |

|

4. Недоимка по платежам, руб. |

- |

- |

|

5. Вновь созданная стоимость, руб. |

3 061 727 |

1 524 180 |

|

6. Абсолютная налоговая нагрузка, руб. |

1 063 435 |

572 159 |

|

7. Относительная налоговая нагрузка, % |

34,7 |

37,5 |

Стоит отметить, что данная методика учитывает все налоговые платежи, уплачиваемые непосредственно организацией, поэтому величина налоговой нагрузки, рассчитанная по данной методике, объективно отражает тяжесть налогового бремени организации.

Методика, разработанная М. Н. Крейниной, заключается в сопоставлении налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого уплачиваются налоги, имеет свой критерий оценки тяжести налогового бремени.

Для расчетов в выбранной организации по методике Крейниной, приведенных в таблице 5, использовалась формула:

НН = (В — С — П) / (В — С) × 100 %, (5)

где В — выручка от реализации продукции (работ, услуг);

С — себестоимость продаж;

П — чистая прибыль организации.

Таблица 3

Расчет налоговой нагрузки ООО «Кроха и Компания» за 2014–2015 гг по методике Крейниной М. Н.

|

Наименование показателя |

за 2014 |

За первоеполугодие 2015 |

|

1. Прибыль, руб. |

42 000 |

-139 000 |

|

2. Доходы от реализации без НДС, руб. |

5 636 248 |

2 418 391 |

|

3. Себестоимость продаж, руб. |

2 974 800 |

1 289 100 |

|

4. Общая налоговая нагрузка, % |

98,4 |

112,3 |

Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидна недооценка влияния косвенных налогов (НДС и акцизов).

Величина налоговой нагрузки по данной методике является достаточно высокой, так как в качестве базы для расчета принимается чистая прибыль, не учитывая косвенные налоги (итог — необоснованное завышение налоговой нагрузки). Поэтому сделать объективные выводы на основе произведенных расчетов не представляется возможным.

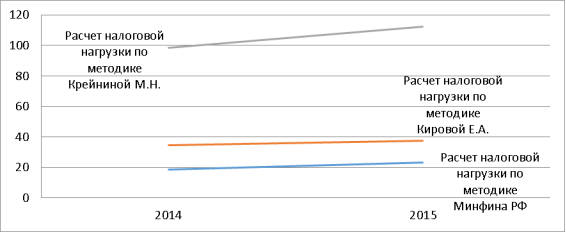

Сравнение получившихся показателей в результате расчетов по трем методикам представлено на рисунке 2.

Рис. 2. Сравнение показателей, рассчитанных по трем методикам

Как видно по графику, какой бы методикой расчета налогового бремени не пользовалась организация, все они показывают примерно одинаковые темпы прироста (таблица 4).

Методика Крейниной отличается наиболее высокими темпами. Это обусловлено тем, что здесь предполагается ситуация, в которой организация вообще не платит налогов. Также данная методика является средством анализа воздействия только прямых налогов на финансовое состояние предприятия

Организации торговой отрасли могут использовать общий режим налогообложения и специальные режимы налогообложения, а также выступать налогоплательщиком отдельных налогов при наличии соответствующего объекта налогообложения.

Таблица 4

Темпы прироста налоговой нагрузки

|

|

Темпы прироста |

|

Расчет налоговой нагрузки по методике Минфина РФ |

24,9 |

|

Расчет налоговой нагрузки по методике Кировой Е. А. |

8,1 |

|

Расчет налоговой нагрузки по методике Крейниной М. Н. |

14,1 |

Оптимальный размер налоговой нагрузки имеет большое значение в современных экономических условиях для развития организаций. Снижение налоговой нагрузки может способствовать увеличению экономического роста организаций.

Проведя исследования налоговой нагрузки в торговой отрасли на примере предприятия ООО «Кроха и Компания» можно сделать вывод, что данное бремя давит на предприятие, не давая в полной мере реализовывать свою цель — максимизацию прибыли.

Литература:

- Гражданский кодекс РФ

- Налоговый кодекс РФ

- Бондарев Н. С. Оценка налоговой нагрузки в Российской Федерации / Н. С. Бондарев // Молодой ученый. — 2015.

- Орлова В. М. Современные методики расчета налоговой нагрузки на предприятии / В. М. Орлова // Налоги. — 2011.

- Хмельницкая Н. В. Методика анализа соответствия бухгалтерской финансовой отчетности налоговым декларациям / Н. В. Хмельницкая // Молодой ученый. — 2014.

- Налоговый вестник [Электронный ресурс]. URL:http://www.nalvest.ru/ (дата обращения: 10.10.2015).

- Официальный портал правительства Калининградской области [Электронный ресурс]. URL:http://minprom.gov39.ru/ (дата обращения: 12.10.2015).