Систематизация и классификация налоговых льгот

Авторы: Плишкин Александр Алексеевич, Емельянов Дмитрий Владимирович, Сиражетдинов Дмитрий Олегович, Зубарева Евгения Константиновна, Пенькова Инесса Вячеславовна

Рубрика: Финансы, деньги и кредит

Опубликовано в Вопросы экономики и управления №1 (3) январь 2016 г.

Дата публикации: 24.12.2015

Статья просмотрена: 1138 раз

Библиографическое описание:

Систематизация и классификация налоговых льгот / А. А. Плишкин, Д. В. Емельянов, Д. О. Сиражетдинов [и др.]. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 1 (3). — С. 26-30. — URL: https://moluch.ru/th/5/archive/22/594/ (дата обращения: 20.04.2024).

Сейчас в России проводится активная государственная социальная политика. Повышение качества жизни населения невозможно без кардинального инновационного преобразования экономики в целом [6, 7]. Современное состояние российского общества характеризуется углубляющимся социальным расслоением, ростом разрыва в уровне благосостояния различных социальных групп. В указанной ситуации значительно возрастает роль социальной политики в социально-ориентированных отраслях, в частности, в сфере жилищно-коммунального хозяйства (ЖКХ), жилищного строительства, образования, здравоохранения, культуры, спорта, общественного транспорта, а также в области производства продуктов питания.

Особую важность в современной ситуации приобретают вопросы общественного регулирования распределения доходов, реализуемого посредством использования государством различных регулирующих инструментов и в первую очередь через систему налогообложения и ценообразования [4]. Принято полагать, что наличие в налоговом законодательстве страны различных преференций и льгот свидетельствует о его высоком уровне социально-экономического развития. Связь налогообложения и качества жизни населения очевидна. Доход индивидуума состоит из заработной платы, пособий, пенсий, дивидендов. Все эти составляющие обременяются налогами, которые поступают в бюджетную систему государства.

Налоговые льготы — это сфера прямого налогового воздействия на субъект налога; они устанавливаются с учетом особенностей отдельных видов налогов и назначения использования. Цели налогового льготирования изменяются со сменой приоритетов социально-экономической политики государства.

Актуальность исследования понятия налоговых льгот в современном мире обусловлено отсутствием в современном налоговом законодательстве финансово-кредитного учения о налоговых льготах, которое могло бы послужить правильному пониманию такого понятия, как «налоговые льготы». Эта проблема, в частности, связана с несогласованностью в подходах к классификации налоговых льгот в правовой литературе.

Льготы — это предоставление кому-либо преимуществ, частичное освобождение от выполнения установленных правил, обязанностей или облегчение условий их выполнения.

Как любое специфическое юридическое и экономическое явление, налоговая льгота нуждается в определении. Исходя из выше сказанного, налоговые льготы или льготы по налогам и сборам представляют собой преимущества, которые могут предоставляется отдельным категориям налогоплательщиков и плательщиков сборов, по сравнению с другими плательщиками. Также к понятию налоговых льгот относят возможность полного освобождения от уплаты налогов или возможность уплачивать их в меньшем размере, что следует из статьи 56 НК РФ. Налоговые льготы являются одним из элементов налоговой политики и выполняют социальные и экономические цели [1–3].

Применение налоговых льгот в налоговой системе несёт, как позитивные, так и негативные последствия. Так позитивные последствия заключаются в том, что льготы делают налоговую систему более гибкой по отношению к отдельным категориям налогоплательщиков. С другой стороны, они усложняют налоговую систему тем, что затрудняют контроль за соблюдением налогового законодательства.

Льготы могут быть общими (для всех плательщиков) или специальными (для отдельных групп). Главное назначение налогового льготирования — стимулирование экономического подъема, в том числе развитие социально-ориентированных на обеспечение жизни человека видов экономической деятельности, также ресурсосбережения, охраны природы и других факторов. Создание налоговых преимуществ — это одно из основных свойств льгот, определяющих их содержание и назначение в бюджетно-налоговой практике. Применяя различные льготы, варьируя их размеры, государство может содействовать развитию определенных отраслей хозяйственного комплекса страны, оказывать влияние на темпы накопления капитала, структуру инвестиций, координируя с реальными экономическими тенденциями [1, 4].

Разрабатывая систему налоговых льгот, необходимо учитывать характеристики стимулирующей и фискальной функций.

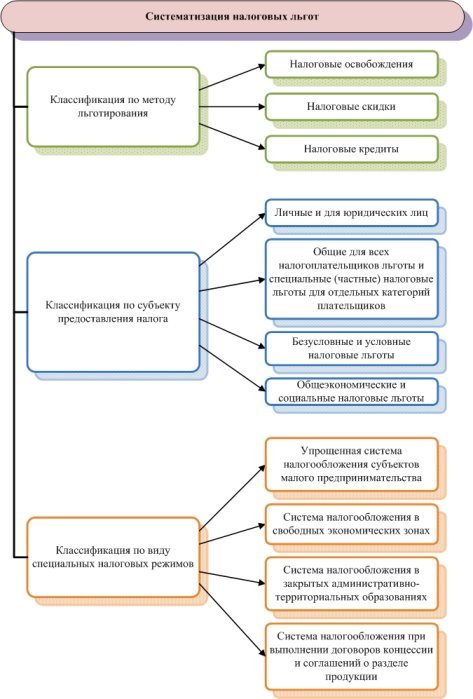

Рассмотрим более подробно схему систематизации налоговых льгот, изображенной на рисунке 1.

В основе классификации по методу льготирования лежат различия в методах и способах льготирования и результатов их влияния на изменение какого-либо конкретного элемента структуры налога.

Рис. 1. Систематизация налоговых льгот

Налоговые освобождения — вид льготы, полностью или частично исключающий из-под налогообложения определенные категории налогоплательщиков, отвечающих установленным критериям. Освобождения предоставляются конкретным категориям граждан, установленных законодательно, в отношении которых могут применяться нормы полного или частичного их освобождения от обязанностей налогоплательщиков.

Налоговые скидки — льготы, позволяющие использовать пониженные или нулевые налоговые ставки. Также, как и освобождения, скидки предоставляются конкретным категориям граждан.

Сущность налогового кредита заключается в изменении срока уплаты налогов при наличии соответствующих оснований. Налоговый кредит строится на договорной основе, включающей сроки переноса платежа, порядок погашения задолженности и при соответсвующих основаниях повышения процентной ставки.

В классификации в зависимости от субъекта предоставления налога налоговые льготы могут быть дифференцированы на льготы, предоставляемые физическим лицам, индивидуальным предпринимателям и юридическим лицам. Указанная классификация имеет практическое применение при анализе размеров налоговых, а также оценивает степень эффективности предоставления различным категориям налогоплательщиков и плательщиков сборов. Налоговые льготы можно разделить на условные и безусловные.

К льготам для физических и юридических лиц относят налоговую амнистию, налоговые изъятия, налоговые каникулы, понижение налоговых ставок.

Налоговая амнистия освобождает от соответствующих штрафных санкций лицо, совершившее налоговое правонарушение. Налоговые изъятия представляют собой выведение из-под налогообложения отдельных элементов объекта налога. Сущность налоговых каникул заключается в тотальном освобождении налогоплательщика от уплаты налога на определённый период времени, установленный законодательно [1, 5].

Статья 18 НК РФ вводит новое специфическое понятие «специальный налоговый режим». Специальный налоговый режим это особый способ исчисления и уплаты налогов, установленных законодательством о налогах и сборах [3].

Сущность действия специальных налоговых режимов заключается в способе правового регулирования деятельности хозяйствующих субъектов на определенных территориях России. В зависимости от специальных налоговых режимов классифицируются 4 вида налоговых льгот.

Упрощённая система налогообложения — специальный налоговый режим, особенность которого состоит в снижение налоговой нагрузки на субъекты малого и среднего бизнеса, а также в облегчении и упрощении ведения налогового учёта и бухгалтерского учёта.

Свободные экономические зоны (СЭЗ) — это разновидность специального налогового режима на конкретной территории, где созданы более благоприятные условия для работы фирм и предпринимателей, в сравнении с другими регионами. Очень популярный способ законной минимизации налогов это использование различных схем СЭЗ. Для органов местного самоуправления, в пределах которых расположены промышленные предприятия по разработке, изготовлению, хранению и утилизации оружия массового поражения, переработке радиоактивных и других материалов, военные и иные объекты создана специальная система налогооблажения — налогооблажение в закрытых административно-территориальных образованиях. Сущность этой системы заключается в предоставление различных налоговых льгот и специальные условия проживания граждан [1].

Таким образом, цель налоговых льгот заключается в создании со стороны государства более благоприятных условий налогооблажения. А наличие правильной и грамотной классификации позволяет соблюдать принцип справедливости. Налоговые льготы также должны стимулировать выпуск конкурентоспособной на мировом рынке продукции. Грамотное налогооблажение будет отражать высокое качество проживание в России.

Литература:

- Барулин, С. В. Налоговые льготы как элемент налогообложения и инструмент налоговой политики / С. В. Барулин, А. В. Макрушин // Финансы. — 2008. — № 2. — С. 39–40.

- Гудков, И. Н. Налоговые льготы как институт налогового права РФ / И. Н. Гудков // Финансовое право. — 2009. — № 3. — С. 19–20.

- Налоговый кодекс Российской Федерации (часть первая) от 1.01.2014 г.

- Ордынская, Е. В. Отдельные вопросы применения налоговых льгот / Е. В. Ордынская, В. В. Греньков // Экономика. Налоги. Право. — 2012. — № 4. — С. 110–118.

- Экономика льгот. Статья II. Налоговые льготы / И. Николаев, И. Шульга, С. Артемьева, А. Калинин // Общество и экономика. — 2003. — № 10. — С.122–137.

- Губер Н. Б., Ребезов М. Б., Топурия Г. М. Инструменты снижения рисков при реализации инновационных проектов в сфере продуктов питания животного происхождения. Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент. 2014. Т. 8. № 1. С. 156–159.

- Зинина О. В., Ребезов М. Б., Асенова Б. К. Инновационные технологии переработки сырья животного происхождения. Алматы, 2015. Сер. Продукты питания животного происхождения

Похожие статьи

Проблемы использования налоговых льгот | Статья в журнале...

льгота, налоговая система, специальный налоговый режим, налоговая амнистия, налоговое льготирование, налоговый кредит, отдельная категория налогоплательщиков, Россия, РФ, категория граждан.

Понятие, признаки налоговых льгот | Статья в журнале...

Ключевые слова: налог, налоговая льгота, налоговая обязанность, налогоплательщик. В юридической науке правовые льготы являются самостоятельным объектом исследования.

Льготы по налогам и сборам как элемент налоговой политики

налоговая политика, налоговая льгота, налоговая обязанность, налогоплательщик, налоговый механизм.

Налоговая система Российской Федерации | Статья в журнале...

Налоговая политика России и основные направления ее развития.

Льготы по налогу на прибыль организаций | Статья в журнале...

Ключевые слова: налоговая политика, налоговая льгота, налоговая обязанность, налогоплательщик, налоговый механизм. Льготы по налогу на прибыль организаций. Правовое регулирование налоговой амнистии в Российской Федерации.

Недостатки современной налоговой системы | Статья в журнале...

налоги, налоговая система, налоговые платежи, налоговые отчисления, налоговая нагрузка, регулирование экономики.

налоговая система, налог, налоговый контроль, недвижимое имущество, РФ, Правительство РФ, налоговая система РФ, налоговое администрирование...

Основные недостатки действующей системы налогообложения

Ключевые слова: налоговая система, система налогообложения, налоги, налоговое администрирование, налоговое законодательство. Система налогообложения — это совокупность налогов и сборов, которые взимаются в определенном порядке [6]. В НК РФ не...

Налоговая система Российской Федерации | Статья в журнале...

налоговая система, налог, налоговая нагрузка, уплата налогов, налоговое законодательство, Российская Федерация, налогоплательщик, Россия, сбор. Основные недостатки действующей системы налогообложения. Ключевые слова: налоговая система...

Особенности налогообложения субъектов малого бизнеса

Упрощенная система налогообложения — это специальный налоговый режим, распространяющий свое действие на всей территории Российской Федерации на основании главы 26.2 Налогового кодекса РФ.

Налогообложение иностранных граждан в Российской...

Налоговая система Российской Федерации | Статья в журнале... Вся налоговая система Российской Федерации делится на 3 уровня налогов, не считая специальных налоговых режимов.

Похожие статьи

Проблемы использования налоговых льгот | Статья в журнале...

льгота, налоговая система, специальный налоговый режим, налоговая амнистия, налоговое льготирование, налоговый кредит, отдельная категория налогоплательщиков, Россия, РФ, категория граждан.

Понятие, признаки налоговых льгот | Статья в журнале...

Ключевые слова: налог, налоговая льгота, налоговая обязанность, налогоплательщик. В юридической науке правовые льготы являются самостоятельным объектом исследования.

Льготы по налогам и сборам как элемент налоговой политики

налоговая политика, налоговая льгота, налоговая обязанность, налогоплательщик, налоговый механизм.

Налоговая система Российской Федерации | Статья в журнале...

Налоговая политика России и основные направления ее развития.

Льготы по налогу на прибыль организаций | Статья в журнале...

Ключевые слова: налоговая политика, налоговая льгота, налоговая обязанность, налогоплательщик, налоговый механизм. Льготы по налогу на прибыль организаций. Правовое регулирование налоговой амнистии в Российской Федерации.

Недостатки современной налоговой системы | Статья в журнале...

налоги, налоговая система, налоговые платежи, налоговые отчисления, налоговая нагрузка, регулирование экономики.

налоговая система, налог, налоговый контроль, недвижимое имущество, РФ, Правительство РФ, налоговая система РФ, налоговое администрирование...

Основные недостатки действующей системы налогообложения

Ключевые слова: налоговая система, система налогообложения, налоги, налоговое администрирование, налоговое законодательство. Система налогообложения — это совокупность налогов и сборов, которые взимаются в определенном порядке [6]. В НК РФ не...

Налоговая система Российской Федерации | Статья в журнале...

налоговая система, налог, налоговая нагрузка, уплата налогов, налоговое законодательство, Российская Федерация, налогоплательщик, Россия, сбор. Основные недостатки действующей системы налогообложения. Ключевые слова: налоговая система...

Особенности налогообложения субъектов малого бизнеса

Упрощенная система налогообложения — это специальный налоговый режим, распространяющий свое действие на всей территории Российской Федерации на основании главы 26.2 Налогового кодекса РФ.

Налогообложение иностранных граждан в Российской...

Налоговая система Российской Федерации | Статья в журнале... Вся налоговая система Российской Федерации делится на 3 уровня налогов, не считая специальных налоговых режимов.