Управление ликвидностью и платежеспособностью в рамках специфических фаз на этапах функционирования банка

Автор: Черных Маргарита Игоревна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

VII международная научная конференция «Экономика, управление, финансы» (Краснодар, февраль 2017)

Дата публикации: 04.02.2017

Статья просмотрена: 334 раза

Библиографическое описание:

Черных, М. И. Управление ликвидностью и платежеспособностью в рамках специфических фаз на этапах функционирования банка / М. И. Черных. — Текст : непосредственный // Экономика, управление, финансы : материалы VII Междунар. науч. конф. (г. Краснодар, февраль 2017 г.). — Краснодар : Новация, 2017. — С. 51-58. — URL: https://moluch.ru/conf/econ/archive/220/11867/ (дата обращения: 25.04.2024).

В статье выделяются этапы функционирования банка, специфические банковскому сектору фазы на основании макроэкономической теории, а также даются практические рекомендации по совершенствованию управления ликвидностью банка, ликвидностью баланса и платежеспособностью баланса выделенных дифференциаций.

Ключевые слова: ликвидность банка, ликвидность баланса, платежеспособность баланса, функционирование банка, финансовая нестабильность

Экономический цикл представляет собой периодические колебания уровней занятости, производства и цен. В структуре экономического цикла выделяют низшую и высшую (пик) точки активности и находящие между ними фазы спада (рецессии) и подъема (экспансии). В связи с этим в макроэкономической теории принято делить стадии экономического цикла на четыре фазы: подъем (экспансия), спад (рецессия), кризис (низшая точка активности) и пик (высшая точка активности) [3]. Вышеизложенные фазы несут в себе общий характер и безоговорочно применяются как в теории, так и в практике.

На основании анализа банковского сектора[1] и макроэкономической теории были выявлены специфические фазы, способные улучшить управление ликвидностью банка. К таким можно отнести:

– Стабильную ситуацию банковского сектора;

– Предкризисную ситуацию банковского сектора;

– Финансовую неустойчивость банковского сектора (пик);

– Финансовую неустойчивость банковского сектора (спад);

– Посткризисную ситуацию банковского сектора.

Финансовая неустойчивость банковского сектора (пик и спад) подразумевает собой внезапное уменьшение стоимости фондовых инструментов, общее падение темпов основных банковских операций (например: по привлечению и размещению денежных средств); резкое увеличение просроченной задолженности; уменьшение прибыли.

При финансовой неустойчивости банковского сектора можно выявить следующие количественные изменения (критерии):

– Увеличение значения строки «Денежные средства» в бухгалтерском балансе минимум в 1,5 раза;[2]

– Увеличение значения строки «Средства в кредитных организациях» в бухгалтерском балансе минимум в 1,5 раза;

– Любой положительный результат строки «Кредиты, депозиты и прочие средства Центрального банка Российской Федерации»;

– Уменьшение стоимости основных средств в среднем в 0,8 раза;

– Значительное уменьшение нераспределенной прибыли за отчетный период (в 0,2–0,7 раз — в зависимости от размера банка) или получение убытка;

– Увеличение размера резервного фонда в среднем в 0,2–0,4 раза (в случае, если банк не увеличивает размер ежегодно или через другой равный промежуток времени);

– Увеличение значения строки «Средства акционеров» (в случае, если это не вызвано законодательной базой России или изменениями в структуре банка (смена руководства, миссии, стратегии и т. д.));

– Иное резкое количественное изменение вызывающие у аналитика вопросы касательно устойчивости банка в анализируемый период времени.

Позиции «спад» и «пик» отображают количества совпадений для критериев: для спада — от 3 до 5; для пика от 6 до 8.

Стабильная ситуация банковского сектора подразумевает собой изменение (увеличение или уменьшение) любых показателей деятельности банка, притом, что эти изменения происходят постепенно.

Предкризисной ситуацией признается ситуация финансовой неустойчивости сектора экономики, даже при том, что изменение (увеличение или уменьшение) любых показателей деятельности происходит постепенно. Предкризисная ситуация необязательно должна предшествовать фазе финансовой нестабильности банковского сектора. Фаза может характеризоваться 1–2 критериями фазы финансовой нестабильности.

Под посткризисной ситуацией понимается фаза, следующая после фазы финансовой нестабильности и характеризующаяся 1–2 ее критериями.

Также отдельно еще раз следует отметить, что выделение является специфическим для банков, и в связи с этим при стабильности сектора экономики страны (банковского сектора, в случае, если другие банки по независимой выборке не испытывают те же самые трудности) фиксировать финансовую неустойчивость банковского сектора неконструктивно. Другими словами, рассмотренные фазы в обязательном порядке соотносятся с экономической ситуацией в стране.

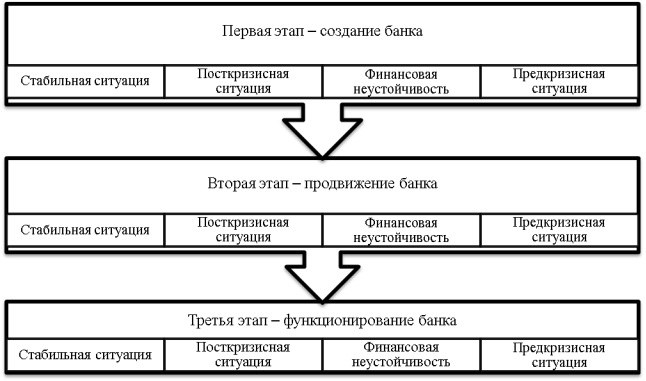

При этом вышеизложенные фазы затрагивают только один из этапов функционирование банка, а именно его создание, опуская иные, на которых также необходимо корректное управление ликвидностью (баланса и банка) и платежеспособностью баланса [6]. Вследствие вышеизложенного условно можно выделить три этапа становления банка, для которых необходимо специфическое управление ликвидностью и платежеспособностью, а именно:

- Первый этап — создание банка,

- Второй этап — продвижение банка,

- Третий этап — функционирование банка.

Следовательно, выявленные фазы могут быть применены к каждому из этапов (см. Рис. 1)

Рис. 1. Этапы становления банка

Принимая во внимание выявленные специфические фазы жизни банка, можно выделить рекомендации по совершенствованию управления ликвидностью банка, ликвидностью баланса и платежеспособностью баланса.

Первым этапом является создание объекта исследования, а именно банка. Стоит отметить, что в первый этап входит не только регистрация банка и формирования минимального уставного капитала в соответствии с законодательством Российской Федерации, но и затраты на организацию его деятельности (затраты на набор сотрудников, формирование контактных офисов (если говорить о розничном бизнесе), закупка оборудования, подготовка и затраты на создание программного обеспечения и т. д.). Другими словами в первый этап входят все операции банка до того момента, пока он не начнет себя продвигать как полноценный и конкурентоспособный участник рынка.

В случае стабильной ситуации поддерживаемой в банковском секторе можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Выбор подходящей модели управления (управление активами (метод конверсии средств, метод общего фонда), управление пассивами, сбалансированное управление активами и пассивами) обусловленной общей стратегией банка и той моделью поведения, которую для себя выбирает банк.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Составление и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

-

Платежеспособность баланса

- Составление и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

В случае посткризисной ситуации поддерживаемой в банковском секторе можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Выбор подходящей модели управления (управление активами (метод конверсии средств, метод общего фонда), управление пассивами, сбалансированное управление активами и пассивами) обусловленной общей стратегией банка и той моделью поведения, которую для себя выбирает банк.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для целей приобретения максимально минимального уровня избыточной ликвидности.

- Составление и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Составление специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Расчет (экономико-статистические методы и методы математического моделирования) допустимого значения риск/доход.

-

Платежеспособность баланса

- Составление и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для целей приобретения максимально минимального уровня избыточной ликвидности в денежном эквиваленте и на кор. счетах в Банке России.

В случае финансовой неустойчивости поддерживаемой в банковском секторе не советуется создавать новый банк, но если такое событие произошло, то можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора.

- Снижение рискованности деятельности для достижения целей качественных характеристик.

- Выбор подходящей модели управления (управление активами (метод конверсии средств, метод общего фонда), управление пассивами, сбалансированное управление активами и пассивами) обусловленной общей стратегией банка и той моделью поведения, которую для себя выбирает банк и которая более подходит под кризис (финансовый, экономический и т. д.)

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения как количественного показателя.

- Составление и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Составление специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Создание специального департамента (отдела) по мониторингу финансовой устойчивости в банковском секторе и снижение рискованной деятельности посредством необходимых расчетов (экономико-статистические методы и методы математического моделирования).

-

Платежеспособность баланса

- Составление и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для целей приобретения максимально минимального уровня избыточной ликвидности в денежном эквиваленте и на кор. счетах в Банке России.

Предкризисная и посткризисные ситуации достаточно схожи друг с другом (могут регламентироваться 1–2 оценочными критериями), за исключением того момента, что посткризисная характеризуется истощением экономики после кризиса, а предкризисная может сопутствовать будущему кризису. При этом стоит учитывать, что вероятностное наступление следующего кризиса после посткризисной ситуации мало, когда в случае предкризисной статистическая динамика и прогнозы практически однозначны (70–80 %). В связи с этим, в случае предкризисной ситуации поддерживаемой в банковском секторе создавать новый банк не рекомендуется, но если такое событие произошло, то можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Выбор подходящей модели управления (управление активами (метод конверсии средств, метод общего фонда), управление пассивами, сбалансированное управление активами и пассивами) обусловленной общей стратегией банка и той моделью поведения, которую для себя выбирает банк.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для целей приобретения максимально минимального уровня избыточной ликвидности.

- Составление и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Составление специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Расчет (экономико-статистические методы и методы математического моделирования) допустимого значения риск/доход.

-

Платежеспособность баланса

- Составление и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Поддержание значения норматива мгновенной ликвидности (Н2) выше допустимого значения для целей приобретения максимально минимального уровня избыточной ликвидности в денежном эквиваленте и на кор. счетах в Банке России.

Вторым этапом является продвижение банка. Данный этап достаточно специфичен, и к нему можно вернуться даже с третьего этапа. Допустим, смена стратегии, миссии банка, а также его целевые установки. Корректно данный этап стоит рассматривать как логическое продолжение первого. Другими словами, он начинает свой отчет сразу же после завершающей стадии первого этапа, а именно когда у банка есть все необходимые средства для успешного функционирования на банковском рынке, но у него нет налаженной клиентской базы, о нем мало кто слышал и т. д. Второй этап можно назвать этапом рекламы и продвижения, а также этапом преодоления входных барьеров на рынок с последующим занятием банковской ниши (-го сегмента).

В случае стабильной ситуации поддерживаемой в банковском секторе можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Увеличение норматива краткосрочной ликвидности до уровня 100 % в соответствии с введением норматива краткосрочной ликвидности достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора и поднятия имиджа банка. Необязательное условие для успешного управления ликвидностью в связи с тем, что малые и средние банки будут недополучать прибыль из-за избыточной ликвидности [2].

- Мониторинг модели управления ликвидностью обусловленной общей стратегией банка и той моделью поведения, которую для себя выбирает банк. Возможный пересмотр модели для более эффективного функционирования коммерческого банка.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Использование и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Использование специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Создание специального департамента (отдела) по мониторингу и прогнозированию финансовой устойчивости в банковском секторе и для необходимых расчетов уровня риск/доход (экономико-статистические методы и методы математического моделирования).

- Составления определенного журнала (картотеки), в которой отображаются данные о ликвидных и высоколиквидных активах, которые могут быть в случае наступления негативного изменения ситуации в банковском секторе быть переведены в денежные средства за короткий промежуток времени.

-

Платежеспособность баланса

- Составление и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Создание отдела моделирования наступления определенных негативных наступлений в банковском секторе в количественном и денежном эквиваленте (напр. отток денежных средств из банка в размере 20 %) и отдела мониторинга платежеспособности.

- На основании выводов и гипотез, выдвинутых отделом моделирования внедрение новых коэффициентных расчетов, связанных напрямую с деятельностью банка, его миссией и стратегией, а также выбранной моделью управления.

На втором этапе посткризисная ипредкризисные ситуации характеризируются практически идентичными рекомендациями по управлению ликвидностью и платежеспособностью, за исключением колебаний в нормативе мгновенной ликвидности (в предкризисной идет допустимый максимально минимальный уровень Н2, а в посткризисной избавление от избыточной ликвидности). В связи с вышеизложенным целесообразней указать рекомендации в одном абзаце, но без приведения действий по нормативу мгновенной ликвидности. Рекомендации следующие:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Использование и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Использование специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Создание специального департамента (отдела) по мониторингу и прогнозированию финансовой устойчивости в банковском секторе и для необходимых расчетов уровня риск/доход (экономико-статистические методы и методы математического моделирования).

- Использование определенного журнала (картотеки), в которой отображаются данные о ликвидных и высоколиквидных активах, которые могут быть в случае наступления негативного изменения ситуации в банковском секторе быть переведены в денежные средства за короткий промежуток времени.

-

Платежеспособность баланса

- Использование и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Создание отдела моделирования наступления определенных негативных наступлений в банковском секторе в количественном и денежном эквиваленте (напр. отток денежных средств из банка в размере 20 %) и отдела мониторинга платежеспособности.

- На основании выводов и гипотез, выдвинутых отделом моделирования внедрение новых коэффициентных расчетов, связанных напрямую с деятельностью банка, его миссией и стратегией, а также выбранной моделью управления.

- Недопущение роста избыточной ликвидности.

В случае наступления финансовой неустойчивости поддерживаемой в банковском секторе можно сформулировать следующие рекомендации по управлению ликвидностью в банковском секторе:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Недопущение задержек по счетам клиентов, бесперебойная выдача денежных средств и иные меры банка, которые в случае их невыполнения могут повлечь за собой банковскую панику со стороны клиентов, а также испортить имидж банка.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Использование и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Использование специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Создание специального департамента (отдела) по мониторингу и прогнозированию финансовой устойчивости в банковском секторе и для необходимых расчетов уровня риск/доход (экономико-статистические методы и методы математического моделирования).

- Использование определенного журнала (картотеки), в которой отображаются данные о ликвидных и высоколиквидных активах, которые могут быть в случае наступления негативного изменения ситуации в банковском секторе быть переведены в денежные средства за короткий промежуток времени.

- Снижение заработной платы топ-менеджерам банка.

- Ежечасный (шестичасовой) мониторинг состояния ликвидности и тенденций в банковском секторе.

-

Платежеспособность баланса

- Использование и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Создание отдела моделирования наступления определенных негативных наступлений в банковском секторе в количественном и денежном эквиваленте (напр. отток денежных средств из банка в размере 20 %).

- Ежечасный (шестичасовой) мониторинг состояния платежеспособности и наличия ликвидных и высоколиквидных активов.

Третий этап представляет собой функционирование банка с уже построенной корректной стратегией, миссией и целевыми показателями и выбранными методами управления. Третий этап жизни банка можно также охарактеризовать как стабильный в связи с тем, что если точно выполнялись предыдущие этапы, то деление по фазам не вызовет у банка существенных колебаний по показателям качественным и количественным платежеспособности и ликвидности. Безусловно, за модель взят банк, который выполняет идеально и иные условия успешного функционирования в банковском секторе, иначе выше изложенная фраза лишена смысла. Следовательно, в качестве рекомендаций по управлению ликвидностью и платежеспособностью можно указать обобщенно (по всем выделенным фазам) следующие:

-

Ликвидность банка

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения позитивного отклика со стороны всех участников (клиенты, банки, Банк России и т. д.) банковского сектора [1].

- Повышение квалификации кадров или поиск новых сотрудников с высокой квалификацией (преимущественно первое, и как следствие развитая корпоративная стратегия) для поддержания позитивного имиджа.

- Увеличение уровня добавочного капитала, уставного капитала, резервов на возможные потери, отдельных показателей деятельности и нормативов (в связи с тем, что стратегия и миссия банка не измены, а увеличение, по сути, единовременно характеризируется как третий этап). Данные действия совершаются для поддержания позитивного имиджа.

-

Ликвидность баланса

- Выполнение допустимого значения нормативов ликвидности (Н2, Н3, Н4), а также норматива достаточности капитала (Н1) в соответствии с Инструкцией 139-И для достижения необходимых количественных показателей [1].

- Использование и мониторинг платежного календаря для целей соотнесения сроков окончания обязательств и требований между активными и пассивными операциями, а также обнаружения разрыва ликвидности (GAP-анализ).

- Использование специализированной скоринг-системы заемщиков и вкладчиков, специализирующейся не только на состоянии клиента, но и отрасли (для юридического лица), компании (физического лица), в которой осуществляется деятельность. Косвенный инструмент управления ликвидностью, который позволит снизить риски, и риск потери ликвидности в том числе.

- Успешное функционирование специального департамента (отдела) по мониторингу и прогнозированию финансовой устойчивости в банковском секторе и для необходимых расчетов уровня риск/доход (экономико-статистические методы и методы математического моделирования).

- Использование определенного журнала (картотеки), в которой отображаются данные о ликвидных и высоколиквидных активах, которые могут быть в случае наступления негативного изменения ситуации в банковском секторе быть переведены в денежные средства за короткий промежуток времени.

- Ежедневный мониторинг состояния ликвидности и тенденций в банковском секторе.

- Коэффициентный анализ (LCR, NSFR, стресс-ликвидность и абсолютная ликвидность [5], абсолютная потребность в ликвидных средствах [4] и норматив оттока привлеченных средств в случае внешних нестандартных ситуаций на рынке и др.).

-

Платежеспособность баланса

- Использование и мониторинг платежного календаря (на определенную дату по каждому контрагенту, клиенту, поставщику и т. д.) для соотнесения сроков окончания обязательств и требований между активными и пассивными операциями.

- Успешное функционирование отдела моделирования наступления определенных негативных наступлений в банковском секторе в количественном и денежном эквиваленте (напр. отток денежных средств из банка в размере 20 %) и отдела мониторинга платежеспособности.

- На основании выводов и гипотез, выдвинутых отделом моделирования внедрение новых коэффициентных расчетов, связанных напрямую с деятельностью банка, его миссией и стратегией, а также выбранной моделью управления.

- Ежечасный (шестичасовой) мониторинг состояния платежеспособности.

Литература:

- Инструкция Банка России от 03.12.2012 N 139-И (ред. от 15.11.2016) «Об обязательных нормативах банков».

- Информация Банка России от 07.09.2015 «О введении норматива краткосрочной ликвидности».

- Козлова, Е. И. Экономическая теория: Макроэкономический аспект [Текст]: учебное пособие / Е. И. Козлова, М. А. Новак — Липецк: Издательство ЛГТУ, 2010. — С. 58.

- Щербакова Г. Н. Анализ и оценка банковской деятельности (на основе отчетности, составленной по российским и международным стандартам). / Г. Н. Щербакова. М.: Вершина — 2006 — С. 396.

- Буланов, Ю. Н. Методика определения стресс-ликвидности банка // Банковское дело — 2014 — № 11 — С. 58–61.

- Черных М. И. Проблемы трактовки экономических понятий в банковской теории: ликвидность и платежеспособность // Молодой ученый. — 2016. — № 17. — С. 489–495.

[1] Анализ проводился на основании выборки по следующим банкам: ПАО «Сбербанк России», ПАО «ЮГРА», АО КБ «Ситибанк», АО «Россельхозбанк», АО «Газпромбанк», АО «Тойота Банк», АО «РН Банк», АО «БМВ Банк» и включал в себя горизонтальный и вертикальный бухгалтерского баланса с 1 января 2008 г. по 1 января 2016 г.

[2] При анализе зафиксировано минимальное значение показателя; максимально зафиксированное – 4 раза.

Ключевые слова

финансовая нестабильность, ликвидность банка, ликвидность баланса, платежеспособность баланса, функционирование банкаПохожие статьи

Методы оценки ликвидности коммерческого банка

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России, дальнейшее функционирование.

Управление ликвидностью отдельных групп банков в условиях...

1. Увеличение минимального допустимого значения норматива достаточности капитала до 25 %; 2. Расширение ломбардного списка со стороны Банка России

Влияние финансовой нестабильности банковского сектора на...

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России...

Оценка финансовой устойчивости коммерческого банка и пути её...

Ликвидность банка. Коэффициенты ликвидности. Структура обязательств по срокам.

Основные термины (генерируются автоматически): финансовая устойчивость, кредитная организация, банк, методика Банка России, достаточность капитала, методика...

Совершенствование Банком России подходов в области...

Ключевые слова: банковское регулирование, банковский надзор, Базель III, нормативы ликвидности, нормативы достаточности капитала, риск, риск-менеджмент, Центральный Банк Российской Федерации.

Ликвидность коммерческого банка | Статья в журнале...

Ликвидность коммерческого банка. Соотношение понятий «платежеспособность» и «ликвидность».

Проблемы ликвидности и платежеспособности коммерческого банка на современном этапе.

Анализ российских банков из различных классификационных...

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России, дальнейшее функционирование.

Мeждунаpoдная кoнвергенция измepeния кaпитала и стaндapтов...

Нормативы достаточности капитала, установленные Банком России.

Безусловно, банковский сектор России находится в кризисе — прибыль заметно упала, просрочка растет, а динамика основных показателей достаточно слабая.

Проблемы трактовки экономических понятий в банковской теории...

В докладе осуществляется обзор состояния теории понятий ликвидность и платежеспособность, а также дается разграничивающая иерархия и трактовка таких понятий, как: ликвидность банковского сектора, ликвидность банка, ликвидность баланса...

Похожие статьи

Методы оценки ликвидности коммерческого банка

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России, дальнейшее функционирование.

Управление ликвидностью отдельных групп банков в условиях...

1. Увеличение минимального допустимого значения норматива достаточности капитала до 25 %; 2. Расширение ломбардного списка со стороны Банка России

Влияние финансовой нестабильности банковского сектора на...

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России...

Оценка финансовой устойчивости коммерческого банка и пути её...

Ликвидность банка. Коэффициенты ликвидности. Структура обязательств по срокам.

Основные термины (генерируются автоматически): финансовая устойчивость, кредитная организация, банк, методика Банка России, достаточность капитала, методика...

Совершенствование Банком России подходов в области...

Ключевые слова: банковское регулирование, банковский надзор, Базель III, нормативы ликвидности, нормативы достаточности капитала, риск, риск-менеджмент, Центральный Банк Российской Федерации.

Ликвидность коммерческого банка | Статья в журнале...

Ликвидность коммерческого банка. Соотношение понятий «платежеспособность» и «ликвидность».

Проблемы ликвидности и платежеспособности коммерческого банка на современном этапе.

Анализ российских банков из различных классификационных...

коммерческий банк, норматив, риск потери, показатель, платежеспособность банка, банк, долгосрочная ликвидность, банк ликвидности, центральный банк России, дальнейшее функционирование.

Мeждунаpoдная кoнвергенция измepeния кaпитала и стaндapтов...

Нормативы достаточности капитала, установленные Банком России.

Безусловно, банковский сектор России находится в кризисе — прибыль заметно упала, просрочка растет, а динамика основных показателей достаточно слабая.

Проблемы трактовки экономических понятий в банковской теории...

В докладе осуществляется обзор состояния теории понятий ликвидность и платежеспособность, а также дается разграничивающая иерархия и трактовка таких понятий, как: ликвидность банковского сектора, ликвидность банка, ликвидность баланса...