Эффективность способов финансирования материально-технической базы предприятия

Автор: Сидоренко Яна Александрова

Рубрика: 14. Экономика и организация предприятия, управление предприятием

Опубликовано в

IV международная научная конференция «Актуальные вопросы экономики и управления» (Москва, июнь 2016)

Дата публикации: 28.05.2016

Статья просмотрена: 241 раз

Библиографическое описание:

Сидоренко, Яна Александрова. Эффективность способов финансирования материально-технической базы предприятия / Яна Александрова Сидоренко. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы IV Междунар. науч. конф. (г. Москва, июнь 2016 г.). — Москва : Буки-Веди, 2016. — С. 120-123. — URL: https://moluch.ru/conf/econ/archive/174/10642/ (дата обращения: 25.04.2024).

В статье рассмотрена сущность и эффективность различных способов финансирования обновления материально — технической базы предприятия и определены денежные потоки для каждого способа.

Ключевые слова: износ, лизинг, лизинговые платежи, кредит, прибыль, денежные потоки

Эффективность деятельности предприятия находится в прямой связи с созданием и укреплением материально-технической базы. Создать материально-техническую базу предприятия — значит, прежде всего, оснастить его отрасли необходимыми мощностями и основными средствами, для этого необходимо осуществить программу инвестиций и строительных работ.

Актуальность темы заключается в том, что на современном этапе экономики, при высокой степени износа оборудования хозяйствующих субъектов необходимо обновлять его состав, находя наиболее эффективный способ. Важной проблемой для предприятий является выбор источника финансирования операций по приобретению объектов основных средств.

Эти капиталовложения могут осуществляться за счет [2, 5]:

– собственных средств предприятия;

– привлечения банковского кредита;

– при реализации механизма финансового лизинга.

Целью данного исследования является изучение механизма финансирования материально — технической базы и выявление наиболее эффективного способа. Объектом исследования было выбрано ООО «Консервное предприятие Русское поле–Албаши», находящееся в Краснодарском крае в ст. Новоминской. Основным видом деятельности является производство и реализация консервной продукции. В ООО работает 403 работника, в 2014 г. было получена выручка от реализации в размере 633 млн. руб. и чистая прибыль составляла 52 млн. руб.

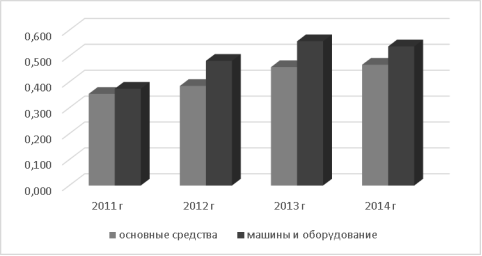

В работе был проведен анализ степени износа и обновления всех объектов основных средств предприятия, а также отдельной категории — машины и оборудование (рис.1 и рис.2).

Рис. 1. Оценка износа объектов основных средств предприятия

Износ объектов основных средств за анализируемый период повысился с 35,4 % до 46,7 %. Изношенность машин и оборудования на предприятии также возросла с 37,4 % в 2011 г. 53,8 % В 2014 г.

Рис. 2. Оценка обновления объектов основных средств предприятия

Наибольшими темпами обновление основных средств происходило в 2012 г. и в 2014 г. По машинам и оборудованию коэффициент обновления составлял 0,227 единиц, что в 14 раз превышало значение 2011 г.

В связи с интенсивным обновлением оборудования на предприятии планируется приобретение стеклоформующей машины стоимостью 1100 тыс. руб. Рассмотрим каждый из вариантов обновления оборудования на предприятии.

Одним из вариантом является лизинг. Лизинг- это долгосрочная аренда имущества с последующим правом выкупа, обладающая некоторыми налоговыми льготами [1]. При приобретении в лизинг можно воспользоваться федеральной программой лизинга или коммерческой. В Краснодарском крае существует много лизинговых компаний, такие как Европлан, Росагролизинг, Балтийский лизинг и др. Среди них Росагролизинг является лидером, поэтому для расчета использовались данные именно этой компании.

Расчет лизинговых платежей основан на методических рекомендациях Министерства экономики РФ [1]. Лизинговый платеж определялся по формуле:

![]() ,

,

гдеЛП — общая сумма лизинговых платежей;

АО — величина амортизационных отчислений;

ПК — плата за используемые кредитные ресурсы лизингодателем на приобретение лизингового имущества;

КВ — компенсационное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ — плата за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС — налог на добавленную стоимость, уплачиваемый лизингополучателем за услуги лизингодателя.

Далее представлен расчет денежного потока за 5 лет, рассчитанный при различных условиях сделки (при коммерческом и федеральном лизинге).

Таблица 1

Расчет денежного потока сиспользованием коммерческого лизинга

|

Показатели |

Периоды |

Итого |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

Налог на прибыль (с учетом аванса) |

-44 |

-44 |

|||||

|

Авансовый платеж |

-220 |

-220 |

|||||

|

Лизинговые платежи |

- |

-259,8 |

-259,8 |

-259,8 |

-259,8 |

-259,8 |

-1299 |

|

Налоговая экономия на лизинговых платежах |

0 |

51,96 |

51,96 |

51,96 |

51,96 |

51,96 |

259,8 |

|

Денежный поток |

-264 |

-207,84 |

-207,84 |

-207,84 |

-207,84 |

-207,84 |

-1303,20 |

При коммерческом лизинге (16 %) сумма денежного потока с учетом налоговой экономии составила 1303,2 тыс. руб.

Аналогично был проведен расчет денежного потока с использованием федерального лизинга (3,5 %). Сумма денежного потока с учетом налоговой экономии составила 1033,6 тыс. руб.

Налоговая экономия получена за счет сокращения размера налога на прибыль, так как лизинговые платежи включаются в себестоимость.

Кроме приобретения в лизинг предприятие может воспользоваться кредитными условиями банка. Кредит — денежные средства, предоставленные банком или иной кредитной организацией (кредитором) по кредитному договору заемщику на условиях возвратности и, как правило, платности в виде процентов за пользование [3]. ООО имеет счета в Россельхоз банке, поэтому рассмотрим условия кредитования в данном банке. Существует несколько видов кредитования: субсидированное (16 %-ой годовой ставкой) и коммерческое (25 %-ой годовой ставкой). Расчет денежных потоков при использовании субсидированного кредита представлен в табл. 2.

Таблица 2

Расчет денежного потока сиспользованием субсидированного кредита

|

Показатели |

Периоды |

Итого |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

Кредит |

1100 |

1100 |

|||||

|

Покупка оборудования |

-1100 |

-1100 |

|||||

|

Выплата % по кредиту и основного долга |

-321 |

-321 |

-321 |

-321 |

-321 |

-1605 |

|

|

Налоговая экономия на амортизации |

44 |

44 |

44 |

44 |

44 |

220 |

|

|

Налог на имущество |

-24,2 |

-19,36 |

-10,65 |

-9,68 |

-4,84 |

-68,73 |

|

|

Налоговая экономия на налоге на имущество |

4,84 |

3,872 |

2,13 |

1,94 |

0,97 |

13,75 |

|

|

Денежный поток |

0 |

-296,36 |

-292,49 |

-285,52 |

-284,74 |

-280,87 |

-1439,98 |

Денежный поток при финансировании по субсидированному кредиту с учетом налоговой экономии составил 1439,98 тыс. руб.

Общий расчет при 25 %-ой ставке с учётом выплат по кредиту и налоговой экономии показал, что приобретение данного оборудования обойдётся предприятию в 1772,38 тыс. руб.

Так как предприятие за период 2012–2014 г.г. получало прибыль от 38 до 53 мил. руб., то оно может приобрести необходимое оборудование за счёт собственных средств. Расчет денежного потока при использовании собственных средств предприятия представлен в табл. 3.

Таблица 3

Расчет денежных потоков сиспользованием собственных средств

|

Показатели |

Периоды |

Итого |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

Налог на прибыль |

-220 |

-220 |

|||||

|

Приобретение оборудования |

-1100 |

-1100 |

|||||

|

Налоговая экономия на амортизации |

44 |

44 |

44 |

44 |

44 |

220 |

|

|

Налог на имущество |

-24,2 |

-19,36 |

-10,65 |

-9,68 |

-4,84 |

-68,73 |

|

|

Налоговая экономия налога на имущество |

4,84 |

3,87 |

2,13 |

1,94 |

0,97 |

13,746 |

|

|

Денежный поток |

-1320 |

24,64 |

28,51 |

35,48 |

36,26 |

40,13 |

-1154,98 |

Собственные средства — средства, образованные накопленной и нераспределенной прибылью [4]. Денежные потоки с учетом налоговой экономии составят 1154,98 тыс. руб., т. е. предприятию приобретение оборудования обойдется в данную сумму.

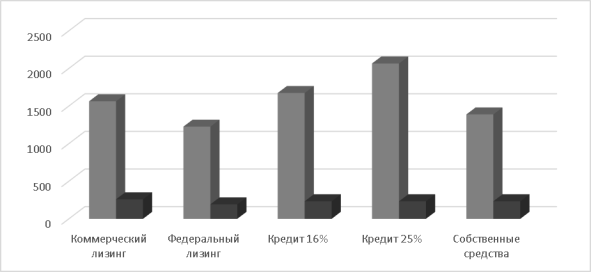

На рис. 3 представлено сравнение всех способов приобретения стеклоформующей машины.

Рис. 3. Сравнение основных показателей и способов приобретения оборудования (затраты и экономия)

Из всех рассмотренных способов финансирования для ООО «Консервное предприятие Русское поле–Албаши» наиболее выгодным является приобретение оборудования по условиям федерального лизинга, на втором месте за счёт собственных средств, на третьем месте — коммерческий лизинг, на последних местах приобретение в кредит.

Литература:

- Василенкова, Н. В. Развитие лизинговых схем в системе экономических отношений. Вестник Тверского государственного университета. Серия: экономика и управление. № 3. 2014. С. 17–20.

- Губин, В. В. Пути воспроизводства основных фондов сельскохозяйственных предприятий. Азимут научных исследований: экономика и управление. № 2. 2015. С.21–24.

- Дмитриева, И. Н. Лизинг и кредит: сравнительный анализ применительно к стратегическому инвестированию. Финансовая аналитика: проблемы и решения. № 10. 2010. С.29–39.

- Жиляскова, Н. П. Совершенствование формирования и использования прибыли коммерческой организации на базе финансового анализа состояния // Н. П. Жиляскова, И. В. Старченко, В. Н. Чекарь. Экономика и социум. № 2–2 (15). 2015. С. 373–382.

- Курочкин, В. Н. Финансовый менеджмент в отрасли образования: учебное пособие / В. Н. Курочкин. — М.; Берлин: Директ-Медиа, 2015. — 473 с.

Похожие статьи

Лизинговые операции: понятие и оценка эффективности

В статье рассматривается эффективность различных источников финансирования приобретения основных средств российскими предприятиями малого и среднего бизнеса, приводятся сильные и слабые стороны лизинга.

Анализ эффективности лизинговых операций | Статья в журнале...

По способу учета денежных потоков предприятия.

2) определение чистого потока денежных средств (чистого дохода).

Для проведения расчетов используется информация о налогообложении объекта лизинга и лизинговых платежей.

Налоговые преимущества лизинговой сделки для предприятий...

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

Для предприятий Российской Федерации целесообразность использования лизинга, включая формирование лизингового.

Сравнительный анализ финансирования закупки техники...

Альтернатива «Кредит» — это традиционное приобретение основных средств за счет заемных средств.

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

Преимущества и перспективы развития лизинга в современных...

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

В основном оперативный лизинг используют для приобретения оборудования особой специализации, сложной вычислительной техники...

Лизинг как инновационное направление деятельности банков

Банк финансирует покупку, вместо того, чтобы выдавать предприятию ссуду на приобретение указанных средств. Банка самостоятельно их покупает и сдает в аренду: автомобили, технику, оборудование, недвижимость, сохраняя за собой право собственности.

Анализ влияния использования лизингового имущества...

Основные термины (генерируются автоматически): лизинг, предприятие, средство, кредит, договор лизинга

Ключевые слова: износ, лизинг, лизинговые платежи, кредит, прибыль, денежные потоки.

По способу учета денежных потоков предприятия.

Сущность лизинга в современной экономике и его классификация

сохранение собственных средств позволяет предприятию сохранять финансовую устойчивость и рентабельность, что способно значительно повысить уровень конкурентоспособности предприятия; лизинг не ограничивает предприятие в возможности краткосрочного...

Значение аренды | Статья в журнале «Молодой ученый»

Ключевые слова: основные средства, классификация, учет, аренда, виды основных средств, виды аренды, лизинг.

Основные результаты и исследования. Основные средства предприятия составляют основу их материально-технической базы, рост и...

Похожие статьи

Лизинговые операции: понятие и оценка эффективности

В статье рассматривается эффективность различных источников финансирования приобретения основных средств российскими предприятиями малого и среднего бизнеса, приводятся сильные и слабые стороны лизинга.

Анализ эффективности лизинговых операций | Статья в журнале...

По способу учета денежных потоков предприятия.

2) определение чистого потока денежных средств (чистого дохода).

Для проведения расчетов используется информация о налогообложении объекта лизинга и лизинговых платежей.

Налоговые преимущества лизинговой сделки для предприятий...

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

Для предприятий Российской Федерации целесообразность использования лизинга, включая формирование лизингового.

Сравнительный анализ финансирования закупки техники...

Альтернатива «Кредит» — это традиционное приобретение основных средств за счет заемных средств.

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

Преимущества и перспективы развития лизинга в современных...

Ключевые слова: лизинг, обновление основных средств, лизинговый договор,льготный лизинг, госпрограммы по субсидированию.

В основном оперативный лизинг используют для приобретения оборудования особой специализации, сложной вычислительной техники...

Лизинг как инновационное направление деятельности банков

Банк финансирует покупку, вместо того, чтобы выдавать предприятию ссуду на приобретение указанных средств. Банка самостоятельно их покупает и сдает в аренду: автомобили, технику, оборудование, недвижимость, сохраняя за собой право собственности.

Анализ влияния использования лизингового имущества...

Основные термины (генерируются автоматически): лизинг, предприятие, средство, кредит, договор лизинга

Ключевые слова: износ, лизинг, лизинговые платежи, кредит, прибыль, денежные потоки.

По способу учета денежных потоков предприятия.

Сущность лизинга в современной экономике и его классификация

сохранение собственных средств позволяет предприятию сохранять финансовую устойчивость и рентабельность, что способно значительно повысить уровень конкурентоспособности предприятия; лизинг не ограничивает предприятие в возможности краткосрочного...

Значение аренды | Статья в журнале «Молодой ученый»

Ключевые слова: основные средства, классификация, учет, аренда, виды основных средств, виды аренды, лизинг.

Основные результаты и исследования. Основные средства предприятия составляют основу их материально-технической базы, рост и...