Роль международного кредита во внешней торговле на примере факторинга

Автор: Кочконян Ангелина Артуровна

Рубрика: 8. Мировая экономика

Опубликовано в

Дата публикации: 02.12.2014

Статья просмотрена: 1112 раз

Библиографическое описание:

Кочконян, А. А. Роль международного кредита во внешней торговле на примере факторинга / А. А. Кочконян. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы III Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2014 г.). — Санкт-Петербург : Заневская площадь, 2014. — С. 94-96. — URL: https://moluch.ru/conf/econ/archive/131/6844/ (дата обращения: 19.04.2024).

Необходимость страны в международном кредите возникает на отдельных этапах воспроизводственного процесса. Это связано с кругооборотом средств в национальных и международных хозяйствах, особенностями процессов производства и реализации, различиями в объемах и сроках внешнеэкономических сделок, необходимостью одновременных крупных капиталовложений.

Ключевые слова: международный кредит, международный факторинг, факторинговые операции.

Международный кредит играет важную роль в стимулировании экономического роста стран. Возможность развиваться на заемных средствах ускоряет развитие и увеличивает массу прибыли. Разумное использование международного кредита способствует росту экономического потенциала страны-заемщика, стимулирует внешнеэкономическую деятельность страны, создает благоприятные условия для зарубежных частных иностранных инвестиций, обеспечивает бесперебойность международных расчетных и валютных операций, обслуживающих внешнеэкономические связи страны, повышает экономическую эффективность внешней торговли и других видов внешнеэкономической деятельности. Стоимость и доступность кредита являются важными факторами, воздействующими на экономическую активность.

Также международный кредит способствует внедрению новых технологий и производства, а тем самым повышению качественного уровня производительных сил страны и качества национальных товаров, стимулирует рост занятости и производительности труда, повышает конкурентные позиции страны на мировом рынке и тем самым стимулирует конкуренцию в международной экономике.

Факторинг- это кредитование экспорта в форме покупки фактор-фирмой или банком неоплаченных платежных требований экспортера к импортеру. [3, 179] Основная цель- инкассирование дебиторских счетов своих клиентов и получение причитающихся в их пользу платежей.

Сущность международного факторинга сводится к тому, что внешнеэкономическая деятельность факторинговых компаний и банковских факторинговых отделов нацелена прежде всего на решение проблем рисков неплатежа и оптимизации сроков платежей в отношениях между поставщиками и покупателями и придание этим отношениям большей стабильности. При наличии валютных ограничений на срок платежа страны-экспортера эта услуга становится достаточно выгодной.

Авансируя экспортеру средства до наступления срока требований, факторинговая компания кредитует его. Величина ссуды колеблется от 70 до 90 % суммы счета-фактуры в зависимости от кредитоспособности клиента. Остальные 10–30 % после вычета процента за кредит и комиссии за услуги зачисляются на счет клиента. Эти средства служат для покрытия не принятых факторинговой компанией коммерческих рисков. [2, 562] Процент за факторинг-кредит обычно на 2–4 % превышает официальную учетную ставку, поэтому факторинг-компанией обеспечены высокие прибыли.

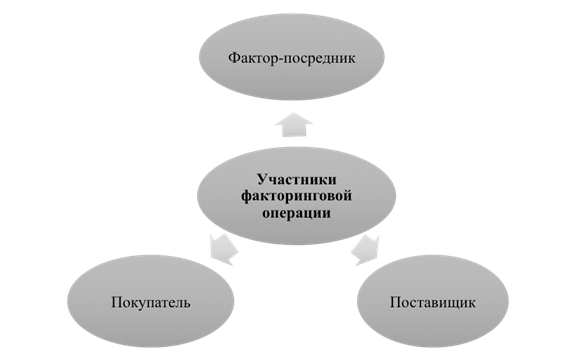

Рис.1. Стороны, участвующие в факторинговых операциях

Факторинг выгоден для крупных фирм-экспортеров, имеющих широкую клиентуру, значительные отсрочки платежей и незначительную наличность. Современный факторинг помогает бизнесу бороться с негативными сторонами коммерческого кредита. Существует три вида международного факторинга с точки зрения заключения договора. [1, 254]

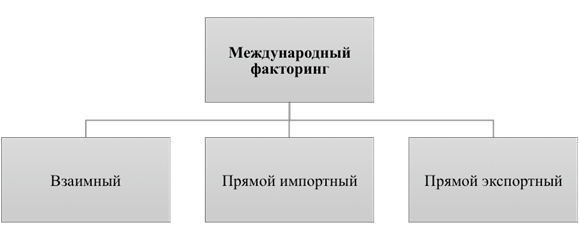

Рис. 2. Виды международного факторинга

Взаимный (двухфакторинговый) предусматривает взаимодействие двух факторинг-компаний, обслуживающих внешнеэкономическую сделку соответственно в стране экспортера и импортера; прямой импортный- заключение экспортером (при регулярных сделках) договора о факторинговом обслуживании в стране импортера путем инкассации экспортной выручки или выдачи платежной гарантии за импортера; прямой экспортный- заключение экспортером в своей стране договора с факторинговой компанией, которая берет на себя кредитный риск; при этом варианте факторинговая компания осуществляет оценку платежеспособности импортера и инкассацию выставленных на него счетов-фактур.

Крупнейшими международными факторинговыми ассоциациями являются FCI (Factors Chain International, штаб-квартира в Амстердаме) и IFG (International Factors Group, штаб-квартира в Брюсселе), которые разработали кодекс взаимных факторинговых обычаев применительно к мировой торговле. Они объединяют свыше 2,5 тысяч Факторов из 70 стран мира. По данным FCI, в 2010 году оборот международного факторинга составил 246 млрд. Евро или 15 % от совокупного оборота факторинговых операций в мире. [4]

В настоящее время FCI насчитывает 253 члена из 69 стран, формирующих более чем 80 % оборота международного факторинга в мире. Членами FCI являются шесть российских Факторов:

- Национальная факторинговая компания;

- Промсвязьбанк;

- Росбанк Факторинг;

- ЮниКредит Банк;

- Газпромбанк;

- компания ФакторРус.

IFG активно взаимодействует с крупнейшими национальными факторинговыми ассоциациями- Asset Based Finance Association в Великобритании и Commercial Finance Association в США, а также с Европейским инвестиционным фондом. Участниками IFG являются свыше 160 организаций из 50 стран мира. Помимо факторинговых компаний и банков, это провайдеры услуг для факторинговой отрасли, аутсорсинг-компании. В ассоциации предусмотрено несколько статусов членства. Членами IFG являются шесть российских Факторов:

- Национальная факторинговая компания;

- компания ФакторРус;

- Металлинвестбанк;

- Русская факторинговая компания;

- ВТБ Факторинг;

- компания Политекс.

Факторинг приобретает все большую популярность у российского бизнеса. В таблице 1 отражено развитие факторинга в России на 2012 год. [4]

Таблица 1

Статистика развития международного факторинга в России

|

Год |

Объем уступленных требований, млрд. руб. |

Кол-во компаний |

Доля международного факторинга в обороте рынка факторинга РФ, % |

|

2009 |

3,3 |

4 |

1 % |

|

2010 |

3,2 |

4 |

0,65 % |

|

2011 |

6,3 |

6 |

1,1 % |

|

2012 |

15,4 |

8 |

1,09 % |

Статистика красноречива: в течение последних двух лет рынок рос более чем на 50 % в год. В 2012 г. его оборот составил около 1,5 трлн руб., в первом полугодии 2013 г. — 840 млрд руб. По количеству клиентов три четверти рынка приходится на предприятия малого и среднего бизнеса. Еще пять лет назад их доля на рынке факторинговых операций составляла всего 8 % к объему уступленных требований, а в 2012 г. она составила 18 %.

По итогам 2012 года российский рынок факторинга занял 1-е место по темпам роста среди европейских стран, а по совокупному обороту занял 8-е место в Европе и 14-е место в мире. Об этом свидетельствуют статистические данные международной факторинговой ассоциации FCI.

Объем уступленных Факторам денежных требований в 2013 году вырос на 30 % до 1,89 трлн рублей. Снижение активности клиентов в факторабельных отраслях и отсутствие доступа к новым сегментам экономики привели к двукратному сокращению темпов прироста относительно 2012 года (годом ранее рынок вырос на 65 %). Во второй половине 2013 года замедление было еще более ощутимым: оборот рынка составил около 1,05 трлн рублей, что соответствует приросту в 25 % по сравнению с данными за второе полугодие 2012 года. [5]

Впервые с 2009 года рост рынка сопровождался увеличением уровня резервов на возможные потери в совокупном портфеле его участников. Сами Факторы отмечают высокую вероятность дальнейшего усиления этой тенденции как за счет снижения платежеспособности дебиторов, так и за счет потенциального увеличения доли мошенничества. Тем не менее, несмотря на не самую благоприятную ситуацию в экономике, доходы опрошенных «Экспертом РА» Факторов в 2013 году выросли более чем на 30 % даже без учета лидера рынка, ООО ВТБ Факторинг. [5]

Для многих компаний малого бизнеса факторинг стал хорошей альтернативой банковским кредитам. Особенно это актуально для торговых компаний, не имеющих качественных залогов и кредитной истории, которые необходимы для получения кредитов. Их главным активом становится дебиторская задолженность, возникающая при отгрузке товаров с отсрочкой платежа. Именно в этих случаях факторинг незаменим как способ получения своевременного финансирования для сокращения кассовых разрывов компании.

По мнению экспертов, росту факторинга в перспективе до 2015 года будет способствовать популяризация этого вида продукта среди клиентов, активная агитация игроками рынка и Ассоциацией факторинговых компаний.

Литература:

1. Международные валютно-кредитные и финансовые отношения/Под ред. Л. Н. Красавиной. –М.: Юрайт, 2014.- 543 с.

2. Международные экономические отношения/Под ред. В. Е. Рыбалкина. –М.: Юнити-Дана, 2012. — 623 с.

3. Шишкин А. Ф., Шишкина Н. В., Фалькович Е. Б. Мировая экономика. –М.: Академический проект, 2008. — 601 с.

4. Министерство экономического развития РФ: портал внешнеэкономической информации/URL: http://www.ved.gov.ru

5. Рейтинговое агенство «ЭКСПЕРТ РА»/URL: http://raexpert.ru

Ключевые слова

международный кредит, международный факторинг, факторинговые операции., факторинговые операцииПохожие статьи

Рынок факторинга в России: проблемы и возможные пути их...

FCI, IFG, международный факторинг, международный кредит, факторинг, компания, Национальная факторинговая компания, внешнеэкономическая деятельность, совокупный оборот, факторинговая компания.

Факторинг в России и других странах: сравнительный анализ

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Классификация факторинговых сделок | Статья в журнале...

Внутренний факторинг характеризуется тем, что все субъекты факторинговых отношений (покупатель, поставщик, факторинговая компания) находятся в одной стране. Международный факторинг предполагает, что его участники расположены в разных...

Изменения в законодательном обеспечении факторинговой...

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Развитие факторинговых операций для повышения...

Рис. 1. Механизм факторинга. Финансово-экономическая цель факторинга — ускорение финансового оборота, увеличение выручки за счёт

В зависимости от степени риска, который принимает на себя факторинговая компания различают факторинг с регрессом и без регресса.

Факторинг как перспективный вид банковских услуг

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Основные понятия теории факторинга | Статья в журнале...

Factor – посредник, агент. Внутренний факторинг характеризуется тем, что все субъекты факторинговых отношений (покупатель, поставщик, факторинговая компания) находятся в одной стране.

Сравнительный анализ информационных систем для...

Перечислим главные особенности программного обеспечения «Актив-Факторинг» [3]: ‒ возможность обслуживания факторинговых компаний любой организационной структуры

Преимущества и ограничения использования факторинга

Почти все руководители факторинговых компаний и банковских факторинговых подразделений различают просто кредитование под уступку денежного требования и "классическим" факторингом.

Похожие статьи

Рынок факторинга в России: проблемы и возможные пути их...

FCI, IFG, международный факторинг, международный кредит, факторинг, компания, Национальная факторинговая компания, внешнеэкономическая деятельность, совокупный оборот, факторинговая компания.

Факторинг в России и других странах: сравнительный анализ

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Классификация факторинговых сделок | Статья в журнале...

Внутренний факторинг характеризуется тем, что все субъекты факторинговых отношений (покупатель, поставщик, факторинговая компания) находятся в одной стране. Международный факторинг предполагает, что его участники расположены в разных...

Изменения в законодательном обеспечении факторинговой...

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Развитие факторинговых операций для повышения...

Рис. 1. Механизм факторинга. Финансово-экономическая цель факторинга — ускорение финансового оборота, увеличение выручки за счёт

В зависимости от степени риска, который принимает на себя факторинговая компания различают факторинг с регрессом и без регресса.

Факторинг как перспективный вид банковских услуг

факторинговая деятельность, Россия, банк, российский рынок факторинга, факторинговая компания, совокупный портфель, международный факторинг, совокупный оборот, РФ, рубль, услуга.

Основные понятия теории факторинга | Статья в журнале...

Factor – посредник, агент. Внутренний факторинг характеризуется тем, что все субъекты факторинговых отношений (покупатель, поставщик, факторинговая компания) находятся в одной стране.

Сравнительный анализ информационных систем для...

Перечислим главные особенности программного обеспечения «Актив-Факторинг» [3]: ‒ возможность обслуживания факторинговых компаний любой организационной структуры

Преимущества и ограничения использования факторинга

Почти все руководители факторинговых компаний и банковских факторинговых подразделений различают просто кредитование под уступку денежного требования и "классическим" факторингом.