Прибыль занимает одно из важных мест в общей системе стоимостных взаимоотношений рыночной экономики и представляет собой важнейший элемент экономического механизма управления и устойчивого функционирования коммерческого банка.

Ключевые слова:прибыль, коммерческий банк, устойчивость.

Банковская система — одна из неотъемлемых структур рыночной экономики.

На современном этапе развития общества проблема обеспечения финансовой устойчивости кредитных организаций, в том числе коммерческих банков, приобретает ключевое значение. Напряженная обстановка на банковском рынке была одной из главных тем 2013 года. Произошло заметное ужесточение денежно-кредитной политики и банковского контроля. Трудное финансовое положение кредитных организаций, с одной стороны, и необходимость расширения инвестиций в экономику — с другой, в известной степени обостряют проблему, превращают её в одну из наиболее актуальных теоретических и практических вопросов национальной экономики. [10]

Современная динамика развития банковского сектора и экономики страны в целом подтвердили необходимость реформирования банковской системы, с целью создания устойчивого, пользующегося доверием экономических агентов, банковского сектора, эффективно и в полной мере выполняющего функции финансового посредничества, способствующего развитию экономики в целом. [3]

Важнейшим элементом обеспечения финансовой стабильности банковского сектора является финансовая устойчивость банка, при которой платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность и состояние финансовой стабильности в свете долгосрочной перспективы, которая связана со структурой баланса предприятия, степенью его зависимости от кредиторов и инвесторов, с условиями, на которых привлечены и обслуживаются внешние источники средств.

Управление финансовой устойчивостью коммерческого банка — это установление практического финансового механизма, при помощи которого происходит осуществление всей деятельности коммерческого банка в области финансов. Финансовый механизм представляет собой систему установленных государством форм, видов и методов организации финансовых отношений.

Условием доходности банковской деятельности, безусловно, является поддержание ликвидности, управление банковской прибылью, ее максимизация.

Экономика развитого государства не может существовать без банковской системы, а банковская система, в свою очередь, не может нормально функционировать и развиваться не получая прибыли. Иными словами, основная цель деятельности коммерческого банка — получение максимальной прибыли при обеспечении устойчивого длительного функционирования и прочной позиции на рынке. [4]

Получение максимальной или, по крайней мере, удовлетворительной прибыли при сохранении приемлемого для банковских акционеров уровня риска в России достигается с трудом. Последовательное достижение финансовой устойчивости банка предполагает, что он должен находиться в постоянном поиске новых возможностей дальнейшего роста, повышения прибыльности и более эффективного планирования и контроля.

Прибыль является главным фактором устойчивости и источником роста собственного капитала коммерческих банков. Поэтому основная задача любого коммерческого банка получать прибыль от своей деятельности, поддерживая оптимальное соотношение между ее величиной и риском получения убытков. Специфика же банковского дела заключается в том, что в своей деятельности коммерческие банки, в основном, оперируют не своими, а привлеченными или заемными капиталами. Следовательно, риску подвергаются, прежде всего, эти виды капиталов.

Количественная и качественная оценки прибыльности производятся с целью выяснения финансовой устойчивости банка. Речь в целом идет о качественной стороне дела и даже не о массе той прибыли, которая получена банком. Прибыль, используемая для оценки работы банка, — это итоговый показатель, но вопрос при этом заключается в том, за счет каких факторов она получена и как эта прибыль используется в дальнейшем: на накопление или потребление.

Поэтому изучение прибыли, ее составляющих и факторов, влияющих на ее динамику, занимает одно из центральных мест в анализе деятельности коммерческого банка. Размер прибыли зависит главным образом от объема полученных доходов и суммы произведенных расходов. Полученная прибыль является базой для увеличения и обновления основных фондов банка, прироста его собственного капитала, гарантирующего стабильность финансового положения и ликвидность баланса, обеспечения соответствующего уровня дивидендов, развитие повышения качества банковских услуг.

Проблема экономического содержания, функций и значения прибыли с давних пор были в поле зрения многих экономистов. Анализ научных трудов таких экономистов, как У,Петти, Ф. Кенэ, А.Тюрго, А.Смит, К.Маркс, Й.Шумпетер, Ф.Найт, А.Бабо убеждает в том, что в настоящее время отсутствует единое понимание такой категории как прибыль. В эволюции учений о происхождении прибыли экономистом А.Бабо определены наиболее приемлемые источники ее возникновения в современной рыночной экономике: «прибыль, заработанная благодаря инициативе; прибыль, полученная при благоприятных обстоятельствах; прибыль, извлечение которой возможно благодаря её признанию общественными институтами, среди которых важную роль играют органы государственной власти. Ни одна из выше перечисленных причин возникновения прибыли в экономической реальности не встречается в чистом виде. В подавляющем большинстве случаев на процесс формирования прибыли влияют одновременно несколько причин, что указывает лишний раз на сложность и многомерность её проявления как экономической категории.

Общественное значение банковской прибыли очень велико, значительно шире, чем прибыли других участников процесса воспроизводства, поскольку в ней заинтересованы большие группы населения, предприятия и государство. Так, например, заинтересованность в росте прибыли проявляют: акционеры (пайщики) банка, вкладчики, разместившие свои денежные средства в коммерческих банках,тклиенты банка, заемщики, группы населения, которые редко прибегают к услугам коммерческих банков, заинтересованы в увеличении прибыли как источника устойчивого развития банковской системы, являющейся одним из условий стабилизации денежного обращения в стране; группы населения, предприятия и организации, источником доходов и содержания которых являются выплаты из бюджета.

Существенно важно, чтобы коммерческие банки получали достаточную прибыль. Она необходима банкам для привлечения нового капитала, позволяющего расширить объем и повысить качество предоставляемых услуг. Если в банковском деле доход на капитал ниже, чем в других отраслях, капитал устремится в другие, более прибыльные сферы применения. Прибыль стимулирует деятельность руководства банка по расширению и совершенствованию операций, снижению затрат и повышению качества услуг.

Прибыль коммерческого банка — это финансовый результат, характеризующий эффективность его деятельности. Общая сумма прибыли определяется как разница между общей суммой доходов банка и общей суммой расходов (издержек).

Прибыль (убыток), полученная коммерческим банком, — это показатель, концентрирующий в себе результаты различных пассивных и активных операций, отражающий влияние всех факторов, которые воздействуют на их деятельность.

Экономическая сущность банковской прибыли заключается и в том, что структура банковского капитала, создающего прибавочную стоимость, не однородна: значительная его часть — это привлеченный (заемный) капитал, другая, меньшая — собственный (учредительский) капитал. Это связано с тем, что в отличие от промышленного капиталиста банки оперируют в основном чужими капиталами. Методологическим подходом при раскрытии сущности банковской прибыли на макроуровне может послужить анализ специфики банковского продукта, приносящего ему прибавочный продукт (прибыль). В этом случае банк выступает как предприятие, осуществляющее специфическую деятельность.

Анализ прибыльности банковской деятельности проводится с целью оценки ее достаточности для продолжения успешного функционирования банка, в том числе для своевременного и полного покрытия расходов, связанных с невозвратом банковских активов, формированием внутрибанковских источников для осуществления затрат на развитие и повышение конкурентоспособности, а также для формирования необходимого уровня дивидендов, выплачиваемых акционерам. [9].

Конечная цель проведения анализа — получение достоверной картины относительно текущего финансового положения банка, тенденций его изменения и прогноза на будущее, в том числе при возможном неблагоприятном изменении внешних условий.

В 2014 году произошло заметное ужесточение денежно-кредитной политики и банковского контроля в России. Это выразилось, в частности, в резком росте числа отозванных лицензий. Крайняя мера воздействия коснулась финансово-кредитных организаций из первой и второй сотен рейтинга ЦБ, что породило панические настроения на рынке. С одной стороны, действия регулятора призваны повысить устойчивость банковской системы, с другой — они могут привести к обратным последствиям. Вслед за реальным сектором экономики банки уже начали терять прибыль и вскоре могут столкнуться с кризисом неплатежей. Поэтому действия регулятора должны быть в высшей степени аккуратными, чтобы опасения банкиров и населения не оправдались.

Если ориентироваться только на цифры, то банковская система в России пока развивается довольно активно, однако темпы роста замедляются. Так, на 1 ноября 2013 года суммарный объем нетто-активов банковской системы России достиг 53,84 трлн руб., что было на 16,8 % больше, чем в 2012 году. В 2011–2012 гг. темпы роста превышали 20 %.

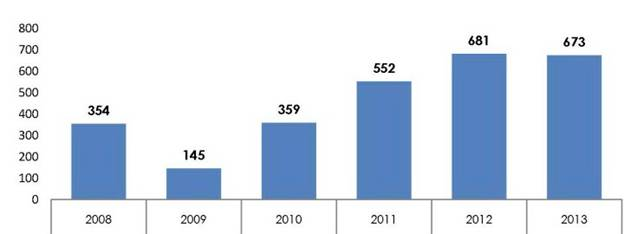

Прибыль банков уже начала сокращаться. С ноября 2012 г. по ноябрь 2013 г. это сокращение составило 1,2 %, совокупная прибыль банковского сектора составила 673 млрд руб. В следующем году негативная динамика, скорее всего, продолжится. Что касается крупнейших банков (топ—20), то для них сокращения прибыли нет, но есть замедление ее роста. За последний год она выросла всего на 1,7 %, тогда как в 2012 г.— 20,5 %, в 2011 г.— на 52,1 %, а в 2010 г. на эффекте низкой базы — на 214,3 %.

Рис. 1. Совокупная чистая прибыль российских банков в 2008–2013 гг. (на 1 ноября), млрд руб.

Очевидно, что в 2014 году вслед за реальным сектором кризисные явления будут характерны и для банковской системы. Сначала снижение прибыли нефинансовых предприятий скажется на увеличении корпоративной задолженности перед банками. Когда проблемы реального сектора приведут к снижению зарплат и сокращениям персонала(а следовательно —и к снижению реальных доходов населения), кризис неплатежей может затронуть и потребительский сектор. Темпы его роста в 2012 году были в три раза выше, чем в корпоративном секторе (43 % и 14 %, соответственно), а это значит, что банки ждут непростые времена.

Итак, можно сказать, что коммерческие банки нужно оценивать в динамике, что позволяет определить положительные и отрицательные стороны их деятельности. Именно показатели развития, а не состояния на определенный момент обеспечивают объективную информацию об устойчивости банка и перспективах его развития. А сущность банковского управления ликвидностью состоит в гибком сочетании противоположных требований ликвидности и прибыльности. Целевая функция управления ликвидностью коммерческих банков заключается в максимизации прибыли при обязательном соблюдении экономических нормативов.

Литература:

1. Бардасов С. А. Эконометрика: Учебное пособие. — 2-е изд., перераб. и доп. — Тюмень: Издательство Тюменского государственного университета, 2010. — 264 с.

2. Гиляровская Л. Т., Паневина С. Н. Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов.

3. Исаев Р. А. Комплексная типовая бизнес-модель коммерческого банка./ Исаев Р. А.//. — 2011. — [Электронный ресурс] — URL: http://www.businessstudio.ru/buy/modelshop/nm_bank

4. Кулаев М. Ю. Управление активами и пассивами кредитной организацией, процентным риском и риском ликвидности на основе трансфертных ставок,/ М. Ю. Кулаев // «Аудит и финансовый анализ» — 2008. — № 1. — С. 55–58

5. Лаврушин О. И. Банковское дело. / О. И. Лаврушин. М.: КноРус 2011. — 768с.

6. Лаврушин О. И. Деньги. Кредит. Банки. Экспресс-курс./ О. И. Лаврушин. — М.:КНОРУС, 2009. — 320 с.

7. Лаврушин О. И. Управление деятельностью коммерческого банка (Банковский менеджмент) / О. И. Лаврушин. М.: Юристъ, 2005. — 687 с.

8. Лаврушин О. И. Основы банковского дела: учебное пособие/ кол. Авторов; под ред. О, И, Лаврушина. — М.: КНОРУС, 2008 г.. — 384с.

9. Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов: Указание ЦБ РФ от 16.01.04 г. № 1379-У.

10. Экономика России в 2008–2013 годах. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ. Москва2014

11. Отчет о развитии банковского сектора и банковского надзора в 2013 году http://www.cbr.ru/ (дата обращения 09.06.2014).